PROPORCION DEL ISR PARA ACREDITAR CONTRA EL IETU.

Anuncio

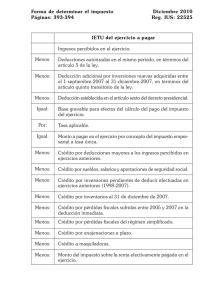

www.anafinet.org.mx 20/04/2009 PROPORCION DEL ISR PARA ACREDITAR CONTRA EL IETU. MIGUEL CHAMLATY TOLEDO Contador Público y Maestro en Impuestos por la Universidad Cristóbal Colón Certificado por examen ante el IMCP www.imcp.org.mx Colaborador de diversas Revistas especializadas en Materia Fiscal. Socio de Chamlaty Perez y Asociados S. C. Consultores Fiscalistas. Presidente de la Asociación Nacional de Fiscalistas.net A. C. Estudiante de la Licenciatura en Derecho. Catedrático a nivel maestría para diversas universidades del País. Expositor en diversos eventos de Capacitación para Colegios de Contadores del País. Socio y actual Vicepresidente del Sector Gubernamental y Empresas del Colegio de Contadores Públicos del Estado de Veracruz. chamlaty@sociosanafinet.com miguel@chamlatyperez.com miguel@estrategiasfiscales.com He observado que varios colegas, han escrito sobre el tema de la proporción que se aplicará cuando tengamos ISR por salarios, e ISR por otro ingreso acumulable del Titulo IV de la LISR. Considero que la determinación ha quedado claro, sin embargo, creo que muchos no les ha quedado muy claro el porque se realiza dicha proporción, para ello me remito a la exposición de motivos del 20 de junio de 2007 por parte del Ejecutivo Federal al Congreso de la Unión, que señala en el siguiente párrafo lo siguiente; “En el caso de contribuyentes personas físicas obligadas a pagar la contribución empresarial a tasa única, que además perciban ingresos por salarios, se propone que el impuesto sobre la renta propio que puedan acreditar sea en la misma proporción que representen sus ingresos, sin considerar los correspondientes a salarios, respecto de la totalidad de sus ingresos. Ello en virtud de que los ingresos por salarios no forman parte del objeto de la contribución empresarial a tasa única. En este sentido, es necesario establecer la proporción que se menciona, ya que para los efectos del impuesto sobre la renta, el cálculo se hace considerando la totalidad de los ingresos por lo que, de no calcularse la proporción, se estaría otorgando un acreditamiento mayor de impuesto sobre la renta respecto de ingresos que no son objeto de la contribución empresarial a tasa única.” Bien, nos debe quedar claro cual era la intención, solo acreditar ISR, derivado de actividades que fueren sujetas del IETU, sin embargo, los salarios no es el único ingreso que no forma parte del objeto del IETU, desde luego que hay otros que no fueron contemplados, para determinar esta proporción, y en su momento cuando surgió el IETU, comentábamos que seguro la autoridad publicaría en reglas misceláneas una aclaración, , en esto, para contemplar los demás ingresos que no fueran sujetas del IETU para determinar dicha proporción, hecho que reiteramos iba ser un mero criterio de la autoridad más alla de ley, sin embargo hizo lo contrario, en las hojas de ejemplos prácticos que el SAT, esta distribuyendo señalo lo siguiente; Personas físicas. ISR acreditable contra el IETU con ingresos no sujetos del IETU en declaración anual: Ante la falta de aclaración en la ley, puede tomarse el total del ISR para llevar a cabo el acreditamiento correspondiente, excepto el ISR por salarios. www.anafinet.org.mx 20/04/2009 Así resulta que una persona física determinará esta proporción eliminando UNICAMENTE los salarios, lo cual sin duda, fue un error en la legislación del IETU, que por lo menos este año 2008 y 2009, seguirá estando y los que puedan aprovechar este detalle para evitar IETU, gracias al ISR de actividades que no se contemplan en la eliminación de la referida proporción. Así resulta digamos que tengo SUELDOS 150,000, me retuvieron 9,000 de ISR, y a la vez ACTIVIDAD EMPRESARIAL genera un ingreso de 2,050,000 y pagos provisionales de 145,000 y a la vez se obtiene DIVIDENDOS por 100,000, que piramidaremos desde luego para considerar el dividendo piramidado y claro el isr pagado por la sociedad, y pregunto dividendos generan IETU?. Y de IETU por actividades empresariales se genero pagos provisionales de 168,000 LLEGAMOS A LA ANUAL ISR E IETU. *CANTIDADES MERAMENTE EJEMPLIFICATIVAS ISR ANUAL DE TODOS LOS INGRESOS 195,000 MENOS PPS Y RETENCIONES 145,000 ACT. EMP 9,000 SUELDOS 38890 DIVIDENDOS 192,890 ISR A PAGAR 2,110 PROPORCION COMO LA DETERMINAREMOS TOTAL DE INGRESOS SUELDOS, ACT. EMPRESARIAL Y DIVIDENDOS DANDO 2,338,890. POR LO QUE DIVIDEREMOS 2,188,890 ENTRE LOS 2,338,890 DANDONOS UNA PROPORCION DE .9358, ES DECIR 93.58% PODREMOS LLEVAR A IETU UN ISR DE 195,000 POR LA PROPORCION DE 93.58% DÁNDONOS 182,841.00 QUE SUCEDE EN IETU CONOCIENDO YA EL ISR QUE APLICAREMOS, Y EN ESTE EJEMPLO NO TENDREMOS NINGUN CREDITO QUE MARCA IETU, PARA EFECTOS SIMPLIFICATIVOS. IETU EJERCICIO DE 202,000 MENOS ISR 182,841 MENOS IETU PPS 165,000 IETU A FAVOR 145,841 COMO PODEMOS OBSERVAR, DERIVADO DE QUE LA PROPORCION NO ELIMINA OTRO INGRESO QUE NO SEA SALARIOS PARA LA FAMOSA PROPOrCIÓN, SE VERAN BENEFICIADOS CONTRA EL IETU AQUELLAS PERSONAS FÍSICAS QUE ACUMULEN PARA ISR INGRESOS NO SUJETOS DEL IETU DIVERSO DE SALARIOS, PARA LLEVAR ESE ISR CONTRA EL IETU, SE LES OCURREN MAS SUPUESTOS, CLARO QUE SI DESDE LUEGO, HAY MUCHOS OTROS SUPUESTOS. www.anafinet.org.mx 20/04/2009 Recordando el fundamento de esta proporción esta marcado en el artículo 8 en su octavo párrafo que señala; Para los efectos del acreditamiento a que se refiere este artículo, las personas físicas que estén obligadas al pago del impuesto empresarial a tasa única y además perciban ingresos a los que se refiere el Capítulo I del Título IV de la Ley del Impuesto sobre la Renta, considerarán el impuesto sobre la renta propio en la proporción que representen el total de ingresos acumulables, para efectos del impuesto sobre la renta, obtenidos por el contribuyente, sin considerar los percibidos en los términos del Capítulo I, del Título IV de la Ley del Impuesto sobre la Renta, en el ejercicio, respecto del total de los ingresos acumulables obtenidos en el mismo ejercicio. Cual hubiere sido la proporción de haber señalado que deberían de haberse realizado sin considerar aquellos ingresos que no hubieren sido sujetos del IETU o bien EXENTOS para IETU. Observemos los mismos números señalados anteriormente. TOTAL DE INGRESOS SUELDOS, ACT. EMPRESARIAL Y DIVIDENDOS DANDO 2,338,890. POR LO QUE DIVIDEREMOS 2,050,000 ENTRE LOS 2,338,890 DANDONOS UNA PROPORCION DE .8764, ES DECIR 87.64% PODREMOS LLEVAR A IETU UN ISR DE 195,000 POR LA PROPORCION DE 87.64% DÁNDONOS 170,898.00 Con este dato obtendríamos resultado siguiente en IETU. IETU EJERCICIO DE 202,000 MENOS ISR 170,898 MENOS IETU PPS 165,000 IETU A FAVOR 133,898 Como podemos observar, de estar redactada la ley sin considerar lo en dicha proporción lo que no esta sujeto de IETU, en este ejemplo no hubiéramos podido enfrentar contra el IETU, la cantidad de 11,943. Realicen sus números, y no se confundan con la mecánica de pagos provisionales de IETU y el ISR EFECTIVAMENTE PAGADO, por que en la anual de IETU lo que se puede acreditar como ISR es el ISR PROPIO DEL EJERCICIO, y en su caso más el pagado en el Extranjero. Solo me queda concluir que el DECLARASAT, esta provocando confusiones a muchos contribuyentes por el detalle sobre las retenciones de ISR, que hace unas restas para concluir al ISR CAUSADO, situación que no debería de hacer esas separaciones. COMO SIEMPRE ME REITERO A SUS ORDENES