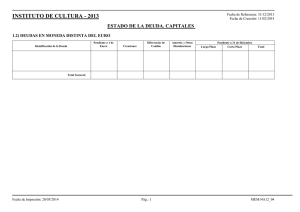

NORMAS DE CONTABILIDAD

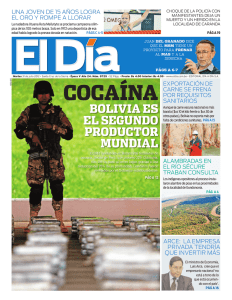

Anuncio