acerca de la importancia de la brecha de producto y del tipo de

Anuncio

Proyeccion de la in acion en Chile: Una vision sectorial*

Jorge Fornero**

Banco Central de Chile

Alberto Naudon***

Banco Central de Chile

Primera version: Noviembre 2012

1.

Introduccion

En este trabajo exploramos las posibles ventajas de usar Curvas de Phillips en la proyeccion de la

in acion en Chile. En particular, comparamos las proyecciones de modelos autoregresivos univariados con las que surgen de distintos modelos de Curva de Phillips. En l nea con literatura previa

para Chile { y el mundo1 {, encontramos que las ganancias de incorporar la brecha de producto no

son signi cativas, aunque mejoran en la medida que se incluyen mas rezagos de esta ultima variable.

A diferencia de otros estudios, consideramos el efecto de considerar, en conjunto con la brecha de

producto, la variacion del TCR como variable explicativa, lo que es natural en una econom a tan

abierta como la Chilena. Encontramos que, en algunos de los casos analizados, la inclusion de esta

variable mejora el poder predictivo de las Curvas de Phillips.

Luego estudiamos si proyectar por separado los componentes de bienes y servicios genera alguna

ventaja para la proyeccion de in acion. Esto es relevante, toda vez que, como reportamos en este

trabajo, el comportamiento de estos dos componentes de la in acion es muy diferente. Dos son los

principales resultados de nuestras estimaciones. En primer lugar el uso de Curvas de Phillips es

muy util cuando se analizan in aciones sectoriales, siendo por lo general preferida la proyeccion

que viene de la Curva de Phillips por sobre la que viene de modelos autoregresivos. En segundo

lugar, mostramos que la proyeccion de la in acion construida a partir de agregar sus componentes

es sustancialmente mejor.

*

Tanto el contenido como el analisis y las conclusiones de este trabajo son de exclusiva responsabilidad de los

autores y no representan necesariamente la oponion del Banco Central de Chile o de todos o alguno de sus consejeros.

**

jfornero@bcentral.cl

***

anaudon@bcentral.cl

1

Para el caso chileno ver, por ejemplo, Pincheira and Rubio (2010). Evidencia internacional se puede encontrar en

Stock and Watson (2008) .

1

Lo que sige se estructura de la siguiente manera. La seccion 2 revisa brevemente la evolucion de

la in acion en Chile. La seccion 3 repasa la metodolog a a utilizada. La seccion 4 presenta los

principales resultados. Las conclusiones estan en la seccion 5.

2.

Evolucion de la in acion en Chile

2.1.

Datos

Todos los ndices de precios utilizados en este trabajo se construyen usando datos del Instituto

Nacional de Estad stica, INE. Ademas del ndice de precios al consumidor, IPC, usamos un IPC

sin energ a y sin alimentos, IPC SAE, y dos sub ndices de este ultimo: IPC SAE bienes e IPC SAE

servicios. El ndice SAE representa aproximadamente un 72 % del ndice de precios al consumidor y

es ampliamente utilizado como medida de la in acion subyacente. El ndice SAE bienes representa

mas menos un 46 % del ndice SAE y el de servicios el restante 54 % (ver apendice A para un

listado de los bienes considerados en cada uno de estos subindices). Si bien es razonable pensar

que el ndice de bienes es una proxy de los bienes transables y el de servicios una proxy de los

bienes no transables, en la practica esto no es del todo correcto, ya que dentro de los servicios hay

importantes componentes asociados a bienes transables { como por ejemplo el transporte aereo

cuyo precio esta muy asociado al costo de los combustibles{ y dentro de los bienes hay importantes

costos asociados a bienes no transables.

Para explotar la periodicidad mensual de los datos de precios usamos el Indice Mensual de Actividad Economica, IMACEC, calculado por el Banco Central de Chile, para computar la brecha de

producto. Mas precisamente, utilizamos un subconjunto denominado IMACEC resto que excluye

los componentes relacionados con miner a, energ a y agricultura. La exclusion de estos elementos se

justi ca en que estas partidas tiene un comportamiento bastante autonomo del resto de la econom a.

La brecha es computada usando un ltro HP con parametro de suavizacion igual a 14400. Si bien

usamos los ultimos datos disponibles, que incluyen todas las revisiones posteriores, por lo que el

ejercicio de proyeccion no es propiamente en{tiempo{real, para los ejercicios de ventanas moviles

la brecha es calculada solo con los datos considerados en cada una de las ventanas.2 El TCR es el

ndice construido por el Banco Central de Chile.

1;

La de nicion de in acion utilizada en el estudio es la in acion en doce meses: t = PtPt12

donde P es el ndice de precios relevante. En todos los caso presentamos y usamos la desviacion

de la in acion respecto de la meta de in acion del per odo respectivo. A partir de 2001 la meta de

in acion ha sido igual a 3 % (en un horizonte de dos a~

nos). Con anterioridad a la adopcion de un

esquema completo de metas de in acion exist a una in acion objetivo que fue bajando gradualmente

2

Ver Pincheira XXXX para un analisis de usar datos en tiempo real en un ejercicio similar.

2

desde niveles cercanos a 25 % en los noventa hasta niveles de 3 % en 2001.3

2.2.

Evolucion de la in acion

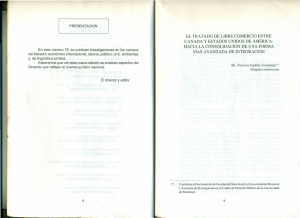

El panel (a) de la gura 1 muestra la evolucion de la in acion SAE desde inicio de los a~

nos 90

y de sus dos principales componentes: la in acion SAE bienes y la SAE servicios. Se observa que

la in acion SAE ha estado cerca de la meta la mayor parte del tiempo. En efecto, la desviacion

promedio ha sido -0.6 % con una desviacion estandar de 1.61 %. Las mayores desviaciones han

ocurrido a nes de los 2000, cuando la in acion llego a estar mas de 4 % por sobre la meta, para

luego bajar a casi 4 % por debajo de la meta, permaneciendo en terreno negativo por un tiempo

prolongado (ver cuadro 1).

Detras de la dinamica relativamente estable de la in acion SAE se esconde un comportamiento

marcadamente diferente de sus dos principales componentes. Por una parte, la in acion de bienes

ha sido permanentemente menor a la meta (promedio -3.5 % con desviacion estandar de 2.13 %)

mientras que la de servicios ha estado persistentemente por sobre la meta (promedio 1 % con

desviacion estandar de 1.93 %).

Como muestra el panel (b) de la gura 1 la correlacion contemporanea entre ambas variables es

baja (menor a 0.1), aunque tiende a aumentar la correlacion cuando se consideran rezagos. En

particular, los datos muestran que una in acion de bienes alta, tiende a anticipar una in acion de

servicios alta, aunque esta correlacion negativa es baja. Por otra parte, como se ve en el panel (c)

de la gura 1, la correlacion contemporanea entre ambas series parece ser bien esporadica, en el

sentido que pasa de valores muy positivos en algunos per odos a muy negativos en otros. En la

misma l nea, el tama~

no de las correlaciones dependen mucho del tama~

no de la ventana, siendo en

general menores entre mayor es el tama~

no de la ventana considerada.

La gura 2 muestra la correlacion de la in acion SAE de bienes y la de servicios con la brecha

producto y con la variacion anual del TCR. Los paneles (a) y (b) muestran la correlacion con

diferentes adelantos y rezagos de ambas variables usando datos de toda la muestra, mientras que

los paneles (c) y (d) muestran la correlacion contemporanea para ventanas moviles de 90 meses.

Respecto de la correlacion con la brecha de producto, se observa que tanto para la in acion de bienes

como para la in acion de servicios aumentos en la brecha de producto tienden a preceder aumentos

de las in aciones sobre sus niveles medios. En ambos casos la correlacion maxima se alcanza entre

6 y 12 meses antes. Cabe destacar que tambien hay una correlacion alta con los adelantos de la

brecha de producto, pero que esta es negativa, quizas porque aumentos en la in acion hacen que

la pol tica monetaria sea mas restrictiva. La correlacion con el TCR es mas contemporanea y de

3

Ver, por ejemplo, Morande and Schmidt-Hebbel (2001).

3

Figura 1: Evolucion de la In acion en Chile

Nota: Datos mensuales desde abril de 1990 a julio de 2012. Los datos se presentan como desviacion de la

meta de in acion, la que a partir de 2001 ha sido igual a 3 % (en un horizonte de dos a~

nos). Con anterioridad

a la adopcion de un esquema completo de metas de inlacion exist a una in acion objetivo que fue bajando

gradualmente desde niveles cercanos a 25 % en los noventa hasta niveles de 3 % en 2001. La in acion SAE

excluye alimentos y energ a. Las partidas inclu das en la in acion SAE bienes y en la in acion SAE servicios

se presentan en el apendice A).

(a): IPC SAE, SAE bienes y SAE servicios, var a/a

6

4

Porcentaje (%)

2

0

-2

-4

-6

-8

IPC SAE

-10

1992

1994

1996

1998

IPC SAE bienes

2000

IPC SAE servicios

2002

Tiempo

2004

2006

(b): Correlación IPC SAE bienes (t) y IPC SAE servicios (t+i)

2008

2010

2012

(c): Correlación IPC SAE bienes y servicios

0.3

1

0.2

0.5

Correlación (%)

0.1

0

-0.1

0

-0.5

-0.2

30 meses

-10

-5

0

i

5

-1

10

1994

1996

1998

2000

60 meses

2002

2004

Tiempo

120 meses

2006

2008

2010

2012

Fuente: Calculo de los autores en base a informacion del INE.

intensidad similar con ambas in aciones, aunque, al menos la estimacion punto, es algo mayor en

el caso de la in acion de servicios.

Al considerar la correlacion contemporanea en ventanas de noventa d as, se observa que la correlacion entre la in acion de servicios y la brecha es baja, aunque ha tendido a crecer. En el caso de

la in acion de bienes la correlacion es negativa durante la mayor parte de la muestra. Respecto de

la correlacion con el TCR, su relacion con la in acion de servicios es positiva y tambien ha tendido

a crecer en el tiempo, mientras que la correlacion con la in acion de bienes fue marcadamente positiva a principios de la muestra, descendio durante la segunda mitad de los dos mil, para retornar a

niveles positivos a nes del per odo considerado. Con todo, se observa que la relacion incondicional

entre la in acion de bienes y de servicios con la brecha de producto y con las variacion del TCR es

sensible al per odo de tiempo observado.

4

Cuadro 1: In acion: Estad sticas descriptivas

Nota: Para la de nicion de las variables ver nota a la gura 1.

Per odo

1990:04 { 2012:07

1993:01 { 2006:12

2007:01 { 2012:07

Promedio

Des. Estandar

Promedio

Des. Estandar

Promedio

Des. Estandar

Total

SAE

-0.30

(1.93)

-0.37

(1.06)

0.74

(2.87)

-0.60

(1.61)

-0.23

(1.16)

-0.68

(1.92)

In acion

SAE Bienes

SAE Servicios

-3.49

(2.13)

-3.01

(1.57)

-4.49

(2.7)

1.02

(1.93)

1.21

(1.58)

1.73

(1.63)

Fuente: Calculo de los autores en base a informacion del INE.

3.

Metodolog a

Curvas de Phillips:

La curva de Phillips que estimamos en este trabajo tiene la siguiente forma:

i

t+h

=

0

+

1 (L) yt

+

et

2 (L) q

+ "t+h ;

(1)

donde it+h := log (Pt+h =Pt+h 12 ) es la in acion a doce meses h per odos mas adelante del ndice

de precios i : SAE, SAE bienes y SAE servicios; yt es nuestra medida de brecha de producto;

qet := log (qt =qt 12 ) es la variacion anual del tipo de cambio real, q ; 1 (L) y 2 (L) son operadores

de rezagos y "t+h es el error de pronostico. La in acion SAE tambien se proyecta como

donde

SAE

bSAE

t+h = b t+h

bienes

+ (1

) bSAE

t+h

servicios

= ;46, es la participacion de los bienes en la in acion SAE.

;

(2)

4

Estimacion: El metodo de estimacion es MCO. Las ventanas son de 90 meses y se probaron

ventanas de 60 y 120 meses a n de examinar la robustez de los resultados. Los rezagos, tanto en

el caso de la curva de Phillips, como en el caso de los procesos AR (p), son seleccionados usando

el criterio de Schwarz (SC), usando como maximo 6 rezagos para cada una de las variables. Se

estimaron todas las combinaciones posibles donde si entra el rezago L tambien entra L 1; :::; 1.

La series utilizadas no son corregidas por estacionalidad, por eso en la aplicacion econometrica mas

abajo, incorporamos dummies estacionales ademas de la constante.

4

Este ponderador ha cambiado en cada una de las canastas que ha tenido el IPC durante la muestra. Nosotros

consideramos el ponderador de la ultima actualizacion.

5

Figura 2: Relacion de la In acion con la breca de producto y con variaciones del TCR

Nota: La variacion del TCR es la variacion anual. La brecha producto se calcula con un

ltro HP con

parametro de suavizacion de 14400 sobre el logaritmo de la serie de IMACEC resto. A diferencia del ejercicio

emp rico mas abajo, los gra cos en esta gura usan la serie desestacionalizada del IMACEC resto. Para la

de nicion de las variables de in acion ver nota a la gura 1. Las l neas punteadas rojas son el intervalo -.2

a .2 el que usualmente se considera como no distinto de cero.

(a): Correlación con Brecha Producto (t+i)

(b): Correlación con Var. a/a TCR (t+i)

1

1

0.5

0.5

0

0

-0.5

-0.5

Inflación SAE servicios

-1

-10

-5

Inflación SAE bienes

0

i

5

Inflación SAE servicios

-1

10

-10

-5

(c): Correlación con Brecha Resto

5

10

(d): Correlación con Var. a/a TCR

1

1

0.5

0.5

0

0

-0.5

-0.5

Inflación SAE servicios

-1

1998

Inflación SAE bienes

0

i

2000

2002

2004

2006

Tiempo

Inflación SAE bienes

2008

2010

Inflación SAE servicios

-1

1998

2012

2000

2002

2004

2006

Tiempo

Inflación SAE bienes

2008

2010

2012

Fuente: Calculo de los autores en base a informacion del INE y del Banco Central de Chile.

Comparacion de errores de pronostico: Los errores de pronosticos de todas las estimaciones

se comparan con modelos AR(p). El criterio para evaluar la importancia relativa de los errores de

proyeccion calculados a partir de cada uno de los modelos se sintetizan en el siguiente ratio de

errores:

RM SEAR (h)

;

(3)

R=

RM SECP (h)

que sera menor que 1 en caso que en promedio el AR presente menores errores de proyeccion que el

modelo que incluye la brecha y el TCR. Por el contrario, valores mayores que 1 favorecen el modelo

de Curva de Phillips sobre el AR.

Los valores de los ratios son indicativos y se complementan con un test formal de habilidad predictiva. El test de hipotesis formal que realizamos fue sugerido por Giacomini and White (2006) y es mas

general que Diebold and Mariano (1995) en el sentido que mas alla de permitir una comparacion

de modelos permite una comparacion de metodos de proyeccion en sentido amplio.

6

Siguiendo a Giacomini and White (2006), la hipotesis a testear es que ambos metodos de proyeccion

tienen igual poder predictivo; es decir:

H0 : E(L(AR; t; t + h)

L(P hillips; t; t + h)jF) = 0;

donde la E(:) es condicional en el conjunto de informacion F que comprende datos pasados

(Yt ; Yt 1 ; : : : ; Y2 ; Y1 ). L denota una funcion de perdida, que en este caso es una funcion cuadratica

de los errores de proyeccion:

L(j; t; t + h) = (T

h

m1 )

1

T hX

m1 +1

^ jt+h;m

2

(4)

t+h;m

t=1

donde j = fAR; P hillipsg. Note que el tama~

no de la ventana es jo e igual a 90, m = 90; m1 es la

primer ventana.

La hipotesis alternativa es:

H1 : E(jL(AR; t; t + h)

L(P hillips; t; t + h)jF) > 0;

El estad stico se deriva siguiendo Wald usando un argumento de normalidad asintotica como sigue:

"

H

=n n

Tm;n;h

donde n = T

h

1

T

Xh

t=m

Ht Lm;t+h

#0

~

n

1

"

n

1

T

Xh

t=m

#

Ht Lm;t+h ~

q;(1

)

m1 , Ht es una funcion medible que para cada t es un vector 2

1: [1; Lm;t ].

Ademas, Lm;t+h = L(AR; t; t + h) L(P hillips; t; t + h) y = 5 %. Dado el tama~

no de Ht , la

1

~

varianza n es 2 2 y se estima siguiendo a Newey and West (1987):

~

n

1

=

"

n

1

T

Xh

t=m

Ht Lm;t+h

n

1

T

Xh

t=m

Ht Lm;t+h

#0

ih

i0 3

PT h

PT h

1

1

n

H

L

n

H

L

t

t

m;t+h

m;t+h

j

t=m

t=m

ih

i0 5

+n 1

wn;j 4 h

PT h

PT h

1

1

+

n

H

L

n

H

L

t

t

m;t+h j

m;t+h

j=1

t=m

t=m

h 1

X

2 h

#"

donde wn;j es una funcion tal que converge a 1 cuando n ! 1 para cada j = 1; :::; h

1.

El test se basa en teor a asintotica, donde si T ! 1, tambien lo hace el l mite superior del sumatorio

en (4). En este trabajo, una ventana ja de 90 meses resulta en n = 178 observaciones utiles para

H

llevar a cabo el test. En resumen, si Tm;178;h

> 2;(0;95) , luego se rechaza H0 implicando que no hay

diferencias predictivas entre el modelo AR(p) y Curva de Phillips.

7

4.

4.1.

Resultados

Estimaciones

El panel (a) del cuadro 2 muestra los resultados de las estimaciones de la Curva de Phillips de la

ecuacion (1). Se observa que salvo para los modelos que proyectan la in acion a un mes, en general,

el criterio de seleccion deja la brecha producto y la variacion del TCR dentro de la especi cacion

preferida. Por ejemplo, en la proyeccion a 6 meses (h = 6) la brecha se incluye en el 86 % de las

ventanas moviles en el caso de la in acion SAE, un 66 % en el caso de la in acion SAE bienes y

en un 70 % en el caso de la in acion SAE servicios. En terminos generales, se observa que para

horizontes muy cortos el poder explicativo (dentro de muestra) de las variables macro es bajo, pero

que a medida que nos alejamos en el tiempo este aumenta, de modo que la brecha y la variacion

del TCR son seleccionados mas veces. En el caso de la brecha de producto no se observa mucha

diferencia en las veces que aparece en cada una de las in aciones analizada, pero en el caso de la

variacion del TCR, y en cierta medida contrario a lo que se esperaba, se observa que esta aparece

mas veces en la estimacion de la in acion SAE servicios.

El panel (b) del mismo cuadro se muestra el numero de rezagos promedio (considerando solo las

veces en que la variable es seleccionada) elegido de acuerdo al proceso de seleccion utilizado. Se

observa que, en l nea con la evidencia mostrada en la seccion 2, la brecha aparece bien rezagada,

con rezagos promedio entre 3 y 4, mientras que la variacion del TCR aparece mas contemporanea,

con rezagos entre 1 y 2.

4.2.

Proyeccion de la in acion

El cuadro 3 muestra los resultados de la comparacion del poder predictivo de la Curva de Phillips

versus modelos AR para distintos componentes de la in acion. El panel (a) muestra los resultados

usando la Curva de Phillips de la ecuacion (1) y el panel (b) los resultados con una curva de Phillips

que no incluye la variacion del TCR. Los numeros reportados en este cuadro son la razon entre el

error cuadratico medio, ECM, de la estimacion AR sobre la estimacion de la Curva de Phillips, de

modo que si este numero es (signi cativamente) mayor que uno el modelo de Curva de Phillips lo

hace mejor.

Nuestras estimaciones muestran que, en l nea con lo encontrado en otros trabajos, en general, la

brecha producto por s misma no contribuye a mejorar la proyecion de in acion. Mas en detalle,

en los paneles (a) y (b) del cuadro 3 se ve que en el caso de la in acion total, cuando se considera

solo la brecha de producto, con la excepcion del horizonte a 4 meses, las proyecciones con la Curva

de Phillips no son mejores que los modelos AR, e incluso para h = 1 y 12 son signi cativamente

peores. Al incluir la variacion del TCR, panel (a), el modelo de Curva de Phillips lo hace mejor

8

Cuadro 2: Estimaciones de la Curva de Phillips

Nota: Para la de nicion de las variables ver nota a la gura 2. El panel (a) muestra el porcentaje de veces

que la brecha producto y/o la variacion del TCR es elegida en la ecuacion 1. El panel (b) muestra la cantidad

promedio de rezagos con que aparece la brecha de producto y/o la variacion del TCR condicional a que estas

variables sean incluidas.

In acion proyectada

Brecha de producto

Variacion anual TCR

Horizonte de proyeccion (t + h)

1

4

6

12

1

4

SAE

SAE Bienes

SAE Servicios

a: Porcentaje de veces que la variable es

0.287 0.927 0.860 0.803

0.118 0.579

0.000 0.483 0.663 0.579

0.067 0.315

0.124 0.753 0.697 0.562

0.202 0.685

SAE

SAE Bienes

SAE Servicios

b: Rezago promedio

4.811 2.650

2.476 2.078

4.161 3.379

2.417 1.536

3.371 2.120

3.139 2.910

2.647

2.500

4.291

4.163

3.149

Fuente: Calculo de los autores.

9

6

12

inclu da

0.815 0.421

0.410 0.674

0.826 0.579

2.241

1.329

2.497

1.800

4.067

1.340

Cuadro 3: Razon de ECMs (R): AR relativo a curva de Phillips

Nota: Para la de nicion de las variables ver nota a la gura 2. Los numeros en los paneles (a) y (b) son

las razones entre el ECM de la estimacion AR sobre el de la estimacion de Curva de Phillips, de modo que

un numero signi cativamente mayor que uno signi ca que el modelo de Curva de Phillips lo hace mejor.

En el panel (a) se usa la Curva de Phillips de la ecuacion (1) y en el panel (b) se usa la misma ecuacion,

pero excluyendo el TCR. * signi ca que el numero es distinto de uno al 10 % y ** al 5 % usando el test de

Giacomini and White (2006) (ver seccion 3 para detalles de la implementacion del test).

In acion a proyectar

Horizonte de proyeccion (t + h)

1

4

6

12

Total

SAE

SAE Bienes

SAE Servicios

a: Modelo con

0.95

1.01 **

1.00

1.03

1.00 ** 1.09 **

0.99 ** 1.06 **

TCR y Brecha

1.04 *

1.00 **

1.15

1.11

1.25 ** 1.09

1.04 *

1.03 **

Total

SAE

SAE Bienes

SAE Servicios

b: Modelo con Brecha

0.98 ** 1.06 **

1.07

0.98 *

0.96

1.05

1.16

1.06

0.98 1.12 ** 1.33 **

1.1

1.01 ** 1.16 ** 1.14 **

0.95

Fuente: Calculo de los autores.

que el modelo AR, probablemente porque el precio de la energ a y de los alimentos (ambos tipos de

bienes no incorporados en la in acion SAE) estan relacionados con la evolucion del tipo de cambio.

En el caso de la in acion SAE la inclusion de la brecha de producto con y sin la variacion del TCR

nunca mejoran la proyeccion de la in acion.

En el caso de la in acion SAE de bienes y de servicios los resultados son diferentes. Considerando la

especi cacion que incluye tanto la brecha de producto como el TCR, se observa que en la mayor a

de los casos la Curva de Phillips lo hace mejor.

Finalmente, usamos la mejor estimacion (en cada ventana) de los componentes bienes y servicios de

la in acion SAE para generar un estimacion de esta ultima a partir de las estimaciones sectoriales,

de acuerdo a la ecuacion (2). El cuadro 4 muestra los resultados del ejercicio que compara el error

de proyeccion de esta proyeccion combinada con la de la Curva de Phillips para la in acion SAE y

con el mejor modelo AR para la misma. Los resultados son decidores: para todos los horizontes la

proyeccion mejora sustancialmente cuando se usa la combinacion de proyeccion para in acion de

10

Cuadro 4: Table Caption

Nota: Los numeros en este recuadro son las razones entre el ECM de la estimacion AR y de la estimacion

de Curva de Phillips para la in acion SAE sobre la proyeccion de la in acion SAE usando la combinacion de

los componentes de bienes y de servicios, de modo que un numero signi cativamente mayor que uno signi ca

que el modelo sectorial (ecuacion (2)) lo hace mejor. * signi ca que el numero es distinto de uno al 10 % y

** al 5 % usando el test de Giacomini and White (2006) (ver seccion 3 para detalles de la implementacion

del test).

Modelo a comparar

Curva de Phillips

AR(p)

Horizonte de proyeccion (t + h)

1

4

6

12

1.69 **

1.81 **

1.54 **

1.41 **

1.50 **

1.24 **

1.52 *

1.48 **

Fuente: Calculo de los autores.

bienes y de servicios.5

5.

Conclusiones

En este trabajo exploramos la importancia de incluir variables macroeconomicas en las proyecciones

de la in acion en Chile. Nuestros resultados apoyan la idea de que usar Curvas de Phillips para

proyectar la in acion es util y que tanto la brecha de producto como la variacion del TCR son

aportan informacion relevante para la evolucion de la in acion futura. En particular, y en l nea con

literatura previa para Chile { y el mundo{, encontramos que no hay ganancias de incorporar la

brecha de producto y/o la variacion del TCR como variable explicativa en una ecuacion que intente

proyectar la in acion subyacente, pero ambas variables son signi cativas e importantes para la

proyeccion por separado de los componentes de bienes y de servicios de la in acion sin alimentos ni

energ a (in acion SAE). Aun mas, la proyeccion de la in acion SAE construida a partir de agregar

las proyecciones de sus componentes es signi cativamente mejor que que se obtiene de modelos

autoregresivos o de modelos de Curva de Phillips para dicha in acion.

5

Existe una amplia literatura que estudia los pro y contras de la agregacion temporal (ver por ejemplo Granger

and Paul (1977). Granger (1980) y Lutkepohl (1984)) que muestra que al nal es un problema emp rico.

Dentro de los trabajos recientes sobre proyeccion de in acion usando datos agregados cabe mencionar Demers and

De Champlain (2005) que usando datos de Canada proyectan la in acion agregada via combinacion de desagregados y

muestran que este proceso reduce el error de proyeccion. En esa misma l nea, Matheson (2008) encuentra un resultado

similar para Australia y Nueva Zelanda. En un contexto algo distinto, que destaca la generalidad de este fenomeno,

Marcellino, Stock, and Watson (2003) encuentran que la proyeccion de la in acion de la Zona Euro que usa las

combinaciones de proyecciones de in aciones de los pa ses es mejor que la proyeccion de in acion de la Zona Euro.

11

Referencias

Demers, F., and A. De Champlain (2005): \Forecasting Core In ation in Canada: Should We

Forecast the Aggregate or the Components?," Documento de Trabajo 05-44, Banco Central de

Canada.

Diebold, F., and R. Mariano (1995): \Comparing Predictive Accuracy," Journal of Business

& Economic Statistics, 13(3), 253{63.

Giacomini, R., and H. White (2006): \Tests of conditional predictive ability," Econometrica,

74(6), 1545{1578.

Granger, C. W. J. (1980): \Long memory relationships and the aggregation of dynamic models,"

Journal of Econometrics, 14(2), 227{238.

Granger, C. W. J., and N. Paul (1977): Forecasting Economic Time Series. New York Academic

Press.

Lutkepohl, H. (1984): \Forecasting Contemporaneously Aggregated Vector ARMA Processes,"

Journal of Business & Economic Statistics, 2(3), 201{14.

Marcellino, M., J. Stock, and M. Watson (2003): \Macroeconomic forecasting in the Euro

area: Country speci c versus area-wide information," European Economic Review, 47(1), 1{18.

Matheson, T. D. (2008): \Phillips curve forecasting in a small open economy," Economics Letters,

98(2), 161{166.

Morande, F., and K. Schmidt-Hebbel (2001): \Pol tica monetaria y metas de in acion en

Chile," Estudios Economicos, 7.

Newey, W., and K. West (1987): \A simple, positive semi-de nite, heteroskedasticity and autocorrelation consistent covariance matrix," Econometrica: Journal of the Econometric Society,

pp. 703{708.

Pincheira, P., and H. Rubio (2010): \El escaso poder predictivo de simples curvas de Phillips en

Chile: Una evaluacion en tiempo real," Documentos de Trabajo (Banco Central de Chile), (559),

1.

Stock, J., and M. Watson (2008): \Phillips curve in ation forecasts," Discussion paper, National

Bureau of Economic Research.

12

A.

Componentes de la in acion SAE

In acion SAE servicios incluye: Arriendo, servicios publicos como agua potable, transporte

aereo y terrestre, servicio de telefon a, etc., servicios relacionados con la recreacion, servicios medicos, servicios educacionales, servicios relacionados con la alimentacion, servicios de reparacion y

mantencion de vivienda y del automovil, servicios personales, gastos nancieros y servicios prestados por profesionales (notarial, etc.).

In acion SAE bienes comprende: Bebidas, vestuario y calzado, art culos de reparacion de

vivienda, art culos l nea blanca del hogar, art culos de limpieza, medicamentos, veh culos nuevos

y usados y gastos en bienes asociados, art culos electronicos del hogar, computadores, bienes de

entretencion ni~

nos, diarios y otras publicaciones, art culos de cuidado e higiene personal.

13