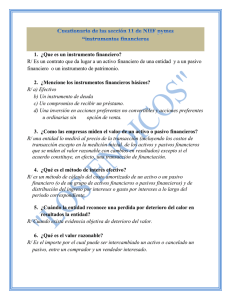

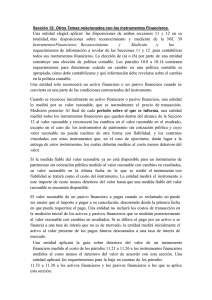

NIIF 13 Medición del Valor Razonable

Anuncio