Reestructuración del mapa financiero español

Anuncio

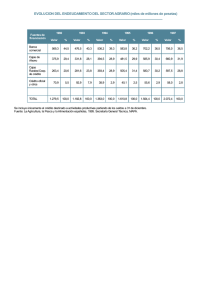

Reestructuración del Mapa Financiero Español Un nuevo panorama del modelo de distribución a través de la red de sucursales de las entidades financieras noviembre de 2011 Este informe se publica bajo licencia Creative Commons de tipo “Reconocimiento - No Comercial - Sin obra derivada”; se permite su copia y distribución por cualquier medio siempre que se mantenga el reconocimiento de sus autores, no se haga uso comercial de la obra y no se realice ninguna modificación en ella. La licencia completa puede consultarse en: http://es.creativecommons.org/ Reestructuración del Mapa Financiero Español ÍNDICE ÍNDICE ........................................................................................................................... 2 ANTES DE LA CRISIS ECONÓMICO-FINANCIERA…......................................................................... 3 QUE ESTÁ SUCEDIENDO A PARTIR DE 2008… .......................................................................... 10 Anexo: Evolución de la Red de Oficinas por Provincias 2008/2011 y 2010/2011 .............. 18 © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 2 Reestructuración del Mapa Financiero Español ANTES DE LA CRISIS ECONÓMICO-FINANCIERA… Número de entidades En el período 1990-2008, la configuración del sistema financiero en España registró importantes cambios debidos, fundamentalmente, a los procesos de concentración llevados a cabo por las Cajas de Ahorros y las Cooperativas de Crédito. El número de Cajas de Ahorros se vio reducido de 66 a 45 entidades surgiendo en estos años entidades como Bancaja, Caja Duero, Unicaja, CAM, Cajasur, etc. Las Cooperativas de Crédito pasaron de 107 a 83 a través de diferentes procesos de concentración siendo uno de los principales el que dio lugar a Cajamar. Los Bancos, también vivieron importantes fusiones en este período con la creación de entidades tan importantes como BBVA (BV + BB + Argentaria), Banco Santander (Santander + Hispano + Central), Banco Sabadell (Sabadell + Herrero +Atlántico+ Urquijo), etc. El número total de entidades no tuvo un descenso debido a la entrada de entidades extranjeras en nuestro país. Red de oficinas En este amplio periodo las entidades financieras impulsaron importantes estrategias de expansión de la red de oficinas, lo que incrementó el número de sucursales en más de un 30%. Cabe señalar que gran parte de este crecimiento vino derivado de las políticas de expansión de las Cajas de Ahorro fuera de sus zonas de origen. Este crecimiento hizo que 2008 se alcanzara el tope 45.662 oficinas. Dicha cifra suponía prácticamente la existencia en España de una oficina por cada 1.000 habitantes. Los Bancos, en este periodo, vivieron dos tendencias diferenciadas: Desde 1995, los Bancos, debido a las fusiones y a las estrategias de reducción de costes, empezaron un proceso de cierre oficinas en todo el país, lo que contrastaba con las estrategias tomadas por las Cajas de Ahorros de apertura de oficinas fuera de las Comunidades Autónomas de origen. Por el contrario, entre el 2000 y el 2008, los Bancos también vivieron un crecimiento en su red de oficinas aunque de una manera más moderada, Puede destacarse que el número de empleados del total del sector tuvo un comportamiento en forma de “V” en este período. Primeramente un descenso en el período 1990-2000 para pasar a un destacado crecimiento desde el 2000 al 2008. En consecuencia, la ampliación de la red de oficinas globalmente estuvo acompañada de un crecimiento del número de empleados en casi 30.000. Las Cajas de Ahorros pasaron de unos 84.000 empleados en 1990 a más de 130.000 en 2007. En los Bancos, derivados de los procesos de fusión, se produjo una reducción en casi 40.000 empleados en el mismo periodo. © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 3 Reestructuración del Mapa Financiero Español Gráfico 1: Evolución del número de oficinas por tipo entidad 30.000 25.000 20.000 23.418 22.410 24.591 24.985 19.268 16.917 14.533 15.096 15.542 15.580 4.656 4.772 4.953 5.097 2005 2006 2007 2008 15.000 15.398 15.811 10.000 5.000 2.919 3.888 0 1990 2000 Bancos Cajas de Ahorro Cooperativas de Crédito FUENTE: Elaboración propia a partir de datos de Banco de España Gráfico 2: Evolución del número de empleados 300.000 250.000 241.619 233.282 270.855 225.165 249.492 200.000 150.000 127.889 157.010 131.933 148.946 100.000 117.559 97.276 50.000 84.609 84.336 1990 1995 Bancos 2000 Cajas de Ahorros 2007 2008 Sector FUENTE: Elaboración propia a partir de datos de Banco de España y El nuevo mapa del sistema financiero español (Sergio Corral Delgado, José M. Domínguez Martínez y Rafael López del Paso) Nota: los datos del sector 2008 incluyen Bancos, Cajas de Ahorro y Cooperativas de Crédito, no se dispone de datos de Cooperativas individualizados. © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 4 Reestructuración del Mapa Financiero Español Índice de Penetración Bancaria El índice de Penetración Bancaria (IPB), calculado como número de oficinas por cada mil habitantes, tuvo una tendencia creciente desde los años 90 hasta alcanzar un máximo en 2007 de 1 oficina por cada mil habitantes. En comparación con el resto de países europeos, España tiene un IPB muy elevado superando con creces a países como Alemania, Francia y Reino Unido que se sitúan en el entorno de 0,5-0,6 oficinas por cada mil habitantes. Gráfico 3: Evolución del índice de penetración bancaria 1990 – 2008 1,10 Penetración Bancaria 1,00 1,00 0,99 0,97 0,96 0,90 0,94 0,91 0,80 1990 2000 2005 2006 2007 2008 FUENTE: Elaboración propia a partir de datos de Banco de España e INE Gráfico 4: Comparativa del Índice de Penetración Bancaria en Europa 2008 Nota: IPB calculado en base a número de oficinas por millón de habitantes FUENTE: Prensa económica a partir de datos de BCE © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 5 Reestructuración del Mapa Financiero Español Volúmenes de negocio El volumen de negocio en los años de bonanza fue creciendo de manera notable, especialmente debido al crecimiento del crédito. El crecimiento porcentual de volumen de negocio (activo y pasivo) en el período 2004-2008 alcanzó un 80%. A pesar de tener un punto de partida similar, el crédito tuvo un crecimiento mayor debido al importante crecimiento de la economía que disparó la financiación empresarial, y al boom inmobiliario acaecido en esos años que hizo crecer de manera significativa el crédito hipotecario. Gráfico 5: Evolución volúmenes de negocio FUENTE: Elaboración propia a partir de datos de Banco de España El desglose por tipología de entidad constata que fueron las Cajas de Ahorros las que llevaron de la mano el crecimiento de los volúmenes de negocio del sector, si bien los crecimientos en ambos tipos de entidad llevaron sendas paralelas. El colectivo de Cooperativas de Crédito también creció en volúmenes pero de manera más suave. Gráfico 6: Evolución volúmenes de negocio por tipología de entidad FUENTE: Elaboración propia a partir de datos de Banco de España © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 6 Reestructuración del Mapa Financiero Español En cuanto al volumen de negocio manejado por las distintas tipologías de entidades se comprueba que las Cajas tuvieron una carrera ascendente en cuanto a los créditos llegando a superar a los Bancos a partir de 2004 y tomando cierta distancia a partir de entonces. Gráfico 7: Evolución del volumen de créditos 1.000.000.000 900.000.000 800.000.000 700.000.000 600.000.000 500.000.000 400.000.000 300.000.000 200.000.000 100.000.000 0 2004 Bancos 2005 2006 Cajas de Ahorros 2007 2008 Cooperativas FUENTE: Elaboración propia a partir de datos de Banco de España Los depósitos también tuvieron su progresión ascendente durante el periodo 2004-2008. Ya en 2004 eran las entidades que más ahorro atesoraban y así ha seguido siendo en estos años si bien la distancia total con los bancos se ha visto algo recortada. Gráfico 8: Evolución del volumen de depósitos 700.000.000 600.000.000 500.000.000 400.000.000 300.000.000 200.000.000 100.000.000 0 2004 Bancos 2005 2006 Cajas de Ahorros 2007 2008 Cooperativas FUENTE: Elaboración propia a partir de datos de Banco de España © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 7 Reestructuración del Mapa Financiero Español Productividad Comercial El volumen medio de negocio gestionado por oficina creció en un 60% (24,7 millones de euros) pasando de 41,8 a 66,5 millones. Es de estacar que el crecimiento por oficina es diferente entre créditos y depósitos. Mientras que el crédito por oficina tuvo un crecimiento del 74% los depósitos por oficina lo hicieron en un 40%. Gráfico 9: Evolución del volumen de negocio total por oficina 70.000 66.494 62.410 56.769 60.000 48.199 50.000 41.848 34.240 40.000 38.339 40.278 24.070 26.216 2007 2008 28.464 30.000 23.199 20.000 10.000 18.648 19.736 2004 2005 22.529 0 Créd/Ofic 2006 Dep/Ofic Total FUENTE: Elaboración propia a partir de datos de Banco de España. Datos en miles de Euros. Gráfico 10: Evolución volumen de negocio por oficina y tipo de entidad 100.000 86.622 90.000 79.826 72.008 80.000 70.000 60.000 50.000 40.000 30.000 20.000 10.000 61.089 51.173 22.206 66.494 56.769 48.199 41.848 39.868 62.410 57.331 60.611 52.366 44.439 26.067 30.171 32.973 33.808 0 2004 Bancos 2005 2006 Cajas de Ahorros 2007 2008 Cooperativas Sector FUENTE: Elaboración propia a partir de datos de Banco de España © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 8 Reestructuración del Mapa Financiero Español En general, todas las entidades financieras aumentaron su volumen de negocio por oficina, siendo el crecimiento de los Bancos más acusado con un 69% frente al 52% de Cajas de Ahorros y Cooperativas. Los Bancos son los únicos que tienen un volumen de negocio por oficina superior a la media del sector (un 30%) habiéndose ido ampliando la diferencia con el resto de tipo de entidades; en 2004 su volumen por oficina estaba un 22% por encima del sector. El volumen medio de negocio de las Cajas de Ahorros se ha mantenido a lo largo de estos años muy parejo a la medida del sector. En este ratio las Cooperativas de Crédito presentan valores muy inferiores al sector, diferencia que se ha ido ampliando. Distribución geográfica de oficinas (2008) Mapa 1: Número de oficinas por provincia diciembre 2008 Más de 5.000 ofic. 1.000-5.000 ofic. 600-1.000 ofic. 400-600 ofic. 200-400 ofic. Menos de 200 ofic. FUENTE: Elaboración propia a partir de datos de Banco de España Madrid (6.023) y Barcelona (5.819) acumulaban en 2008 el 26% del total de las oficinas del sector financiero. Provincias como Valencia, Alicante, Murcia, Málaga y Baleares tuvieron un importante crecimiento en el número de oficinas debido a la gran expansión de las Cajas de Ahorros y a su decisión de aprovechar la oportunidad de negocio que suponían las promociones inmobiliarias sobre todo en determinadas zonas costeras. En la zona norte no existe tanta concentración de oficinas debido a la existencia de una mayor presencia de Bancos, no tanto de Cajas de Ahorros, por lo que el crecimiento ha sido menor en estas provincias por la menor expansión (incluso cierre de oficinas) de los Bancos. © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 9 Reestructuración del Mapa Financiero Español QUE ESTÁ SUCEDIENDO A PARTIR DE 2008… Número de entidades A raíz de la crisis se está produciendo una recomposición del mapa bancario español en cuanto a la adaptación de su dimensión a los requerimientos del regulador, la crisis económica y el exceso de capacidad, sobre todo en el ámbito de las Cajas de Ahorros. En cuanto a los bancos, no ha habido aún cambios significativos en estos años en los que se produjeron dos fusiones: Banco Sabadell con el Guipuzcoano en el 2010 y Banco Popular con Banco Pastor en 2011. Así, el balance actual de entidades bancarias nacionales, de tamaño grande y mediano, de 8 Bancos. Principales Bancos (Grandes y Medianos) Nacionales La oleada de procesos de integración de Cajas de Ahorros y conversión en Bancos dado como resultado la reducción a 15 entidades/grupos de las 45 existentes hasta el momento. Sólo 4 Cajas de Ahorros no han participado en ninguno de estos procesos. Es previsible que los procesos de concentración continúen en los próximos años. El mapa de Cajas de Ahorros actual se encuentra configurado de la siguiente manera: © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 10 Reestructuración del Mapa Financiero Español Grupo de entidades Nueva entidad La Caixa / Caixa Girona Caja Madrid / Caja Ávila / Caja Segovia / Caixa Laietana / La Caja de Canarias / Caja Rioja / Bancaja Cajastur / Caja Cantabria / Caja Extremadura / CCM Caixa Catalunya / Caixa Tarragona / Caixa Manresa Caixanova / Caixa Galicia Caixa Penedés / Cajamurcia / Sa Nostra / Caja Granada Caja España / Caja Duero / Unicaja CAN / CajaBurgos / Caja Canarias / Cajasol (Guadalajara) BBK /Kutxa /Caja Vital BBKBank Caixa Sabadell / Caixa Terrasa / Caixa Manlleu CAI / Caja Círculo / Caja Badajoz Cajas de Ahorro no involucradas en procesos de fusión © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 11 Reestructuración del Mapa Financiero Español El mundo de las Cooperativas de Crédito también está sufriendo sustanciales cambios en cuanto a su configuración viviendo procesos de concentración, bien vía fusiones bien vía acuerdos SIP. A continuación de recogen algunos ejemplos de Cooperativas de Crédito involucradas en procesos de fusión. Grupo de entidades Nueva entidad Cajamar / Caixapetrer / Caixa Turís / Caja Campo / CR de Casinos / Caixa Albalat / CR Castellón Ruralcaja / Caixa Rural Torrent / Crèdit Valencia / Caixa Rural de Burrian / Caixa Rural de Nules / Caixa Alqueries / Caixaltea / Caixa Callosa / CR Cheste / CR Alginet / Caixa Almenara / Caixa Xilxes / Caixa Vilafamés Caixa Vilavella CR Albacete / CR Ciudad Real / CR Cuenca Multicaja / Cajalón CR Córdoba / CR del Su / CR Extremadura CR Almendralejo / CR Adamuz / CR Baena / CR Cañete de las Torres / CR Nueva Carteya / CR Utrera Nueva Caja Rural de Aragón Grupo Ibérico Grupo Cooperativo Solventia Red de oficinas Las entidades financieras españolas tenían su red de distribución sobredimensionada y más con la realidad actual del sector y las perspectivas de futuro del mismo. Durante el periodo diciembre 2008 – junio 2011, el número de oficinas se ha reducido en 4.536, prácticamente un 10%. Pero el descenso está siendo más acusado en los primeros 6 meses de 2011, ya que desde diciembre de 2010 a junio de 2011 el número de oficinas ha disminuido en 1.724, el 38% del descenso total producido en estos dos años y medio. Cabe señalarse que un reciente estudio “Tendencias de futuro en las oficinas bancarias” (tatum – 2011) prevé que el mapa de oficinas bancarias se reducirá antes de 2015 aproximadamente en un tercio con respecto a 2010, quedando configurada la red por entre 25.000 y 30.000 oficinas. A la hora de analizar el detalle por tipo de entidad, únicamente se han desglosado datos hasta 2010, ya que desde ese momento el Banco de España no ofrece información desglosada. En este período (2008-2010) los Bancos contaban con 373 oficinas menos (un 2,39% menos), las Cajas de Ahorros había reducido su red en 2.357 © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 12 Reestructuración del Mapa Financiero Español oficinas (un 9,43% menos) y las Cooperativas contaban con 82 oficinas menos (un 1,61% menos). Como se observa, el ajuste ha sido más intenso en las Cajas de Ahorros que en los Bancos. El dato de Bancos puede dar lugar a equívocos pues no han crecido en 2010 por apertura de oficinas sino por la conversión de Cajas de Ahorro en Bancos. Gráfico 11: Evolución del número de oficinas 2008-2011 50.000 45.662 44.085 42.850 41.126 40.000 30.000 24.985 24.202 20.000 15.580 14.840 15.207 10.000 5.097 5.043 5.015 2008 2009 2010 22.628 0 Sector Bancos Cajas de Ahorro Jun 2011 Cooperativas de Crédito FUENTE: Elaboración propia a partir de datos de Banco de España Nota: Banco de España ya no tiene disponible la información de número de oficinas desglosado por tipología de entidad desde junio de 2011, debido a la reestructuración del sistema financiero. Índice de Penetración Bancaria Como era de esperar, a raíz del decrecimiento en el número de oficinas financieras el índice de Penetración Bancaria ha descendido en 12 décimas en los últimos 3 años hasta alcanzar las 0,87 oficinas por cada mil habitantes. Gráfico 12: Evolución del IPB 2008-2011 1,00 0,99 Penetración Bancaria 0,94 0,91 0,90 0,87 0,80 2008 2009 2010 2011 FUENTE: Elaboración propia a partir de datos de Banco de España © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 13 Reestructuración del Mapa Financiero Español Volúmenes de negocio Tras unos importantes crecimientos en años anteriores, a partir de 2008 se produce un estancamiento en el ritmo de crecimiento del volumen de negocio, con un crecimiento del 1,2% producido por un leve aumento de los depósitos en el periodo 2008-2011. Gráfico 13: Evolución volúmenes de negocio 2008-2011 FUENTE: Elaboración propia a partir de datos de Banco de España Gráfico 14: Evolución volúmenes negocio por tipo de entidad 2008-2010 FUENTE: Elaboración propia a partir de datos de Banco de España © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 14 Reestructuración del Mapa Financiero Español En el gráfico 14 se puede apreciar (sólo se disponen de datos desglosados por tipología de entidad hasta 2010), que el descenso del volumen de negocio se ha producido principalmente en las Cajas de Ahorro. Los Bancos y las Cooperativas de Créditos han compensado esta caída con unos crecimientos de 3,59% y 4,16%, respectivamente. Las Cajas de Ahorros se empiezan a resentir con la crisis y la recomposición del sector, ya que después de una época boyante de continuo crecimiento, tanto en créditos y depósitos, los Bancos les están cogiendo el relevo (también producido por la reconversión de Cajas en Bancos). Las Cajas de Ahorro acusaron un descenso de su volumen de créditos y depósitos de 3,79% y 5,24% respectivamente, en el periodo 2008-2010. Por el contrario, los Bancos crecen a un ritmo del 2,40% en créditos y del 5,24% en depósitos en el mismo periodo. Productividad Comercial Esta evolución descendente del número de oficinas (-10%) y el pequeño crecimiento del volumen de negocio (+1,2%) tiene como consecuencia un significativo crecimiento del volumen de negocio por oficina (+12,3%) que ha pasado de 66,5 a 74,7 millones de euros. Gráfico 15: Evolución del volumen de negocio total por oficina 2008-2011 80.000 70.000 74.725 66.494 68.564 70.610 40.278 41.440 42.635 44.776 26.216 27.124 27.975 29.949 2008 2009 2010 2011 60.000 50.000 40.000 30.000 20.000 10.000 0 Créd/Ofic Dep/Ofic Total FUENTE: Elaboración propia a partir de datos de Banco de España © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 15 Reestructuración del Mapa Financiero Español Distribución geográfica de oficinas (2011) Mapa 2: Número de oficinas por provincia junio 2011 dic 2008 Más de 5.000 ofic. 1.000-5.000 ofic. 600-1.000 ofic. 400-600 ofic. 200-400 ofic. Menos de 200 ofic. FUENTE: Elaboración propia a partir de datos de Banco de España Como se ha comentado con anterioridad, el número de oficinas de entidades financieras, descendió en 4.536 oficinas en el periodo 2008-2011, un descenso notable. Cabe destacar que el descenso en el número de oficinas no ha sido homogéneo en todo el territorio. Destacan las siguientes provincias en cuanto a descenso absoluto: – Barcelona ha perdido 856 oficinas desde el año 2008, un 14,71% menos (329 menos de diciembre 2010 a junio 2011) – Madrid con 639 oficinas menos desde 2008, un 10,61% menos, de las cuales 279 se cerraron en el último periodo. – Valencia 250 bajas en los dos años y medio analizados, un 9,45% menos, de las cuales 106 se produjeron en los últimos 6 meses. – Alicante con 219 oficinas menos, un 12,62% menos, y 66 en los últimos seis meses analizados. – Sevilla, 171 oficinas menos, un 11,29% menos (42 en los últimos seis meses). – Málaga, 167 bajas en el periodo 2008-2011, un 11,99% menos, 56 en el último periodo analizado. Se comprueba que el mayor número de bajas de oficinas financieras se da en las provincias donde mayor expansión tuvieron las Cajas de Ahorros. © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 16 Reestructuración del Mapa Financiero Español Mapa 3: Decrecimiento (%) 2008-2011 Más de 15% 10%-15% 5%-10% Menos de 5% FUENTE: Elaboración propia a partir de datos de Banco de España Al analizar el decrecimiento de oficinas de manera relativa cabe señalar que Cataluña y Castilla León, Murcia y Madrid son las Comunidades Autónomas con mayor decrecimiento del número de oficinas por encima del 10%. En el mapa se comprueba que Orense y Palencia son las provincias que mayor porcentaje de decrecimiento de oficinas tuvieron en el periodo 2008-2011, con un 18% y 16%, respectivamente. © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 17 Reestructuración del Mapa Financiero Español Anexo: Evolución de la Red de Oficinas por Provincias 2008/2011 y 2010/2011 Álava Albacete Alicante Almería Asturias Ávila Badajoz Baleares Barcelona Burgos Cáceres Cádiz Cantabria Castellón Ceuta y Melilla Ciudad Real Córdoba Cuenca Gerona Granada Guadalajara Guipúzcoa Huelva Huesca Jaén La Coruña La Rioja Las Palmas León Lérida Lugo Madrid Málaga Murcia Navarra Orense Palencia Pontevedra Salamanca Segovia Sevilla Soria Sta.Cruz de Tenerife Tarragona Teruel Toledo Valencia Valladolid Vizcaya Zamora Zaragoza Total Dic 2008 348 348 1.736 705 966 217 747 1.254 5.819 547 450 793 503 679 46 474 687 254 858 844 273 594 444 358 630 982 496 761 547 588 336 6.023 1.393 1.353 716 374 224 820 407 208 1.514 150 702 833 236 669 2.646 606 1.046 256 1.202 45.662 Dic 2010 332 338 1.583 674 941 210 738 1.198 5.292 506 443 740 497 644 45 471 655 253 790 800 261 588 412 332 616 927 469 713 511 549 319 5.663 1.282 1.253 691 354 192 757 379 195 1.385 136 676 787 233 657 2.502 556 1.005 229 1.116 42.895 Jun 2011 2008/2011 %08/11 2010/2011 %10/11 324 -24 -6,90% -8 -2,41% 319 -29 -8,33% -19 -5,62% 1.517 -219 -12,62% -66 -4,17% 654 -51 -7,23% -20 -2,97% 908 -58 -6,00% -33 -3,51% 197 -20 -9,22% -13 -6,19% 726 -21 -2,81% -12 -1,63% 1.166 -88 -7,02% -32 -2,67% 4.963 -856 -14,71% -329 -6,22% 475 -72 -13,16% -31 -6,13% 426 -24 -5,33% -17 -3,84% 711 -82 -10,34% -29 -3,92% 484 -19 -3,78% -13 -2,62% 611 -68 -10,01% -33 -5,12% 43 -3 -6,52% -2 -4,44% 456 -18 -3,80% -15 -3,18% 630 -57 -8,30% -25 -3,82% 244 -10 -3,94% -9 -3,56% 734 -124 -14,45% -56 -7,09% 779 -65 -7,70% -21 -2,63% 254 -19 -6,96% -7 -2,68% 582 -12 -2,02% -6 -1,02% 405 -39 -8,78% -7 -1,70% 330 -28 -7,82% -2 -0,60% 595 -35 -5,56% -21 -3,41% 885 -97 -9,88% -42 -4,53% 452 -44 -8,87% -17 -3,62% 670 -91 -11,96% -43 -6,03% 506 -41 -7,50% -5 -0,98% 529 -59 -10,03% -20 -3,64% 308 -28 -8,33% -11 -3,45% 5.384 -639 -10,61% -279 -4,93% 1.226 -167 -11,99% -56 -4,37% 1.210 -143 -10,57% -43 -3,43% 680 -36 -5,03% -11 -1,59% 306 -68 -18,18% -48 -13,56% 188 -36 -16,07% -4 -2,08% 735 -85 -10,37% -22 -2,91% 374 -33 -8,11% -5 -1,32% 185 -23 -11,06% -10 -5,13% 1.343 -171 -11,29% -42 -3,03% 136 -14 -9,33% 0 0,00% 650 -52 -7,41% -26 -3,85% 726 -107 -12,85% -61 -7,75% 233 -3 -1,27% 0 0,00% 625 -44 -6,58% -32 -4,87% 2.396 -250 -9,45% -106 -4,24% 545 -61 -10,07% -11 -1,98% 984 -62 -5,93% -21 -2,09% 229 -27 -10,55% 0 0,00% 1.088 -114 -9,48% -28 -2,51% 41.126 - 4.536 -9,93% - 1.769 -4,12% © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 18 Reestructuración del Mapa Financiero Español Sobre tatum tatum es una compañía de consultoría que viene operando desde 1996 en el mercado español y en el latinoamericano, cuya misión es colaborar con las empresas en la consecución de sus objetivos de negocio, ofreciendo soluciones integrales en: Los procesos comerciales y de marketing, mediante el análisis de las claves para lograr el éxito, dibujando las estrategias necesarias para conseguirlo, diseñando e implantando programas para las redes comerciales, ayudando a aprovechar al máximo el canal de Internet, y mediante la construcción de modelos para la captación, gestión y fidelización de clientes. y en el desarrollo de las personas encaminadas a formar y motivar equipos, entrenar habilidades comerciales, desarrollar habilidades directivas y dinamizar los comités de dirección en la orientación al negocio, combinando técnicas presenciales, online, multimedia, juegos, coaching y outdoor training. Estos informes están disponibles de forma gratuíta a través de nuestra web: www.tatum.es Si desea enviarnos sus comentarios o solicitarnos más información respecto a los servicios de tatum, hágalo a través de: 902 01 31 91 (+34) 91 598 39 00 marketing@tatum.es © Tatum. Permitida la reproducción, siempre y cuando se cite la fuente 19