conclusiones

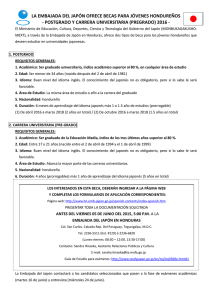

Anuncio