220-200449 - Superintendencia de Sociedades

Anuncio

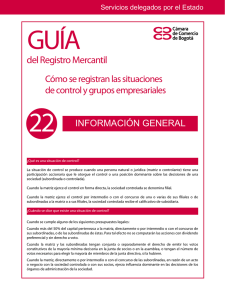

OFICIO 220-200449 DEL 21 DE DICIEMBRE DE 2015 Ref: CONSTITUCIÓN DE UNA SAS CON ACCIONISTA EXTRANJERO Me refiero a su escrito radicado con el número 2015-01-442068 el 9 de noviembre de 2015, mediante el cual formula las siguientes consultas: 1. La sociedad fue creada por un único socio, una empresa perteneciente a un Grupo Español, a través de una inversión directa por medio del Banco de la República. Según los estatutos “la empresa es una sociedad SAS, de naturaleza comercial, regida por las cláusulas contempladas en los estatutos y la ley 1258 de 2008”. Con base en lo expuesto la pregunta es: ¿Se debe considerar a la empresa Colombiana como una filial de su creadora la empresa del Grupo Español? ¿Qué tratamiento se debe dar a la Empresa Colombiana? 2. La sociedad Colombiana realiza exportación de servicios a cada una de las empresas que conforman el Grupo Español, así como a su único socio. A su vez las empresas del Grupo y su único socio le prestan servicios a la empresa Colombiana ya que el objeto social que desarrollan es el mismo. Con base en lo expuesto se pregunta: ¿Se deben registrar las transacciones entre estas empresas como compañías vinculadas? Se pueden compensar o cruzar las cuentas por cobrar y por pagar entre las diferentes empresas y su único socio radicados en España y que tienen calidad de no residentes? 3. Al momento de causar las facturas recibidas de los clientes españoles se está efectuando una retención en la fuente del 33% sobre los honorarios facturados. Al tener en cuenta el Convenio celebrado con España Ley 1082 de 2006, no evidenciamos que se haya contemplado el concepto de honorarios por prestación de servicios profesionales ni hemos encajado este concepto dentro de ninguno de los artículos contenidos en dicha ley. Con base en lo expuesto la pregunta es: ¿Es correcta la retención en la fuente que se está practicando o por el contrario se debe practicar una tarifa diferente por el convenio de la Ley 1082? En general que tipo de retención se debe practicar a proveedores extranjeros sin residencia en Colombia? Aunque es sabido, no está demás advertir que este Despacho con fundamento en el artículo 28 del Código de Procedimiento Administrativo y de lo Contencioso Administrativo, sustituido por la Ley 1755 del 30 de junio de 2015 emite los conceptos de carácter general y en abstracto a que haya lugar con motivo de las consultas que le son formuladas sobre las materias de su competencia, mas sus respuestas no están dirigidas a prestar asesoría ni resolver situaciones de orden particular, razón por la cual sus respuestas no tienen carácter vinculante ni comprometen su responsabilidad. Efectuada dicha precisión procede efectuar las siguientes consideraciones a la luz de la doctrina de esta Superintendencia y de las disposiciones legales vigentes: 1. SOCIEDAD COMO ACCIONISTA ÚNICO DE LA SAS Al respecto, ilustran el concepto emitido mediante oficio 220-081921 del 2 de julio de 2015, que a su turno remite al oficio 220-139283 del 23 de noviembre de 2010, cuyos apartes más relevantes se extraen a continuación: “(…) “Artículo 260 del Código de Comercio (modificado por el artículo 26 de la Ley 222 de 1995): “Una sociedad será subordinada o controlada cuando su poder de decisión se encuentre sometido a la voluntad de otra u otras personas que serán su matriz o controlante, bien sea directamente, caso en el cual aquélla se denominará filial o con el concurso o por intermedio de las subordinadas de la matriz, en cuyo caso se llamará subsidiaria.” Dicha norma consagra expresamente que tanto matrices o controlantes pueden ser una o más personas naturales o jurídicas, siendo ésta una de las innovaciones incorporadas por la Ley 222 de 1995, pues en la legislación anterior sólo se contemplaba la opción de ‘una sociedad’ como matriz. Artículo 261 del Código de Comercio (modificado por el artículo 27 de la citada ley): “Será subordinada una sociedad cuando se encuentre en uno o más de los siguientes casos: 1. Cuando más del cincuenta por ciento (50%) del capital pertenezca a la matriz, directamente o por intermedio o con el concurso de sus subordinadas, o de las subordinadas de éstas. Para tal efecto, no se computarán las acciones con dividendo preferencial y sin derecho a voto. 2. Cuando la matriz y las subordinadas tengan conjunta o separadamente el derecho de emitir los votos constitutivos de la mayoría mínima decisoria en la junta de socios o en la asamblea, o tengan el número de votos necesario para elegir la mayoría de miembros de la junta directiva, si la hubiere. 3. Cuando la matriz, directamente o por intermedio o con el concurso de las subordinadas, en razón de un acto o negocio con la sociedad controlada o con sus socios, ejerza influencia dominante en las decisiones de los órganos de administración de la sociedad. PARAGRAFO 1o. Igualmente habrá subordinación, para todos los efectos legales, cuando el control conforme a los supuestos previstos en el presente artículo, sea ejercido por una o varias personas naturales o jurídicas de naturaleza no societaria, bien sea directamente o por intermedio o con el concurso de entidades en las cuales éstas posean más del cincuenta por ciento (50%) del capital o configure la mayoría mínima para la toma de decisiones o ejerzan influencia dominante en la dirección o toma de decisiones de la entidad. PARAGRAFO 2o. Así mismo, una sociedad se considera subordinada cuando el control sea ejercido por otra sociedad, por intermedio o con el concurso de alguna o algunas de las entidades mencionadas en el parágrafo anterior.” De las anteriores normas es dable inferir cuándo se consolida el control respecto de las sociedades mercantiles en Colombia, y la forma en que éste puede ser ejercido; esto es, directa e indirectamente; en forma individual o conjunta; por participación o simplemente por influencia dominante. (…) De acuerdo con la disposición transcrita, cualquier persona natural o jurídica que tenga la calidad de matriz o controlante deberá dar cuenta de la situación de control, para lo cual elaborará un documento privado que contenga la información solicitada en dicho artículo. La inscripción de la situación de control en el registro mercantil es suficiente para dar por enterada a la entidad de supervisión del cumplimiento de la obligación…” “(…) En conclusión, respecto de su consulta podría decirse que, la sociedad que posee el 100% del capital de una S.A.S estaría incursa, en principio, en la primera de las presunciones de subordinación del artículo 261 del Código de Comercio, esto es, ser propietaria de más del 50% de su capital, lo cual generaría la consecuente obligación de declaratoria e inscripción del control, en los términos del artículo 30 de la Ley 222 de 1995; no obstante, dado que el control es definido por la Ley como el sometimiento del poder de decisión de una sociedad a la voluntad de otra u otras personas, las presunciones de subordinación del mencionado artículo pueden desvirtuarse a través de la prueba de que, no obstante encontrarse la sociedad en algunas de las situaciones previstas en éste, no existe tal sometimiento. (subraya fuera de texto). Ahora bien, en cuanto a la inquietud referida a la posibilidad de que en el escenario expuesto, se configure un grupo empresarial, amén de las condiciones que su escrito describe, se impone señalar lo siguiente: El artículo 28 de la Ley 222 de 1995, define el grupo empresarial cuando además del vínculo de subordinación, exista entre las entidades unidad de propósito y dirección y existirá esta cuando la existencia y actividades de todas las entidades persigan la consecución de un objetivo determinado por la matriz o controlante en virtud de la dirección que ejerce sobre el conjunto, sin perjuicio del desarrollo individual del objeto social o actividad de cada una de ellas. En consecuencia y sin que proceda en esta instancia entrar a definir la situación que su consulta de manera particular describe, sería dable colegir que si la sociedad en el exterior posee el 100% del capital de una S.A.S, estaría en principio incursa en la primera de las causales de subordinación (artículo 261 del Código de Comercio) y entonces debería inscribir la situación de control. Sin embargo, dicha presunción según se ha visto, podría desvirtuarse, si se demuestra que a pesar de configurarse alguna de las causales establecidas en el citado artículo 261, no existe dicho sometimiento. 2. REGISTRO DE TRANSACCIONES ENTRE VINCULADAS Aun cuando del texto de su escrito, no se advierte a qué grupo de NIIF pertenece la sociedad motivo de su inquietud, esto es, 1, 2 o 3, es preciso advertir que en la actualidad, y hasta 31 de diciembre de 2015, sólo para las sociedades del grupo 2 estará vigente el Decreto 2649 de 1993. Así mismo, en vigencia de las normas NIIF, siempre que requiera consultar acerca de la interpretación o de la aplicación de alguna disposición contenida en los decretos reglamentarios de la Ley 1314 de 2009, deberá dirigirse al Consejo Técnico de la Contaduría Pública. No obstante dicha precisión, a título ilustrativo cabe señalar lo siguiente: El artículo 48 del Código de Comercio dispone que todo comerciante conformará su contabilidad facilitando el conocimiento y prueba de la historia, clara completa y fidedigna de los asientos individuales y el estado general de los negocios. Por su parte el Decreto 2649 de 1993, contentivo de los Principios de Contabilidad de General Aceptación, señala que la información es confiable cuando es neutral, verificable y en la medida en la cual represente fielmente los hechos económicos, asociando a los ingresos de cada período los costos y gastos incurridos para producirlos, registrando unos y otros simultáneamente en las cuentas de resultado. A su vez estos hechos económicos deben ser apropiadamente clasificados según su naturaleza, de manera que se registren en las cuentas adecuadas y apropiadamente en libros cronológicamente. Ahora bien, en el capítulo en el que se consignan las normas técnicas sobre las revelaciones que deben contener los estados financieros de propósito general, se indica que no pueden hacerse compensaciones de saldos deudores o acreedores originados por operaciones de diferente origen, salvo que tales compensaciones se hubieren realizado conforme a la ley o el contrato respectivo. En consecuencia, frente a sus interrogantes, se tiene que las operaciones referidas en su consulta han de registrarse individualmente en las cuentas adecuadas de acuerdo con su naturaleza y estas bien pueden ser bajo la denominación de cuentas por cobrar o por pagar a casa matriz o vinculados económicos. En relación con la compensación ésta sólo puede tener lugar en la presentación de los estados financieros de propósito general siempre y cuando esté prevista dentro de la normatividad vigente o contractualmente. En relación con los marcos de referencia contable bajo NIIF procede estarse a lo dispuesto en NIC 32 párrafos 42 y SS, así como los párrafos GA38A a GA38F y, de suscitarse cualquier inquietud relacionada con la aplicación de este marco técnico normativo, acorde con lo dispuesto en el parágrafo primero del artículo 2º del Decreto 2784 de 2012, como ya fue dicho anteriormente, deberán efectuar la consulta al Consejo Técnico de la Contaduría Pública –CTCP. 3. DE LA RETENCIÓN EN LA FUENTE. Dentro de las facultades deferidas por el legislador a esta entidad, no está la de conocer ni por ende pronunciarse sobre aspectos fiscales, tema del resorte de la DIAN, entidad a la que deberá acudir para consultar las inquietudes sobre el tema de la retención en la fuente. En los anteriores términos su solicitud ha sido atendida con el alcance previsto en el artículo 28 del C.C.A., no sin antes advertir que en la P.Web de la Entidad puede consultar directamente la normatividad, así como los conceptos jurídicos y contables en materia societaria proferidos por la misma.