Manual de Gestion Trib. Vol 4.FH11

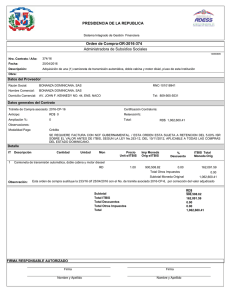

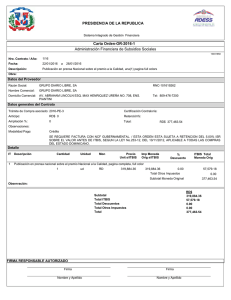

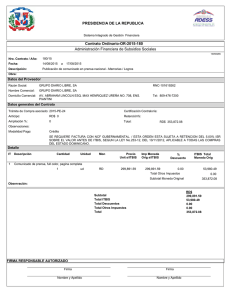

Anuncio