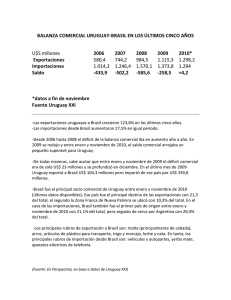

IS 1 7 8 - Repositorio CEPAL

Anuncio