25 JN 07 COM SEG SOC - Colegio de Contadores Públicos de México

Anuncio

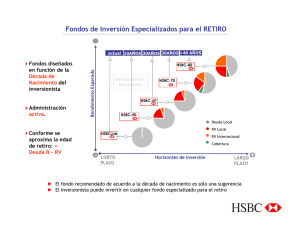

25/jun/2007 Lo que todo futuro pensionado debe saber sobre su retiro CP Rolando Silva B. Especial para el Economista Las aportaciones voluntarias son deducibles de impuestos Si bien es cierto que la vejez, el retiro, las jubilaciones, pensiones etcétera, son temas de actual relevancia y por tal motivo, las tenemos en mente, también lo es que en muchas ocasiones, poco hacemos y poco conocemos al respecto. A continuación, nos permitimos enumerar cinco preguntas que aunque no son las únicas, son las que consideramos ineludibles: 1. Inicio de la cotización Antes de la entrada en vigor de la nueva Ley del Seguro Social (LSS) de 1997, los fondos para las pensiones se manejaban bajo un esquema denominado Sistema de Reparto, donde toda la aportación, integrada por cantidades pagadas por los trabajadores, sus patrones y el estado, se concentraba en una cuenta única administrada por el Instituto Mexicano del Seguro Social (IMSS). De esta cuenta se pagan las pensiones mencionadas, con base en el promedio de los salarios manifestados al IMSS en los últimos cinco años de cotización, es decir, el importe de la pensión se calcula en función de los salarios cotizados al IMSS. Con la nueva LSS, la aportación mencionada se deposita en cuentas individuales a nombre de cada trabajador y administradas por administradoras de fondos para el retiro (afores). Bajo este nuevo esquema, el monto de la pensión que se recibe depende de las aportaciones realizadas así como de los rendimientos que cada cuenta genere y deja de tener relación, el importe de la pensión recibida, con los salarios reportados al IMSS. En este sentido, la cuantía de la pensión se calcula en función del saldo acumulado en la cuenta de retiro más las aportaciones voluntarias y el saldo de la subcuenta de vivienda. En el caso de los trabajadores que hubieran cotizado, aún con la legislación anterior, hasta el 30 de junio de 1997, al momento de su retiro pueden elegir, a su conveniencia, entre ambos regímenes y sus mecánicas respectivas para hacerlo. 2. Reconocimiento Las semanas cotizadas y reconocidas por el IMSS es un factor igualmente importante en ambos regímenes, toda vez que este elemento es requisito para poder iniciar los trámites respectivos. 1 Para el caso de los trabajadores que puedan retirarse con la Ley de 1973, el mínimo requerido son 500 semanas cotizadas y bajo el nuevo esquema se requieren 1,250 semanas cotizadas; aunque se contemplan excepciones en la LSS. 3. La afore Saber las condiciones bajo las cuales cada afore maneja las aportaciones efectuadas es un punto importante por considerar; ya que en los casos de trabajadores que hubieran cotizado con la ley de 1973 y al retirarse, decidieran hacerlo con la ley de 1997, (que siempre será lo más recomendable) todas las cantidades aportadas bajo el régimen anterior se perderían, excepto las efectuadas al SAR de 1992 a 1997. Y como el monto de la pensión del nuevo esquema depende directamente del total acumulado en la cuenta individual al momento del retiro, las condiciones mencionadas deberían ser las mejores para garantizar una pensión suficiente y satisfactoria. Para los casos de trabajadores que comenzaron a cotizar bajo el nuevo régimen (régimen actual de la Ley de 1997) no existe otra opción y los puntos por considerar son la mecánica para el cobro de comisiones, evaluando que éstas se calculen sobre la aportación y no sobre la base de dicho aporte; así como el costo de efectuar aportaciones voluntarias. 4. Aportaciones voluntarias La actual legislación en materia de pensiones de los trabajadores afiliados al IMSS permite efectuar aportaciones voluntarias, cuyo rendimiento varia dependiendo de la administradora elegida que, en adición a los montos aportados por el patrón y el estado para estos fines, conllevan algunos beneficios como el incremento del saldo en la subcuenta de retiro y la deducción del Impuesto Sobre la Renta (ISR) en los términos de la legislación relativa. 5. Derecho a crédito hipotecario El saldo de la cuenta individual de retiro se compone en adición a las aportaciones patronales, obreras, del estado y voluntarias), por el total acumulado en la subcuenta de vivienda aportada por los patrones. Cuando se es sujeto de crédito por parte del Instituto Nacional del Fondo de la Vivienda para los Trabajadores (Infonavit), el monto acumulado en esta subcuenta es aplicado al crédito como pago inicial del mismo, y las aportaciones subsecuentes se aplicarán a la reducción del saldo insoluto. No obstante lo anterior, cuando el trabajador haya tenido crédito y éste haya sido pagado o bien, si nunca tuvo crédito estos recursos son transferidos al fondo de retiro del trabajador. Ahora bien, la conveniencia estriba en la cantidad de dinero que se dejará de acumular en la cuenta de retiro a razón del pago de este adeudo. Y toma importancia respecto al importe de las aportaciones a la subcuenta de retiro, que son determinantes en la cuantía de la pensión. 2 Sin embargo, el total acumulado por aportaciones de vivienda deberían ser destinadas exclusivamente a dicho fin o bien reintegrarse al trabajador sin que éstas se acumulen al retiro. Sin duda, son puntos clave, de los cuales se deriva el futuro incierto de muchas personas que actualmente son trabajadores, pero que en algún momento dejarán de serlo a causa del retiro. Sin embargo, a falta de una planeación y orientación honesta y especializada, su bienestar y en muchos casos, el de su familia se encuentra seriamente comprometido con este tipo de decisiones. El autor es integrante de la Comisión Representativa ante Organismos de Seguridad Social del Colegio de Contadores Públicos de México (CCPM). Los artículos y respuestas expresan la opinión de los profesionistas de las diferentes comisiones. Envíe sus dudas y comentarios a: consulta. fiscal@ccpm.org.mx 3