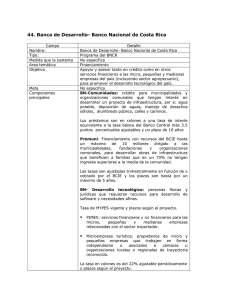

Banca de Desarrollo y Microfinanzas. La Experiencia del Banco

Anuncio