Nota informativa – Mayo 2012 - Pérez

Anuncio

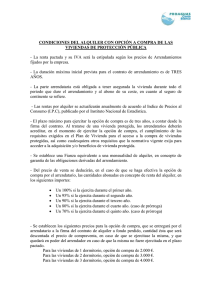

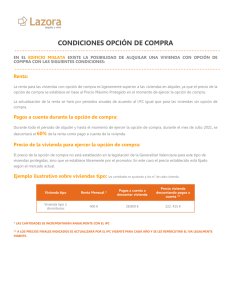

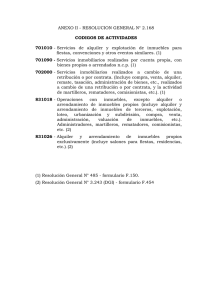

Nota informativa – Mayo 2012 MEDIDAS PARA INCENTIVAR EL MERCADO DEL ALQUILER Y COMPRAVENTA DE VIVIENDAS EN ESPAÑA (Anteproyecto de Ley de Medidas de Flexibilización y Fomento del Mercado de Alquiler de Viviendas) Entre las diferentes medidas aprobadas en el último Consejo de Ministros adquieren especial relevancia aquellas decisiones encaminadas a dinamizar el mercado del alquiler de viviendas en nuestro país, como un paso más para intentar cambiar la tendencia histórica de España de priorizar la propiedad por encima del alquiler. Factores recientes como la creciente movilidad de trabajadores con sus respectivas familias por una parte o el exceso de stock de viviendas por todos conocido por otro, hacen oportuna a la vez que necesaria esta apuesta del Gobierno para instrumentar acciones que ayuden a incentivar el mercado del alquiler de cara a aumentar el actual 17% de la población española que opta por alquilar, con el objeto de aproximarlo a los ratios de otros países europeos donde dicho porcentaje es mucho más elevado. Con dicho objeto, el Consejo de Ministros abordó el informe sobre el Anteproyecto de Ley de medidas para dinamizar el mercado del alquiler de viviendas (el “Anteproyecto de Ley)” presentado por el Ministerio de Fomento. El referido Anteproyecto de Ley pretende dinamizar el mercado del alquiler de viviendas estableciendo un conjunto de medidas que persiguen los siguientes objetivos: i. Flexibilización del mercado de alquiler de viviendas. La principal novedad perseguida por el Anteproyecto de Ley para flexibilizar el mercado de alquiler de viviendas se centra en intentar substituir el riguroso régimen legal fijado por la vigente Ley de Arrendamientos Urbanos que deja muy poco margen de negociación a las partes, por un sistema más abierto en el que se priorizará dicha voluntad de las partes, ampliándose más allá de las meras condiciones económicas del alquiler, su capacidad para negociar otras condiciones del contrato. A título de ejemplo, se podrá pactar un sistema alternativo al incremento del Índice General de Precios al Consumo para de actualización de la renta o la renuncia por parte del arrendatario al derecho de adquisición preferente sobre la vivienda previsto en la actual regulación. No obstante, habrá que esperar al texto definitivo aprobado de la Ley para determinar dónde queda esta ampliación de la libertad de negociación de las partes para fijar los términos del contrato de arrendamiento a suscribir. Otra de las novedades que nos ofrece el Anteproyecto de Ley y ayudará sin duda a dinamizar el mercado del alquiler es tanto la reducción del número de años de obligado cumplimiento para el arrendador, que baja de 5 a 3 años, como el régimen de prórroga tácita que se reduce significativamente de 3 a 1 año. Con ello, el plazo máximo de duración del contrato de arrendamiento, en el caso de ser de aplicación la prórroga tácita, se reduce a la mitad del régimen actual, esto es a 4 años. Nota informativa – Mayo 2012 El Anteproyecto de Ley equipara los dos supuestos de hecho regulados por la normativa actual en relación a la facultad de desistimiento del contrato por parte del arrendatario, estableciéndose en dicho Anteproyecto de Ley que con independencia de la duración del contrato y del plazo transcurrido sobre el mismo, el arrendatario podrá desistir en cualquier momento del arrendamiento comunicándolo con un mes de antelación. Hará falta esperar hasta la aprobación de la Ley para verificar si el trato más beneficioso dado por el Anteproyecto de Ley a la facultad de desistimiento unilateral por parte del arrendatario irá acompañado de la facultad de las partes de pactar en el contrato la aplicación de una indemnización equilibrada para el caso de hacer uso de dicha facultad de resolución anticipada por parte del arrendatario. Otra de las medidas previstas por el Anteproyecto de Ley para dinamizar el mercado del alquiler de viviendas guarda relación con la posibilidad de recuperar la vivienda arrendada por parte del arrendador, para el caso de precisar la vivienda para su uso o el de sus familiares de primer grado. Las principales novedades en este apartado son tanto la inclusión en los supuestos de aplicación del cónyuge en caso de divorcio o nulidad matrimonial, como el hecho de que dicho derecho del arrendador es de aplicación con independencia de que el mismo se haya o no previsto en el contrato de arrendamiento suscrito. El plazo de preaviso en dichos supuestos establecido en el Anteproyecto de Ley es de 2 meses. Así pues, estas medidas de flexibilización del mercado del alquiler de viviendas establecidas en el Anteproyecto de Ley persiguen hacerlo más ágil, dinámico y en consecuencia más atractivo para los operadores tanto nacionales como internacionales del mismo. ii. Reforzamiento de la seguridad del tráfico jurídico inmobiliario. Si bien el Anteproyecto no establece la obligatoriedad de inscribir en el Registro de la Propiedad los arrendamientos de vivienda, sí que establece una modificación que puede tener efectos muy relevantes en dicha materia, al determinar que el comprador de una vivienda arrendada sólo estará obligado a mantener el inquilino en aquellos arrendamientos efectivamente inscritos en dichos Registros de la Propiedad, no existiendo dicha obligación de mantenimiento en los demás casos. Sin duda, este puede ser uno de los puntos del Anteproyecto de Ley que genere más debate en su tramitación parlamentaria. De mantenerse dicho precepto, podría dar lugar a situaciones quizá no deseadas por el legislador, como podrían ser (i) el incremento de los costes inherentes a la suscripción de los arrendamientos para el arrendatario al ser necesario para dicha inscripción registral que el arrendamiento se eleve a público ante notario, siendo además dicho otorgamiento uno de los supuestos de aplicación del Impuesto sobre Transmisiones Patrimoniales, en su modalidad de Actos Jurídicos Documentados; así como (ii) el incremento de la complejidad del negocio jurídico, al ser necesario en beneficio del arrendador que el arrendatario le otorgue en escritura pública el correspondiente poder para dejar liberada del arrendamiento su finca registral una vez este último se resuelva, cualquiera que fuera la causa. Nota informativa – Mayo 2012 iii. Mejora de la regulación del procedimiento de desahucio. El Anteproyecto de Ley anuncia tres medidas destinadas a agilizar la tramitación de los procedimientos judiciales de desahucio: (i) el establecimiento de un plazo de diez días para que el deudor pague la deuda pendiente, (ii) la simplificación de la comisión judicial y (iii) la duplicación de la capacidad operativa de los juzgados. Recordemos que hasta ahora el deudor podía enervar el desahucio en cualquier momento previo a la celebración del acto del juicio, pagando todas las rentas adeudadas hasta el momento del pago enervador. El acortamiento de ese plazo a diez días debería contribuir a la agilización de los procedimientos de desahucio. De igual manera debería contribuir la mejora de tanto el funcionamiento de la comisión judicial (recordemos, encargada de efectuar los lanzamientos) como de la capacidad operativa de los juzgados. iv. Se incorporan nuevos estímulos fiscales para favorecer el arrendamiento y adquisición de viviendas. El Anteproyecto de Ley incluye determinadas medidas en el ámbito fiscal: (i) se incentiva la adquisición de vivienda hasta el final de año con una exención del 50% de la plusvalía; (ii) mejora del régimen de las Sociedades Cotizadas de Inversión en el Mercado Inmobiliario (“SOCIMI”); (iii) se introducen nuevas reducciones para equiparar el Impuesto sobre la Renta de No Residentes (“IRNR”) y el Impuesto sobre la Renta de las Personas Físicas (“IRPF”) en la tributación de las rentas de alquiler de viviendas; y (iv) se introduce una exención en el IRNR respecto del gravamen especial sobre bienes inmuebles. a. Mejora del régimen fiscal de las SOCIMI La Referencia del Consejo de Ministros reconoce expresamente que el régimen jurídico y fiscal de las SOCIMI “se ha demostrado inoperante”. Por ello, los cambios propuestos “buscan flexibilizar los requisitos exigidos a este tipo de entidades”. Éstos son los siguientes: − − − Las SOCIMI tributarán en función del resultado del ejercicio en el Impuesto sobre Sociedades (“IS”), como cualquier otra sociedad. Actualmente tributan en función de los dividendos distribuidos. Se incrementarán las rentas exentas que procedan de viviendas arrendadas del 20% al 25%, cuando más del 50% del activo de la entidad esté constituido por viviendas. El tipo de gravamen de todas las rentas se fijará en el 19%, frente al régimen actual en el que existen determinadas rentas que tributan al tipo general del 30%. Adicionalmente, se prevé que se simplifiquen los requisitos necesarios para acogerse al régimen fiscal especial: − Se reduce el plazo durante el cual los bienes inmuebles que hubieran sido promovidos por la entidad debían mantenerse en arrendamiento, de 7 a 3 años. Nota informativa – Mayo 2012 − − − − − Se eliminan los requisitos de diversificación actuales, según los cuales la SOCIMI debía mantener al menos tres inmuebles en su activo, y que ninguno de ellos representara más del 40% del activo de la sociedad. Se flexibilizan los requisitos mínimos exigidos para acceder a la negociación en un mercado regulado: capital en circulación mínimo requerido baja del 25% al 15%; y el número mínimo de accionistas, de 100 a 50. Se reduce la cifra de capital social mínimo exigido, de 15 a 5 millones de euros. Se reducen las obligaciones de distribución de beneficios con el objeto de favorecer la reinversión: en la actualidad, es obligatorio distribuir el 90%/50% de los beneficios que no deriven de dividendos (según procedan o no de la transmisión de inmuebles o acciones y participaciones), y se propone reducir dicho porcentaje al 50%. Se elimina el requisito de que la financiación ajena de la SOCIMI no supere el 70% del activo de la misma. Incluimos a continuación una tabla resumen de las medidas mencionadas: Requisito Plazo de mantenimiento Diversificación Requisitos de cotización Capital social Distribución de beneficios Financiación ajena Actual 7 años 3 inmuebles y ninguno >40% del activo Capital circulación ≥ 25% + 100 accionistas 15 M € 90%/50% que no deriven de dividendos < 70% del activo Medidas propuestas 3 años Capital circulación ≥15% + 50 accionistas 5M€ 50% que no deriven de dividendos - b. Incentivación de la adquisición de viviendas Por otra parte, para incentivar la adquisición de activos inmobiliarios se establece, en el Real Decreto-Ley sobre saneamiento y venta de los activos inmobiliarios del sector financiero aprobado por el Consejo de Ministros, una exención del 50% de las rentas derivadas de la transmisión de inmuebles urbanos que sean adquiridos entre el 11 de mayo de 2011 y el 31 de diciembre de 2012, siempre que no exista vinculación entre las partes. Queremos llamar la atención sobre la circunstancia de que la exención se aplica en el ejercicio de transmisión, sin que respecto del mismo se establezca limitación alguna, y por lo tanto, la medida tiene en principio carácter ilimitado en el tiempo. Obviamente, si la compra se efectúa en 2012 y la transmisión también, se aplicaría la exención, pero habrá que esperar al texto normativo para confirmarlo. c. Equiparación tributaria de residentes y no residentes En el régimen actual, los residentes fiscales en España (contribuyentes del IRPF) pueden aplicar las siguientes reducciones al rendimiento neto del capital inmobiliario en los supuestos de arrendamiento de bienes inmuebles destinados a vivienda (artículo 23 de la Ley del IRPF): - Reducción del 60% del rendimiento con carácter general. Nota informativa – Mayo 2012 - Reducción del 100% cuando el arrendatario tenga una edad comprendida entre 18 y 30 años y unos rendimientos netos del trabajo o de actividades económicas en el período impositivo superiores al indicador público de renta de efectos múltiples (“IPREM”). Dicho beneficio fiscal no existe en la actualidad en el IRNR. Con el objetivo de equiparar el tratamiento de residentes y no residentes, se introduce para estos últimos una nueva exención en el IRNR (en la terminología del Consejo de Ministros, aunque realmente se aplica de manera idéntica a la reducción existente en IRPF) aplicable a los rendimientos derivados del arrendamiento de viviendas: - Reducción del 60% con carácter general a todas las personas físicas no residentes (arrendadores). Reducción del 100% cuando el arrendador sea una persona física residente en la Unión Europea, y el arrendatario tenga entre 18 y 30 años y unos rendimientos del trabajo superiores al IPREM. Se prevé expresamente la exclusión de dichas exenciones en el caso de que el contribuyente sea residente en un paraíso fiscal (jurisdicciones listadas en el Real Decreto 1080/1991, de 5 de julio). d. Exención en el gravamen especial sobre bienes inmuebles En la actualidad, las entidades no residentes que sean propietarias o posean en España, por cualquier título, bienes inmuebles o derechos reales de goce o disfrute sobre éstos, estarán sujetas al IRNR mediante un gravamen especial (artículos 40 y siguientes de la Ley del IRNR). La base imponible del gravamen especial está constituida por el valor catastral de los bienes inmuebles, y el tipo de gravamen es del 3%. No obstante, existen notables exenciones. Así, el gravamen especial no será exigible a (entre otros) entidades con derecho a la aplicación de un Convenio con cláusula de intercambio de información, entidades que desarrollen explotaciones económicas distintas de la simple tenencia o arrendamiento de inmuebles, y sociedades que coticen en mercados secundarios de valores oficialmente reconocidos. El Anteproyecto de Ley introduce una nueva exención del gravamen especial, de forma que no estarán obligados a tributar por dicho gravamen las entidades no residentes en general, con la excepción de las residentes en paraísos fiscales. Nota informativa – Mayo 2012 Para más información en relación a esta nota, pueden ponerse en contacto con: Clara Jiménez Socia del Área de Fiscal cjimenez@perezllorca.com Tel: +34 91 426 20 70 Fax: +34 91 436 04 30 Gerard Serra Socio del Área de Corporate gserra@perezllorca.com Tel: +34 93 481 30 75 Fax: +34 93 481 30 76 Madrid Alcalá 61 – 28014 Tel. (+34) 91 436 04 20 Fax. (+34) 91 436 04 30 Barcelona Diputació 260, 4º – 08007 Tel. (+34) 93 481 30 75 Fax. (+34) 93 481 30 76 pll@perezllorca.com pllbarcelona@perezllorca.com www.perezllorca.com La información contenida en esta Nota Informativa es de carácter general y no constituye asesoramiento jurídico. La presente Nota informativa ha sido elaborada a 14 de mayo de 2012 y PEREZ-LLORCA no asume compromiso alguno de actualización o revisión de su contenido.