anexo - Serfinansa

Anuncio

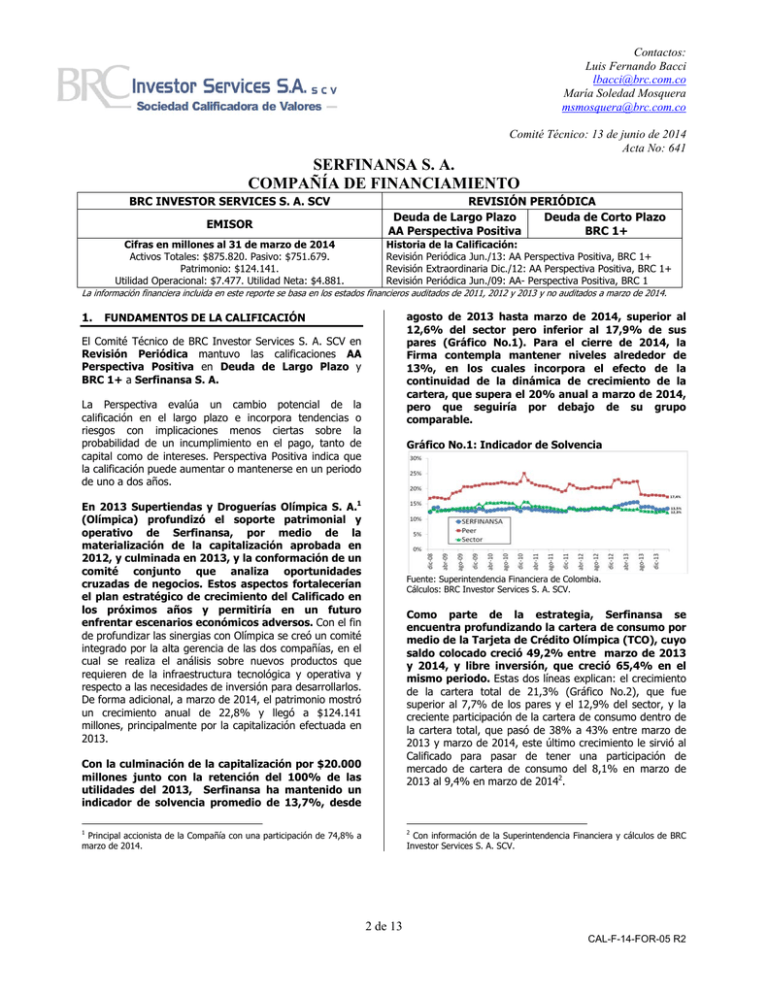

Contactos: Luis Fernando Bacci lbacci@brc.com.co María Soledad Mosquera msmosquera@brc.com.co Comité Técnico: 13 de junio de 2014 Acta No: 641 SERFINANSA S. A. COMPAÑÍA DE FINANCIAMIENTO BRC INVESTOR SERVICES S. A. SCV EMISOR Cifras en millones al 31 de marzo de 2014 Activos Totales: $875.820. Pasivo: $751.679. Patrimonio: $124.141. Utilidad Operacional: $7.477. Utilidad Neta: $4.881. REVISIÓN PERIÓDICA Deuda de Largo Plazo Deuda de Corto Plazo AA Perspectiva Positiva BRC 1+ Historia de la Calificación: Revisión Periódica Jun./13: AA Perspectiva Positiva, BRC 1+ Revisión Extraordinaria Dic./12: AA Perspectiva Positiva, BRC 1+ Revisión Periódica Jun./09: AA- Perspectiva Positiva, BRC 1 La información financiera incluida en este reporte se basa en los estados financieros auditados de 2011, 2012 y 2013 y no auditados a marzo de 2014. 1. agosto de 2013 hasta marzo de 2014, superior al 12,6% del sector pero inferior al 17,9% de sus pares (Gráfico No.1). Para el cierre de 2014, la Firma contempla mantener niveles alrededor de 13%, en los cuales incorpora el efecto de la continuidad de la dinámica de crecimiento de la cartera, que supera el 20% anual a marzo de 2014, pero que seguiría por debajo de su grupo comparable. FUNDAMENTOS DE LA CALIFICACIÓN El Comité Técnico de BRC Investor Services S. A. SCV en Revisión Periódica mantuvo las calificaciones AA Perspectiva Positiva en Deuda de Largo Plazo y BRC 1+ a Serfinansa S. A. La Perspectiva evalúa un cambio potencial de la calificación en el largo plazo e incorpora tendencias o riesgos con implicaciones menos ciertas sobre la probabilidad de un incumplimiento en el pago, tanto de capital como de intereses. Perspectiva Positiva indica que la calificación puede aumentar o mantenerse en un periodo de uno a dos años. Gráfico No.1: Indicador de Solvencia En 2013 Supertiendas y Droguerías Olímpica S. A.1 (Olímpica) profundizó el soporte patrimonial y operativo de Serfinansa, por medio de la materialización de la capitalización aprobada en 2012, y culminada en 2013, y la conformación de un comité conjunto que analiza oportunidades cruzadas de negocios. Estos aspectos fortalecerían el plan estratégico de crecimiento del Calificado en los próximos años y permitiría en un futuro enfrentar escenarios económicos adversos. Con el fin de profundizar las sinergias con Olímpica se creó un comité integrado por la alta gerencia de las dos compañías, en el cual se realiza el análisis sobre nuevos productos que requieren de la infraestructura tecnológica y operativa y respecto a las necesidades de inversión para desarrollarlos. De forma adicional, a marzo de 2014, el patrimonio mostró un crecimiento anual de 22,8% y llegó a $124.141 millones, principalmente por la capitalización efectuada en 2013. Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV. Como parte de la estrategia, Serfinansa se encuentra profundizando la cartera de consumo por medio de la Tarjeta de Crédito Olímpica (TCO), cuyo saldo colocado creció 49,2% entre marzo de 2013 y 2014, y libre inversión, que creció 65,4% en el mismo periodo. Estas dos líneas explican: el crecimiento de la cartera total de 21,3% (Gráfico No.2), que fue superior al 7,7% de los pares y el 12,9% del sector, y la creciente participación de la cartera de consumo dentro de la cartera total, que pasó de 38% a 43% entre marzo de 2013 y marzo de 2014, este último crecimiento le sirvió al Calificado para pasar de tener una participación de mercado de cartera de consumo del 8,1% en marzo de 2013 al 9,4% en marzo de 20142. Con la culminación de la capitalización por $20.000 millones junto con la retención del 100% de las utilidades del 2013, Serfinansa ha mantenido un indicador de solvencia promedio de 13,7%, desde 1 2 Principal accionista de la Compañía con una participación de 74,8% a marzo de 2014. Con información de la Superintendencia Financiera y cálculos de BRC Investor Services S. A. SCV. 2 de 13 CAL-F-14-FOR-05 R2 SERFINANSA S.A. COMPAÑÍA DE FINANCIAMIENTO 2013 y marzo de 2014, aunado a los nuevos nichos de mercado en donde quiere penetrar la Compañía, podrían elevar el ICV de la TCO a niveles cercanos a los de sus competidores, es decir alrededor del 6%. Gráfico No.2: Variación Anual de la Cartera En 2013 Serfinansa desarrolló importantes proyectos para contener los índices de cartera vencida del portafolio de consumo, con lo que su ICV pasó de 5,2% a 4,9% entre marzo de 2013 y marzo de 2014; sin embargo, en el mismo periodo, el ICV total del Calificado pasó de 3,4% a 4,0%, ésta última cifra es mejor que el 5,0% de sus pares pero inferior al 3,6% del sector. De lo anterior, la materialización de la perspectiva positiva en una mejora de la calificación está sujeta al mantenimiento de los actuales indicadores de calidad de cartera, mejora en los indicadores de cobertura teniendo en cuenta el fuerte crecimiento de la cartera de consumo en 2013 y la concentración de créditos comerciales en sectores sensibles de la economía nacional. Si bien el análisis de cosechas permite concluir que los cambios en las políticas de originación y cobranza, junto con los desarrollos tecnológicos del último año, han permitido mantener estable el nivel de ICV de Serfinansa en los últimos dos años, el comportamiento futuro del ICV dependerá de los desembolsos desde octubre de 2012 que logran una participación superior al 50% del saldo de cartera a marzo del 2014. Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV. En 2014, el aprovechamiento de la base de datos de la Tarjeta de Crédito Olímpica TCO será clave para lograr el incremento proyectado de cerca de 30% en la cartera de consumo y de 17% en la cartera total, y sentará las bases para lograr que el segmento de consumo represente el 60% de la cartera total en un periodo no menor a tres años proyectado por el Calificado. La fuerte dinámica de crecimiento que ha tenido la TCO y los créditos de libre inversión frente a sus competidores directos, aunado al incremento de la cartera y leasing comercial en 11,32% en el último año y la profundización de las sinergias con Olímpica, permiten prever un cumplimiento presupuestal de las colocaciones por encima del 90%. La persistencia de la alineación estratégica de Serfinansa con su accionista mayoritario continuará siendo un factor positivo a ponderar en la calificación con base en los resultados. Gráfico No. 3. Evolución del ICV y de los castigos de cartera 3 Serfinansa, a través de la TCO , ha logrado posicionarse como la entidad con mayor crecimiento en el número de tarjetas de crédito entre marzo de 2013 y marzo de 20144, 35,2%, con el cual logró una participación de 2,3% respecto al total del mercado, ubicándose en el puesto No. 11 entre 26 entidades con 266.271 tarjetas. En 2014 la tasa de crecimiento del producto se mantendría incluyendo la penetración en nuevos nichos con un perfil de riesgo mayor; lo anterior contribuye a la generación de márgenes de rentabilidad crecientes, pero también son una alerta en términos de la calidad futura de la cartera colocada en dicho producto. La Calificadora pondera positivamente el comportamiento del indicador de mora de la TCO, no sólo frente a las otras tarjetas en alianza con comercios, sino también respecto a los mayores emisores de tarjetas en el país, pues en el último año ha mantenido un Índice de Cartera Vencida (ICV) de 4,6% inferior al 6,6% del grupo comparable. Sin embargo, el 14,2% de crecimiento de la cartera vencida específica del producto entre marzo de Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. La calidad de la cartera comercial ha presentado una desmejora, pues el ICV pasó de 2,2% en marzo de 2013 a 3,3% en marzo de 2014 el cual se muestra favorable frente al 4,6% de sus pares, pero desfavorable frente al 2,7% del sector. El indicador por nivel de riesgo (CDE) pasó de 7,4% a 7,7%, porcentaje desfavorable frente al 3,7% observado en los pares y el 5,8% del sector de las compañías de financiamiento (CF) tradicionales. De forma adicional, en marzo de 2014 la cartera comercial presentó una cobertura C, D y E de 20,2%, inferior al 49,9% observado en sus pares y al 48,2% registrado por el sector. Para el cierre de 3 Producto que a marzo de 2014 representó el 23,4% de la cartera de Serfinansa. 4 En el segmento de entidades con más de 100.000 tarjetas activas al corte de marzo de 2014. Con datos de la Superintendencia Financiera de Colombia. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 3 de 13 SERFINANSA S.A. COMPAÑÍA DE FINANCIAMIENTO 2014 la brecha podría reducirse pues el Calificado espera sostener el ICV de esta cartera e incrementar el nivel de provisiones. La menor calidad del segmento comercial está explicada, en parte, por la concentración de deudores dado que los 25 más grandes representan el 30%, es decir, que la mora de un cliente podría afectar significativamente el ICV de la cartera comercial. Otra parte de la explicación se encuentra en el ritmo moderado de crecimiento de esta cartera, pues al no haber una fuerte dinámica de desembolsos, el deterioro de algunos clientes impacta directamente el ICV. Es importante destacar que la Administración ha logrado una mayor atomización de la cartera total, pues los 25 mayores deudores pasaron de representar el 19,5% en marzo de 2013 al 16,7% en marzo de 2014; sin embargo, esta última proporción continúa siendo mayor al promedio de 10% registrado por sus pares. respectivamente, por encima de los niveles registrados en 2013. Gráfico No.4: Evolución ROE Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV. La estructura de fondeo de Serfinansa se caracteriza por la alta participación de CDT7, los cuales a marzo de 2014 representaban el 81% (Gráfico No. 5) del pasivo total, con un índice de renovación promedio anual de 84,7%, por encima del promedio de 62% observado en sus pares a esa misma fecha, en línea con el promedio histórico de la Compañía. Se pondera positivamente en la exposición a factores de riesgo de liquidez que dicha captación se realice a través de su red de oficinas y en el mercado minorista, lo cual ofrece ventajas en tasas de renovación, atomización de inversionistas y estabilidad de los depósitos. Sin embargo, los CDT se concentran en el corto plazo, por lo que persiste el descalce entre el activo y el pasivo, dado que el plazo de la cartera era de 3,6 años y el del pasivo de 1,5 años en marzo de 2014. Entre marzo de 2013 y de 2014, la concentración en los 20 mayores depositantes de CDT pasó de 19% a 18% y continúa siendo sustancialmente más baja que el promedio de 48% observado en sus pares. A marzo de 2014, el 23% de los CDT tenían un plazo mayor a un año, resultado similar al promedio de 21% registrado en marzo desde 2013. La profundización de las colocaciones de tarjeta de crédito generó que los niveles de garantía idónea de la línea de consumo pasaran de 14,0% en diciembre de 2012 a 8,6% en marzo de 2014, niveles muy inferiores al 29,3% del sector de las CF tradicionales; sin embargo, la línea comercial presentó garantías equivalentes al 48,5% de su valor, superior al 36,6% del sector, con lo cual el nivel general de la cartera total se situó en 31,3%, en línea con el 32,1% del sector de CF tradicionales. Para enfrentar el riesgo crediticio al que se expone Serfinansa, en el último año robusteció sus procesos y herramientas tecnológicas de otorgamiento y monitoreo, con el fin de apoyar su estrategia de crecimiento con un adecuado control de riesgos; implementó un sistema que permite integrar en un sólo aplicativo las políticas de hábito de pago de los clientes, el modelo de score propio y un estimador de ingreso y cálculo de la capacidad de pago del cliente. Con estos avances se reducen los tiempos de análisis y gestión de las solicitudes de crédito, las actividades manuales y la discrecionalidad en la toma de decisiones. Gráfico No.5: Composición del Pasivo A marzo de 2014, la utilidad de Serfinansa presentó un crecimiento de 27,4% y alcanzó $4.881 millones, con lo cual superó el valor presupuestado en un 11%. Para diciembre de 2014 la Gerencia proyecta un crecimiento alrededor de 20% en utilidad neta, lo cual sería viable siempre y cuando se cumplan las metas de colocación y calidad de cartera, además de la optimización de los costos de fondeo. A marzo de 2014, Serfinansa presentó un ROE5 de 3,9%, superior al 3,8% de marzo de 2013 y al 3,7% de los pares y el sector (Gráfico No. 4); por su parte, el ROA6 fue de 0,6%, igual al de sus pares, pero superior al 0,5% del año pasado y el 0,4% del sector. Al cierre de 2014, el ROA y el ROE se ubicarían cerca de 10pb y 200pb, 5 6 Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV. En el segundo semestre de 2014, el Calificado tendrá el reto de efectuar una colocación exitosa Rentabilidad sobre el patrimonio sin anualizar. Rentabilidad de los activos sin anualizar. 7 Certificado de Depósito a Término. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 4 de 13 SERFINANSA S.A. COMPAÑÍA DE FINANCIAMIENTO del segundo tramo de Bonos Serfinansa 20138 con el objetivo de: 1) mantener niveles adecuados de liquidez que soporten las expectativas de colocación de cartera de 2014; 2) diversificar el fondeo, pues la Administración espera que esta fuente represente el 20% del pasivo en diciembre de 2014; y 3) mitigar el riesgo de liquidez causado por el corto plazo de captación de CDT. La Compañía, apoyada en una consultoría externa de arquitectura empresarial, emprendió en 2013 un plan de renovación tecnológica compuesto por más de quince proyectos a desarrollar en los próximos cinco años, con los cuales la Gerencia alinearía la infraestructura tecnológica de la Sociedad con el crecimiento proyectado del negocio. De los siete proyectos iniciados en 2013, el más relevante fue la implementación de la primera fase del core bancario que utilizará la Firma desde inicios de 2015; los demás proyectos buscan, en términos generales, el fortalecimiento de los canales existentes, la optimización de los procesos internos, la mitigación de riesgos operativos y el adecuado manejo de datos con base en la seguridad de la información. Gráfico No.6: Activos Líquidos / Activos Totales Serfinansa cuenta con planes de continuidad de negocio y de contingencia tecnológica adecuadamente definidos, documentados y probados, lo que garantiza la continuidad de los procesos críticos del negocio ante un evento de falla mayor o desastre total. Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV. De acuerdo con la información suministrada por la Entidad, Serfinansa no presenta contingencias legales que representen un riesgo para su estabilidad patrimonial y financiera. Después de la emisión del primer tramo de los bonos y la capitalización de 2013, Serfinansa mantuvo una posición holgada de liquidez, lo cual se reflejó en la relación de activos líquidos sobre activos totales que durante 2013 fue en promedio de 13,1%, superior al 11,2% y 8,8% presentado por sus pares y el sector, respectivamente; sin embargo, en lo corrido de 2014 este indicador descendió a 10,6%, inferior al 12,9% de sus pares (Gráfico No. 6). La mejora y estabilidad en dicha relación constituye una oportunidad para ampliar el margen de liquidez ante situaciones adversas de mercado o crecimientos acelerados como ha presentado durante el último año. 2. EL EMISOR Y SU ACTIVIDAD Serfinansa S. A. es una compañía de financiamiento fundada en 1976, con el fin de atender directamente las necesidades crediticias de la pequeña y la mediana empresa de la Región Caribe. Su Administración se encuentra centralizada en la ciudad de Barranquilla, donde, además, cuenta con cinco agencias. En el resto del país Serfinansa dispone de 15 agencias, que le brindan presencia en 12 ciudades, con mayor participación en Bogotá y Cartagena. La razón promedio de activos líquidos frente a los requerimientos de liquidez a 30 días pasó de 347% en 2013 a 252% en lo corrido de 2014, nivel similar al de mediados de 2012 y superior al 152% de sus pares. La Firma maneja una política de liquidez de mantener como mínimo el 10% de sus activos en el disponible, además simula escenarios de stress a su modelo de IRL, basados en diferentes niveles de crisis, para analizar el impacto de la diminución de sus carteras, el incremento de las cuentas por pagar e incrementos del ICV y cuenta con un Plan de Contingencia de Liquidez, en el cual se detalla el plan de acción a diez riesgos identificados. Los accionistas proporcionan un respaldo patrimonial y comercial importante, en la medida en que participan en buena parte del mercado de retail en Colombia, lo cual le proporciona a Serfinansa beneficios desde el punto de vista de comercialización de productos y de apoyo financiero, cuando lo requiera El mayor accionista de Serfinansa es Supertiendas y Droguerías Olímpica, con el 74,8% de la participación. La composición accionaria de Serfinansa a marzo de 2014 fue la siguiente: 8 Los Bonos Serfinansa 2013 fueron emitidos en marzo de 2013, se colocaron $75.587 millones, de un primer tramo emitido de $100.000 millones, sobre una emisión total autorizada por $200.000 millones, los Bonos Serfinansa cuentan con calificación AAA en Deuda de Largo Plazo por BRC Investor Services SCV S. A. El reporte de calificación está disponible en www.brc.com.co Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 5 de 13 SERFINANSA S.A. COMPAÑÍA DE FINANCIAMIENTO independiente o para empresas industriales y de servicio, con plazos desde 12 meses hasta 60 meses. Gráfico No. 7: Composición Accionaria Fuente: Serfinansa S. A. La estrategia de Serfinansa se enfoca en el liderazgo como compañía de financiamiento en la Región Caribe Colombiana, en el crecimiento sostenido de su cobertura geográfica y en el fortalecimiento de los vínculos con sus clientes actuales profundizando las estrategias de fidelización. Para el desarrollo de sus objetivos, Serfinansa pretende especializarse en las actuales líneas de negocio (aunque con enfoque en el fortalecimiento de las líneas de descuento de facturas y de activos no tradicionales que proporcionen una fuente de pago), y en el desarrollo de nuevos productos, en la medida en que el mercado objetivo así lo requiera. 3. Factoring: Es una línea de corto plazo en el que se atienden necesidades de liquidez de las empresas o personas naturales con actividad económica independiente, a través de ceder a Serfinansa títulos valores para que efectúe el descuento o la compra de los títulos. Los títulos valores pueden ser facturas, cesión de contratos, letras de cambio o cheques postfechados. Línea de Redescuento: Enfocada en empresas o personas con actividad económica independiente donde Serfinansa actúa como intermediario financiero de algunas entidades de segundo piso. Leasing: Es un contrato donde Serfinansa entrega a una persona jurídica, la tenencia de un activo productivo para su uso y goce durante un plazo establecido, a cambio de un canon de arrendamiento periódico. Al final del contrato, el titular del contrato tiene derecho a adquirir el activo por un porcentaje del valor de compra pactado desde el principio, denominado Opción de adquisición. El Leasing es una alternativa para financiar proyectos de infraestructura y activos fijos como vehículos, maquinaria y otros equipos. LÍNEAS DE NEGOCIO La estrategia de Serfinansa se enfoca en el liderazgo como compañía de financiamiento en la Región Caribe Colombiana, en el crecimiento sostenido de su cobertura geográfica y en el fortalecimiento de los vínculos con clientes existentes profundizando las estrategias de fidelización. Para el desarrollo de sus objetivos, Serfinansa pretende especializarse en las líneas de negocios que actualmente mantiene (aunque con principal enfoque en la cartera de consumo que implica sinergias con Olímpica) y el desarrollo de nuevos productos, en la medida en que el mercado objetivo así lo requiera. En la cartera de consumo cuenta con las siguientes líneas: Tarjeta de Crédito Olímpica: Esta tarjeta permite realizar compras en los establecimientos Olímpica del país y en comercios aliados para la financiación de bienes de consumo como electrodomésticos, medicamentos y mercados. Cuenta con un plazo fijo para diferir las compras hasta 48 meses y avances hasta 24 meses. Crédito a largo plazo ALP Olímpica: Es una línea que permite realizar compras de muebles y electrodomésticos en los SAO (Súper Almacenes Olímpica), hasta con 48 meses de plazo. Crédito Educativo: Línea que permite financiar las necesidades de los padres de familia y/o estudiantes para el pago de los gastos de matrícula en: educación primaria, secundaria y universitaria (pregrado, postgrado y educación continuada). Crédito para vehículo: Es una línea para la compra de vehículo nuevo o usado, de servicio particular (no incluye motos); dónde el vehículo a financiar se constituye en la garantía y queda registrado con prenda sin tenencia a favor de Serfinansa. En la actualidad, Serfinansa cuenta con las siguientes líneas de negocio en la cartera comercial: Capital de trabajo: Es una línea que permite financiar las necesidades de capital de trabajo para personas naturales o jurídicas a un plazo máximo de 36 meses, con planes de pago diseñados de acuerdo con el flujo de caja de cada empresa. Crédito de Tesorería: Es una línea de crédito para capital de trabajo que permite satisfacer las necesidades de financiación de mediano plazo (12 meses) para personas naturales o jurídicas. Cartera Ordinaria: Línea para financiación de activos fijos de personas naturales con actividad económica Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 6 de 13 SERFINANSA S.A. COMPAÑÍA DE FINANCIAMIENTO Libre Inversión: Línea que permite a las personas naturales contar con liquidez para suplir algún tipo de necesidad puntual. Está diseñado para atender en forma ágil y rápida necesidades de viajes, remodelaciones pequeñas, vacaciones, imprevistos familiares, entre otros. En la línea de libranza, el valor de las cuotas mensuales puede ser descontado por nómina. Banca Seguros: Serfinansa ofrece a través de alianzas estratégicas con reconocidas compañías de seguros de vida y/o de accidentes personales, pólizas con coberturas para el asegurado y sus beneficiarios. Debilidades Calidad de la cartera por riesgo e indicadores de cobertura en niveles inferiores a los presentados por sus pares con mayor calificación. Infraestructura tecnológica limitada frente al sector. Limitación del uso de TCO a establecimientos Olímpica y en almacenes con los cuales tiene convenio. Amenazas Disminución del margen de intermediación por disminución de tasas activas. Agresiva competencia en tasas de colocación y captación entre establecimientos de crédito. Alto nivel de endeudamiento en clientes del segmento de consumo. Tabla No.1: Líneas de Negocio “La visita técnica para el proceso de calificación se realizó con la oportunidad suficiente por la disponibilidad del cliente y la entrega de la información se cumplió en los tiempos previstos y de acuerdo con los requerimientos de la Calificadora. Es necesario mencionar que se ha revisado la información pública disponible para contrastar con la información entregada por el Calificado. Fuente: Serfinansa S. A. 4. Se aclara que la Calificadora de Riesgos no realiza funciones de Auditoría, por tanto, la Administración de la Entidad asume entera responsabilidad sobre la integridad y veracidad de toda la información entregada y que ha servido de base para la elaboración del presente informe.” ANÁLISIS DOFA Fortalezas Liderazgo en la Región Caribe. Respaldo patrimonial y sinergias comerciales con Supertiendas y Droguerías Olímpica S. A. Alto nivel de renovaciones de CDT y adecuada atomización de sus depositantes, lo cual mitiga parcialmente el riesgo de liquidez. Aplicación de políticas de crédito y cobranza que han resultado en una mejora importante en los indicadores de cartera vencida. 5. CONTINGENCIAS Según la información suministrada, el Calificado no presenta contingencias legales que generen un riesgo significativo para su estabilidad patrimonial y financiera. Oportunidades Potencial de crecimiento en las regiones no atendidas en la Costa Caribe. Estandarización y segregación de los procesos de las diferentes áreas de la Compañía. Franquicias y alianzas que permitan el uso de TCO en almacenes distintos a Olímpica. Ampliación del portafolio de servicios aprovechando las relaciones con los clientes y los proveedores de las compañías vinculadas. La profundización en los clientes actuales, a través de mecanismos de venta cruzada. Implementación del core bancario y continuidad en la optimización y automatización de procesos de originación y cobranza. Colocación del segundo tramo de los Bonos Serfinansa para mejorar el GAP entre activo y pasivo. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 7 de 13 SERFINANSA S.A. COMPAÑÍA DE FINANCIAMIENTO 6. ESTADOS FINANCIEROS Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 8 de 13 SERFINANSA S.A. COMPAÑÍA DE FINANCIAMIENTO Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 9 de 13 SERFINANSA S.A. COMPAÑÍA DE FINANCIAMIENTO Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 10 de 13 SERFINANSA S.A. COMPAÑÍA DE FINANCIAMIENTO CALIFICACIONES DE DEUDA A LARGO PLAZO Esta calificación se aplica a instrumentos de deuda con vencimientos originales de más de un (1) año. Las escalas entre AA y CC pueden tener un signo (+) o (-), que indica si la calificación se aproxima a la categoría inmediatamente superior o inferior, respectivamente. Las calificaciones de deuda a largo plazo se basan en la siguiente escala: ◘ Grados de inversión ESCALA AAA AA A BBB ◘ DEFINICIÓN La calificación AAA es la más alta otorgada por BRC, lo que indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es sumamente fuerte. La calificación AA indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es muy fuerte. No obstante, los emisores o emisiones con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en la máxima categoría. La calificación A indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es fuerte. No obstante, los emisores o emisiones con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. La calificación BBB indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es adecuada. Sin embargo, los emisores o emisiones con esta calificación son más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. Grados de no Inversión o alto riesgo ESCALA BB B CCC CC DEFINICIÓN La calificación BB indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es limitada. Los emisores o emisiones con esta calificación sugieren una menor probabilidad de incumplimiento en comparación con aquellos calificados en categorías inferiores. La calificación B indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es baja. Los emisores o emisiones con esta calificación sugieren una considerable probabilidad de incumplimiento. La calificación CCC indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es muy baja. Los emisores o emisiones con esta calificación, actualmente sugieren una alta probabilidad de incumplimiento. La calificación CC indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es sumamente baja. Los emisores o emisiones con esta calificación, actualmente sugieren una probabilidad muy alta de incumplimiento. D La calificación D indica que el Emisor o Emisión ha incumplido con sus obligaciones financieras. E La calificación E indica que BRC no cuenta con la información suficiente para calificar. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 11 de 13 SERFINANSA S.A. COMPAÑÍA DE FINANCIAMIENTO CALIFICACIONES DE DEUDA A CORTO PLAZO Esta calificación se asigna respecto de instrumentos de deuda con vencimientos originales de un (1) año o menos. Las calificaciones representan una evaluación de la probabilidad de un incumplimiento en el pago tanto de capital como de sus intereses. Entre los factores importantes que pueden influir en esta evaluación, están la solidez financiera de la entidad determinada y la probabilidad que el gobierno salga al rescate de una entidad que esté en problemas, con el fin de evitar cualquier incumplimiento de su parte. La calificación de deuda a corto plazo se limita a instrumentos en moneda local y se basa en la siguiente escala y definiciones: ◘ Grados de inversión ESCALA DEFINICIÓN BRC 1+ La calificación BRC 1+ es la más alta otorgada por BRC, lo que indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es sumamente fuerte. BRC 1 La calificación BRC 1 indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es muy fuerte. No obstante, los emisores o emisiones con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en la máxima categoría. La calificación BRC 2+ indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es fuerte. No obstante, los emisores o emisiones con esta calificación BRC 2+ podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. BRC 2 BRC 3 ◘ La calificación BRC 2 indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es satisfactoria. No obstante, los emisores o emisiones con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. La calificación BRC 3 indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es adecuada. Sin embargo, los emisores o emisiones con esta calificación son más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. Grados de no inversión o alto riesgo ESCALA BRC 4 DEFINICIÓN La calificación BRC 4 indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es baja. Los emisores o emisiones con esta calificación, actualmente sugieren una alta probabilidad de incumplimiento. BRC 5 La calificación BRC 5 indica que la capacidad del Emisor o Emisión para cumplir con sus obligaciones financieras es sumamente baja. Los emisores o emisiones con esta calificación, actualmente sugieren una probabilidad muy alta de incumplimiento. BRC 6 La calificación BRC 6 indica que el Emisor o Emisión ha incumplido con sus obligaciones financieras. E La calificación E indica que BRC no cuenta con la información suficiente para calificar. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 12 de 13 SERFINANSA S.A. COMPAÑÍA DE FINANCIAMIENTO HOJA DE VIDA MIEMBROS DEL COMITÉ TECNICO Roy Weinberger, Es MBA de Columbia University y BA en Ciencia Política de la University of Rhode Island. Cuenta con 25 años de experiencia en cargos directivos en calificadoras internacionales como Standard & Poor’s y Thomson Financial BankWatch. Entre la experiencia con la primera de las citadas, vale resaltar su calidad de ejecutivo senior y Vicepresidente fundador a cargo de las emisiones corporativas, relacionadas éstas últimas con empresas del sector público a nivel global. Resulta destacable también su experiencia como Vicepresidente, en la evaluación y calificación de municipalidades y entes territoriales de varios países. Mahesh Kotecha, quien tiene grado de Finanzas de la Escuela del Negocios del MIT y doctorado en Negocios Internacionales y Finanzas del NY Graduate School of Business. Fue ejecutivo de alto nivel de Standard & Poor’s y como su Vicepresidente, fue pionero en la realización de las calificaciones de titularizaciones de cartera y especialmente, de emisiones estructuradas de más de 20 entidades subnacionales (públicas y gubernamentales), especializándose así en proyectos de mercados emergentes. El señor Kotecha posee actualmente en los Estados Unidos una reputada firma de finanzas estructuradas (SCIC). Colateralmente, es uno de los principales ejecutivos de desarrollo del programa de garantías que administra el Banco Interamericano de Desarrollo y del programa United Nations Development Program. Andrés Carvajal (suplente), Economista con maestría en finanzas del Centro Internacional de Formación Financiera (CIFF) adscrito a la Universidad de Alcalá de Henares, y Maestría en Análisis de Problemas Políticos, Económicos e Internacionales Contemporáneos de la Universidad Externado de Colombia. Durante los últimos 13 años ha realizado labores de análisis financiero, económico y de riesgo en la Asociación Nacional de Instituciones Financieras (ANIF), BRC Investor Services, la Asociación de Comisionistas de Bolsa de Colombia y la Asociación Bancaria. Actualmente se desempeña como consultor financiero y económico asesorando a gremios del sector privado y compañías del sector real, al mismo tiempo que es catedrático del área de economía y finanzas en importantes universidades de Colombia. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 13 de 13