Primera parte

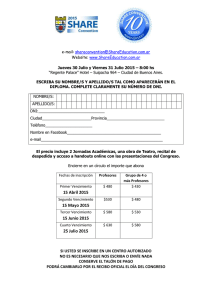

Anuncio