metodologia para medir el costo laboral a traves de

Anuncio

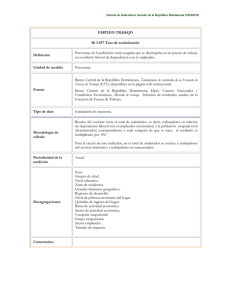

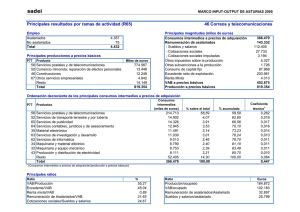

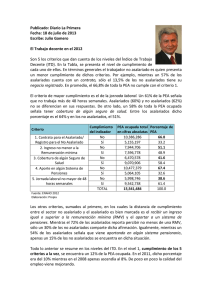

SG/de 525 24 de mayo de 2012 E.3.1 METODOLOGÍA PARA MEDIR EL COSTO LABORAL A TRAVÉS DE LAS ENCUESTAS ECONÓMICAS Bolivia • Colombia • Ecuador • Perú COSTO LABORAL MEDIDO A TRAVÉS DE LAS ENCUESTAS ECONÓMICAS CONTENIDO Pág 1. Marco conceptual del costo laboral 2. 2 1.1Remuneración de los asalariados 2 1.2Componentes 2 1.3Variables investigadas 3 Indicadores y definiciones con fines estadísticos 4 2.1 Costo Laboral Anual (CLA) 4 Costo Laboral Promedio Anual (CLPA) 5 ANEXO: Principales conceptos del Sistema de Cuentas Nacionales 2008 7 -2- I. COSTO LABORAL MEDIDO A TRAVÉS DE LAS ENCUESTAS ECONÓMICAS Los conceptos que se presentan a continuación tienen como base la Resolución 1261 “Manual Técnico de Estadísticas Estructurales e Indicadores Básicos de Productividad y Competitividad”. 1.1 Marco conceptual del costo laboral 1.1.1 Remuneración de los asalariados La revisión 4 de Naciones Unidas del Sistema de Cuentas Nacionales define como: “la remuneración total, en dinero o en especie, a pagar por una empresa a un asalariado en contraprestación del trabajo realizado por este durante el período contable”. La remuneración de los asalariados se registra en el momento que se devenga, es decir, se mide por el valor de la remuneración en dinero o en especie que el asalariado tiene derecho a cobrar de un empleador por el trabajo realizado durante el período pertinente, tanto si se paga por adelantado, simultáneamente o con retraso con respecto al trabajo en cuestión. 1.1.2 Componentes Las remuneraciones incluye el valor causado, durante el período de referencia, por concepto de: Sueldos y salarios, comisiones, horas extras, recargo por trabajo nocturno o días festivos del personal permanente, de nómina o de planta. Vacaciones, prima de vacaciones, primas legales y extralegales o pactadas, cesantías, intereses a las cesantías causadas por el personal permanente, nómina o planta del establecimiento, participación en utilidades siempre y cuando sean del personal ocupado (no de socios). Sueldos y salarios, comisiones, horas extras, recargo por trabajo nocturno o días festivos del personal temporal contratado directamente por el establecimiento. Retribuciones o subvenciones a los aprendices, pasantes y estudiantes de universidades, instituciones de formación superior, técnica, tecnológica, escuelas de artes u oficios y similares. Remuneraciones causadas por el personal a destajo, por obra o modalidades de contratación similares. Aportes patronales obligatorios causados por la seguridad social (salud, pensiones y riesgos profesionales) del personal permanente y temporal contratado directamente por el establecimiento. Otros aportes patronales obligatorios causados sobre la nómina. Gastos ocasionales diferentes a los salarios y prestaciones sociales, que benefician al trabajador tales como: primas, bonificaciones o gratificaciones ocasionales en dinero (por ejemplo, prima de convención, aniversario de fundación de la empresa); primas, bonificaciones y subsidios contingentes (con excepción de las pensiones), auxilios de maternidad, accidente, funerarios, etc.; -3- indemnizaciones por despido o retiro voluntario; aportes voluntarios a compañías de seguros de vida que ampara al personal ocupado. Otras prestaciones y remuneraciones en dinero o en especie no incluidas anteriormente, por ejemplo: auxilios de educación, salud, alimentación, vivienda; elementos de seguridad y dotaciones para el personal; gastos de viaje y representación (viáticos ocasionales); capacitación del personal; auxilio de transporte del personal permanente y temporal contratado directamente por el establecimiento; otros gastos no incluidos antes ligados a la actividad laboral del establecimiento. 1.1.3 Variables investigadas Las variables investigadas en las encuestas económicas son las siguientes: -4- 2. Indicadores y definiciones con fines estadísticos Costo laboral El costo laboral es el costo de la mano de obra, este costo es el que corre a cargo del empleador que ocupa a la mano de obra. La definición del costo laboral adoptada en la presente Resolución toma como información de referencia las remuneraciones de los asalariados definida en la Resolución 1261 de la Comunidad Andina. Comprende los sueldos y salarios; prestaciones sociales; aportes patronales obligatorios de seguridad social, aportes obligatorios sobre la nómina; gastos ocasionales diferentes a los salarios y prestaciones sociales; y otras prestaciones y remuneraciones. 2.1 Costo Laboral Anual (CLA).- Comprende la sumatoria de los sueldos y salarios; prestaciones sociales; aportes patronales obligatorios de seguridad social, aportes obligatorios sobre la nómina; gastos ocasionales diferentes a los salarios y prestaciones sociales; y otras prestaciones y remuneraciones durante el año. a. Unidad de medida: Moneda nacional. b. Cobertura: NUTE 0. c. Desagregaciones Por tamaño de empresa: - 10 a 49 trabajadores - 50 a 99 trabajadores - 100 a más trabajadores Por tipo de trabajador: - Empleado - Obrero a. Fuente de información: Encuestas Económicas Anuales. b. Periodicidad: Anual. c. Cuadro de salida: -5- País: Costo Laboral Anual por componentes según tamaño de empresa y tipo de trabajador, Año Total Obrero Tipo de trabajador Empleado 100 a más 50 a 99 10 a 49 Tamaño de la empresa Total 1. Sueldos y salarios 2. Prestaciones Sociales 3. Aportes patronales obligatorios de seguridad social 4. Aportes patronales obligatorios sobre nómina 5. Gastos ocasionales diferentes a los salarios y prestaciones sociales 6. Otras prestaciones y remuneraciones en dinero o en especie no incluidas anteriormente 2.2 Costo Laboral Promedio Anual (CLPA).- El Costo Laboral Anual (CLA) durante el año dividido entre el total del personal ocupado remunerado. CLPAt CCLt PORt Donde: CLPA: Costo Laboral Promedio Anual del año t. CCL: Componentes del Costo laboral del año t. POR: Personal Ocupado Remunerado, viene a ser el número de personas que trabajan y son remuneradas directamente por el establecimiento, durante el año t. t: Año de referencia. a. Unidad de medida: Moneda nacional. b. Cobertura: NUTE 0,2. c. Desagregaciones Por tamaño de empresa: - 10 a 49 trabajadores - 50 a 99 trabajadores - 100 a más trabajadores Por tipo de trabajador: - Empleado - Obrero a. Fuente de información: Encuestas Económicas Anuales de Manufactura. b. Periodicidad: Anual. c. Cuadro de salida: -6- País: Costo laboral promedio anual según tipo de trabajador y tamaño de empresa, Año Costo Laboral Promedio Total Por tipo de trabajador: Empleado Obrero Por tamaño de empresa 10 a 49 trabajadores 50 a 99 trabajadores 100 a más trabajadores País: Costo Laboral Promedio Anual por NUTE 2 según tamaño de empresa y tipo de trabajador, Año **** Obrero Tipo de trabajador Emplead o 100 a más 50 a 99 NUTE 2 10 a 49 Tamaño de la empresa Total -7- ANEXO Principales conceptos del Sistema de Cuentas Nacionales 2008 Remuneración de los asalariados (D.1) Introducción La remuneración de los asalariados se registra en los empleos de la cuenta de generación del ingreso y en los recursos de la cuenta de asignación del ingreso primario. La remuneración de los asalariados se define como: la remuneración total, en dinero o en especie, a pagar por una empresa a un asalariado en contraprestación del trabajo realizado por éste durante el período contable. La remuneración de los asalariados se registra en el momento que se devenga, es decir, se mide por el valor de la remuneración en dinero o en especie que el asalariado tiene derecho a cobrar de un empleador por el trabajo realizado durante el período pertinente, tanto si se paga por anticipado, simultáneamente o con retraso con respecto del trabajo en cuestión. No se registra remuneración de los asalariados en el caso del trabajo voluntario no remunerado, incluido el realizado por los miembros de un hogar en una empresa no constituida en sociedad propiedad de dicho hogar. La remuneración de los asalariados no incluye los impuestos a pagar por el empleador sobre los sueldos y salarios (por ejemplo, el impuesto sobre la nómina salarial). Esos impuestos se tratan como impuestos sobre la producción, de la misma manera que los impuestos sobre los edificios, la tierra u otros activos utilizados en la producción. No siempre resulta evidente si un trabajador es asalariado o autónomo: por ejemplo, algunos trabajadores remunerados en función de los resultados pueden ser asalariados, mientras que otros pueden ser trabajadores autónomos. Por ello, es preciso clarificar la naturaleza de la relación laboral con el fin de fijar la frontera entre la remuneración de los asalariados y las otras clases de ingresos. La frontera afecta también a la subsectorización del sector de los hogares. Empleadores y trabajadores por cuenta propia Los trabajadores autónomos pueden dividirse en dos grupos: los que tienen empleados remunerados y los que no los tienen; los primeros reciben el nombre de empleadores y los segundos el de trabajadores por cuenta propia. Esta distinción se utiliza a efectos de la subsectorización del sector de los hogares. A su vez, los trabajadores por cuenta propia pueden subdividirse en trabajadores a domicilio, sujetos a alguna clase de contrato formal o informal de suministro de bienes o servicios a una empresa determinada, y trabajadores comunes por cuenta propia, que pueden dedicarse a la producción de mercado o a la producción para su propio consumo final o para su propia formación de capital. -8- Los componentes de la remuneración de los asalariados La remuneración de los asalariados tiene dos componentes principales: (a) los sueldos y salarios por pagar en dinero o en especie; (b) el valor de las contribuciones sociales a pagar por los empleadores: éstas pueden ser contribuciones sociales efectivas a pagar por los empleadores a los sistemas de la seguridad social, o a los sistemas privados de seguros sociales basados en fondos especiales, para garantizar prestaciones sociales a sus asalariados; o bien contribuciones sociales imputadas por los empleadores que proporcionan prestaciones sociales directas. es decir no basadas en fondos especiales. Sueldos y salarios (D.11) Los sueldos y salarios incluyen el valor de cualquier contribución social, de los impuestos sobre el ingreso, etc. a pagar por el asalariado, incluso aunque éstos, por motivos de conveniencia administrativa o de otro tipo, sean en realidad retenidos por el empleador, que es quien los paga directamente a los sistemas de seguros sociales, a las autoridades fiscales, etc. por cuenta del asalariado. Los sueldos y salarios pueden pagarse de varios modos, incluidos el suministro de bienes o servicios a los asalariados como remuneración en especie en lugar de, o además de, la remuneración en dinero. Sueldos y salarios en dinero Los sueldos y salarios en dinero incluyen las siguientes clases de remuneración: (a) los sueldos y salarios por pagar de manera regular semanal, o mensualmente o a otros intervalos de tiempo, incluidos los pagos por resultados y por trabajo a destajo; los suplementos o las asignaciones especiales por horas extraordinarias, trabajo nocturno, trabajo de fin de semana o por otros horarios especiales; las asignaciones por trabajar lejos del domicilio o en circunstancias desagradables o peligrosas; las asignaciones por trabajar en el extranjero, etc.; (b) las asignaciones complementarias que se pagan regularmente, como las ayudas por vivienda o para cubrir los costes del transporte desde y hasta el trabajo, excluidas las prestaciones sociales (véase más adelante); (c) los sueldos y salarios por pagar a los asalariados ausentes del trabajo durante períodos cortos de tiempo, por ejemplo, por vacaciones o por paro temporal de la producción, excepto las ausencias por enfermedad, accidente, etc. (véase más adelante); (d) las gratificaciones especiales u otros pagos excepcionales ligados a los resultados globales de la empresa y establecidos de acuerdo con un programa de incentivos; (e) las comisiones, donativos y propinas recibidas por los asalariados, las cuales deben tratarse como pagos por servicios prestados por la empresa que emplea al trabajador y que, por tanto, deben incluirse en la producción y en el valor -9- agregado bruto de la empresa que proporciona el empleo cuando es un tercero quien los paga directamente al asalariado. Los sueldos y salarios en dinero no incluyen el reembolso por parte de los empleadores de los gastos hechos por los asalariados para ocupar el puesto de trabajo o para desempeñarlo. Por ejemplo: (a) el reembolso de los gastos de viaje, traslado u otros análogos efectuados por los asalariados cuando ocupan nuevos puestos de trabajo o cuando sus empleadores les exigen que trasladen su residencia a otra parte del país o al extranjero; (b) el reembolso de los gastos realizados por los asalariados en herramientas, equipo, ropa especial u otros artículos necesarios, exclusiva o primordialmente, para poder desempeñar su trabajo. Los montos reembolsados se tratan como consumo intermedio de los empleadores. En el caso que a los asalariados se les exija, en virtud de su contrato de trabajo que adquieran herramientas, equipo, ropa especial, etc. y que estos gastos no se les reembolsen completamente, la diferencia no reembolsada debe deducirse de los montos que perciben como sueldos y salarios, y debe aumentarse correlativamente el consumo intermedio de los empleadores. Los gastos en aquellos artículos que se necesitan, exclusiva o primordialmente, para trabajar no forman parte de los gastos de consumo final de los hogares, se reembolsen o no. Los sueldos y salarios en dinero tampoco incluyen las prestaciones sociales directas (véase el Capítulo VIII, párrafo 8.80) que los empleadores pagan a los asalariados en forma de: (a) asignaciones familiares por hijos, cónyuge, familia, enseñanza o de otro tipo en relación con las personas a cargo del trabajador; (b) sueldos y salarios pagados, parcialmente o en su totalidad, a los trabajadores ausentes del trabajo por causa de enfermedad, daño accidental, licencia por maternidad, etc.; (c) ciertos pagos hechos a los trabajadores, o a sus supervivientes, que pierden sus empleos por causa de despido, incapacidad, muerte accidental, etc. En la práctica puede resultar difícil separar los sueldos y salarios que se pagan durante los cortos períodos de ausencia por causa de enfermedad, accidentes, etc. de los otros sueldos y salarios pagados, en cuyo caso tienen que presentarse agrupados con estos últimos. Las prestaciones sociales directas de los empleadores no son una forma de remuneración, dado que se pagan a los asalariados individuales de una forma selectiva cuando ocurren determinados sucesos o se dan ciertas condiciones que no guardan relación con la cantidad de trabajo realizado por el asalariado. En cambio, según se explica más adelante, un monto igual al valor de las obligaciones adicionales contingentes que contraen los empleadores al proporcionar esas prestaciones a sus asalariados con sus propios recursos, si se presentan las necesidades, se tiene que tratar como una forma de remuneración hecha colectivamente a los asalariados. - 10 - Sueldos y salarios en especie Los empleadores pueden remunerar a sus asalariados en especie por varios motivos. Por ejemplo: (a) puede haber ventajas impositivas para el empleador, el asalariado o para ambos para evitar el pago en dinero; (b) el empleador puede preferir desprenderse periódicamente tiene excedentes; (c) la naturaleza del trabajo puede exigir una ausencia frecuente o prolongada del hogar, por lo que hay que proporcionar al asalariado alojamiento, transporte, etc. de productos de los que El ingreso en especie puede que proporcione una satisfacción menor que el ingreso en dinero, ya que los asalariados no deciden cómo gastarlo libremente. Algunos de los bienes o servicios suministrados a los asalariados pueden ser de un tipo o calidad que éste no suele comprar habitualmente. No obstante, estos productos tienen que valorarse de manera consistente con los otros bienes y servicios. Cuando los bienes o servicios han sido comprados por el empleador, deben valorarse a precios de comprador; cuando es el empleador quien los produce, tienen que valorarse a precios de productor. Cuando se suministran gratuitamente, el valor de los sueldos y salarios en especie viene dado por el valor total de los bienes y servicios en cuestión. Cuando se suministran a precios rebajados, el valor de los sueldos y salarios en especie viene dado por la diferencia entre el valor total de los bienes y servicios y el monto pagado por los asalariados. Los bienes o servicios que los empleadores están obligados a suministrar a sus asalariados para que éstos puedan desempeñar su trabajo se tratan como consumo intermedio del empleador; por ejemplo, la ropa especial de protección. En el párrafo 6.155 del Capítulo VI se ofrece una lista de esos artículos. En cambio, la remuneración en especie está constituida por aquellos bienes y servicios que no son necesarios para el trabajo y que los asalariados pueden usar discrecionalmente en su tiempo libre para la satisfacción de sus propias necesidades o deseos, o las de otros miembros de sus hogares. Casi todas las clases de los bienes o servicios de consumo pueden proporcionarse como remuneración en especie. El siguiente listado incluye algunos de los tipos más comunes de bienes y servicios suministrados gratuitamente, o a precios rebajados, por los empleadores a sus asalariados: (a) los alimentos y bebidas, incluidos los consumidos en los viajes de negocios; (b) los servicios de vivienda o de alojamiento de un tipo que puedan utilizar todos los miembros del hogar al que pertenece el asalariado; (c) los uniformes y otras formas de vestimenta especial que los asalariados suelen utilizar frecuentemente, tanto fuera del lugar de trabajo como dentro del mismo; (d) los servicios de los vehículos y de otros bienes duraderos prestados para uso personal de los asalariados; - 11 - (e) los bienes y servicios producidos por el empleador en sus propios procesos de producción, tales como el transporte gratuito de los asalariados de los ferrocarriles o de las líneas aéreas o el carbón gratuito para los mineros; (f) las instalaciones deportivas, recreativas o para vacaciones, puestas a disposición de los asalariados y sus familias; (g) el transporte a, y desde, el lugar de trabajo y el aparcamiento; (h) las guarderías infantiles para los hijos de los asalariados. Algunos de los servicios prestados por los empleadores, como los de transporte a y desde el lugar de trabajo, el aparcamiento y las guarderías infantiles poseen algunas de las características del consumo intermedio. Sin embargo, los empleadores se ven obligados a proporcionar esos servicios para atraer y conservar la mano de obra y no por la propia naturaleza del proceso de producción o por las condiciones físicas en que han de trabajar los asalariados; en conclusión, se parecen más a otras formas de remuneración de los asalariados que al consumo intermedio. Muchos trabajadores tienen que pagar el transporte a y desde el lugar de trabajo, el aparcamiento y las guarderías infantiles con sus propios ingresos, registrándose los gastos correspondientes como gastos de consumo final. La remuneración en especie puede incluir asimismo el valor de los intereses cedidos que los empleadores conceden a sus asalariados cuando les proporcionan préstamos a tipos de interés rebajados o nulos para la compra de vivienda, muebles u otros bienes o servicios. Su valor puede estimarse como el monto que el asalariado tendría que haber pagado si se le hubieran cobrado las tasas de interés medias de los préstamos hipotecarios o de los préstamos para el consumo, menos la cantidad de intereses que realmente ha pagado. Las sumas en cuestión pueden ser elevadas cuando las tasas nominales de interés son muy altas como consecuencia de la inflación, pero en otros casos pueden ser demasiado pequeñas e inciertas para que merezca la pena su estimación. Contribuciones sociales de los empleadores (D.12) La remuneración de los asalariados tiene necesariamente que registrar un monto igual al valor de las contribuciones sociales incurridas por los empleadores con el fin de obtener prestaciones sociales para sus asalariados; las contribuciones sociales de los empleadores pueden ser efectivas o imputadas. Su finalidad es asegurar a sus asalariados el derecho a recibir prestaciones sociales si ocurren ciertos sucesos o se dan determinadas circunstancias, que puedan afectar negativamente al ingreso o al bienestar de sus asalariados: enfermedad, accidente, despido, jubilación, etc. Contribuciones sociales efectivas de los empleadores (D.121) Son las contribuciones sociales que los empleadores pagan, en beneficio de sus asalariados, a los fondos de seguridad social, a las empresas de seguros o a otras unidades institucionales responsables de la administración y gestión de los sistemas de seguros sociales. Aunque estas cantidades son pagadas por el empleador directamente al fondo de seguridad social o a otro sistema, los pagos se hacen en beneficio de los asalariados. Por esta razón, los asalariados deben tratarse como si fuesen - 12 - remunerados en una cantidad igual al valor de las contribuciones sociales por pagar. Esta remuneración imputada se registra en la cuenta de generación del ingreso como un componente de la remuneración de los asalariados. En cuanto a éstos, se considera que pagan unas contribuciones sociales por el mismo valor, como transferencias corrientes, a los fondos de seguridad social, o a otros sistemas, en la cuenta de distribución secundaria del ingreso. Contribuciones sociales imputadas de los empleadores (D.122) Algunos empleadores proporcionan prestaciones sociales directamente a sus asalariados, a sus anteriores asalariados o a las personas que dependen de ellos con cargo a sus propios recursos, sin la intervención de una empresa de seguros o de una caja de pensiones autónoma, y sin crear un fondo especial o una reserva separada para esa finalidad. En tal situación, los asalariados en actividad pueden considerarse protegidos contra determinadas necesidades o circunstancias específicas, aunque no se efectúen pagos para cubrirlas. Por tanto, tiene que imputarse una remuneración a esos asalariados por un importe igual al de las contribuciones sociales que serían necesarias para asegurarse, de hecho, el derecho a las prestaciones sociales que acumulan. Estos montos dependen, no sólo de los niveles de las prestaciones a pagar en el período corriente, sino también de la forma en que, probablemente, las obligaciones de los empleadores derivadas de esos sistemas evolucionarán en el futuro como consecuencia de factores tales como los cambios esperados en el número, la distribución por edades y la esperanza de vida, de sus asalariados tanto los actuales como los anteriores. Por consiguiente, los valores que deben imputarse por estas contribuciones deben basarse, en principio, en la misma clase de consideraciones actuariales que determinan los niveles de las primas que cobran las empresas de seguros. Sin embargo, en la práctica puede resultar difícil determinar la cuantía de esas contribuciones imputadas. La empresa puede realizar estimaciones por sí misma -quizá sobre la base de las contribuciones pagadas a sistemas similares basados en fondos especiales- con el fin de calcular sus probables obligaciones futuras; naturalmente esas estimaciones se pueden utilizar únicamente cuando se dispone de ellas. En otro caso, la única alternativa práctica viable sería utilizar las prestaciones sociales directas a pagar por la empresa durante el mismo período contable, como una estimación de la remuneración imputada que hubiera sido necesaria para cubrir las contribuciones imputadas. Aunque hay obviamente muchas razones para que el valor de las contribuciones imputadas que serían necesarias difiera del valor de las prestaciones sociales directas pagadas efectivamente en ese mismo período -por ejemplo, la nueva composición y estructura de edades de la fuerza de trabajo de la empresa- las prestaciones pagadas efectivamente en el período corriente pueden facilitar, no obstante, la mejor estimación disponible de las contribuciones imputadas y de la remuneración imputada asociada con ellas. Los dos pasos que hay que dar pueden resumirse de la manera siguiente: (a) En la cuenta de generación del ingreso los empleadores registran como si pagaran a sus asalariados en actividad, como un componente más de su remuneración, un monto que recibe el nombre de contribuciones sociales imputadas y que es igual en valor a las contribuciones sociales estimadas que - 13 - deberían ser necesarias para proveer las prestaciones sociales directas a las que dichos asalariados tienen derecho. (b) En la cuenta de distribución secundaria del ingreso, los asalariados registran como si devolvieran a sus empleadores el mismo monto de contribuciones sociales imputadas (como transferencias corrientes), es decir, como si ellos pagasen esas contribuciones a un sistema separado de seguros sociales. ****