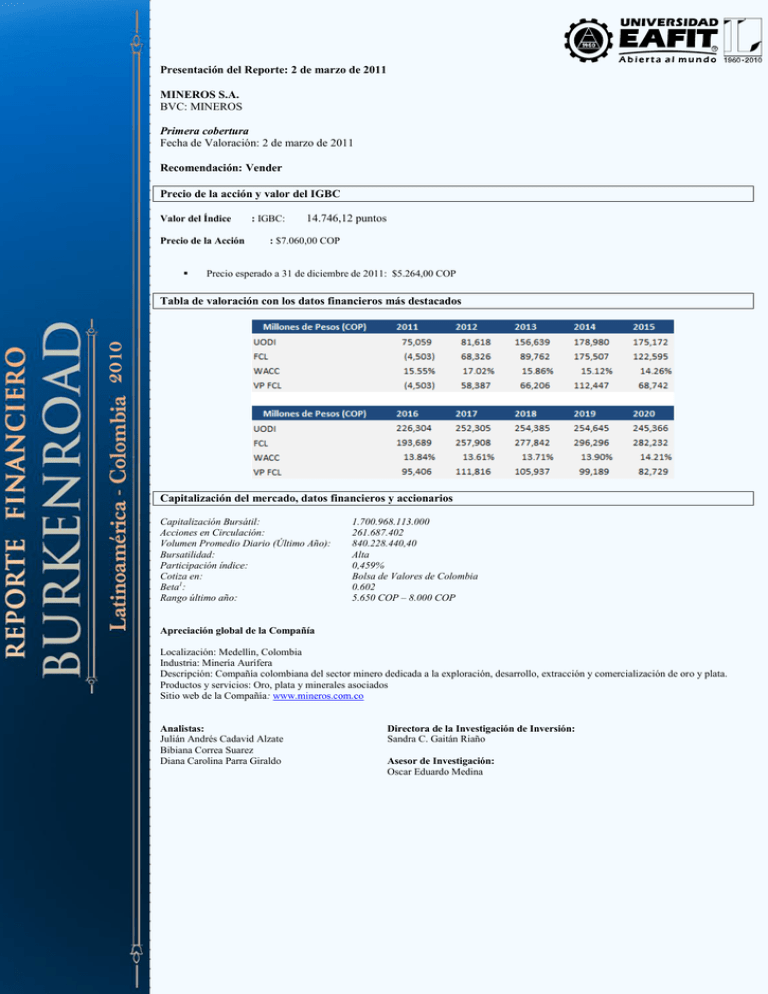

Informe Mineros - Universidad EAFIT

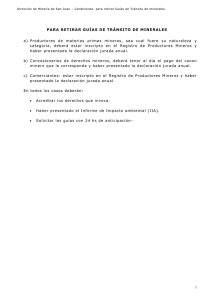

Anuncio