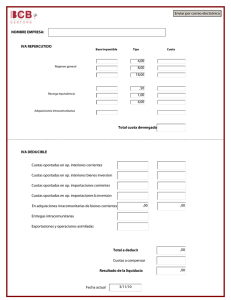

Propuesta de petición de datos a la Agencia Tributaria

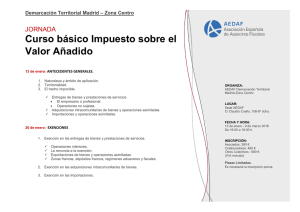

Anuncio