Jorge Carrillo, 2007. La industria maquiladora en Mexico

Anuncio

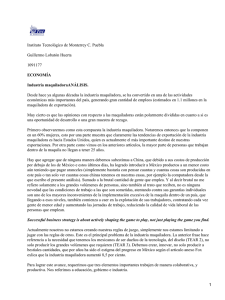

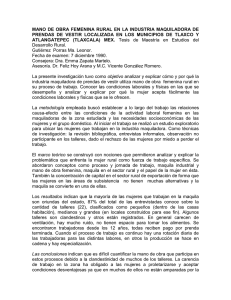

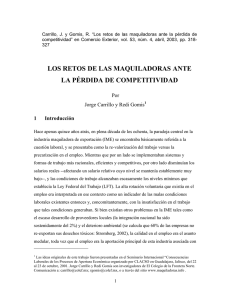

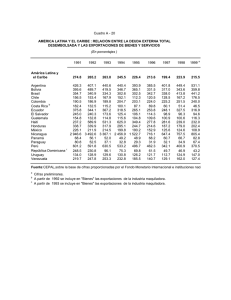

La industria maquiladora en México: ¿evolución o agotamiento? en Revista Comercio Exterior, Vol. 57, núm. 8, agosto, 2007, pp. 668-681 Maquiladoras en México: evolución o agotamiento? Por Jorge Carrillo carrillo@colef.mx El Colegio de la Frontera Norte 1. Introducción. La maquila evoluciona? Esta es una pregunta relevante ya que, por un lado, existe una opinión generalizada de que la maquila de exportación1 con sus cuarenta años de establecida en México ya no es competitiva frente a países como China y, por otro lado, los límites de un modelo de industrialización hacia fuera no permiten que evolucione dicho sistema. Más aún, los promotores de la economía del conocimiento y la innovación, consideran a la maquila como una etapa que debe superarse. Esto lleva a preguntarnos: el modelo de maquila mexicano está agotado?. La evidencia tanto de factores estructurales como coyunturales (GAO, 2003; Carrillo y Gomis, 2003, Sargent y Mathews, 2004) que inhiben el modelo de maquila fundamentan de alguna manera el agotamiento debido a: un severo descenso de la actividad desde fines del año 2000 como consecuencia de la recesión en Estados Unidos; una escasa vinculación con la planta productiva nacional (5%) y un empleo mayoritario de trabajadores de producción (78%) con bajos salarios relativos (2.70 US. dlls por hora), y un deterioro ambiental. Sin menospreciar las limitaciones de la maquila, es necesario reconocer una realidad muy distinta: las empresas continúan operando (2,805 en julio del 2006), siguen creciendo (4.8% de julio 05-06), y continúan siendo definidas por los gobiernos como un sector prioritario (Programa Nacional de Desarrollo, 2000-06). De mayor importancia es el reconocimiento del proceso de evolución como veremos más adelante. Las empresas realizan procesos cada vez más complejos (productivos y tecnológicos); aumentan el número de productos y modelos que realizan; sustituyen productos; incorporan cada vez más innovaciones de proceso y certificaciones internacionales; realizan cada vez más actividades de diseño e ingeniería de producto; obtienen distinciones por su desempeño en calidad, medio ambiente y seguridad; y las gerencias en empresas extranjeras se mexicanizan. Particular importancia tiene el mayor grado de autonomía en la toma de 1 Las maquiladoras son plantas que importan materias primas, componentes y maquinaria, para procesarlos o ensamblarlos en México y posteriormente reexportarlos, principalmente a Estados Unidos, pagando impuestos únicamente sobre el valor agregado. 1 decisiones de las maquiladoras respecto de sus casas matrices. En estos procesos las firmas, gerencias, ingenieros, trabajadores y los propios organismos que los representan, trabajan en un entorno de aprendizaje. Se forman capacidades tecnológicas, organizacionales y humanas dentro de las empresas y en las instituciones que les dan apoyo. Todos estos procesos, que pueden resumirse bajo el concepto de escalamiento industrial, reflejan una realidad: la trayectoria evolutiva de las empresas. Pero el nuevo contexto de competitividad en que se ve inserta la maquiladora en México (fuerte competencia por el mercado estadounidense a donde 95% de las exportaciones se dirigen), permite preguntarse si las características de su evolución y el ritmo que experimenta es suficiente para enfrentar el nuevo contexto de competitividad?. La respuesta no es simple ya que la maquila no es un sector homogéneo. Por tanto, analizar el escalamiento industrial y la heterogeneidad nos brindará una mayor comprensión de las actividades maquiladoras, así como de sus potencialidades y limitaciones. A fines del año 2000 las condiciones externas de operación de la maquila en México cambiaron. En primer lugar, se presentó una severa desaceleración de la economía en Estados Unidos que produjo una reducción en la producción industrial y en el consumo derivada de la recesión y del efecto 9/11. En segundo lugar, la aplicación de las reglas de origen y del Art. 303 del TLCAN generó una nueva condición al considerar a la maquiladora como ‘empresas nacionales’ lo que se traduciría en un incremento de impuestos; esto trajo consigo una importante incertidumbre jurídica y arancelaria.2 En tercer lugar los costos de producir en México se elevaron derivado de la estabilidad macro económica y la sobrevaluación del peso mexicano frente al dólar. Por último, pero no menos importante, crecieron meteóricamente las exportaciones de países como China y Centroamérica hacia Estados Unidos.3 Todo lo anterior llevó a tasas de crecimiento negativas de las actividades maquiladoras, particularmente en la industria de la electrónica y del vestido4, al cierre de empresas (900 aprox.), a la relocalización hacia los países del Este de Asia (48% de los cierres se dirigieron a esa región), y a una tremenda incertidumbre en los distintos organismos empresariales que representan dicho sector5. En unos pocos años, México pasó de ser uno de los destinos principales de inversión extranjera directa a tener menos presencia en las mesas donde negocian las corporaciones transnacionales los lugares de localización de las futuras inversiones6. 2 La recuperación del sector no ha logrado superar el número de plantas y empleos establecidos en México. En julio del 2006 habían 2,805 plantas con 1’223,532 empleados, en contraste con 3,713 y 1’309,253 en enero del 200 (www.inegi.gob.mx). 3 Entre 2000y 2005 México tuvo un decrecimiento en su participación de mercado del orden del 9.8% en la industria de muebles; 7.9% en telecomunicaciones; 5.3% en ropa, y 2.6% en computadoras. 4 En la electrónica, por ejemplo, se perdieron más de 79,000 empleos entre 2001 y 2004, lo que representó un descenso del 22%. 5 Durante el 2001 y hasta el 2004 en cada una de las reuniones empresariales locales y nacionales siempre estuvo presente en las ponencias y discursos la falta de apoyo, la ineficiencia y el desentendimiento por parte del gobierno federal, 6 De acuerdo con el World Economic Forum, México pasó del lugar 44 al 60 en el desarrollo de información tecnológica y telecomunicaciones (Global Report n Information Technology 2004-2005). 2 La situación de crisis por la que atravesó la industria sirvió para formular nuevas críticas al modelo e incluso proponer que se abandone al sector.7 Así, mientras que para los críticos del modelo de exportación, la industria maquiladora sigue significando un proceso caracterizado por: exportación de manufacturas basadas en trabajo intensivo y bajos salarios como fuente de competitividad; débiles eslabonamientos; transnacionalización del aparato industrial, y ensamble relativamente simple de bajo valor agregado. Para los actores locales involucrados con la maquila este evento sirvió para fomentar y reorganizar el asociacionismo,8 nuevos nichos de mercado y propiciar la cultura de colaboración en torno al establecimiento de estrategias e instrumentos de largo y mediano plazo, tanto para las maquiladoras como para actividades complementarias. Por tanto, la preguntas centrales de este trabajo son ¿las empresas y sus redes están capacitadas para elevar la competitividad? ¿el entorno institucional coadyuva en este proceso? Los resultados que aquí presentamos buscan conocer los alcances y las limitaciones en la generación de capacidades tecnológicas y de innovación de las maquiladoras establecidas en México. Este trabajo se estructura en siete partes empezando con la introducción. En la segunda parte se presenta el concepto de escalamiento industrial y se brindan algunos ejemplos. En la tercera parte, se exponen resultados de investigación. En la cuarta parte se analiza si el proceso de escalamiento ha estado acompañado de políticas de trabajo decente. En la quinta se discute si la maquiladora está basada en una multiplicidad de casos heterogéneos o si se pueden establecer modelos dominantes. En el sexto apartado se presentan algunas de las principales limitantes al escalamiento industrial. Finalmente se presentan algunas conclusiones y nuevas paradojas asociadas al modelo de maquila mexicano. (GRAFICA 1) 2. El Escalamiento Industrial Se define al escalamiento industrial como la capacidad de las firmas para innovar e incrementa el valor agregado de sus productos y procesos (Humphrey & Schimtz, 2002a; Porter, 1990). Se distinguen cuatro tipos de cambios: en el proceso, en el producto, en las funciones y entre los sectores (Humphrey y Schmitz, 2000). Se trata sin duda de un mismo proceso, esto es, de cómo hacer mejores productos y servicios, más eficientemente y cómo moverse hacia actividades más calificadas y de mayor valor agregado (Giuliani, Pietrobelli and Rabellotti, 2005). 7 Consúltese De la Garza, 2005. Son múltiples y novedosas las iniciativas que fomentan el desarrollo empresarial y la competitividad por parte de organismos empresariales, instituciones de fomento públicas y privadas, gobiernos de los tres niveles e instituciones educativas en regiones como Baja California, Chihuahua, Jalisco y Aguascalientes. En resumen, se trata la nueva organización ciudadana en torno al fomento del desarrollo local. 8 3 El primer nivel, de proceso, es la transformación de componentes en productos de manera más eficiente a través de su reorganización o de la introducción de tecnología superior9, con el fin de alcanzar una mayor productividad y la reducción de costos. El Sistema de Producción Japonés basado en el justo a tiempo, el jidoka y el kaizen (Toyota, 1996) tienen este objetivo. Un buen ejemplo de este tipo son los productores de zapatos en el Valle de Sinos en Brasil (Schimtz, 1999). O la manufactura en ‘celdas de producción’ en plantas de televisores digitales en Japón, o el sistema de recorte de líneas flexibles en Toyota City (Carrillo, 2004). Un ejemplo en el caso de las maquiladoras es la adopción del Six Sigma en el 35% de sus plantas maquiladoras en México (Carrillo y Gomis, 2004) En el segundo nivel del producto, se trata del paso de productos simples hasta más complejos del mismo tipo (por ejemplo, camisas de algodón a trajes de hombre), o el movimiento hacia líneas de productos más sofisticadas en términos del incremento de unidades de valor (Humphrey y Schmitz, 2000; Gereffi y Tam, 1998; Porter, 1990). Mientras que las firmas típicamente juegan el rol de agentes de las actividades del escalamiento industrial, el contexto espacial en el cual esas actividades ocurren, involucran economías y políticas gubernamentales locales, regionales y nacionales; y en cada uno de esos niveles las economías y las políticas pueden facilitar (o impedir) el proceso de escalamiento (Gereffi, 2003). Un ejemplo de este tipo son las cadenas de ropa en Asia que escalaron de cadenas de descuento hacia tiendas departamentales (Gereffi, 1999). O el cambio que se produjo en muy poco tiempo en Baja California y Chihuahua al pasar de la producción en maquiladoras de televisores análogos a los digitales (De los Santos y Elías, 2006; Carrillo, 2004). En el tercer nivel de escalamiento industrial involucra nuevas y superiores funciones, típicamente desde la manufactura hasta productos terminados como la producción de bienes y servicios de mayor valor agregado los cuales involucran eslabonamientos productivos hacia adelante y hacia atrás a lo largo de la cadena. Se trata de moverse dentro de la cadena para aumentar capacidades denominadas también como funcionales, y puede ser logrado a través de diversos caminos: adquirir nuevas y superiores funciones en la cadena que brinden mayor valor, como diseño o mercadeo, o incluso abandonando actividades de bajo valor agregado para sustituirlas por actividades de mayor valor agregado. Por ejemplo la producción de jeans en maquiladoras de Torreón que pasa del ensamble tradicional al paquete completo (Bair y Gereffi, 2003). Otro camino es llevar a cabo una mayor integración vertical. Un ejemplo es la construcción del Centro Técnico de Delphi (registro como una maquila) en Juárez para realizar actividades de I+D, asociadas con la manufactura de autopartes (Carrillo y Hualde, 1996). O el pasar del ensamble de vestiduras a la producción de módulos completos de asientos en el caso de las maquilas de Lear (Lara, Trujano y García, 2003). Una tipología de este nivel incluye: ensamble (denominado también como maquila), manufactura de equipo original (OEM), proveedores de equipo original (OES) también conocidos como manufactura por contrato 9 Por ejemplo la producción en largas líneas vs. las celdas de producción, o el control de calidad al final de la línea vs. la calidad en la fuente. Para una comparación de técnicas y prácticas de organización del proceso del Sistema Americano de Producción y el Sistema de Producción Japonés consúltese Abo (ed.) 1994. 4 (CM), manufactura de marca original (OBM), y manufactura de diseño original (ODM). El caso de los CM en Jalisco (Rivera, 2002), de la coordinación centralizada en DelphiJuárez (Carrillo y Lara, 2003), pero particularmente, de las ODM en Corea (Gereffi, 1995, 1999) y China (Dussel-Peters, 2005) son una clara muestra de este tipo de escalamiento. Y en el cuarto nivel y más general, el escalamiento industrial es visto como cambios inter-sector desde productos primarios hasta bienes manufacturados o de servicios (el llamado sector secundario y terciario), y dentro de la manufactura, de bajo valor agregado, como industrias intensivas en trabajo, hasta aquellas intensivas en capital y tecnología (por ejemplo, de ropa a autos y computadoras). Involucra el cambio de competencias centrales a nuevas cadenas de valor con el fin de aumentar el valor agregado de firmas y redes de firmas. En otras palabras, a partir de las capacidades adquiridas moverse hacia nuevos sectores. Por ejemplo, la producción de TV en Taiwán que permitió la manufactura de monitores y con ello moverse hacia el sector de las computadoras (Humphrey y Schmitz, 2002b; Giuliani, Pietrobelli y Rabellotti 2005). En el caso de la maquiladora se tiene un claro ejemplo en la industria electrónica de Baja California, en donde ingenieros (que laboraban en las maquilas y en otros sectores) formaron sus propias empresas y desarrollaron una agrupación de 29 empresas del software integradas en un ‘cluster’ (Hualde y Gomis, 2006). En resumen, el escalamiento industrial está íntimamente asociado con el incremento de valor a través de los procesos de innovación a partir de entradas en nichos de productos con mayor valor agregado (por ejemplo de TV con cinescopio a TV digitales), entrada en nuevos sectores (de un producto como TV a múltiples productos como monitores, antenas parabólicas, receptores de señales satelitales, etc.), o tomando nuevas funciones productivas o de servicio (del ensamble al paquete completo en la industria de la ropa; o del ensamble al diseño sincronizado con la manufactura en la industria de autopartes, por ejemplo). Adicionalmente, el escalamiento no es solamente crear un nuevo producto (como el caso del flat panel display) sino implica también la trayectoria evolutiva de mejoramiento de procesos y productos que son nuevos para la firma, lo cual les permite competir en el mercado internacional (Giuliani, Pietrobelli and Rabellotti, 2005). Las maquiladoras, en este sentido, presentan procesos de aprendizaje tecnológico tanto en sectores tradicionales de manufactura como el vestido, los muebles y los zapatos; como en sectores con productos complejos como las autopartes y la electrónica. 3. Resultados de Investigación en torno al Escalamiento Industrial Qué evidencia existe sobre el escalamiento industrial en las maquiladoras de exportación en México?. Seleccioné diez aspectos que considero constituyen el corazón del escalamiento en la industria maquiladora de exportación. Se parte de estudios que tomaron al trabajo de campo en empresas como estrategia central de la metodología y se contrastan con resultados de un amplio estudio que realizamos en México durante el 2001-2004, por un conjunto de 13 investigadores y 11 estudiantes de postgrado, y cuyo título es “Aprendizaje Tecnológico y Escalamiento Industrial: Perspectivas para la 5 Formación de Capacidades de Innovación en la Maquiladora de México” (Carrillo y Barajas, 2006; Carrillo y Gomis, 2004), y que la citaremos como Encuesta Colef 2002. . Los resultados son los siguientes: 1. Las filiales de las empresas multinacionales tienen un mayor peso en las actividades económicas en México. En 1995, 25 firmas maquiladoras estuvieron dentro de las 160 empresas más grandes en México, y en el 2005 fueron 45 representando el 16% del empleo. (Cuadro 1) De acuerdo con la Secretaría de Economía están registradas alrededor de 2,500 a 3,000 firmas multinacionales en México, de las cuales una quinta parte son maquiladoras. CUADRO 1 2. Han habido cambios en los roles económicos, ya que empresas OEMs típicamente ensambladoras como Delphi, Valeo, Visteon, Sony, Samsung, Thomson o Philips10 han desarrollado procesos de I+D, en particular de diseño; no sólo tienen sus propias marcas sino que fabrican otras marcas para los competidores, como es el caso de Sony y Samsung. La encuesta Colef (2002) encontró que el 74% de las plantas maquiladoras entrevistadas realizan fabricación OEM. En el caso de firmas como Lear, Yasaky, Sony y Plantronics, la inversión directa en México a través de sus plantas tiene significado muy importante para cada corporativo (Buitelaar, Padilla, Urrutia, 2000; Carrillo, Mortimore y Alonso, 1998). Baste mencionar que Delphi, el principal jugador global de la industria de autopartes, tiene más empleados en México que en Estados Unidos y Canadá (Carrillo y Lara, 2005). En la Encuesta COLEF (2002) se encontró que habían 72 centros de I+D instalados en México por parte de MNCs que tienen operaciones de maquila. Del total de plantas, el 26% realizaba actividades de diseño o ingeniería de diseño. 3. Algunas industrias como la de televisores lograron pasar de la manufactura de comodities (como los gabinetes de madera) a la producción de bienes de alto valor como los televisores de pantalla plana, digitales y de alta definición. Estudios previos mostraban este proceso (Carrillo, 2001a; Lara Rivero, 1998). 4. El nivel de tecnología del producto (televisores, computadoras, cables de arnés, asientos, radiadores, etc.) se ha elevado sustantivamente (Dutrenit, Garrido y Valenti, 2001; Lara Rivero, 1998). Aún en productos tan estandarizados y de bajo valor agregado, como los cables de arnés para automóviles el componente tecnológico es cada vez mayor. En productos de valor intermedio como los asientos o los televisores de pantalla plana sucede lo mismo, y además el cambio tecnológico es de un gran dinamismo (Lara, 2003; Carrillo e Hinojosa, 2000). La Encuesta COLEF (2002) encontró que el 56% de las empresas utilizaban la mejor tecnología disponible en el mercado mundial; 40% tenían un alto grado de automatización. En promedio, cada planta contaba con 24 máquinas CNC y 5 robots. Un tercio de las plantas tenía 10 La planta de Philips desarrolló Cenaltec, un importante centro de formación técnica en Juárez para atender las necesidades de la firma y de otras plantas establecidas en esa ciudad (Hualde y Lara, 2003). 6 automatizado más del 50% de sus procesos productivos. Todo ello ha llevado al paso de empresas intensivas en trabajo no calificado a maquilas intensivas en tecnología, como Delphi, Valeo, Lear, Philips, Thomson y muchas más (Dutrenit, Garrido y Valenti, 2001; Lara Rivero, 1998; Carillo y Hualde, 1996). 5. La amplia difusión de mejores prácticas organizacionales. Distintos estudios muestran la transferencia de nuevos modelos gerenciales hacia las maquiladoras. Desde fines de los 80s se difundió la aplicación de las mejores prácticas organizacionales de la época, como el justo a tiempo y la calidad total (Palomares y Mertens, 1985; Carrillo y Ramírez, 1991; Wilson, 1992; Taddei, 1992; Kenney y Florida, 1994). Se calculaba que en 1990 el 20% de los establecimientos maquiladores ubicados en la frontera norte en los sectores dinámicos podían considerarse modernos y a la vanguardia en las mejores prácticas. Para el 2001 el 60% de las plantas utilizaba las mejores prácticas disponibles. Lara Rivero (1998) y Contreras (2000) muestran que las empresas japonesas implantaron con relativo éxito la organización flexible e intentan hacer de las plantas “organizaciones de aprendizaje”. 6. El desarrollo de las tecnologías de la información. Se presentan inversiones importantes en redes, comunicaciones y software en los últimos años. De acuerdo a la encuesta Colef (2002) el 68% de todas las plantas contaban con software tipo ERP (Enterprise Resource Planning), y se trataba de un fenómeno reciente ya que casi la mitad lo implementó en el 2001-02. El ERP es una de las inversiones más importantes que puede realizar una empresa en TI. Esta aplicación (software) es sumamente compleja y costosa (de varias decenas de miles de dólares hasta varias decenas de millones), e integra y maneja en un único sistema, toda la información generada por la actividad de los distintos departamentos que componen la empresa. La inversión en software tipo ERP constituye un paso necesario para el desarrollo del e-comerce, particularmente el B2B (business to business). 7. Las empresas han adquirido mayor autonomía respecto de la casa matriz (en las órdenes de compras, proveeduría, compra de equipo, mejoras en el proceso, tecnología de producto y diseño) (Katz, 2001; Carrillo e Hinojosa, 2000; Carrillo, Mortimore y Alonso, 1999; Buitelar, Padilla y Urrutia, 1999; Cimoli y Dosi, 1994). Dutrenit y Vera-Cruz (2004) encuentran un proceso de mexicanización de las gerencias en las maquiladoras. 8. El desarrollo de clusters de firmas OEMS y de sus proveedores. Existe suficiente evidencia empírica acerca del desarrollo de clusters productivos relativamente complejos en la frontera norte, como es el caso de las OEMs electrónicas en Tijuana y automotrices en Juárez (Kenney, Jairo y Choi, 1994; Kenney y Curry, 1996; Koido, 1998; 2005; Carrillo, Mortimore y Alonso, 1999; Carrillo y Hualde, 2000). Además del comercio y de las relaciones de cooperación entre firmas OEMs y de primer nivel, se han desarrollado clusters complementarios. Muchas de las empresas del software han logrado desarrollarse por su relación con la maquiladora, ya sea porque sus dueños (ingenieros) fueron ex trabajadores de la maquila y al renunciar formaron su propia empresa; o bien porque se externalizó la actividad y se formó la empresa; o bien porque se ampliaron la necesidad de servicios TI dando inicio a la 7 subcontratación. O el caso de la industria de maquinados de Juárez que cuenta con 144 empresas Pymes que abastecen a las maquiladoras automotrices y electrónicas. Dutrénit y Vera-Cruz (2004) concluyen a partir de un estudio con este sector de maquinados que existe una importante derrama de conocimiento de la IME tanto hacia la Pymes como a las instituciones, convirtiéndose la maquiladora en fuente de capacidades tecnológicas y de innovación. Por su parte Lara y Arellano (2005) concluyen que existe un proceso de convergencia tecnológica entre sectores maquiladores como el electrónico y el automotriz; y que se presenta una co-evolución tecnológica entre clientes y proveedores al analizar la cadena en la industria de asientos con el ejemplo de Lear Corporation, y de las empresas de maquinados. Hualde (2001; 2003) y Contreras (2005) demuestran la importancia de los ingenieros como actores clave en la adquisición y gestión del aprendizaje industrial en los encadenamientos de empresas locales con transnacionales. 9. Una mayor articulación con el sector educativo. Los centros educativos han logrado una vinculación relativamente importante con un sector de las maquiladoras; aunque es importante reconocer mientras algunas plantas trabajan por mantener y mejorar la vinculación, otro gran sector está al margen de este proceso. 10. Finalmente, el fortalecimiento de las capacidades institucionales -tema estudiado más recientemente. Existe un importante tejido institucional que brinda apoyo al desarrollo industrial en diferentes regiones como Tijuana, Juárez, Jalisco, Monterrey y Aguascalientes. Estudios recientes muestran resultados relevantes: El entramado está compuesto de instituciones públicas y privadas, de carácter nacional, estatal y municipal, pero también se han desarrollado instituciones de carácter binacional en las ciudades fronterizas. La construcción del entorno no es resultado exclusivo de la acción estratégica de las maquiladoras “sino que expresa la acción tomada por actores públicos y privados locales interesados en promover el desarrollo económico y social de la región” (Villavicencio y Lara-Rivero, 2003). Existe una acción concertada de los actores institucionales en su búsqueda por nuevos nichos de oportunidad y fuentes de competitividad; el tejido industrial e institucional constituye y reproduce “patrones de comportamiento empresarial, mecanismos de cooperación y arreglos institucionales que no existían antes de la firma del TLCAN” (Villavicencio, 2004). Se han generado nuevos mercados de bienes y servicios, infraestructura, y actores, es decir, la constitución de un entorno institucional internacional que opera en una dimensión territorial transfronteriza (Villavicencio y Lara Rivero, 2003). Por último, un estudio reciente (Carrillo, 2006) concluye que existe: un constante y dinámico trabajo colectivo por parte de las instituciones; una visión compartida entre los actores locales; una alta flexibilidad de las instituciones lo cual les permite intervenir de manera adecuada ante las necesidades de las empresas; y una alta movilidad de empleo de los representantes de las instituciones. 4. Hay trabajo decente en las maquiladoras? 8 Este es un tema muy debatido en donde los análisis académicos no logran consenso. Veamos algunos indicadores del escalamiento laboral. La generación de capacidades técnicas y laborales ha aumentado al elevarse los estándares de calidad, ambientales y de seguridad en el trabajo. La mayoría de las maquiladoras (60%) del sector electrónico y de autopartes están certificadas en las normas oficiales ISO (Colef, 2002), lo cual significa una mayor participación e involucramiento para el conjunto de los trabajadores; las funciones de técnicos y, particularmente de los ingenieros no sólo se han ampliado sino que se han enriquecido (Hualde, 2001). La Encuesta Colef (2002) encontró que el 85% de las plantas aplican prácticas de mejora continua y un 81% labora con equipos de trabajo. Un estudio más reciente con maquilas Pymes encuentra que la mayoría de las empresas cuenta con un programa de seguridad y salud en el trabajo (67.3%) (Contreras, et al, 2006). Se observa una mayor calificación en el trabajo. La Encuesta COLEF (2002) encontró que el 11% de los empelados eran técnicos, el 9.9% administrativos y el 3.2% directivos. Si bien el aumento relativo de profesionistas ha sido lento, en términos absolutos es muy importante (por ejemplo, se han tenido que buscar profesionistas para su contratación en diferentes regiones de México). Un estudio en el 2003 basado en un censo con empresas OEMs de televisores encontró la siguiente estructura ocupacional: 46% trabajo físico; 34% técnico; 12% especializado; 3% profesional; 0.2% trabajo intelectual. El restante 4.8% fueron trabajadores administrativos (De los Santos y Elías, 2006). Los salarios tienden a crecer, aunque en forma lenta. Para el inicio del nuevo milenio los salarios reales continúan aumentando en las diversas categorías ocupacionales (Gráfica 1), a la vez que han ido mejorando relativamente las condiciones de trabajo (Mercado, 2001). Mientras que el salario promedio en dólares para 1995 fue de 1.16 para los obreros, para el 2001 fue de 2.39 (Ciemex-Wefa, 2001). Asimismo, un estudio basado en una encuesta representativa realizado por el Colef mostró que las condiciones de seguridad e higiene en el trabajo, y las normas oficiales que se aplican son muy aceptables (Colef, 2001). Finalmente, de acuerdo a la Encuesta Nacional de Empleo, Tecnología y Capacitación (ENESTYC) para el módulo de maquila 1999 y 2001, se pueden destacar los siguientes aspectos que señalan mejoras en la situación laboral: - Incremento de establecimientos sindicalizados (53.9% al 56.8%) - Incremento de la regulación laboral (aspectos contemplados en el contrato colectivo): funciones de las categorías laborales (57% al 74%); rotación interna (20% al 45%); cambios en la organización del trabajo (29% al 49%); introducción de nuevas tecnologías (19% al 34%); calidad y productividad (48% al 66%); entre muchos otros. - Disminución de la jornada semanal (47 horas a 46 horas) - Aumento de la proporción del salario directo (68.5% al 80.2%) 9 - Incremento de las prestaciones: bono de despensa (75% al 80%); ayuda en guarderías (13% al 18%); bono de productividad (58% al 69%), bono de puntualidad (80% al 82%) - Nivel de educación (de primaria terminada a secundaria terminada) - Incremento de la antigüedad (de menos de 3 años a más de 3 años) - Incremento de las horas de capacitación anual formal (13 a 15 horas en obreros especializados; 11 a 13 horas en obreros generales) - Incremento de justo a tiempo en cada establecimiento (7.0% al 8.4%) - Incremento del control estadístico de proceso en cada establecimiento (7.1% al 15.6%) - Incremento de la calificación en la estructura ocupacional (directivos/empleados, 19.5% a 20.4%; obreros especializados, 19.3% l 21%; obreros generales, 61.2% al 58.6%) (GRAFICA 2) 5. Modelos productivos o heterogeneidad estructural? Desde principios de los noventas la maquiladora mexicana ha sido considerada como un modelo industrial. No en el sentido de modelo productivo -como lo define claramente Boyer y Freyssenet, 2000-, sino como una forma de industrialización basada en al menos tres aspectos: i) la generación de divisas a través del valor agregado generado en el país, ii) la de generación de empleo intensivo en mano de obra principalmente de baja calificación, y iii) la importación de materias primas y componentes para después de su ensamble o manufactura exportarlos principalmente a Estados Unidos. Este modelo es dirigido principalmente por grandes corporaciones transnacionales (ya sea productoras o compradoras de acuerdo a la clasificación de Gereffi y Korzeniewicz (1994) y mantiene escasa vinculación no sólo con el aparato productivo nacional sino con el consumo doméstico. Wilson Pérez y Bárbara Staling (2000) analizan el aparato productivo de América Latina durante la década de los 80s y 90s y concluyen que existen sólo dos modelos exitosos en términos de su crecimiento económico: la maquila (particularmente la mexicana) y la industria de los recursos naturales del Cono Sur. En México, hasta antes de la crisis actual de la maquila iniciada en octubre del 2000, el gobierno la consideraba como el mejor ejemplo de crecimiento industrial, como un modelo a seguir: el modelo de la maquila. Esto es comprensible puesto que, como ha sido ampliamente difundido en la literatura, mientras la industria de la manufactura (no-maquiladora) creció a tasas muy bajas e incluso negativas, la maquiladora se expandía a tasas de crecimiento de dos dígitos durante los 80s y particularmente después de la entrada del TLCAN en 1994. El hecho de considerar a la maquila como modelo industrial ha tenido su gran utilidad ya que ha permitido contrastarlo con la industria volcada al mercado doméstico y con otras 10 formas de acumulación, y ha permitido derivar lecciones de política industrial y territorial en México (la de clusters y la de competitividad sectorial, por citar las mas recientes). Particularmente hoy en día en que está en debate el modelo maquilador por su baja productividad (Capdeville, 2003), por la heterogénea competitividad y capacidades adquiridas (Gerber y Carrillo, 2003; Dutrenit y Vera-Cruz, 2003ª; Arjenis y Dutrenit, 2003), y particularmente por los factores externos que presionan a la desaceleración del modelo (el desempeño del Gobierno y los países de costos más bajos que México) (Carrillo y Gomis, 2003). Sin embargo, la consideración de la maquila como modelo industrial también ha traído aparejada una gran confusión, ya que cuando se denomina al “modelo industrial de la maquila” se está refiriendo a un nivel de generalidad y abstracción y no a la imputación del modelo a cada establecimiento, empresa, firma o región. Argumentemos: lo que pretende el modelo es precisamente destacar sus rasgos comunes en un cierto nivel de generalidad para que, a partir de la abstracción de sus diferencias internas, contrastarlos contra otros modelos o formas de acumulación o de crecimiento industrial. Pero el modelo no busca -como algunos equivocadamente lo interpretan11- describir los procesos micro y meso que también ocurren. La concepción de modelo industrial para describir y analizar la heterogeneidad de la industria maquiladora no es suficiente. Para ello se requieren de otros conceptos de nivel medio, como es el caso de los modelos productivos o incluso más micros como las trayectorias evolutivas de las empresas (las generaciones de maquiladoras). De esta manera, no sólo es importante, sino vital, comprender el nivel de generalidad y unidad de análisis al que se refiere cuando se usa el término ‘maquila; o ‘modelo de maquila’. Para efectos estadísticos (del INEGI por ejemplo) las maquiladoras son exclusivamente aquellos establecimientos industriales adscritos al Programa de la Industria Maquiladora (cuyo decreto mas reciente es el del mayo 12 del 2003). Pero para efectos de la comprensión del desempeño de las firmas transnacionales (como Delphi, Lear, Sony, Samsung, Philips, entre otras) con relación al aprendizaje tecnológico, organizacional y laboral, el término de maquila tiene poca utilidad -si es que tiene alguna- como categoría analítica. Tal vez tenga utilidad utilizarlo en cuanto ventajas y desventajas arancelarias y de trámites en este caso específico. Diversas firmas transnacionales mantienen establecimientos bajo otros programas arancelarios (PITEX, ALTEX, etc.). En este sentido, cuando se analizan clases industriales (las comúnmente denominadas industrias o sectores productivos) poco sentido tiene comprar maquilas con no maquilas ya que se trata de las mismas firmas -similares o incluso de los mismos propietarios. Tal es el caso del sector automotriz. Otro tanto sucede con las trayectorias de las empresas, las cuales pueden ser, en sus extremos, de éxito o de fracaso. Cada planta, o más propiamente dicho, cada unidad de negocio (dentro de una planta o un conglomerado de plantas) (Dutrenit y Vera-Cruz, 2003a; Uriostegui, 2003; Lara, Trujano y García Garnica, 2003; Aryenis y Dutrenit, 2003) puede alcanzar diversos patrones de aprendizaje y fortalecimiento de sus capacidades tecnológicas, organizacionales y 11 Enrique de la Garza en diferentes eventos académicos hace alusión a este asunto y trata a la maquiladora de manera unívoca como si se tratara de un sector homogéneo. 11 laborales. En este caso el término de maquila como modelo industrial, no permite conocer y menos explicar las diferentes trayectorias evolutivas o involutivas. Si bien en las secciones anteriores se han destacado los aspectos que nos permiten hablar de un proceso evolutivo de la industria maquiladora, los resultados de investigación nos permiten demostrar también la existencia de un segmento de punta, con escalamiento industrial, y paralelamente la presencia de segmentos que evolucionan más tardíamente. Esto ha llevado a preguntarse si la estructura industrial en el caso de la maquila es bimodal, con pocas empresas modernas y muchas tradicionales, o si hay configuraciones específicas que se estén difundiendo. Los modelos productivos, en la acepción francesa (Boyer y Freysenet, 200), aún no han sido estudiados en la industria maquiladora. Lo que se ha venido estudiando es el cambio tecnológico y organizacional, los patrones de comportamiento de las empresas, la formación de capacidades y las formas de coevolución. Una conclusión relevante es que se ha logrado constatar la existencia de heterogeneidad estructural en las empresas maquiladoras de exportación. Este proceso ha sido estadísticamente demostrado en encuestas en la frontera norte desde inicios de los 90s (Carrillo, coord., 1990) y más recientemente (Carrillo y Gomis, 2004), como en encuestas en el nivel nacional (De la Garza, 2005). Es decir, la maquila es heterogénea en su interior, ya que co-existen diferentes niveles de tecnología, formas de organización y relaciones laborales en las empresas, e incluso diferentes capacidades en la matriz institucional de apoyo al desarrollo local. El entorno institucional, de igual manera, ha resultado ser un entramado con capacidades muy dispares en las instituciones de apoyo al desarrollo industrial local. Si bien existe un proceso de escalamiento industrial en las maquiladoras de exportación en México e importantes limitaciones al mismo, también tenemos una estructura industrial muy heterogénea. Pero hay patrones de comportamiento?. La respuesta es afirmativa. En primer lugar, cabe desatacar una tipología ideal diseñada a mediados de los 90s que nos permite comprender la calidad del escalamiento industrial a través de las generaciones de empresas (Carrillo y Hualde, 1997; Carrillo y Lara, 2005): Primera generación, basada en la intensificación manual del trabajo y el ensamble simple (‘ensamblado en México’). Segunda generación, basada en la racionalización del trabajo, la manufactura y la adopción de nuevas tecnologías (‘hecho en México’). Tercera generación, basada en la intensificación del conocimiento, y actividades de investigación, desarrollo y diseño (‘creado en México’). Y finalmente, cuarta generación basada en la coordinación centralizada de actividades para el conjunto de plantas localizadas en el país pertenecientes a la misma firma (‘coordinado en México’). En segundo lugar, cabe destacar los resultados de investigación basados en encuestas sectoriales representativas que permiten comprender la estructura de distintas configuraciones socio-técnicas relativo al proceso de escalamiento industrial. En el 2002 se encontró la existencia de seis tipos de empresas diferentes de acuerdo a la mezcla de 12 tecnología, innovación, autonomía y funciones (integración vertical) que llevan a cabo las empresas. La distribución de los establecimientos se encuentra en la siguiente gráfica. En los sectores electrónicos y de autopartes en Tijuana, Mexicali y Juárez se encontraron seis grupos o conglomerados de empresas con similares características en función de factores tecnológicos, de integración vertical y de grado de autonomía en la toma de decisiones. Todos coexistiendo en el mismo espacio y tiempo. Cabe señalar que esta estructura hexagonal fue encontrada también en las empresas de manufactura en México no maquiladoras por otros autores (Dominguez y Brown, 2005).12 (GRAFICA 3) Asimismo, y con base en dos encuestas realizadas por el Colef con empresas maquiladoras en 1990 y en el 2002, se puede establecer en el tiempo la difusión del escalamiento con base en la tipología de generaciones de empresas, como muestra la siguiente gráfica. (GRAFICA 4) La estructura hexagonal en la industria maquiladora y la evolución de generaciones permite concluir lo siguiente: En primer lugar, la idea de taxonomías que sugieren patrones de progresión “duales” (modernas o atrasadas, por ej.) o “triales” (tradicionales, fordistas y toyotistas, por ej.) con categorías cerradas y excluyentes, se pone en tela de juicio con estos resultados. Las diferencias entre plantas maquiladoras no se presenta en categorías puras y delimitadas, sino más bien en compuestos híbridos.13 Y en segundo lugar, la idea de que cada planta es diferente a otra y por tanto es híbrida su composición también se pone en tela de juicio, dado que existen grupos de establecimientos con arreglos semejantes. 6. Limites al escalamiento. Sin embargo, el análisis quedaría trunco si no se mencionara que hay muchos y diversos limitantes tanto estructurales como coyunturales al proceso de escalamiento industrial. Si bien el proceso de escalamiento en términos tecnológicos, organizacionales y laborales ha sido evidenciado desde mediados de la década del 80, el proceso ha tenido importantes contrastes. En primer lugar, los salarios no aumentaban en relación con la productividad 12 La existencia de segmentos tradicionales y modernos no permite explicar la heterogeneidad de las maquiladoras, menos aún sus distintos patrones de configuración socio-técnica. Enrique de la Garza (2005), con base en la Enestyc (modulo de maquilas), encuentra que el 76.9% de los establecimientos tienen un ‘modelo taylorista-fordista’ y 23.1% un modelo ‘toyotista precario’. En contraste Domínguez y Brown (2005) con la misma fuente para la manufactura encuentra seis tipos de empresas; de los cuales una quinta parte tiene una configuración socio-técnica con mayores capacidades para competir. 13 Existe una amplia investigación sobre el proceso de hibridación. Consúltese Abo, 1994 y 2004, y la página Web: www.gerpisa.fr 13 ni con la modernización14; continuaba siendo el proceso de ensamble con mano de obra poco calificada la parte sustantiva de la actividad maquiladora y del empleo15; la integración productiva nacional era escasa y los mercados internos dentro de las empresas muy restringidos. Lo más controvertido sin duda, fue y ha sido la discusión sobre la heterogeneidad del sector y la existencia de patrones o modelos. Sobresale una amplia variedad de limitantes. En primer lugar, la macroeconomía. Si bien el control macroeconómico (inflación, fortaleza del peso mexicano frente al dólar) es un importante signo de la estabilidad y salud de la economía, la sobre valuación del tipo de cambio ha tenido un impacto en el aumento de los salarios y del costo de la mano de obra, así como de la producción en general. En segundo lugar, el TLCAN. La aplicación de su artículo 303, y de las soluciones posteriores (programas sectoriales –PROSEC- y Regla Octava), crearon incertidumbre en las asociaciones de empresarios por la manera como fueron resueltos. En tercer lugar, el deterioro de la infraestructura (carreteras, aduanas, y telecomunicaciones) ha llevado a incrementar los tiempos de entrega y generar mayores costos. Esto, aunado a la falta de seguridad pública en empresas y personas (costo de policías, país riesgo, seguros, etc.); el aumento de la violencia, la corrupción y el número de secuestros, han incrementado los costos de operación de las empresas. Y en cuarto lugar, los países emergentes con una alta competitividad derivada de bajos costos salariales, apoyos y subsidios de los gobiernos, gran disponibilidad de mano de obra y un mercado potencial enorme (China e India). China es el principal competidor de las “maquiladoras mexicanas” en el mercado estadounidense. Además, se calcula que el 48% de los cierres de plantas maquiladoras entre 2001 y 2003 se dirigieron al Asia (Christman, 2004). Por tanto, cambiaron las reglas de operación, aumentaron los trámites y los costos de operación asociados, así como los impuestos; paralelamente disminuyó la credibilidad en el gobierno, no sólo por el cambio de reglas sino porque a pesar del acercamiento y del entendimiento de la CNIME con la nueva administración y con el congreso, cambiaron al último minuto los diputados las decisiones, como la imposición de un nuevo impuesto (denominado de subsidio al salario) -posteriormente derogado. En cuanto a los recursos humanos sobresale, la escasez de mano de obra calificada, particularmente de ingenieros, la baja calificación de los egresados y el bajo compromiso con la empresa. Los gerentes perciben falta de responsabilidad y disciplina por parte de los obreros/as. El aprendizaje de los obreros generales está obstaculizado por las altas tasas de rotación, que siguen siendo alrededor al 10% mensual. Además, se percibe una falta de institucionalidad en las trayectorias o carreras profesionales de los trabajadores. De acuerdo a la ENESTYC para el módulo de maquila (1999 y 2001), se pueden destacar los siguientes aspectos que limitan el proceso evolutivo en los aspectos laborales: 14 Esta paradoja ya fue señalada para el caso de la maquila hace algún tiempo (Carrillo, 1999). Actualmente hay un amplio consenso en la literatura, tanto en países industrializados como no industrializados, de que esta es una tendencia mucho mas generalizada y que va mas allá de las empresas maquiladoras. 15 Esta segunda crítica es muy relevante, pero tampoco es privativa de la IME sino de la manufactura en general, particularmente aquella dirigida a mercados globales. 14 - Incremento de contratos eventuales (del 29% al 33%) - Incremento de outsourcing (producción total que fue maquilada) (10% al 14%). Se presenta una tendencia a la subcontratación de tecnologías de información y reoganización de servicios de TI a través de la creación de empresas subcontratistas, como en el caso de Samsung con la creación de SDS (System Data System). Además, comienzan a aparecer las contrataciones de empleados a través de outsourcings especializados en lo laboral, particularmente útiles en la maquila por los picos y caídas en la demanda, dando como resultado fuertes vaivenes en el empleo. En lo que se refiere al desarrollo institucional, se ha llamado la atención que la vinculación empresas-instituciones aún es débil, que en muchos casos las empresas desconocen la oferta de servicios de las instituciones, y en otros la demanda rebasa la capacidad de respuesta de las instituciones (Casalet y González, 2006; Dutrenit et al. 2006; Villavicenio, 2006). En resumen las ventajas comparativas mexicanas asociadas con la cercanía geográfica se ven mermadas debido al: clima político y de inseguridad, el costo país, la excesiva dependencia de Estados Unidos, la mano de obra cara, la falta de mano de obra disponible. Paralelamente crecen las ventajas en países como China, India, Vietnam. Además, se presentan otras importantes limitantes: débiles eslabonamientos productivos, en particular el escaso desarrollo de proveedores mexicanos; dependencia en decisiones estratégicas tomadas en casas matrices en el extranjero; pobre relocalizacion de actividades de R&D hacia Mexico; falta de compromiso con la comunidad por parte de los propios directivos expatries de las MNCs, debido en parte que no residen en el lado mexicano, sino en el americano. En todo caso, lo que interesa destacar aquí es que la crisis de la maquiladora no depende solamente del ciclo de la economía norteamericana (Cañas et al.,2004; Sargent and Matthews, 2004). Gerber y Carrillo (2002) encontraron que la pérdida real del trabajo en la IME (2001-2003) se explicaba por factores que van más allá de la crisis. La recesión de la producción industrial en Estados Unidos explicó el 40% de la pérdida de empleos; la fortaleza relativa del peso el 25-30% y otros factores externos e internos explicaron el 3035% (China, incertidumbre fiscal, falta de seguridad, carencia de infraestructura como agua, energía, etc.). 7. Conclusiones. Los resultados anteriores tienen varios significados. Primero, aún en los sectores más dinámicos, muy especializados productivamente y territorialmente aglomerados, hay heterogeneidad en las plantas maquiladoras localizadas en México. Segundo, la diversidad y pluralidad en el análisis por establecimiento no significa caos ni falta de rutas, sino la cohabitación de ciertos arreglos o ‘tipos de plantas’. Tercero, el nivel que mantiene cada grupo lo provee de distintos mecanismos para enfrentar la crisis de 15 competitividad. Cuarto, todo indica que las políticas sectoriales requieren combinarse con políticas de carácter más horizontal, pero no generales, sino específicas al nivel de complejidad y multiplicidad de las empresas. Resulta evidente que ante la pérdida de ventajas competitivas y la creciente participación de países como China en la producción manufacturera mundial, parece inevitable que ciertos trabajos hayan emigrado y continúen emigrando de México en un futuro. Aquellas empresas que basan su competitividad en empleos intensivos en trabajo no calificado de bajos salarios están perdiendo rápidamente su mercado antes estas nuevas circunstancias. Productos como ropa, juguetes, calzado y electrónica de consumo para el mercado norteamericano se fabrican cada vez más en países como China. En productos como los arneses y televisores digital flat big screen, el tamaño y el ciclo de vida del producto, hace que los costos de transporte pierdan importancia relativa, y en ese sentido, México puede ir perdiendo una de sus principales ventajas: la cercanía geográfica. Pero al mismo tiempo, la respuesta rápida ante el cambiante mercado y las medidas proteccionistas tendientes a incrementar la regionalización en el comercio, abren oportunidades para que inversiones Chinas se establezcan en México, como está sucediendo en algunas maquiladoras. En este sentido la proximidad geográfica recobra importancia como ventaja competitiva (Berger, 2005) Por tanto, considero que la política industrial debe atender las necesidades territoriales para acelerar las ventajas competitivas derivadas de la cercanía; pero de igual importancia, debe desarrollar instrumentos específicos para atender las necesidades de las empresas en función del lugar que ocupan a lo largo de la cadena de valor. En particular aquellos que permitan distinguir la heterogeneidad que existe dentro de las maquiladoras, en términos de las distintas capacidades tecnológicas, organizacionales y de recursos humanos que detentan, como lo hemos venido expresando a lo largo del presente artículo. La política orientada a la conformación y desarrollo de clusters cobra cada día mayor importancia en México, conviene entonces enfocar de la manera más adecuada posible el soporte que se les brinda. 16 BIBLIOGRAFÍA Abo, T. (Editor).(1994). Hybrid Factory. New York, Oxford University Press. Abo T. (1997) “The Electronics Assembly Industry” In H. Itagaki (ed.) The Japanese Production System. Hybrid Factories in East Asia, Macmillan Press, London, pp. 206-230 Alonso, Jorge y Jorge Carrillo (1996), “Gobernación económica y cambio industrial en la frontera norte de México: un análisis de trayectorias locales de aprendizaje”, EURE, Vol. XXII, No.67, Santiago de Chile, pp. 45-64 Berger, S. How we compete. What companies around the world are doing to make it in today’s global economy, Ed. Doubleday, New York/London/Toronto/Sydney/Auckland Boyer, Charron, Jurgens and Tolliday (ed.) (1998), Between Imitation an Innovation. The Transfer and Hybriditazion of Productive Models in the International Automobile Industry, Oxford University Press, London/New York. Brown, Flor y L. Domínguez (1989) “Nuevas tecnologías en la industria maquiladora de exportación”, Comercio Exterior, vol. 39, no. 3, México. Buitelaar, Rudolph, Padilla, R. y Urrutia, R. (1999) “Industria maquiladora y cambio técnico” en Revista de la CEPAL, no. 67, Santiago, abril, pp. 133-152 Cantwell J. (1995), “The Globalisation of Technology: what Remains of the Product”, Cycle Model?, Cambridge Journal of Economics, February Cañas, J., Coronado, R. and Gilmer, B. (2004). Maquiladora Downturn: Structural Change or Cyclical Factors? Business Frontier 2:1-8. Carrillo, Jorge (1993). "Estructura Ocupacional en Plantas Maquiladoras", en J. Carrillo (coord.) Condiciones de empleo y capacitación en las maquiladoras de exportación en México, Secretaría del Trabajo y Previsión Social y El Colegio de la Frontera Norte, Tijuana, B.C., pp. 47-133. Carrillo, Jorge (2001), “Maquiladoras de exportación y la formación de empresas mexicanas exitosas”, en E. Dussel Peters (coordinador), Claroscuros. Integración exitosa de las pequeñas y medianas empresas en México, Ed. Jus, México Carrillo, Jorge (2002) “La industria de los televisores en México: Integración y proveedores locales en Tijuana”, Asian Journal of Latin American Studies, Vol. 15, No. 1, Seul, 2002, pp. 5-42 Carrillo, J. y Barajas R. (coords.) (2006). Evolución y Heterogeneidad: Las maquiladoras fronterizas electrónicas y automotrices, El Colegio de la Frontera Norte, Tijuana (en prensa). Carrillo, Jorge y Redi Gomis (2003) “Los retos de las maquiladoras ante la pérdida de competitividad”, Comercio Exterior, Vol. 53, No. 4, abril, pp. 318-327. Carrillo, J. y R. Gomis (2004). La maquiladora en datos. Resultados de una encuesta sobre aprendizaje y tecnología, Colef, Tijuana, 295 p. Carrillo, Jorge y Alfredo Hualde (1996). “Maquiladoras de tercera generación. El caso de Delphi-General Motors”, Espacios. Revista Venezolana de Gestión Tecnológica, (Caracas), Vol. 17, No.3, pp.111-134 Carrillo, Jorge y Alfredo Hualde (2002). “La maquiladora electrónica en Tijuana: hacia un cluster fronterizo”, Revista Mexicana de Sociología, Vol. 64, No. 3, Julio-septiembre, México, DF., pp. 125171. Carrillo, Jorge. y Arturo Lara (2003) “Maquiladoras de cuarta generación y coordinación centralizada”, Cuadernos del CENDES, Vol. 20, No. 54 (sep-dic), pp.121-148 Carrillo, Jorge y Martha Miker, "A Formacao de um Polo Automotivo no Norte do Mexico ", en A. Abreu (ed. ) Organizacao, Producao Flexibel e Novas Institucionalidades na America Latina, Universidad Federal de Rio de Janerio (UFRJ), Río de Janeiro, 2000, pp. 163-191 Carrillo, Jorge y Miguel Angel Ramírez (1990) “Maquiladoras en la frontera norte: Opinión sobre los sindicatos”, Frontera Norte, Vol. 2, No. 4, Tijuana, BC, pp.121-152. 17 Carrillo, Jorge y Robert Zarate (2003) “Limitaciones de los proveedores mexicanos de la electrónica frente a los extranjeros”, Región y Sociedad, Vol. XV, no. 28, Hermosillo, p.161-191 Casalet M., (1998). “The Institutional Matrix and its main Funtional Activities supporting Memoration”, en Cimoli M., (ed.), The Mexican innovation system, OCDE/CONACYT, México, Casalet M., (2000). “Las redes institucionales en la creación del capital social”, en Carrillo J. (coord.), Aglomeraciones locales o clusters globales?: Evolución empresarial e institucional en el norte de México, Colef/Fund. F. Ebert, México, pp. 17-43 Casalet M. y L. González (2006) “El entorno institucional y la formalizaron de las redes en el sectot electronico de Chihuahua” en Villavicencio (ed.) La emergencia de dinámicas institucionales de apoyo a la industria maquiladora de Mexico, UAM / Ed. Miguel Angel Porrua, Mexico, pp.49-88 Casson M. (ed.) (1991), Global Research Strategy and International Competitiveness, Oxford, Basil Blackwell. Christman, John (2003) “Outlook for the Maquiladora Industry 2002-2007 A slow return to growth”. Ponencia presentada en el XLVI Maquiladora Industry Outlook Meeting, Global Insight, Tijuana, enero 31. Christman, J. (2004). The Maquiladora Industry Outlook, Maquiladora Monthly Monitor, Vol. VII, No. 8, August. Christman, J. (2005). Mexico’s Maquiladora Industry Outlook: 2005-2010, Global Insight, Mexicali, January, 28. Christman, J. (2005). Mexico’s Maquiladora Industry Outlook and Some Comparitions with China, Mexico Now Seminar, Mexico City, December 1st. COLEF (2002). Encuesta Aprendizaje Tecnológico y Escalamiento Industrial en Plantas Maquiladoras. Proyecto Conacyt no. 36947-s “Aprendizaje Tecnológico y Escalamiento Industrial. Perspectivas para la Formación de Capacidades de Innovación en las Maquiladoras en México”, COLEF/FLACSO/UAM. Contreras, Oscar (2000). Empresas globales, actores locales: producción flexible y aprendizaje industrial en las maquiladoras, Centro de Estudios Sociológicos, El Colegio de México, México. Contreras, O. y A. Hualde (2004). “El aprendizaje y sus agentes. Los portadores del conocimiento en las maquiladoras del norte de México”, Estudios Sociológicos, Vol. XXII, núm. 64, enero-abril. Contreras, O., Carrillo, J., García, H. Millán , P. y Olea, J. (2006) Modelos de gestión de la seguridad y salud en el trabajo para las pequeñas y medianas empresas de la industria maquiladora, Reporte Final, el Colegio de Sonora, Hermosillo. De la Garza Toledo, Enrique (2002.) Reestructuración productiva, mercados de trabajo y sindicatos en América Latina, Buenos Aires: Prometeo Libros. De la Garza, Enrique (2004) .La Polémica de la Maquila en México: nuevas evidencias, Ponencia, Congreso del Latin American Studies Association (LASA) 2004, Las Vegas, Octubre 8. Dicken, P. (1992). Global Shift, The Internallionalization of Economic Activity, the Guilford Press, New York. Domínguez, Lilia y Flora Brown (1989) “Nuevas tecnologías en la industria maquiladora de exportación” en Comercio Exterior vol. 39, núm.3, marzo, pp.45-68 Domínguez, Lilia y Flor Brown (2004), "Medición de las capacidades tecnológicas en la industria mexicana", Revista de la CEPAL, no. 83, agosto, pp. 135-151, Dunning J., (1992) “Multinational Enterprises and the Globalisation of Innovatory Capacity, in Technology Management and International Business, edited by Granstrand O., Hakanson L. & Sjölander S., Wiley,. 18 Dussel Peters, Enrique (2000) Polarizing México. The Impact of Liberalization Strategy, Lynne Rienner Publishers, Boulder, London, 2000. Dutrénit, G. (2000) “Capacidades tecnológicas, I&D y apertura”, en Mercado de Valores, Febrero 2000, año LX, pp. 29-35. Dutrenit, G., Vera-Cruz, A., Arias, A., Sampedor, J.L. y Uriostegui, A. Acumulacion de capacidades tecnologicas en subsidiarias de empresas gloables en Mexico. EL caso de la industria maquiladora de exportacion, Universidad Autonoma Metroplolitana / Ed. Miguel Angel Porrua, 2006, México. Dutrénit, G.; Alexandre O. Vera-Cruz y José Luis Gil (2003b). Estadísticas del Sector de Maquinados Industriales en Ciudad Juárez 2001–2002. Características de mercado, tecnológicas y empresariales, Cuaderno de Trabajo, Universidad Autónoma Metropolitana, México, DF. Federal Reserve Bank (2003). Conference ‘Maquiladora Downturn. Structural Change or Cyclical Factors’, El Paso Branches Federal Reserve Bank of Dallas, November 21, South Padre Island. Ferdows, Kasra (1997) "Made in the world: The global spread of production", Production and Operations Management, Vol. 6 No. 2, pp. 102-109 Fleury, Afonso Carlos (1999), “The changing pattern of operations management in developing countries: the case of Brazil”, International Journal of Operations and Production Management, Vol. 19, No. 5/6 (Special Issue), pp. 552 - 564. Fröbel, Folker, Jügen Heinrichs y Otto Kreye (1981). La nueva división internacional del trabajo. Paro estructural en los países industrializados e industrialización de los países en desarrollo. México, DF., Siglo XX. GAO (United States General Accounting Office) (2003), Mexico’s Maquiladora Decline Affects U.S.Mexico Border Communities and Trade; Recovery Depends in Part on Mexico’s Actions, Report to Congressional Requesters, July. Gerber, Jim y Jorge Carrillo (2002) Are the Maquiladoras in Baja Competitive?: the Electronics and Auto Parts Sectors, Ponencia presentada en el Forum Fronterizo, San Diego Dialogue, San Diego, 18 de julio. GAO (2003). International Trade. Mexico’s Maquiladora Decline Affect U.S.-Mexico Border Communities and Trade, General Accounting Office, Washington http://www.gao.gov/new.items/d03891.pdf. Gereffi, G. (1995). “Contending paradigms for cross-regional comparison: development strategies and commodity chains in East Asia and Latin America”, en Peter H. Smith (Comp.), Latin America in comparative perspective: New approaches to methods and analysis, Boulder, CO,, Westview press. Gereffi, G. and T. Sturgeon (2004). Globalization, Employment, and Economic Development: A Briefing Paper, Sloan Workshop Series in Industry Studies, Rockport, Massachusetts, June 14-16. Gereffi, G. (1994). “The Organization of Buyer Driven Global Commodity Chains: How U.S. Retarilers Shape Overseas Production Networks” en Gereffi y Korzeniewics (eds.) Commodity Chains and Global Capitalism, Ed. Praeger, Westport, pp.95-122. Gereffi, G. (2000). “The Regional Dynamics of Global trade: Asian, American, and European Models of Appare; Sourcing” en M. Vellinga (ed.) The Dialetics of Globalization-Regional Responses to World Economic Process: Asia, Europe, and Latin America in Comparative Perspective, Westview Press, Boulder, pp.31-62 Gereffi, Gary (1991) "The `Old' and `New' Maquiladora Industries in Mexico: What Is Their Contribution to National Development and North American Integration?", Nuestra Economía, vol 2, no. 8, MayAugust, pp.39-63 Gereffi, Gary (1999) Mexico’s Industrial Development In The Past 25 Years: Climbing Ahead Or Falling Behind In The World Economy?, Ponencia presentada en Mexico in the Integration, Center for U.S.Mexican Studies, UCSD, La Jolla, junio, 3-5. 19 Gereffi, Gary and Jennifer Bair(2001) “Local Clusters in Global Chains: The Causes and Consequences of Export Dynamism in Torreon’s Blue Jeans Industry”, World Development, vol. 29, no. 11, noviembre, pp. 1885-1903 Elisa Giuliani, Carlo Pietrobelli and Roberta Rabellotti. “Upgrading In Global Value Chains: Lessons From Latin American Clusters.” World Development, 33, 4: 549-573, April 2005. Hakanson L. (1992), “Locational Deteminants of Foreign R&D and the Development of Global Research networks, Regional Studies, Vol. 24, No. 6. Hualde, Alfredo (2001). Aprendizaje industrial en la frontera norte de México: La articulación entre el sistema educativo y el sistema productivo maquilador, Colegio de la Frontera Norte/Plaza y Valdes, 2a. Edición, México, D.F... Hualde A. (2005). “Trabajo técnico, aprendizaje y trayectorias profesionales: tres estudios en Baja California”, El Colegio de la Frontera Norte, Tijuana. Hualde, A. y Lara Rivero, A. (2003). “Nuevas formas de aprendizaje industrial y vinculación institucional: la experiencia de Cenaltec-Philips en Ciudad Juárez México”, Revista Latinoamericana de Estudios del Trabajo, Aprendizaje e innovación en los nuevos sistemas productivos, Año 8, Número 16 – 2003, pp. 31-55. Kenney, M. and J. Curry (1996). The Japanization of Baja California: Japanese-ownes maquiladoras and the rise of integrate production complex in Tijuana and Mexicali, El Colegio de la Frontera Norte, Tijuana (en procesador); Kenney, M., J. Romero and W. Choi (1994). Japanese and Korean Investment in the Maquiladoras: What Role in Global Commodity Chains?. Paper presented at Conference on the Maquiladoras in Mexico: Present and Future Prospetcs of Industrial Development, El Colegio de la Frontera Norte, Tijuana, 22 pp. Kenney, M. (2004). “The Shifting Value Chain. The Television Industry in North Amercia” in M. Kenney and Florida, R. (editors) Locating Global Advantages. Industry Dynamics in the International Economy, Stanford University Press, Stanford, 2004, pp. 83-110 Koido, Akihiro (2003) “La industria de televisores a color en la frontera de México con Estados Unidos: potencial y límites del desarrollo local”, Comercio Exterior, VOL.53, NO.4, ABRIL, 2003, P.356-372 Lall, S. (1992). "Technological Capabilities and Industrialization", World Development, Vol. 20, no. 2, pp. 165-186. Lara Rivero, A. (1997). Competitividad, cambio tecnológico y demanda cualitativa de fuerza de trabajo en la maquiladora de exportación: El caso de las empresas japonesas en el sector electrónico de la televisión, Secretaría del Trabajo y Previsión Social, Serie Cuadernos del Trabajo, México. Lara Rivero, A. (1998). Aprendizaje Tecnológico y Mercado de Trabajo en las Maquiladoras Japonesas, Miguel Ángel Porrúa-UAM Xochimilco, México. Lara Rivero, A. (2003). “Packard Electric/Delphi and the borth of the autopart cluster: the case of Chihuahua (México)” en International Journal of Urban and Regional Reserach, Vol 26, no. 4, Blackwell Publisher (en prensa) Lara Rivero, A. and J. Carrillo. (2003). “Technological Globalization and intra-company coordination in the automotive sector: The case of Delphi –México”, Internatioanl Journal of Automotive Technology and Managment , vol. 3, no. 1/2 , 2003, pp. 101-121 Lara-Rivero, A. y C. Hernández (2002). Cluster, Instituciones y Fallas de Mercado: el rol de la infraestuctura tecnológica, UAM-Xochimilco, México (presentación en power point). Lara, Arturo (2000): “Complejidad y desequilibrio tecnológico: Notas sobre la convergencia del sector automotriz y el sector electrónico” en Flores J. y F. Novelo, Innovación Industrial, Desarrollo Rural e integración Internacional; Universidad Autónoma Metropolitana – Xochimilco; México, DF., pp. 213-238. Lung, Yannick (2002), "The Changing Geography of Automobile Production", International Journal of Urban and Regional Research, vol. 26, no. 4, pp. 737-741 20 Mertens, L. (1987). “El surgimiento de un nuevo tipo de trabajador en la industria de alta tecnología. El caso de la electrónica”, en Esthela Gutiérrez Garza, Reestructuración Productiva y Clase Obrera, Siglo XXI, México. Mortimore, M., H. Romijn, S. Lall, M. Ariff, J. Carrillo and S. Yong Yew (2000). “The colour TV receiver industry” en Interregional Project on the Impact of Transnational Corporations of Industrial Restructuring in Developing Countries. Mexican Case Study, UNCTAD, Ginebra, pp.43-80 Mortimore, Michael, (1995) "Transforming Sitting Ducks into Flying Geese: the example of the Mexican automobile industry", Desarrollo Productivo, No. 26, Comisión Económico para América Latina (CEPAL) Santiago. Murtha, T., S. Lenway and J. Hart (2004). “Industry Creation and the New Geography of Innovation. The Case of Flat Panel Displays” in M. Kenney and R. Florida Locating Global Advantage. Inustry Dynamics in the International Economy, Stanford University Press, pp. 175-203 Palomares, Laura y Leonardo Mertens (1989). “Automatización programable y nuevos contenidos de trabajo. Experiencias de la industria electrónica, metalmecánica y petroquímica secundaria en México”, Problemas del desarrollo, Vol. XX, No. 76, IIES-UNAM, México, pp. 111-132. Pearce R. & Singh S. (1992), Globalising Research and Development, London, Macmillan. Porter, M. (1990). The Competitive Advantage of Nations, New York, Basic Books. Porter, M (1998). “Clusters and the new economics of competition”, en Harvard Business Review; Boston, Vol. 76, No. 6 (Nov/Dec), pp. 77-90. Producen (2002) Análisis de la electrónica y líneas de acción, presentado en Conferencia, Seminario Interno Permanente, Departamento de Estudios Sociales, El Colegio de la Frontera Norte, Tijuana, BC, 25 de febrero (presentación en powerpoint) Sargent, J. and Matthews, L. (2004). What Happens When Relative Costs Increase in Export Processing Zones? Technology, Regional Production Networks, and Mexico’s Maquiladoras. World Development 32(12):2015-2030. Ruíz Durán, Clemente y Cristina Taddei (1994) The role of Japanese direct investment in developing countries. The case of México. Research Report, Institute for Developing Economies, Tokyo. Vera-Cruz, A., y J. Gil (2006). Creación de redes como un mecanismo para el desarrollo de capacidades de los proveedores mexicanos de la maquila: el caso de la industria del maquinado, en Villavicencio (ed.) La emergencia de dinámicas institucionales de apoyo a la industria maquiladora de Mexico, UAM / Ed. Miguel Angel Porrua, Mexico, pp. 185-206 Villavicencio, D. (2006) (Coordindaor). La emergencia de dinámicas institucionales de apoyo a la industria maquiladora de Mexico, UAM / Ed. Miguel Angel Porrua, Mexico. Villavicencio, D. (2003). “La configuración del entorno de las maquiladoras y las nuevas formas de interacción binacional l en Carrillo y Partida (coord..) La industria maquiladora mexicana: Aprendizajes tecnológicos, impactos regionales y entornos institucionales UdG/COLEF, Guadalajara (en prensa) Villavicencio D., (1994). “Las pequeñas pequeñas y medianas empresas innovadoras", en Comercio Exterior, vol 44, n. 9, Bancomext, Mexico, septembre, pp. 759-769 Villavicencio, D. y M. Casalet (2005) “La construcción de un entorno institucional de apoyo a la industria maquiladora” en Comercio Exterior, vol. 55, núm. 7, julio, pp. 600-612 Wilson, Patricia A. (1992) Exports and Local Development. Mexico's New Maquiladoras, University of Texas Press, Austin. Zepeda, Eduardo (2003) Boom and failure in the export of wood furniture industry, Research report to ‘Clusters, Value Chains and Competitiveness Project’, Washington, Banco Mundial. 21 Gráfica 1 Fuente: Elaboración del autor con información de INEGI. www.INEGI.gob.mx 22 Grafica 2 12 Gráfica ME: Salario por hora en dólares (incluyendo prestaciones ) NAFTA 1 NAFTA 2 10 Salario 8 6 4 2 0 1990 1995 Año 2000 Total Trabajadores Directos Técnicos Administrativos 2005 Fuente: Elaborado por el autor con información de INEGI. www.INEGI.gob.mx 23 Grafica 3 FUENTE: Elaborado por el autor con base en Carrillo y Ramírez, 1990; COLEF (2002) 24 Grafica 4 FUENTE: Elaboración del autor con base en COLEF (2002). 25 Cuadro 1 Cuadro. Las Empresas Maquiladoras en las 160 empresas más importantes de "Expansión", 2005. Posición Ventas Empleo 2005 2005 Ventas 21.0 15 18987.8 19.2 7 31610.0 20.5 12250.5 11.4 22204.6 5.8 11073.0 -3.8 EU Automotriz 66,000 51 Lear Corporation EU Automotriz 34,000 8 21 Yasaki North America JAP Automotriz 33,400 41 37 Alcoa Fujikura LTD JAP Industrial 23,000 26 41 General Electric / DF EU Equipo Eléctrico 20,700 30 52 Takata JAP Automotriz 15,800 10 61 The Offshore Group EU Servicios de Shelter 14,498 3 85 69 Siemens AG / DF ALE Equipo Eléctrico 12,366 48 71 Sanmina-SCI / Jal. EU Electrónica 12,110 79 Thomson, INC EU Electrónica de Consumo 10,874 6 80 Philips Electronics HOL Electrónica de Consumo 10,575 11 118 82 EU Electrónica 10,000 3 70 83 EU Automotriz 10,000 84 Jabil Circuit / Jal. Visteon de México / Chih. Magna International Inc CAN Automotriz 9,800 12 85 Sony Corporation of America JAP Electrónica de Consumo 9,679 3 98 Kemet Corporation EU Electrónica de Consumo 8,000 8 EU Equipo y Componentes Médicos 7,566 6 7,521 8 103 Cardinal Health Empleos 24950.1 8 123 Sector Var. 04/05 20 61 País 2005 Empresa Delphi Automotive Systems Plantas 105 Mallinckrodt Inc EU Equipo y Componentes Médicos 106 Sumitomo Wiring Electric Systems JAP Equipo y Material Electrico 7,500 14 107 Whirpool EU Electrónica y Línea Blanca 7,500 5 26 108 AO Smith Corporation EU Electrónica de Consumo 7,400 17 114 Tyco International LTD EU Electrónica y Equipo Médico 6,785 4 131 119 Flextronics Manufacturing / Jal. SING Automotriz 6,200 362 122 MX Inmobiliaria 6,025 23 JAP Electrónica 5,879 2 163 124 American Industries Internacional / Chih. Sanyo North America Group 125 Samsung / DF COR Electrónica de Consumo 5,789 2 127 Emerson Electric Co. EU Equipo Eléctrico 5,678 7 131 Celestica, Inc CAN Electrónica 5,500 4 134 EU Electrónica 5,290 2 140 Motorola, Inc Matsuchita Electric Corporation of America JAP Electrónica 4,986 4 141 Honeywell Inc EU Electrónica 4,900 3 142 Daewoo Industrial Co COR Electrónica 4,856 3 147 TRW Incorporation EU Automotriz 4,554 11 149 Foxconn Maxico Precision Industry Co CHINA Electrónica y Plásticos 4,500 1 SUE Automotriz 4,455 5 151 Autoliv, Inc Key Safety Systems, Inc EU Automotriz 4,390 4 152 Bosch Group EU Automotriz 4,320 7 153 The Chaberlain MFG EU Electrónica 4,000 1 154 ITT Industries EU Automotriz 3,845 4 155 LG Electronics COR Electrónica 3,700 3 156 Plantronics Inc EU Electrónica 3,600 5 157 Johnson Controls Inc EU Automotriz 3,589 7 158 Nova Link MX Servicios de Shelter 3,515 8 159 Molex EU Electrónica 3,200 2 160 Intermex Manufactura MX Servicios de Shelter 3,100 14 150 10500.0 Nd 1235.7 28.4 7176.8 -12.7 Fuente: Elaborado a partir de Expansión, 2006. 27