magíster en dirección y gestión tributaria

Anuncio

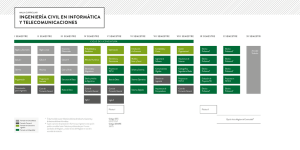

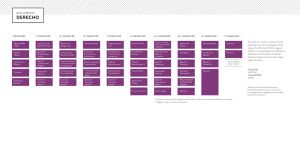

uai facultad de derecho MAGÍSTER EN DIRECCIÓN Y GESTIÓN TRIBUTARIA MDGT www.uai.cl 1 bienvenida el magíster en dirección y gestión tributaria (mgdt) de la universidad adolfo ibáñez es un programa de la facultad de derecho que persigue la formación de profesionales líderes en la especialidad, capaces de satisfacer las exigencias y desafíos que plantea el fenómeno jurídico-tributario tanto en el ámbito público como en el privado. el énfasis del programa radica en entregar a los estudiantes herramientas jurídicas para desarrollar aptitudes de análisis y resolución de los diferentes asuntos que surgen de la relación jurídico-tributaria entre el estado y los contribuyentes. para ello, el programa académico del mdgt aborda las temáticas desde lo general, en el primer año, a lo particular, en el segundo, permitiendo a los estudiantes profundizar ordenadamente sus conocimientos. el aprendizaje se busca por medio de la transmisión de los conocimientos teóricos y prácticos en un ambiente de excelencia académica. se espera e incentiva una participación activa de los estudiantes en el estudio de casos, buscando desarrollar habilidades de análisis crítico que les permitirán desempeñarse adecuadamente al enfrentar situaciones que requieran de asesoría o conducción especializada en materia tributaria. para lograr estos objetivos, contamos con un cuerpo docente multidisciplinario formado por profesores de excelencia, protagonistas en los distintos ámbitos del ejercicio profesional, académico y administrativo de la actividad tributaria. lo anterior se complementa con un grato ambiente estudiantil formado por alumnos de distintas profesiones y experiencias que enriquecen la discusión y análisis, aportando diferentes puntos de vista. los invitamos a darse un tiempo para crecer profesionalmente y ser parte de un selecto grupo que se atreve a iniciar un proceso de especialización, en un magíster reconocido como un referente en materias tributarias. francisco saffie director académico MAGÍSTER EN DIRECCIÓN Y GESTIÓN TRIBUTARIA 2 universidad adolfo ibañez perfil de los alumnos El programa está dirigido principalmente a abogados, que se desempeñan en el mundo de la empresa privada o bien en el sector público, con interés en fortalecer de manera orgánica, sistémica y práctica sus conocimientos en materias tributarias. composición profesional contadores auditores 37% 46% abogados 17% ingenieros bancos áreas de desempeño : independiente 6% 8% 19% auditores y consultoras 15% 17% 35% empresas privadas 3 estudios jurídicos empresas públicas o instituciones públicas programa El Magíster tiene una estructura de tiempo parcial con clases una vez por semana, en formato medio día, con una duración aproximada de 20 meses. primer año módulos 1er año (sede presidente errázuriz) programa obligatorio jueves 8:30 a 13:00 hrs. módulos 2do año (sede presidente errázuriz) miércoles 8:30 a 13:00 hrs. exámenes al final de cada módulo (sede peñalolén) pre programa taller de integración seminario interpretación tributaria segundo año sábados sábados jornada: primera semana de abril de 8:30 a 18:00 hrs. ciclo final 2º año MAGÍSTER EN DIRECCIÓN Y GESTIÓN TRIBUTARIA 4 universidad adolfo ibañez módulos Cada uno de los módulos del programa contempla jornadas lectivas, estudio de material proporcionado por el profesor y revisión de jurisprudencia judicial y administrativa en los casos que correspondan. Además, el programa contempla la preparación, estudio y discusión de casos prácticos que conducen a la aplicación de los conocimientos adquiridos. TALLER DE INTEGRACIÓN Considerando el rol preponderante que tienen las relaciones interpersonales, tanto en el ámbito laboral como personal, y dado que las capacidades intelectuales no son suficientes en el contexto de estudio que nuestros alumnos comienzan, este taller pone énfasis en el desarrollo de habilidades que favorecen la interacción al interior de grupos humanos. Su objetivo es construir relaciones basadas en la confianza, en el respeto mutuo y en el cumplimiento permanente de los compromisos. CONTENIDOS PRIMER AÑO Base Contable (abogados) • Estados financieros básicos. Nomenclatura y lenguaje contable. • Activos y pasivos. Ingresos. Costos. Gastos. • Corrección monetaria. • Análisis de balances y estados financieros. Marco Jurídico y Legal (Ingenieros y Contadores Auditores) • Nociones de derechos y garantías fundamentales en materia tributaria. • Introducción al derecho constitucional y administrativo. • Bienes y obligaciones. Derechos reales y personales. • Análisis de contratos: promesa, compraventa, arrendamiento, mandato, mutuo, entre otros. • Organización jurídica de la empresa y derecho corporativo. • Reorganizaciones sociales. Fiscalización y Actuaciones del S.I.I. • Atribuciones y facultades del S.I.I. • Derechos del contribuyente. • Notificaciones. Citación. Tasación. Liquidación. Giros. Pago y condonación. • Modos de extinguir la obligación tributaria. Análisis General del Impuesto a la Renta • Estructura del impuesto a la renta. • Concepto doctrinario de renta y conceptos legales de renta. • Clasificación de la renta. Renta efectiva y renta presunta. Renta devengada y renta percibida. • Sujetos del impuesto. Contribuyentes especiales. • Los ingresos no constitutivos de renta. Concepto y revisión particular de los números del Artículo 17 y demás ingresos no renta (excluyendo tributación del mercado de capitales). Nuevos Sistemas de Tributación de la Ley de la Renta • Nueva regulación de los sistemas establecidos en el artículo 14 de la Ley de la Renta. • Régimen de primera categoría con imputación total de crédito en los impuestos finales. • Régimen de primera categoría con deducción parcial de crédito en los impuestos finales. 5 RLI, FUT y Determinación de Capital Propio • La determinación de la renta líquida imponible en forma práctica. • Fondo de utilidades tributables. Análisis y conformación del FUT. • Determinación del capital propio tributario. Tributación de las Rentas del Trabajo • Rentas del trabajo dependiente. El contrato de trabajo. Remuneraciones, indemnizaciones. • Beneficios adicionales. • Cotizaciones previsionales. Ahorro previsional. Pensiones. Beneficios previsionales. • Impuesto único de segunda categoría. Características. Ingresos no renta. • Renta de trabajadores independientes, trabajadores extranjeros, profesionales independientes y sociedades de profesionales. Contribuyentes de segunda categoría afectos al global complementario. El Impuesto al Valor Agregado • Los hechos gravados en el D.L. 825. • Los contribuyentes del IVA. • Las exenciones (reales, personales, técnica legislativa). • Devengado y base imponible del impuesto. • Operatoria de determinación del impuesto. Impuestos Terminales • El impuesto global complementario. Contribuyentes. Base imponible. La renta bruta global. La renta neta global. Créditos. Exenciones. Declaración del impuesto. • El impuesto adicional. Contribuyentes. Base imponible. Determinación y declaración del impuesto. • Impuestos e inversiones personales. • Utilización de activos de la empresa y sus efectos en la carga tributaria personal. CONTENIDOS SEGUNDO AÑO Nuevos Sistemas de Tributación 14 Ter y Rentas Presuntas • Nuevos regímenes de tributación para PYMES y sus beneficios tributarios • Nueva regulación de las rentas presuntas: actividad minera, transporte y agrícola Efectos Tributarios de la Reestructuración Empresarial • Efectos tributarios de las modificaciones del capital. Aumentos de capital. *Distintas modalidades. Disminuciones de capital. Con y sin devolución de aportes. • Reorganización de empresas. Conversión de empresa unipersonal. *Transformación de E.I.R.L. y sociedades. División de E.I.R.L. y sociedades. • Fusión de E.I.R.L. y sociedades. • Transferencia de empresas. Régimen aplicable a la enajenación de acciones y derechos sociales. Tributación Internacional I. Convenios de Doble Tributación • Doble tributación internacional. Concepto y origen. Mecanismos para evitarla. • Unilaterales y bilaterales. Método de la exención vs. Método de la imputación. • Convenios suscritos por Chile. Modelo OCDE y Pacto Andino. MAGÍSTER EN DIRECCIÓN Y GESTIÓN TRIBUTARIA 6 universidad adolfo ibañez II. Operaciones desde el Exterior (Inbound) • Tributación de no residentes. Impuesto adicional sobre dividendos, intereses, regalías, servicios y otras rentas. Limitaciones que imponen los convenios vigentes. • Tributación de las ganancias de capital obtenida por no residentes en la enajenación de acciones o derechos sociales. Efectos por la existencia de convenios vigentes. III. Operaciones Hacia el Exterior (Outbound) • Inversión chilena en el exterior. Formalidades. Capítulo XII. Registro inversiones en el exterior. • Tributación que afecta a las rentas de fuente extranjera. Consecuencias derivadas de la existencia de un convenio de doble tributación vigente. • Sistema de crédito por impuestos pagados en el exterior. Metodología de cálculo. • Exportación de servicios. Calificación del servicio de aduanas y efectos en tributación indirecta. IV. Precios de Transferencia • Análisis de la nueva normativa sobre precios de transferencias. • Distintos mecanismos para regular los precios de transferencia en el derecho comparado. Tributación del Mercado de Capitales • Tributación de acciones y derechos sociales. • Tributación de instrumentos financieros. • Tributación derivados. • Tributación de instrumentos de deuda. • Tributación de fondos mutuos. • Tributación de fondos de inversión nacionales y extranjeros. Clase Magistral Minería Tributación de la minería en Chile y su regulación. Tributación de Empresas a Nivel Comparado Considerando la importancia de la globalización económica, en este curso se revisará la regulación de la tributación de las empresas a nivel comparado. Infracciones, Delitos y Tribunales Tributarios • Impugnación administrativa. • Reclamos del Libro III del Código Tributario. • Nueva justicia tributaria y aduanera. • El procedimiento general de reclamaciones. • El procedimiento de cobro ejecutivo de obligaciones tributarias. • Los delitos tributarios. Seminario de Interpretación La interpretación del derecho tributario es compleja considerando la confluencia de distintos criterios que informan el derecho tributario. En este seminario se busca que los estudiantes se enfrenten a la resolución de problemas tributarios considerando la aplicación e interpretación de la ley tributaria. 7 profesores Osiel González Azócar Abogado de la Universidad de Chile. MBA, Universidad Adolfo Ibáñez y ESADE. Socio Director del área de Servicios Tributarios Internacionales de Ernst & Young Chile. Celeste Angulo Sandoval Abogado de la Universidad La República. Magíster en Dirección y Gestión Tributaria Universidad Adolfo Ibáñez. Abogado Asociado en el Estudio Zúñiga, Donoso, Campos y Abogaos Asociados. Ricardo Guerrero Fernández Abogado de la Pontificia Universidad Católica de Chile. Asesor de política tributaria del Ministerio de Hacienda. Bartolomé Blanche Reyes Abogado de la Universidad de Chile. Magíster en Derecho de la Empresa de la Pontificia Universidad Católica de Chile. Socio de Blanche, Rencoret & Troncoso, BRENT Abogados. Hernán Gutiérrez Miranda Contador auditor de la Universidad de Talca y Abogado de la Universidad de las Américas. Actualmente Gerente de impuestos en el Banco de Chile. Pedro Castro Rodríguez Administrador Público, Universidad de Chile. Abogado UNIACC. Jefe Departamento de Impuestos Directos, Servicio de Impuestos Internos. Liselott Kana Abogado, Universidad de Estocolomo, Suecia. Magíster en Derecho, London School of Economics. Profesional del Departamento de Normas Internacionales, Subdirección Normativa, Servicio de Impuestos. Luis Alberto Catrilef Epuyao Contador Público y Auditor. Magíster en Planificación y Gestión Tributaria. Ex fiscalizador del Servicio de Impuestos Internos. Asesor tributario. José Luis Lara Arroyo Abogado y Doctorando en Derecho, Pontificia Universidad Católica de Chile. Abogado Socio en el Estudio Philippi, Irarrázaval, Pulido & Brunner. Carolina Collantes Schaale Abogado de la Universidad de Chile. Abogado Socia Estudio Baraona. Alicia Domínguez Varas Abogado de la Universidad de Chile. Abogado socia Líder del Grupo Minero de Ernst & Young. Fernando Leigh Court Abogado de la Universidad de Chile. LLM, Universidad de California Davis y D.A.E., Universidad de California. Magíster en Planificación y Gestión Tributaria. Actualmente socio de Ernst & Young. Arturo Garnham Bravo Abogado de la Universidad de Chile. Master en Impuestos en la Universidad de Georgetown. Socio Garnham Abogados Ltda. Mauricio Loy Decebal-Cuza Abogado de la Universidad de Chile. Magíster en Derecho en la Universidad de Northwestern. Gerente senior de Consultoría Tributaria en Ernst & Young. Gonzalo Garfias Von Furstenberg Abogado de la Pontificia Universidad Católica de Chile. Magíster en Dirección y Gestión Tributaria, Universidad Adolfo Ibáñez. Master en Derecho (LL.M), Tributación Internacional y Europea, Universidad de Maastricht, Holanda. Catalina Novoa Muñoz Abogado de la Pontificia Universidad Católica de Chile. Profesora de Derecho Civil. MAGÍSTER EN DIRECCIÓN Y GESTIÓN TRIBUTARIA 8 universidad adolfo ibañez Néstor Venegas Torrealba Abogado de la Universidad de Chile. Magíster en Tributación Internacional de la Universidad de Nueva York. Funcionario del Departamento de Normas Internacionales del Servicio de Impuestos Internos. Gabriela Novoa Muñoz Abogado de la Pontificia Universidad Católica de Chile. Magíster en Derecho Privado. Gerente Corporativo Legal Red Salud UC. Mauricio Peñaloza Cifuentes Abogado y Magíster en Administración de Empresas de la Universidad de Chile. Socio líder del área Human Capital. Socio Ernst & Young. Alex Villalobos Lizana Ingeniero en Control de Gestión, Universidad Arturo Prat. Magíster en Planificación y Gestión Tributaria, Universidad de Santiago. Profesional Subdirección de Fiscalización, Servicio de Impuestos Internos. Ernesto Rencoret Orrego Abogado de la Universidad Gabriela Mistral. Magíster en Planificación Tributaria. Ex Director del Magíster en Dirección y Gestión Tributaria de la Universidad Adolfo Ibáñez. Abogado de Blanche, Rencoret & Troncoso, BRENT Abogados. Francisco Saffie Gatica Abogado de la Universidad de Chile. Magíster en Tributación, Facultad de Economía y Negocios, Universidad de Chile. Doctor en Derecho, Universidad de Edimburgo. Luis Seguel Malagueño Abogado de la Universidad de Chile. Abogado Cabello, Letonja & Cía. Patricio Silva-Riesco Ojeda Abogado de la Universidad Central. Magíster Internacional en Administración Tributaria y Hacienda Pública del Instituto de Estudios Fiscales, España. Magíster en Dirección y Gestión Tributaria de la Universidad Adolfo Ibáñez. Asociado al Estudio Philippi, Irarrázaval, Pulido & Brunner. Javier Valdivia Barría Abogado de la Universidad de Chile. Socio Sapag y González Abogados. 9 admisión información general El proceso de admisión busca la participación de aquellas personas que destaquen por su trayectoria profesional y antecedentes académicos. Factores como la naturaleza de su experiencia laboral, claridad de sus objetivos profesionales, son considerados para conformar un grupo en donde cada alumno sea un aporte al enriquecimiento del curso y del programa. Lugar de realización Universidad Adolfo Ibáñez Av. Presidente Errázuriz 3485, Las Condes, Santiago. Fechas Postulación y matrícula: Octubre 2015 a marzo 2016*. Requisitos de postulación Licenciatura o título profesional de abogado, ingeniero o de contador auditor, otorgado por una Institución de educación superior. Un mínimo de 2 años de experiencia profesional en materias afines con el programa. Se sugiere tener inglés a nivel de lectura. Completar formulario online (www.uai.cl/mdgt) y entrevista con la Dirección del Programa. Actividades Primer año: Abril 2016 a enero 2017. Actividades Segundo año: Marzo a diciembre 2017. *según número de vacantes. Formato de clases 1º Año: jueves de 8:30 a 13:00 horas. 2º Año: miércoles de 8:30 a 13:00 horas. Exámenes: programados en días sábados, según calendario en Sede Peñalolén. Precio: Matrícula 2 UF. Una vez recibida la carta de aceptación, el postulante debe matricularse a la brevedad, según los plazos estipulados (no se aseguran cupos). Este monto no será reembolsado. Arancel 420 UF. Este valor se puede financiar a través de 21 cuotas. Descuentos 5% pago al contado y asociados colegio de abogados 7% matrícula anticipada (hasta el 29 de enero de 2016). 15% egresados de pregrado y programas UAI. 20% egresados de la Facultad de Derecho UAI. Consultar por descuentos para grupos de ejecutivos de una misma empresa. Nota: Descuentos no acumulables y no se aplican sobre matrícula. MAGÍSTER EN DIRECCIÓN Y GESTIÓN TRIBUTARIA 10 universidad adolfo ibañez Más información (56-2) 2331 1251 / 2331 1305 facultad.derecho@uai.cl www.uai.cl/mdgt 11 uai facultad de derecho MAGÍSTER EN DIRECCIÓN Y GESTIÓN TRIBUTARIA información y postulaciones (56-2) 2331 1251 / 2331 1305 facultad.derecho@uai.cl www.uai.cl/mdgt 12