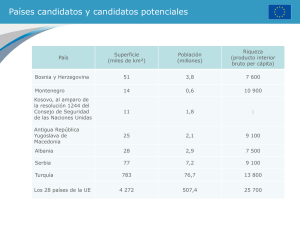

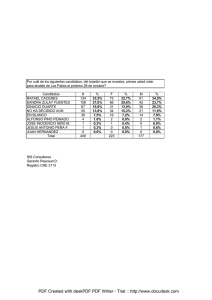

la banca española en una unión europea en ampliación

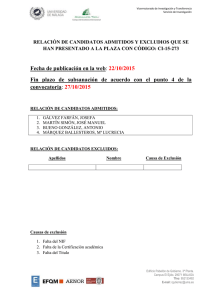

Anuncio