Informe mensual de estrategia de mercados

Anuncio

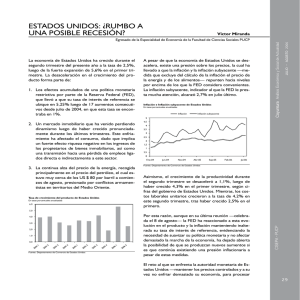

La crisis de las patatas irlandesas Alejandro Vidal Crespo Director del Servicio de Estrategia INFORME MENSUAL DE ESTRATEGIA Octubre 2015 Informe mensual de estrategia. Octubre de 2015 La crisis de las patatas irlandesas Verano de 1588, Felipe II de España envía a la Armada Invencible a atacar Inglaterra. Una habilidosa maniobra de Sir Francis Drake en la bocana del puerto de Plymouth para dejar a sotavento a la flota española, y los vientos desfavorables en el Canal de la Mancha, obligan a los navíos españoles a retirarse hacia el norte, y tratar de regresar a La Coruña bordeando las Islas Británicas. Sin embargo, un temporal en las costas occidentales de Irlanda causa el hundimiento de numerosas embarcaciones, y siembra las playas irlandesas de todo tipo de materiales. Y entre esos materiales, un tubérculo traído de América que se había convertido en un pilar de la alimentación de la marinería española, por su alto contenido nutricional y su rudeza y resistencia: la patata. Irlanda es un país rocoso y complicado en general para los cultivos que venían sirviendo como base para la alimentación de los europeos, como los cereales o las hortalizas. Sin embargo la patata, de origen andino, estaba perfectamente adaptada a los suelos pedregosos y el clima hostil de la isla. Los agricultores comenzaron a sembrarla, y tras ver los excelentes resultados en las cosechas así como su valor nutricional, su cultivo se extendió rápidamente. Dado que ofrecía un muy buen rendimiento, con una media de tres cosechas al año, la introducción de la patata permitió una mejoría de las condiciones de vida, y con ello, una expansión en la población en Irlanda. La situación se iba a complicar, no obstante, en un breve periodo de tiempo. Las tensiones entre católicos y protestantes en Irlanda son finalmente sofocadas en 1649 con la invasión de la isla por parte de Lord Oliver Cromwell; la situación pasa a convertirse en un vasallaje de facto de la población irlandesa, ya que las tierras pasaban a ser propiedad de los nobles ingleses, y los irlandeses solamente las trabajaban a cambio de una renta. Los propietarios de las tierras recibían las cosechas de cereal, y los irlandeses cultivaban las patatas en los terrenos no aptos para sembrar trigos para su propia subsistencia. Y esta situación se vino manteniendo hasta que en 1845 llegó a Irlanda un indeseable invitado procedente de México: Phytophtora infestans, también conocido como tizón tardío o rancha, un hongo que ataca a los patatales con su altísima capacidad de infección y propagación, ya que se reproduce mediante esporas que pueden ser arrastradas a largas distancias por el viento. Entre 1845 y 1849, el hongo echó a perder la práctica totalidad de las cosechas de patatas, condenando a la población irlandesa al hambre y la miseria; además, el hongo no afectaba a los trigales, por lo que los nobles ingleses exigían sus cosechas y rentas a los agricultores. La crisis humanitaria y económica fue profundísima; ante la imposibilidad de subsistir en las zonas rurales, donde literalmente se moría de hambre, inmensas masas de población comenzaron a moverse hacia las ciudades, donde las condiciones de hacinamiento dispararon la incidencia de enfermedades infecciosas asociadas al hacinamiento y la insalubridad, como tifus o cólera. Las consecuencias fueron de la máxima magnitud para la población irlandesa, que cayó un 25% en el periodo 1845-1852. Se calcula que un millón de personas murieron de hambre, mientras que una cifra similar se vio empujada a la emigración, fundamentalmente hacia América. La población irlandesa se situó en seis millones de personas en 1852 frente a los más de ocho millones en 1845. Y fue precisamente en el continente de acogida donde se puede cuantificar el segundo mayor impacto de la Crisis. Los inmigrantes, pobres de solemnidad, no disponían de recursos para salir de las ciudades a las que arribaban sus buques, por lo que la población urbana en las ciudades de la costa este de Norteamérica se disparó en pocos años. Se calcula que en 1851, el 25% de la población de ciudades como Boston, Nueva York o Philadelphia era de origen irlandés, mientras que en Toronto la cifra Informe mensual de estrategia. Octubre de 2015 escalaba por encima del 50%. El impacto, bien recogido en películas como la célebre Gangs of New York de Martin Scorsese (2002), fue muy determinante en la sociedad norteamericana, dotando a la costa este de un enorme flujo de población joven y activa, que transformó en pocos años los grandes centros urbanos en Estados Unidos. En 1911, la colonia irlandesa en Nueva York tenía más habitantes que Dublin, y aún hoy, un 10% de la población de los Estados Unidos tiene origen irlandés (en torno a 33 millones de personas, más de cuatro veces la población de Irlanda), entre ellos, familias ilustres como los Kennedy o el Nobel de literatura Eugene O’Neil. Se mantuvo el nerviosismo y con él la elevada volatilidad Equipo de Estrategia de Mercados de Banca March: Alejandro Vidal, Director de Unidad, Estrategia de Mercados Rose Marie Boudeguer, Directora de Servicio, Servicio de Estudios Pedro Sastre, Director de Servicio, Estrategia de Mercados Paulo Gonçalves, Técnico Especialista, Servicio de Estudios Miriam Ordinas Sanjuán, Técnico Especialista, Estrategia de Mercados Joseba Granero, Técnico Especialista, Servicio de Estudios INFORME MENSUAL DE ESTRATEGIA Octubre 2015 Informe mensual de estrategia. Octubre de 2015 Se mantuvo el nerviosismo y con él la elevada volatilidad Las dudas sobre el crecimiento mundial pesaron en los mercados… Los mercados financieros continuaron registrando altos niveles de volatilidad, reflejo de las mayores incertidumbres. A nivel macroeconómico, la desconfianza sobre una posible mayor desaceleración de China, y por ende del crecimiento mundial, se unió a la incertidumbre por la subida (o no) de tipos oficiales de la Fed. …a lo que se unió el caso de Volkswagen. Por el lado empresarial, septiembre quedó marcado por las noticias sobre Volkswagen, con la confirmación que había manipulado sus vehículos para superar los controles medioambientales sobre las emisiones de gases contaminantes. Se esperan elevadas multas para la compañía tanto en Estados Unidos como en Europa, por esta práctica que ha dañado la reputación de la empresa y ha contagiado al importante sector automovilístico, principalmente en Alemania, que registró fuertes caídas en sus cotizaciones. En cuanto al crecimiento mundial, el FMI alertó que rebajará sus previsiones de crecimiento en las próximas semanas, debido al menor dinamismo de las economías emergentes y China en particular. Los datos en China no despejaron las dudas sobre la desaceleración económica… Por su parte, los datos que se publicaron en el mes en China, no permitieron despejar las dudas. A pesar de una ligera mejora, la confianza de los empresarios de las manufacturas se mantuvo en terreno de contracción con el PMI oficial en el 49,8. Por el lado más positivo, el consumo se reactivó con las ventas al por menor creciendo un +10,8% interanual. En este contexto, de riesgos de desaceleración, el gobierno de Pekín anunció nuevas medidas de estímulo centradas en la parte fiscal y en sectores concretos. Rebajó un 50% los impuestos a la compra de coches de baja cilindrada e implementará ayudas a la compra de vehículos eléctricos, mientras que en el sector inmobiliario, redujo el pago mínimo que deben realizar para la compra de primera vivienda (pasará al 25% del valor del inmueble frente al 30% anterior). …y la decisión de la Fed aumentó la incertidumbre. El otro gran factor de incertidumbre, fue la Fed, que en su reunión de septiembre decidió aplazar la subida de tipos oficiales, debido a los mayores riesgos y preocupación sobre un posible efecto negativo en la economía global, y en especial, en las economías emergentes. La Fed también señaló la baja inflación y la fortaleza del dólar como otros motivos para aplazar las subidas. Sin embargo, se mostró más optimista con la evolución de la economía estadounidense al elevar la previsión de crecimiento del PIB para este año hasta 2%-2,3% (vs. 1,8%-2% anterior). En cuanto a la evolución de los tipos oficiales: la mayoría (13 de los 17 miembros), se mostraron partidarios de elevar los tipos este año. No obstante, la economía americana confirmó la reactivación… Esta mejora de la actividad se confirmó con la revisión al alza del PIB del 2T que creció un +3,9% trimestral anualizado impulsado por la mejora de la demanda interna: el consumo personal avanzó un +3,6% y la inversión empresarial un +5,2%. También fue positivo el repunte de la confianza de los consumidores de la Conference Board, que subió en septiembre hasta el 103 desde el 101,3 anterior. Informe mensual de estrategia. Octubre de 2015 …y en la Euro-zona la confianza empresarial se mantuvo elevada. En la Euro-zona, también se revisó al alza el PIB del 2T hasta un avance del +0,4% trimestral, con el consumo privado creciendo un +0,4%, pero decepcionó la inversión al caer un -0,5%. Entre las grandes economías el crecimiento fue sólido: Alemania +0,4%, Italia +0,3% y España +1% trimestral. La excepción fue Francia que se estancó en el 2T. La inflación en el conjunto de la región volvió a terreno negativo con el IPC de septiembre en el -0,1% interanual, mientras que la tasa subyacente repitió el +0,9%. El BCE, continuó con su política monetaria, pero en las comparecencias de algunos miembros del BCE ratificaron que el actual programa de compra de deuda pública y privada es flexible, y que se mantendrá en vigor hasta alcanzar sus objetivos de situar la inflación cerca del 2%. El cargado calendario de elecciones en Europa, también introdujo incertidumbre. Por último, en cuanto a Europa, el cargado calendario político en las economías periféricas fue un factor que introdujo volatilidad. En Grecia, el partido Syriza, renovó su mandato al ganar las elecciones con un 35,5% de los votos, reeditando la coalición de gobierno con el partido Griegos Independientes (ANEL), resultado que ha permitido formar ejecutivo antes de lo previsto. Ahora la tarea será implementar el plan de ajuste acordado con los acreedores. En España, el resultado de las elecciones autonómicas de Cataluña, dejó un Parlamento más fragmentado y con mayores dificultades en formar un gobierno estable. Sin embargo, a nivel nacional, destacar que tras el resultado electoral la prima de riesgo se redujo. En España, la actividad se mantuvo sólida, pero la inflación profundizó su caída. Por el lado de la macroeconomía, destacar en España, que el IPC profundizó su caída al situarse en -0,9% interanual desde el -0,4% anterior. Sin embargo, el consumo continuó creciendo a buen ritmo: ventas al por menor avanzaron un +3,1% interanual en agosto y acumulan más de un año consecutivo en terreno positivo. Señalar también que el sector turístico alcanza nuevas cifras record: en el acumulado hasta agosto han visitado España un total de 47,2 millones de turistas internacionales, con un crecimiento del +4,1% interanual de visitas y del +7% en términos de gasto. El Banco de Inglaterra y el de Japón, mantuvieron sus medidas de estímulo. En el Reino Unido, la inflación también se moderó: el IPC registró una tasa nula en agosto. El mercado laboral mantuvo su buen comportamiento y la tasa de paro bajó una décima en julio hasta 5,5%, con un crecimiento de los salarios del +2,9% interanual. En este contexto, de buenos datos de actividad pero inflación contenida, el Banco de Inglaterra decidió mantener sin cambios los tipos oficiales en el 0,5% y su programa de compra de activos. El Banco de Japón continuará con sus agresivas medidas de estímulo: tipos en 0,1% e incremento de su balance en 80 billones de yenes anuales. La economía brasileña atraviesa un periodo de recesión y S&P le rebajó la calificación crediticia. Entre las grandes economías emergentes, se mantuvo la debilidad en Brasil, y la agencia de calificación S&P rebajó el rating del país en un escalón hasta BB+, perdiendo así la calificación de grado de inversión. El incremento del déficit público y las peores perspectivas económicas explicaron esta decisión. Más positivas fueron las cifras de India, con los indicadores de confianza empresarial (PMI) en terreno de expansión. A ello se une el descenso de la inflación, con el IPC en 3,7% interanual, niveles históricamente bajos y que permitieron que el Banco Central recortara en 50 p.b. los tipos hasta el 6,75%. Compras de deuda pública: baja inflación y aversión al riesgo favorecieron los activos refugio. Un contexto de inflación a la baja, política monetaria expansiva y aumento de la aversión al riesgo, impulsó la compra de deuda pública de mayor calidad crediticia. La decisión de la Fed de aplazar Informe mensual de estrategia. Octubre de 2015 la subida de tipos, apoyó la bajada de las rentabilidades exigidas a lo largo de la curva americana, con el tipo a 10 años cerrando en 2,04% (-18 p.b.), al tiempo que el bono alemán al mismo plazo terminó en 0,59%, retrocediendo 21 p.b. en el mes. También la deuda periférica registró ganancias. La deuda periférica, tras las elecciones realizadas a lo largo del mes, se vio impulsada por el descenso del riesgo político. En el caso de España, la rentabilidad exigida a 10 años cayó -22 p.b. hasta 1,89%, ocasionando una ganancia del +1,2% para el índice de deuda soberana española. En el mercado de crédito global, la deuda “high yield” registró pérdidas del -2,5% por el incremento de los diferenciales exigidos, mientras que la deuda de las empresas de grado de inversión se anotó un +0,25% apoyado por la bajada de los tipos base. Volatilidad al alza y bolsas a la baja, reflejando un mayor nerviosismo. Pérdidas en las bolsas mundiales, castigadas por las dudas sobre el crecimiento mundial y las negativas noticias empresariales. El sector automovilístico y el ligado a las materias primas tuvieron el peor comportamiento. Por regiones, las mayores caídas fueron en Europa y Japón, con el Eurostoxx50 dejándose un -5,2% y el Ibex35 un -6,8%, mientras el Nikkei japonés bajó un 7,9%. En Estados Unidos, el S&P 500 cerró un -2,6% abajo y las bolsas emergentes registraron caídas del -3,3% para el MSCI Emergentes. El cruce euro-dólar se mantuvo en un rango. Los tipos de cambio se movieron en función de las expectativas de política monetaria. El cruce euro-dólar tuvo movimientos de ida y vuelta, pero terminó sin grandes cambios en niveles del 1,12 EUR/USD. Con respecto a la libra esterlina el euro se apreció un 1,2% al no vislumbrarse subidas de tipos en el corto plazo en el Reino Unido, mientras que frente al yen, la moneda única bajó un 1,5%. El menor dinamismo en China, pesó en las materias primas. Los precios de las materias primas continuaron a la baja. Menor dinamismo en China y sobreoferta en algunos mercados, explicaron este movimiento. El precio del barril de Brent bajó un 11% hasta 48$, mientras el oro no actuó como activo refugio y bajó un 1,6% hasta 1.115 $/onza. Informe mensual de estrategia. Octubre de 2015 Estrategia para Octubre 2015 ASIGANCIÓN DE ACTIVOS Positiva Neutral Acciones Negativa Bonos Efectivo ASIGNACIÓN DE ACTIVOS Positiva Neutral Europa Japón Negativa EE.UU. Renta Variable Emergentes Renta Fija Bonos Periféricos Bonos de Gobiernos (AAA, AA+) Deuda Corporativa “High Yield” Deuda Corporativa “Inv. Grade” Bonos Convertibles Deuda Emergente Mal comportamiento por dudas sobre crecimiento. El mal comportamiento de los activos ligados al ciclo en septiembre se puede atribuir a las dudas sobre el crecimiento en China y al temor de que la FED no haya subido tipos por miedo a una recaída de la economía mundial. Tampoco han ayudado incidentes específicos en los sectores de materias primas y automóviles. Pero no cambiamos nuestra estrategia. No obstante, a pesar de que continúa la volatilidad de los mercados, no hemos cambiado las principales líneas estratégicas dado que esperamos que siga el repunte económico en Estados Unidos y en Europa y que la desaceleración china sea controlada. En China, vemos ralentización pero no un colapso económico. En China, estamos frente a una ralentización y no un colapso económico. Se trata de una caída del sector industrial en medio de un cambio substancial de modelo hacia un menor peso en la industria y un mayor peso en servicios y consumo. Además, el gigante asiático cuenta con munición fiscal y monetaria, en caso de que fuesen necesarias medidas de estímulo para reactivar la economía. Aún si no se cumple el objetivo de crecimiento del gobierno chino (7%), el consenso de mercado prevé que el crecimiento no se alejaría demasiado de ese ritmo (6,8% en 2015). Crecimiento sólido en EE.UU. En Estados Unidos, seguimos conociendo buenos datos de consumo e inmobiliario y se espera que el crecimiento de la economía alcance a ritmos cercanos al 2,5% este año. Recuperación se sigue confirmando en la Eurozona aunque los altos niveles de desempleo y deuda limitan el crecimiento. No se ha observado desaceleración del ritmo de crecimiento en la Eurozona, a pesar de las tensiones financieras que podrían haber afectado la confianza de consumidores y empresarios. Las ventas a países emergentes – principales afectados de la desaceleración china - son aproximadamente el 10% de las exportaciones de la región por lo que no se prevé un castigo fuerte por ese lado. La menor fortaleza del euro y del precio del petróleo constituyen “vientos de cola” para la economía de la Eurozona. La recuperación del empleo todavía es lenta, sin embargo, y el alto endeudamiento pone freno a un crecimiento que no sobrepasará este año el 1,5%. Informe mensual de estrategia. Octubre de 2015 La economía española crecerá a ritmos superiores al 3% a pesar de la incertidumbre política. La economía española se desaceleró en el tercer trimestre, pero la confianza empresarial y del consumidor no se han visto empañadas por las citas electorales. En las recientes elecciones de Cataluña, los partidos independentistas no han logrado mayoría y han avanzado fuerzas políticas más proclives a la economía de mercado. Las elecciones generales volverán a poner la incertidumbre política en primer plano, pero no nos parece que pongan en peligro las previsiones de un crecimiento a ritmos superiores al 3% en 2015. Las economías desarrolladas muestran un crecimiento en ascenso… Así pues, exceptuando Japón que podría caer en una ligera recesión a la que se espera pongan fin nuevas medidas de estímulo, las economías desarrolladas en su conjunto muestran un crecimiento ascendente. No obstante, las economías emergentes tendrán una desaceleración mayor que la prevista hace unos meses. Así las cosas, la mejoría de unas y el deterioro de otras se traducirá en un crecimiento mundial del 3,2%. ... mientras las economías emergentes se desaceleran. Las economías emergentes, con pocas excepciones, se enfrentan a un escenario de menor demanda desde China, descenso de los precios de las materias primas y el incremento de los tipos de interés americanos que aumentará sus costes de financiación. Su crecimiento se desacelerará, especialmente en países como Brasil y Rusia que seguirán en recesión y con alta inflación. La inflación seguirá baja por la reducción de los precios de energía y materias primas. La reciente recaída de las materias primas genera un entorno sin presiones inflacionistas a nivel global. Se espera que las expectativas de inflación se revisen a la baja en los próximos meses. En algunos círculos, se comienza a vislumbrar nuevamente la amenaza de deflación, escenario que no contemplamos porque las presiones bajistas sobre los precios vienen predominantemente por el lado de la energía y materias primas. La FED: continúan la incertidumbre sobre subidas de tipos este año. En cuanto a la política monetaria, la duda está si la Reserva Federal subirá tipos este año. Si nos atenemos a las previsiones de los miembros del Comité de la Fed, habría aumentos antes de final del año. Pero las dudas persisten. En todo caso, parece que los mercados están mejor preparados para una subida. Su reacción, cuando la FED decidió dejar los tipos invariados en septiembre, fue de temor a que la FED vea que el crecimiento presenta riesgos. Los mercados, entonces, estarían receptivos a que los gobernadores suban tipos siempre que confirmasen, al mismo tiempo, que las subidas serán muy graduales. El BCE podría aumentar los estímulos monetarios. En cuanto a la política ultra expansiva del BCE, no esperamos cambios a menos que las recientes turbulencias en los mercados, le fuercen a poner en práctica nuevas medidas de liquidez o una prolongación de la duración del programa actual más allá de septiembre 2016. El Banco de Inglaterra probablemente no subirá tipos este año, sino entrado el 2016, por la baja inflación, a pesar de los buenos datos de actividad (empleo y consumo). Por su lado, el Banco de Japón, seguirá luchando contra el riesgo de deflación y por ello, mantendrá su agresiva política de estímulos monetarios y la ampliará en octubre, si es necesario. Rentabilidades bajas en el activo monetario que se matizan con una baja inflación y su capacidad de preservar valor. Con tipos oficiales en mínimos e ingentes inyecciones de liquidez por parte de los bancos centrales, los tipos ofrecidos por los depósitos y demás activos monetarios seguirán siendo muy exiguos. A pesar de ello, hay que destacar que una inflación nula o negativa en España, significa que cualquier Informe mensual de estrategia. Octubre de 2015 rentabilidad obtenida, por baja que sea, será una rentabilidad real positiva. Lo anterior, unido a la capacidad de preservación de capital de este tipo de activos ante incertidumbres en los mercados, son los factores que soportan nuestra recomendación de mantener un peso importante de activos líquidos en las carteras. Seguimos recomendando, en todo caso, diversificar posiciones a través de fondos de retorno absoluto de baja volatilidad. Seguimos sin ver valor en bonos del estado, aunque todavía hay rentabilidad adicional en periféricos. En cuanto a la renta fija, la subida de tipos en Estados Unidos castigará a los bonos del tesoro americano y también por contagio a la deuda alemana, aunque la subida de rentabilidades en la curva europea será mínima dado el apoyo del BCE y la baja inflación. Frente a la falta de atractivo de las curvas de Alemania y países de alta calificación, y a pesar de la posibilidad de nuevos episodios de volatilidad por temas políticos, seguimos recomendando mantener el peso en bonos periféricos- Italia y España principalmente. Las compras del BCE y la recuperación económica de los países de la periferia seguirán dándoles apoyo. Pocas oportunidades en crédito exceptuando algunos segmentos de High Yield. En el mercado de crédito, no vemos potencial en la deuda de empresas de grado de inversión (alta calificación crediticia) porque sus rentabilidades son muy reducidas. Recomendamos mantener algunas posiciones en deuda “high yield”, que han sufrido con las turbulencias del mercado y por casos específicos (Glencore, Volkswagen) y se encuentran en niveles de entrada muy atractivos. Preocupa la falta de liquidez en este mercado, sin embargo, por lo que se aconseja mantener un peso reducido en las carteras. Al mismo tiempo, recomendamos quedarse al margen de activos como la deuda de países emergentes, que están sufriendo fuertes flujos de salida. Esperamos recuperación de las bolsas por beneficios… y valoraciones más atractivas Las bolsas seguirán apoyadas por los beneficios empresariales aunque han aumentado ligeramente las revisiones a la baja de éstos, en gran parte debidas al deterioro de las expectativas en los sectores de materias primas. Las valoraciones actuales parecen estar descontando un escenario macroeconómico muy pesimista. Los precios están baratos en relación a la deuda y en términos de rentabilidad por dividendo. En términos de PER, se sitúan en niveles bastantes razonables. Sobre-ponderados en las bolsas de la Eurozona. Los resultados del tercer trimestre comenzarán a publicarse en breve. En Europa se esperan resultados positivos, dados los vientos de cola, provenientes de un euro menos fuerte, de un petróleo más barato y de un BCE dispuesto a aumentar su munición. Por ello estamos sobreponderados en las bolsas de la Eurozona. Se agota la apreciación del dólar aunque todavía queda potencial. En el mercado de divisas, no vemos potencial de subidas significativas para el dólar en el corto plazo. No obstante, a medida que los tipos de la FED aumenten, el cruce podría dirigirse hacia niveles por debajo de 1,10 EUR/USD. Tampoco vemos potencial de apreciación importante para la libra esterlina, que podría seguir en el rango actual, 0,72-0,74 EUR/GBP. Seguimos sin recomendar posiciones en materias primas. En cuanto a las materias primas, prevemos bastante volatilidad en las próximas semanas, si continúan las dudas respecto al crecimiento en China. Tampoco prevemos que suba el precio del oro por la tendencia ascendente del dólar, la ausencia de crisis geopolíticas graves y una inflación moderada. Los metales industriales estarán fluctuando a merced de las expectativas de desaceleración china. Por el momento, no vemos una tendencia clara de ascenso que nos invite a proponer tomar posiciones de forma activa. Informe mensual de estrategia. Octubre de 2015 Euribor Euribor 12 meses (3 años) Divisas Deuda pública EUR/USD (3 años) Tipos bonos a 10 años, España vs. Alemania Bonos Corporativos (diferenciales 1 año) Materias Primas IBEX35 (3 años) Índices bursátiles Fuente de datos: Bloomberg Informe mensual de estrategia. Octubre de 2015 Evolución de los índices bursátiles (3 años) Informe mensual de estrategia. Octubre de 2015 Nota importante: El contenido del presente documento tiene una finalidad meramente ilustrativa y no pretende ser, no es y no puede considerarse en ningún momento una recomendación de inversión o de contratación de productos financieros. Únicamente se ha elaborado para facilitar la decisión independiente e individual de cada inversor y no pretende reemplazar al asesoramiento necesario para contratar este tipo de productos. Los términos y condiciones expuestos en el presente documento constituyen únicamente unos términos preliminares, sometidos a discusión y negociación, y están condicionados al acuerdo y redacción final de los términos de la transacción, contenidos, en su caso, en el contrato o confirmación que a tal efecto se formalice. En consecuencia, March Gestión de Fondos, S.G.I.I.C., S.A.U. no quedará vinculada por el presente documento hasta que se decida realizar una operación y acordar sus términos y condiciones sobre la base de los documentos que finalmente sean aprobados junto con el inversor interesado. March Gestión de Fondos, S.G.I.I.C., S.A.U. no ofrece ninguna garantía, expresa o implícita en relación con la información contenida en el presente documento. Todos los términos, condiciones y precios contenidos en este documento son meramente indicativos y están sujetos a variaciones por circunstancias del mercado, modificaciones legislativas, jurisprudenciales, de doctrina administrativa o cualquier otro motivo, que puedan producirse. El inversor interesado debe ser consciente de que los productos a los que este documento se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o patrimonial o su perfil de riesgo. Por consiguiente, deberá adoptar sus propias decisiones teniendo en cuenta dichas circunstancias y procurándose el asesoramiento especializado en materia fiscal, legal, financiera, regulatoria, contable o de cualquier otro tipo que, en su caso, precise. March Gestión de Fondos, S.G.I.I.C., S.A.U. no asume responsabilidad alguna por cualquier coste o pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido. Ninguna parte de este documento puede ser copiada, fotocopiada o duplicada en modo alguno, forma o medio, redistribuida o citada sin el permiso previo por escrito de March Gestión de Fondos, S.G.I.I.C., S.A.U.