Notas - Actinver

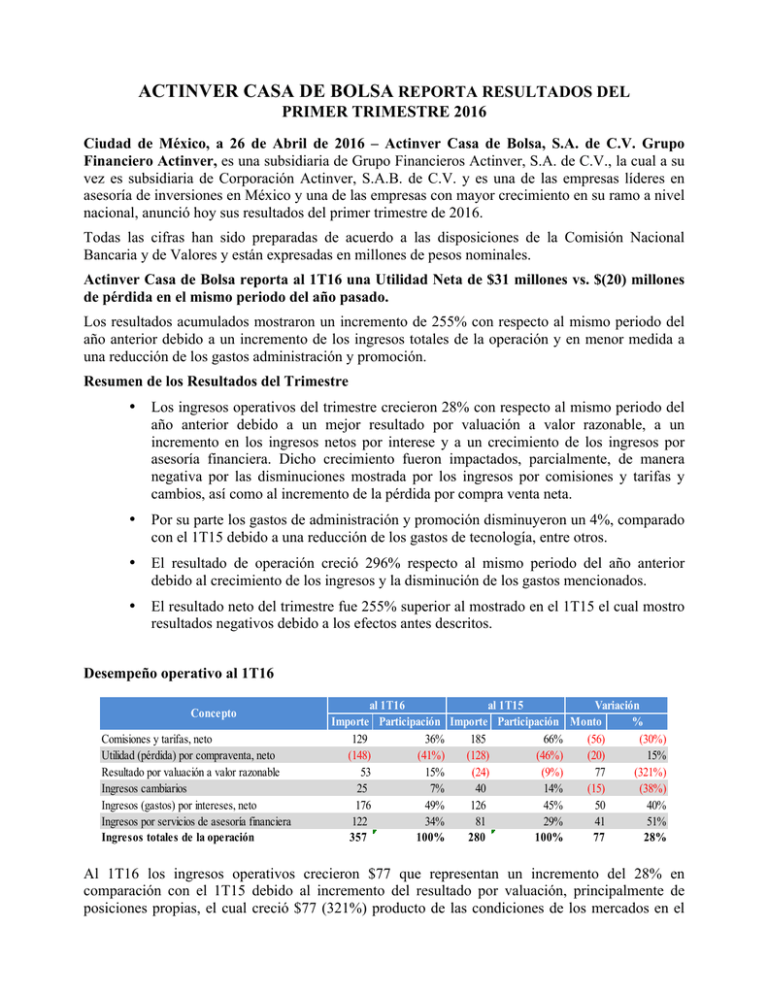

Anuncio