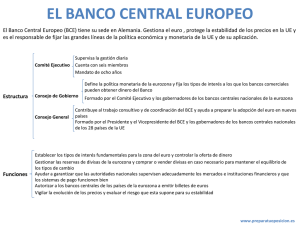

Crisis de la deuda y nueva gobernanza económica

Anuncio