magazine - Iberian DFK | Abogados y economistas

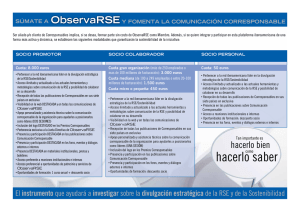

Anuncio

Núm. 5 Junio 2015 MAGAZINE LA ENTREVISTA ÍNDICE 01 LA ENTREVISTA 03 ARTÍCULO DE OPINION 04 ACTUALIDAD · Entrevista a Don Marcos González. · Expectativas primaverales para Europa. · Doing Business in Brazil. 06 OTROS ARTÍCULOS 11 IBERIAN AL DÍA · Implicaciones fiscales de la aportación de inmuebles a una sociedad. · Tributación de los distintos productos financieros tras la Reforma. · La tributación de los socios de sociedades que prestan servicios a las mismas. · Otras formas de remuneración a trabajadores interesantes desde el punto de vista fiscal. · Responsabilidad penal de la persona jurídica y sistemas de prevención. Reforma del codigo penal español: entrada en vigor 1 de julio de 2015. CON LA COLABORACIÓN DE: Don Marcos González CEO de MediaResponsable y Presidente Editor de Corresponsables y de su Fundación Buenos días, Sr. González. Lo primero, darle las gracias por atendernos y dedicarnos este tiempo. En IBERIANDFK estamos plenamente convencidos de que los temas de Responsabilidad Social Empresarial (RSE) han llegado a nuestro país para quedarse y que cada vez irán a más. Creemos que es un tema incorporado e integrado en grandes compañías, pero que las pymes no tienen porqué dejar de lado. Prueba de ello es la empresa que Ud. preside y de la que nos gustaría conocer más. Contrario a lo que se nos enseña en la universidad, pensé que las buenas noticias también han de ser noticia y me pareció buena idea diseñar diferentes plataformas de comunicación para todas estas informaciones que lamentablemente no tienen cabida de forma habitual en los medios tradicionales. Pero aún quisimos ir más allá y me propuse que era importante predicar con el ejemplo y aplicar la RSE a la propia editorial demostrando que las pequeñas organizaciones también pueden y deben ser responsables y sostenibles. Sr. González ¿Qué es Corresponsables y cómo nace la idea de crear esta pequeña empresa editorial? Como periodista siempre he creído en la función social de los medios de comunicación y en su importancia para construir la agenda global y en poner en la mesa los temas que ayuden a construir un mejor mundo para todos, como es la RSE. Comencé a escribir a partir del 2001 sobre la RSE en el medio que ejercía de redactor jefe y me apasionó tanto el tema que dejé el trabajo estable que tenía para crear en 2005 Corresponsables y la pyme editorial MediaResponsable con el objetivo de dar a conocer lo que se hace bien en el mundo y predicar con el ejemplo, y así construir entre todos un mundo mejor. Damos voz a todos, tanto personas como todo tipo de organizaciones: grandes empresas, pymes, entidades no lucrativas, centros académicos, administraciones públicas, medios de comunicación, porque todos somos corresponsables de lo que pasa en el mundo, y todos somos parte de la solución. ¿Cómo ha evolucionado la editorial y los medios de comunicación Corresponsables en todo este tiempo? Comenzamos en 2005 lanzando el primer Anuario Corresponsables y hoy en día, diez años después, los números revelan la extraordinaria y amplia labor que hemos podido desarrollar, aunque somos conscientes de que aún nos queda mucho por mejorar y por hacer. Actualmente, estamos presentes en siete países con un equipo de más de 25 personas. Hemos publicado 10 ediciones del Anuario Corresponsables en España y cuatro en México, una edición Iberoamérica y tenemos en marcha una segunda edición en Argentina, Colombia, Chile, Ecuador y Perú y la primera del Anuario Corresponsables en Europa, fruto de nuestra internacionalización. Llevamos publicados 41 números de la revista Corresponsables y más de 40 Dosieres Corresponsables sobre temas, sectores y ámbitos de la RSE. Hemos celebrado cerca de 200 Jornadas y Diálogos Corresponsables. Tenemos más de 750.000 visitas auditadas por OJD en Corresponsables.com y en los portales en Argentina, Colombia, Chile, Ecuador, México y Perú y más de 12.000 seguidores en redes sociales. Hemos colaborado en más de 75 proyectos de comunicación responsable, entre ellos, memorias e informes de sostenibilidad y en 2010 creamos la Fundación Corresponsables que ya tiene en marcha la sexta edición de los Premios Corresponsables y ha conseguido más de 1.600 adhesiones a su Manifiesto por la Corresponsabilidad. Si alguien está haciendo ruido positivo en Iberoamérica en temas de RSE y Sostenibilidad, esos somos nosotros. Mencionaba que han apostado por internacionalizarse, ¿cómo ha sido este proceso? No es nada fácil para una pyme la internacionalización, pero sinceramente y modestamente, hasta el momento nos ha ido mejor de lo previsto, teniendo en cuenta la compleja situación económica de nuestro país y lo difícil que es para una organización como la nuestra, con recursos económicos y humanos tan limitados, internacionalizarse. Se hace camino al andar como dice el poeta, y en lugar de quejarnos, hemos mantenido la ilusión, esfuerzo y la convicción de que nuestro modelo de difundir la RSE y aplicarla en nuestra gestión, esa coherencia entre lo que decimos y lo que hacemos, es lo que nos permite tener legitimidad social y la credibilidad y confianza necesaria para cumplir nuestra misión. Parece fácil pero no lo es, y personalmente he hecho el mayor esfuerzo que he podido por conocer en persona los países en los que estamos presentes y ver cómo aterrizar y adaptar Corresponsables en cada uno de ellos. No obstante, estamos consiguiendo demostrar con hechos que es posible ser rentables con una gestión responsable y que ese es el único camino para ser sostenibles. Y esto aplica a las grandes empresas, pero también a las pymes, entidades no lucrativas, administraciones públicas, academia, medios de comunicación... Todos debemos ser corresponsables, esta idea capital está cada vez más presente en todo el mundo, también en Europa, donde estamos trabajando en la primera edición europea del Anuario Corresponsables que esperamos vea la luz a finales de este año. ¿Qué ha aprendido de la Responsabilidad Social en todos estos países a los que han llevado el proyecto de Corresponsables? Me ha sorprendido la cantidad de iniciativas que se están llevando a cabo a todos los niveles y desde todos los grupos de interés: desde los gobiernos, el mundo empresarial, la sociedad civil… Las reflexiones y preocupaciones son compartidas en muchos casos con las que nos encontramos en España y Europa, y nosotros queremos vehicularlas y darlas a conocer en todo el ámbito iberoamericano para conseguir que la RSE se integre más en las organizaciones que ya llevan tiempo trabajándola y se implante en aquellas aún reacias a hacerlo. Además estoy conociendo a personas extraordinarias que me están ayudando mucho personal y profesionalmente a convertir este sueño en realidad. ¿Cómo ha sido acogido el proyecto de Corresponsables en Latinoamérica? Sinceramente me ha sorprendido la aceptación tan fantástica que ha tenido. Obviamente, no es fácil y sólo hemos dado el primer paso. Lo importante es ver cómo seguimos y podemos seguir aportando valor y generando sinergias en todos los países donde hemos aterrizado. La primera edición del Anuario Corresponsables ha gustado mucho y ha conseguido el apoyo de muchas organizaciones de muy diversa naturaleza. La muestra es la gran asistencia a los actos de presentación de la publicación y el interés que despiertan las próximas ediciones. A día de hoy, no existe ningún otro medio de comunicación con tanta presencia en Iberoamérica, aunque reconocemos que hay otros medios locales que lo están haciendo muy bien y con buena parte de ellos estamos generando alianzas. Esto resulta muy positivo, ya que creemos en la ‘coopetencia’ en la que todos sumemos y aportemos nuestro grano de arena. Es fundamental dejar los egos y los intereses particulares a un lado y buscar el bien común. Creo firmemente en ello y por eso llevamos a cabo nuestra labor con modestia y teniendo muy en cuenta la cultura de cada país. Es esencial aprender y compartir. ¿Cómo han avanzado en estos años en lo relativo a vuestra aplicación de la RSE? Respecto a la aplicación de la RSE se nos están reconociendo algunos hitos como el de ser la única pyme del sector de medios en el mundo con Informe de Sostenibilidad según el nivel G4 nivel ‘comprehensive’ de la entidad internacional Global Reporting Initiative y la única en Iberoamérica con el nivel advanced del COP (Communication on Progress) del Pacto Global, lo que significa que rendimos cuentas de forma muy exhaustiva sobre aspectos económicos, sociales, ambientales y laborales que afectan a nuestra gestión. El informe está colgado en la web y se puede consultar en este enlace: http://publicaciones.corresponsables.com/publi cation/bdf8fa95/ También contamos con la certificación SGE 21 o el sello de empresa familiarmente responsable (EFR), que seguimos renovando cada año o el distintivo ESR (Empresa Socialmente Responsable) de Cemefi, el Centro Mexicano para la Filantropía. Son reconocimientos que avalan nuestra gestión responsable y nuestra apuesta por la conciliación. Obviamente aún nos falta mucho por mejorar también en este ámbito. Como siempre digo en las conferencias y en las clases, no debemos nunca olvidar que la RSE es un proceso de mejora continua, nunca se comienza de cero en RSE ni nunca se llega a la meta, pero si se debe trabajar año tras año por mejorar y seguir avanzando hacia la excelencia. No es habitual que las pymes tengan una Fundación, ¿por qué apostaron por crearla? Es cierto, pero si nosotros podemos tener una Fundación, todas las pymes pueden tenerla. La Fundación Corresponsables nació con el objetivo de extender la Responsabilidad Social a todo tipo de organizaciones y al conjunto de la sociedad, incidiendo en aquellos colectivos que cuentan con pocos recursos para comunicar sus actuaciones responsables. Partimos de la convicción de que es tan importante hacer las cosas bien, como hacerlas saber en un mundo tan mediático como el que vivimos. Y así nació con el compromiso de promover ’La comunicación responsable al alcance de todos‘, tratando de ser el altavoz de la Responsabilidad Social de aquellas organizaciones cuyas actuaciones responsables no encuentran cabida en los canales de comunicación habituales. La Fundación Corresponsables impulsa la difusión, investigación, divulgación, análisis e innovación en torno a la Responsabilidad Social, a través de actividades propias o en colaboración con otras entidades. Toda su labor puede consultarse en www.fundacioncorresponsables.org. En 2015 celebrarán su décimo aniversario, ¿cómo lo afrontan? Con gran ilusión y responsabilidad. Ni en el mejor de mis sueños pensaba que llegaríamos a cumplir 10 años. De lo que me siento más orgulloso es de que, a pesar de la crisis he podido mantener el equipo unido en España y ampliarlo fuera. Soy consciente del momento económico complicado que vivimos y de que, como me dicen los gestores, mi utopía es fantástica pero la primera responsabilidad de MediaResponsable es ser rentable para poder mantener el empleo. Por eso, estoy tan agradecido con todos aquellos que apoyan nuestros productos y servicios y que han confiado en nosotros para la realización de su memoria o de otras soluciones de comunicación y que nos permiten seguir adelante con nuestra misión. Sr. Gonzalez, nuestra última pregunta siempre es en blanco. Ud. se pregunta, Ud. se responde. Cada día me planteo que retos tiene por delante la organización. El principal reto, sin duda, es compatibilizar la necesaria rentabilidad económica con unos criterios responsables y sostenibles en todos los ámbitos de nuestra actividad. Llegamos con toda la ilusión al décimo aniversario de nuestra entidad y queremos consolidarnos en Iberoamérica aún más y abrirnos camino en Europa para convertirnos en el medio de comunicación internacional de referencia. Para ello, vamos a poner todo nuestro empeño y el corazón con vistas a mejorar el mundo desde el periodismo y la comunicación responsable. Confiamos seguir contando con la complicidad y colaboración en este proceso con todos los compañeros de viaje que nos hemos ido encontrando, pues todos somos corresponsables. Por María José Moragas Monteserín Socia de PICH ABOGADOS Y ECONOMISTAS MAGAZINE Núm. 5 Junio 2015 2 OPINIÓN Carles Gasòliba Economista, Presidente de Axis Consultoría Europea Presidente de CIDOB (Barcelona Centre for International Affairs) EXPECTATIVAS PRIMAVERALES PARA EUROPA La Comisión Europea publica trimestralmente sus previsiones económicas, las de esta primavera señalan unas condiciones favorables para tener un buen año. Las expectativas son positivas gracias fundamentalmente a tres factores, los precios bajos del petróleo, un crecimiento sostenido de la economía mundial y la depreciación del euro. EDITORIAL Sorprendentemente todos los economistas y todos los centros de estudios, nacionales e internacionales, que auscultan la economía española coinciden en una valoración positiva creciente sobre la evolución de la misma. Nuestra economía va a crecer, como mínimo, un 3 por ciento este año, con una creación neta de empleo remarcable. De hecho, es un ejemplo de reacción positiva tanto a nivel europeo como del resto de países occidentales. Los pesimistas dirán que es producto de la atracción exterior, del precio del petróleo, de la evolución del euro y del papel del Banco Central Europeo. Los optimistas dirán que es, exclusivamente, fruto de las reformas emprendidas. Tendrán razón unos y otros, pero la realidad es que las empresas y la ciudadanía están impulsando un cambio sorprendente en nuestra economía. Ahora, debemos exigir que nuestros gestores públicos focalicen todas sus capacidades y habilidades en fomentar y asentar este crecimiento, dado que todavía nuestro PIB está por debajo del que teníamos en el 2007 y nuestra tasa de desempleo sigue siendo alarmante. Hay que recordar que tanto el PIB como la tasa de desempleo están muy alejadas de las que teníamos a los primeros síntomas de la crisis en el 2007. Así pues, tenemos buenas noticias, pero queda mucho por hacer y no podemos permitir que los gestores de lo público se despisten en la tarea del fomento de un crecimiento económico sostenible. En la presentación del informe, el vicepresidente de la Comisión Europea responsable del euro, Valdis Dombrovskis, ha declarado que la recuperación de las economías europeas se está intensificando, pero que han de consolidarse aplicando tres prioridades, reformas estructurales, reforzamiento de la inversión y fomento de la responsabilidad presupuestaria. En una conferencia el día 11 de este mes, pronunciada en la Bolsa de Barcelona por Elena Flores, de la Dirección General de Economia y Finanzas de la Unión Europea, se destacó que este proceso tendría una influencia directa y positiva en los niveles de ocupación y que se volverían a unos niveles de inflación aceptables desapareciendo el peligro de la deflación, alertando de la necesidad de las reformas estructurales y la disciplina fiscal para consolidar las mejoras y las tasas de crecimiento de una manera sólida y estable. Las últimas estimaciones de consenso señalan un crecimiento del 1,5 por ciento del PIB para la eurozona, con todos los países en crecimiento, incluyendo Grecia. Ciertamente no todos los crecimiento son iguales, encabezan la lista España (2,6) y Alemania (2,0), en la cola, Austria (1,0) e Italia (0,6). La recuperación ciertamente no es uniforme, ni los esfuerzos que han de hacer los estados miembros de la Unión son iguales. Por ejemplo, España tiene una tasa de paro del 23 por ciento y Alemania del 6,4, la más baja, Austria con el 5,6. La media de la eurozona se sitúa en el 11,3. Mientras España tiene un déficit del 4.4 del PIB, la media de la eurozona es de 2,2, y Alemania un superávit del 0,7. La balanza exterior es para Alemania del 7,5, la media de la eurozona, el 2,6, España, 0,5. La Comisión Europea coincide con el Fondo Monetario Internacional y el Banco Central Europeo en la necesidad de reformas estructurales en España, valora mucho y bien las realizadas, ponderando el resultado del crecimiento más alto de la eurozona para el 2015, pero opina que hay que consolidarlo con actuaciones decididas en varios campos. El Fondo Monetario Internacional prevé que hasta el 2017 España no recuperará todo el PIB perdido en la crisis, y que hasta el 2010 el paro no bajará de los cinco millones, poniendo el acento. en la necesidad de profundizar en la reforma laboral. En la recomendación del Consejo relativa al Programa de Reformas de 2015 para España de día 13 de este mes de mayo, en la que además se emite un dictamen sobre el programa de Estabilidad de 2015 de España, se recomienda que España tome medidas en 2015 y 2016 con el fin de corregir del déficit excesivo en 2016, recomendando aprovechar el crecimiento para reducir déficit y deuda, reforzar la transparencia y la obligación de rendir cuentas de las haciendas públicas de las Comunidades Autónomas, y mejorar la relación coste-eficacia del sector sanitario y racionalizar los gastos farmacéuticos de los hospitales. Paralelamente hay que completar la reforma del sector de las cajas de ahorros, y reestructurar y privatizar las cajas de ahorros de propiedad estatal. Como todos los organismos internacionales que dictaminan sobre la economía española, la Comisión propugna una nueva y profunda reforma del mercado laboral, adecuando salarios a productividad y mejorando los servicios de ocupación. Las trabas burocráticas a la creación de empresas y los efectos negativos de un excesivo corporativismo también son considerados elementos esenciales para consolidar el crecimiento sostenible de la economía española. La conclusión es que la recuperación no está consolidada ni lo estará si no se acometen las reformas de calado que se propugnan. “La recuperación no está consolidada ni lo estará si no se acometen las reformas de calado que se propugnan” ACTUALIDAD DOING BUSINESS IN BRAZIL Por Roberta Zara Socia de Adviser Auditores Independientes Firma con sede en Brasil, miembro de DFK INTERNATIONAL España es, actualmente, un importante socio comercial de Brasil con un volumen de negocios de alrededor de 100 mil millones de dólares al año. Las empresas españolas han mostrado interés en inversiones, entre otras, en áreas de transporte, aviación civil, exploración pre-salina, proyectos relacionados con los Juegos Olímpicos, así como en otros en programas de logística brasileña. El intercambio entre los dos países alcanzó los 7,1 mil millones de dólares, con 3,2 mil millones de dólares de exportaciones brasileñas. En Brasil hay diferentes tipos de entidades, algunas de ellas son corporaciones, entidades de responsabilidad limitada, asociaciones, joint ventures, sucursales de empresas extranjeras. Las entidades más comunes son las corporaciones y les entidades de responsabilidad limitada: Corporaciones -más comúnmente conocidas como S.A.- parecidas a las corporaciones de EEUU y a las sociedades anónimas del Reino Unido. Este tipo de entidad es la única que permite que sus acciones coticen en un mercado público. - Responsabilidad limitada, se parecen a las compañías de responsabilidad limitada privada en el Reino Unido. Las S.A. pueden tener un único accionista, siempre y cuando éste sea una persona jurídica brasileña. En las entidades de responsabilidad limitada, como mínimo tiene que haber dos socios personas jurídicas o físicas, brasileñas o extranjeros (si ambas son extranjeras, necesitan designar un representante legal domiciliado en Brasil). Actualmente, debido a la burocracia, el período medio de constitución de una nueva entidad se halla en torno a 60-90 días. En general, Brasil no restringe la propiedad extranjera de las empresas nacionales. Sin embargo, a las personas físicas o jurídicas extranjeras no se les permite controlar inversiones en determinados sectores, como por ejemplo los medios de comunicación, en donde se permite una participación de inversores extranjeros no superior al 30% del capital social de la entidad. En los últimos 15 años, especialmente en las regiones norte y nordeste, ha habido un aumento de los incentivos por parte del gobierno en relaciones a las inversiones extranjeras. Los incentivos pueden variar en relación a los impuestos federales, estatales o municipales, y también pueden ser específicos de acuerdo a la actividad de la empresa. Estos incentivos son muy importantes en el momento de invertir en Brasil. La Constitución Federal de 1988 confirió la autoridad fiscal tanto al Gobierno Federal como a los Estados (Comunidades) y los Municipios. Dicha constitución establece los principios y directrices tributarias que tienen que recoger las leyes fiscales federales, estatales y municipales. Las empresas están sujetas al Impuesto sobre Sociedades, a un tipo del 25% (15% + 10%), a un 9% de Contribuciones sociales y al 15% las instituciones financieras, las compañías de seguros privadas y las empresas de capitalización. Los principales impuestos a los que están sujetas las empresas son los siguientes: II – Impuesto sobre las importaciones. Según el valor CIF y el tipo, aquél varía en relación con el producto de un 0% a un 35%. PIS – Programa de Integración Social. Basado en los ingresos brutos y el tipo varía de acuerdo con el sistema del impuesto sobre sociedades entre un 0,65% a un 1,65%. COFINS – Contribución para el Financiamiento de la Seguridad Social. Basado en los ingresos brutos, y el tipo varía de acuerdo con el sistema del impuesto sobre sociedades de un 3% a un 7,6%. IPI – Impuesto sobre los Productos de Industrialización. Basado en los precios de las ventas, y el tipo varía en función del producto de un 0% a un 15%. ICMS – Impuesto sobre la Circulación de Mercancías y Servicios. Basado en el valor del producto, y varía en función de la ubicación dónde se entrega el producto. Las importaciones generalmente varían del 17% al 18%. ISS – Impuesto sobre los Servicios. Basado en la ciudad en la que se prestan los servicios, varía del 2% al 5%. IPTU – Impuesto sobre Propiedades. Basado en el valor de la propiedad y de acuerdo con las leyes municipales (en Sao Paulo varía del 0,5% al 2%). IOF – Impuesto sobre Operaciones Financieras. Basado en las transacciones de divisas, de créditos y de valores negociables. Respecto a las transferencias y pagos: Dividendos y beneficios: no hay restricciones a la distribución de dividendos a los accionistas aunque, no obstante, la entidad está obligada a dotar el 5% de sus ingresos anuales como reserva legal. Los dividendos pagados no están sujetos a retención. Intereses: no hay restricciones al pago de intereses si el contrato de préstamo está a condiciones de mercado y registrado formalmente en el Banco Central. Los gastos relacionados con los intereses, para que estos sean deducibles fiscalmente, deben estar sujetos a la legislación brasileña. Royalties y derechos: los conocimientos técnicos deben ser registrados con la aprobación de la Agencia Brasileña de Propiedad Industrial y están sujetos a un 15% de retención y a un 10% en concepto de la CIDE (Contribución de Dominio Económico). Los gastos relacionados con los royalties y los derechos tienen una deducción fiscal limitada. Transferencias generales: el pago general de servicios extranjeros están sujetos a una retención del 25%, 1,65% PIS y 7,6% COFINS y ISS, según la ciudad en la que se encuentra la empresa. Los extranjeros con visados permanentes o temporales y con un contrato de empleo en Brasil, son considerados como residentes y deben pagar impuestos en Brasil por su renta mundial a partir de la fecha en que llegan al país. Las personas físicas, incluidas las no residentes, tributan por su renta mundial a unos tipos progresivos que van del 7,5% al 37,5%. “Aunque el sistema fiscal brasileño es complejo y su análisis requiere un cierto trabajo extra, Brasil es un excelente país para nuevas inversiones” MAGAZINE Núm. 5 Junio 2015 4 DOING BUSINESS IN BRAZIL Por Roberta Zara Socia de Adviser Auditores Independientes Firma con sede en Brasil, miembro de DFK INTERNATIONAL Spain is an important trading partner for Brazil with business around USD 100 billion a year. Spanish companies have shown interest in investing in shipping areas, civil aviation, pre-salt exploration, projects related to the Olympic Games and Investment in Brazilian Logistics program. The exchange between the two countries reached $7.1 billion last year, with $ 3.2 billion of Brazilian exports. In Brazil, there are different types of entities as corporation, limited liability, partnerships, joint ventures, branches for foreign companies. The most common are corporations and limited liabilities: Corporations: common known as S.A. most closely held resembles a corporation in the US and other countries and a public limited company (PLC) in the UK. It is the only corporate forms that can be have its stocks publicly trade. Limited liability: (limitada) resembles a closely held company in US and a private limited-liability company in UK. The Corporations may have one shareholder, as long as is a Brazilian legal entity, the Limited may not be less than two legal entities or individuals, Brazilian or foreign (if both foreign, must have a legal representative domiciled in Brazil). Due to the bureaucracy, to open a new company takes 60 to 90 days. In general, Brazil does not restrict foreign ownership of domestic enterprises. However, foreign individuals and companies are not permitted to control investments in certain sectors, including the news media, where participation of foreign investors is allowed only up to the limit of 30% of a company’s capital. There has been an increase of incentives by the government for foreign investments as well exporting in the past 15 years especially for the North and Northeast regions. The incentives can vary from Federal, State or Municipal taxes and also being specific according to the company’s activity. This is something to look at when investing in Brazil. The 1988 Federal Constitution has conferred taxing authority to the Federal Government, the States and Municipalities. The Federal Constitution sets the tax principles and guidelines that will lead the federal, state and municipal tax laws. Companies are subject to 25% (15% + 10%) of income tax and 9% for Social Contribution and 15% for financial institutions, private insurance companies and capitalization companies. The mains taxes that companies are subject to are: II – Import tax: Based on CIF value and varies according to the product from 0% to 35%; PIS – Program for Social Integration: based on gross revenue, varies according to the income tax system from 0.65% to 1.65% COFINS – Contribution for Social Security Financing: based on gross revenue, varies according to the income tax system from 3% to 7.6% General remittances: general payment of foreign services are subject to 25% withholding tax, 1.65% PIS and 7.6% COFINS and ISS according to the city the company is located. Foreigners arriving in Brazil on permanent visas or temporary visas with a local employment agreement are considered as residents and are taxed on worldwide income from the date of their arrival. Individual taxpayers, including resident foreigners, are taxed on worldwide income at progressive rates, from 7.5% to 27.5%. IPI – tax on industrialization products: based on sales prices and varies according to the product type from 0% to 15% ICMS – Tax on circularization of products and services: based on the product value and varies according to the location where the product is being delivered. Imports generally vary from 17% to 18%. ISS – Tax on services: based on the city where the service is provided, varies from 2% to 5%; IPTU – Tax on properties: based on the property value and according to the municipal laws (in São Paulo varies from 0.5% to 2%). IOF – Tax on financial transactions: based on foreign exchange, credit and security transactions according to the type of transaction. With regard to transfers and payments: Dividends and Profits: no restrictions are imposed to distribute dividends to the shareholders, although for a corporation is required to allocate 5% of its annual income as legal reserve. Dividends paid out are not subject to withholding tax. “Although there is a complex tax system that requires some extra work Brazil is an excellent place for new investments” Interests: no restrictions applied to payment of interest if the loan contract is under market conditions and formally registered at the Central Bank. Interest expenses are to be under Brazilian tax rules to be income tax deductible. Royalties and fees: that involves know-how are subject to registration with approval from the Brazilian Industrial Property Agency and to 15% withholding tax and 10% CIDE (Contribution of Economic Domain), expenses have limited income tax deduction. MAGAZINE Núm. 5 Junio 2015 5 OTROS ARTICULOS IMPLICACIONES FISCALES DE LA APORTACIÓN DE INMUEBLES A UNA SOCIEDAD Por Helena Alcaraz López Economista-auditora de cuentas de IR&AUDIEST La constitución de una sociedad aportando inmuebles por los socios conlleva el devengo del Impuesto sobre Operaciones Societarias (OS) el día del otorgamiento de la Escritura Pública. Con la aprobación del Real Decreto Ley 13/2010, de 3 de Diciembre, se introdujo en su artículo 3 la exención en la modalidad de Operaciones societarias del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITPYAJD), de las operaciones de constitución, ampliación de capital y aportación de socios. Por lo que la modalidad de OS grava la reducción del capital social y la extinción de sociedades y considera, principalmente NO sujeto, la ampliación del capital con cargo a la reserva constituida exclusivamente por prima de emisión y las operaciones de reestructuración del artículo 94 del Texto Refundido de la Ley sobre el Impuesto de Sociedades (TRLIS) de fusión, escisión, aportación de activos y canje de valores. No obstante, la exención en OS no exime de la obligación de la presentación del Modelo 600 en un plazo de 30 días hábiles desde el devengo. Además del devengo de OS se produce el devengo del IVA o TPO y del IRPF o IS. Véase: OS grava OS NO sujeto Reducción del captial social La extinción de sociedades La ampliación del capital con cargo a la reserva constituida exclusivamente por prima de emisión Las operaciones de reestructuración del artículo 94 del TRLIS IVA Si el socio aportante es un particular o un empresario que no actúa en el ejercicio de su actividad profesional, la transmisión está sujeta y exenta a OS –incompatible con TPO-. Puesto que OS prevalece sobre TPO. V1710-12. IVA (particular) No sujeto a IVA: OS compatible con TPO Si el socio aportante es un empresario que actúa en el ejercicio de su actividad profesional, la aportación estará sujeta a IVA, que deberá repercutirse a la sociedad. Sin embargo, dicha entrega podría encontrarse exenta de IVA si se aporta una edificación de segunda o posterior entrega o no sujeta si el bien aportado por el socio supone el 100% de su activo empresarial. ganancia generada hasta 20 de enero de 2006. Para ello, la desafectación de estas actividades ha de producirse con más de tres años de antelación a la fecha de transmisión. Así mismo se mantiene el porcentaje de reducción del 11,11% por cada año de permanencia del inmueble en el patrimonio que exceda de dos, y redondeado por exceso, hasta la fecha 31 de Diciembre de 1996. Sujeto y no exento: IVA + OS No sujeto exento: OS + TPO (IVA si renuncia a la exención) Con la Ley 26/2014, de 27 de Noviembre, se ha eliminado la aplicación de los coeficientes de actualización en la transmisión de inmuebles, que corregían la depreciación monetaria actualizando el valor de adquisición. Así mismo, se ha añadido en la Disposición Transitoria Novena el mantenimiento de los coeficientes de abatimiento con la limitación de un valor de transmisión máximo y global, para el conjunto de los valores de transmisión de todos los elementos patrimoniales transmitidos desde 1/1/2015, de 400.000 euros. IVA (empresario) A efectos del IVA, ¿quiénes tienen la consideración de empresarios o profesionales? • Las personas o entidades que realicen actividades empresariales o profesionales que implican la ordenación por cuenta propia de factores de producción materiales y humanos o uno de ellos, con la finalidad de intervenir en la producción o distribución de bienes y servicios. • Los arrendadores de bienes. • Quienes efectúen la urbanización de terrenos o la promoción, construcción o rehabilitación de edificaciones destinadas, en todos los casos, a su venta, adjudicación o cesión por cualquier título, aunque sea ocasionalmente. IRPF Si el socio aportante es un particular, generará una ganancia o pérdida patrimonial determinada por la diferencia entre valor de adquisición, CV DGT 1 de Octubre de 2012, V2466-12, y la cantidad mayor de las siguientes: • El valor nominal más la prima de emisión de las acciones o participaciones recibidas. • El valor de cotización de los títulos recibidos en el día de la aportación. • El valor de mercado del bien. Por otra parte, esta ganancia podría minorarse por la aplicación de la Disposición Transitoria Novena de la Ley 35/2006 que estableció una reducción para las ganancias patrimoniales derivadas de la transmisión de elementos no afectos a actividades económicas que hubieran sido adquiridos antes del 31 de diciembre de 1994. Y que supone una reducción por la Con el cambio normativo, se mantiene la no sujeción de la parte de la ganancia patrimonial generada con anterioridad a 20 de enero de 2006 derivada de inmuebles o inversiones y mejoras efectuados en los mismos, que a 31 de diciembre de 1996 tuviesen un periodo de generación superior a 10 años. IMPUESTO SOBRE SOCIEDADES Si el socio es persona jurídica deberá tributar por IS, por la diferencia entre el valor de mercado del bien aportado a la sociedad constituida por la sociedad-socio y el valor neto contable de dicho bien. PLUSVALÍA MUNICIPAL Si el bien aportado es un inmueble de naturaleza urbana se produce el devengo del IIVTNU, a cargo del socio aportante, al producirse un cambio en la titularidad del bien. El devengo es de 30 días hábiles, en este caso, desde el otorgamiento en Escritura. El importe es un porcentaje, en función de los años en el patrimonio del socio aportante, sobre el valor catastral del suelo urbano y como máximo un tipo impositivo del 30% y 20 años. MAGAZINE Núm. 5 Junio 2015 6 TRIBUTACION DE LOS DISTINTOS PRODUCTOS FINANCIEROS TRAS LA REFORMA Por Maribel López Gutiérrez Economista de PICH ABOGADOS Y ECONOMISTAS Profesora Máster Asesor Financiero Europeo (Universidad Barcelona) Cuando un inversor acude a una entidad financiera o entidad aseguradora, lo que persigue no es otra cosa que la obtención de la mayor rentabilidad de su capital, invirtiéndolo en lo que considera el producto más conveniente para sus intereses. Para que esa rentabilidad sea óptima y su inversión resulte exitosa, hay que atender, además de a las condiciones financieras (liquidez) y de riesgo del producto de que se trate, a cómo se verá afectado dicho producto por la fiscalidad que le resulte aplicable. PLANES DE PENSIONES Podrán recuperarse las aportaciones realizadas una vez hayan pasado 10 años (empezando a contar a partir de las generadas en enero 2015). Se reduce el límite máximo en la aportación a 8.000 euros, independientemente de la edad que tenga el contribuyente. Tampoco podrán superar el 30% de los rendimientos del trabajo. Si el rescate se hace en forma de capital se aplica una reducción del 40% a las aportaciones realizadas antes de diciembre 2006 y se saca el dinero el año de jubilación o los dos siguientes. En anteriores ejemplares de nuestro MAGAZINE ya habíamos tratado este tema por considerarlo de interés. No obstante, hemos creído conveniente, dado que con la nueva reforma la fiscalidad de los productos financieros ha cambiado este año, poner de relieve los principales cambios de tributación del ahorro. Así pues: PIAS (PLAN INDIVIDUAL DE AHORRO SISTEMÁTICO) DEPÓSITOS Continúan tributando los intereses percibidos de los depósitos, pagando impuestos de esta manera por los beneficios generados. Hasta 6.000 euros tributan al 20% en 2015 y al 19% el año que viene. Entre 6.000 y 44.000 euros sube al 22% en 2015 y al 2E016. A partir de 50.000 euros la tributación es del 24% este año y el 23% en 2016: PLANES DE AHORRO A LARGO PLAZO El contribuyente aporta un máximo de 5.000 euros al año durante 5 años y estarán exentos de tributación los rendimientos que se hayan producido. Se perdería la exención de los rendimientos en el caso de recuperar cuantía antes del plazo de los 5 años. La tributación dependerá de la forma en la que el ahorrador opte por cobrar el seguro del ahorro: su ventaja es la exención de la rentabilidad hasta la constitución de la renta vitalicia (no la rentabilidad posterior) 2015 Tipo aplicable Base imponible del ahorro Hasta Euros Cuota íntegra Hasta euros Resto base liquidable del ahorro Hasta Euros 0 0 6.000 20 6.000 1.200 44.000 22 50.000 10.880 en adelante 24 Base imponible del ahorro Hasta Euros Cuota íntegra Tipo aplicable Hasta euros Resto base liquidable del ahorro Hasta Euros 0 0 6.000 19 6.000 1.140 44.000 21 50.000 10.380 en adelante 23 Porcentaje 2016 Porcentaje ACCIONES Desaparecen las diferencias entre cómo tributan los beneficios en función del período en el que se han generado: a partir de este año, todas las rentas tributan igual, según las rentas del ahorro, sin tener en cuenta cuánto tiempo se han mantenido las acciones. DIVIDENDOS Se suprime la exención de tributación de los primeros 1.500 euros exentos. Este año se debe pagar por todos los dividendos cobrados, en el porcentaje que corresponda según el rendimiento obtenido. FONDOS DE INVERSIÓN Las alteraciones patrimoniales generadas entre la compra y la venta tributan. Hay un límite de 400.000 euros a los que le son de aplicación los coeficientes de abatimiento y que tienen en cuenta la suma total de las ganancias patrimoniales (acciones, fondos, inmuebles, etc.). “Para que la rentabilidad sea óptima y su inversión exitosa, hay que atender, además de a las condiciones financieras (liquidez) y al riesgo del producto de que se trate, a cómo se verá afectado dicho producto por la fiscalidad que le resulte aplicable” MAGAZINE Núm. 5 Junio 2015 7 LA TRIBUTACION DE LOS SOCIOS DE SOCIEDADES QUE PRESTAN SERVICIOS A LAS MISMAS Por Andrés Alvarez Rodriguez Scott Socio de ASESORIA ARTURO ALVAREZ El controvertido tema de las retribuciones de los socios y administradores que prestan servicios en las sociedades mercantiles pagadoras parece que poco a poco se va aclarando, si bien, parece que todo este vaivén de normativa, criterios, opiniones, notas y conversaciones de cafetería ha generado una gran inseguridad y desconcierto en los operadores económicos que además, por la naturaleza de la gran mayoría de las empresas españolas afecta a casi todas ellas. La Dirección General de Tributos ha evacuado recientemente dos consultas en las que va precisando el criterio de la AEAT para este tipo de retribuciones en lo que respecta a su tributación en el impuesto del IRPF, IVA e incluso en el IAE. Así la consulta DGT V1147-15 parece analizar los criterios para empresas con actividad empresarial y la DGT V1148-15 analiza los criterios de las retribuciones en el caso de que la actividad de la empresa pagadora sea profesional. A. ACTIVIDADES EMPRESARIALES (DGT V1147-15) ACTIVIDADES (DGT V1148-15) PROFESIONALES Este apartado es el más sencillo de comprender dentro de toda esta complejidad normativa que el legislador se ha sacado de la manga sin tener aparentemente necesidad ni una finalidad recaudatoria inmediata ni directa ni ningún otro beneficio significativo a corto plazo. El caso habitual, el socio y/o administrador realiza operaciones de dirección, producción y asimismo tareas administrativas incluidas en la definición coloquial de “gerente”. Toda esta interpretación se complica en el caso de que las sociedades pagadoras desarrollen actividades calificadas como profesionales. La verdad es que este humilde escritor está asombrado de la gran cantidad de matices que se pueden dar de la interpretación de la nueva redacción del artículo 27 de la Ley del IRPF dada por la Ley 26/2014 y todo lo que se puede complicar la retribución del trabajo personal sin motivo significativo aparente. La DGT entiende que con respecto al IRPF, los rendimientos satisfechos al socio/administrador por el desarrollo de las actividades empresariales que constituyen el objeto de la sociedad tienen la naturaleza de rendimientos del trabajo establecidos en el artículo 17.1 de la ley del IRPF. Esto es independiente de la relación laboral existente entre ellos y del régimen de cotización a la Seguridad Social. Entiende la DGT que el socio no ordena por cuenta propia medios de producción ni recursos humanos y por lo tanto, depende indubitativamente de la empresa y sus activos de cualquier tipo para desarrollar su actividad, que de otra manera no podría realizar. Con respecto al IRPF, según el artículo 27.1 de la LIRPF, los servicios prestados por un socio a su sociedad se califican como provenientes de una actividad profesional cuando puedan clasificarse como profesionales según las Tarifas del IAE y además el socio esté dado de alta en el RETA o en una mutualidad equivalente. Parece clara entonces. La diferencia de clasificación entre rendimientos del trabajo o rendimientos de actividades económicas viene determinada por el epígrafe del IAE y del tipo de tributación a la Seguridad Social. Hasta ahí todo claro. Mismo tipo impositivo, retenciones fijas al 20% o al 19% o variables según tarifas y mismos gastos deducibles de la base imponible. Hasta aquí no se encuentran diferencias. Y más adelante tampoco. Ni en ningún momento a nuestro juicio. Con respecto al IVA, la DGT se abstrae de cualquier tipo de relación ni de nada y solamente atiende al grado de independencia con el que se desarrolla la actividad económica. Por lo mismo que en el IRPF y dado que los activos, entendidos en el sentido amplio de la palabra, son propiedad de la empresa, el socio queda excluido del ámbito de aplicación del IVA, ya que no aporta nada “personal” al desarrollo de la actividad de la Sociedad. El criterio es también igual para el IAE. El socio no ordena medios de producción ni recursos personales. Es totalmente dependiente y forma parte de la estructura de la sociedad por lo que es intrínsecamente una parte de ella, sin poder “operativo” al menos en lo que refiere a la interpretación fiscal de su desempeño. La consulta citada, a la hora de analizar el IVA lo diferencia totalmente de los criterios del IRPF y, suponiendo que se califican como actividades empresariales a efectos del IRPF deberá analizarse independientemente su sujeción o no al IVA, sujeción que no es inmediata. El criterio principal para sujetar estos rendimientos de actividades económicas profesionales es la determinación de su la actividad se realiza o no “con carácter independiente”. Y el tema vuelve a complicarse para la realización de este análisis. La norma habla de que “habrá que sopesar los indicios relativos a las condiciones de trabajo” (si organiza medios personales y materiales, la integración del socio en la estructura organizativa, su remuneración y su responsabilidad contractual frente a los clientes). La consulta concluye que en el caso de que los activos principales para el ejercicio de la actividad se encuentren en sede de la sociedad y los medios de producción no estén en sede del socio, los servicios que prestan los socios quedarán excluidos del ámbito del IVA. ¿Pero qué se define como medios de producción en el caso de, por ejemplo, un despacho profesional de economistas, abogados, arquitectos y/o ingenieros, por ejemplo? El conocimiento, la experiencia, la creatividad y el know-how son en mi opinión ordenación de medios de producción, con más o menos equipos humanos pero la DGT parece que solo entiende que se ordenan medios de producción cuando hay bienes materiales y grandes equipos humanos. Parece entonces que en el caso de que los bienes sean propiedad de la sociedad (por pequeños y de pequeño valor que sean) si forma parte de la estructura organizativa de esta (¿Cómo se puede medir el grado de implicación en la estructura empresarial de una persona?), si tiene una retribución más o menos fija y si la responsabilidad frente a los clientes es compartida por la Sociedad, entonces sus servicios no estarán sujetos a IVA pero en el caso de que se falle en alguno de los criterios anteriores, se sujetarán a IVA. Nos parecen unos criterios muy subjetivos, muy complicados de aplicar y que a buen seguro complican la gestión de estas retribuciones y que a buen seguro generarán liquidaciones fiscales polémicas por las diferencias de criterio en la interpretación de estos requisitos. La conclusión es que, en el caso de retribuciones de socios de entidades con actividad profesional, es muy difícil concluir. Es necesario hacerse las 3 preguntas, analizar las respuestas y esperar que lo que entendemos por subordinación o dirección, integración o independencia, retribución fija o variable y responsabilidad o frente a los clientes coincida con los de la Unidad de Gestión o Inspección que nos revise dichas retribuciones. MAGAZINE Núm. 5 Junio 2015 8 OTRAS FORMAS DE REMUNERACION A TRABAJADORES INTERESANTES DESDE EL PUNTO DEVISTA FISCAL Por Pedro Avila Lainez Socio de DH Asesores Las fórmulas o sistemas de retribución salarial que vienen aplicando las empresas españolas han venido siendo objeto de innovación en los últimos años. Hemos visto como, poco a poco, han sido muchas las empresas que han venido instaurando sistemas de retribución variable que, por su interés y amplitud, serán objeto de análisis en futuros Magazines. Nuestra voluntad con este artículo solo es destacar, por no suponer su implantación en la empresa complejidad ni coste alguno y al tiempo ser beneficiosa para los trabajadores, tres formas de remuneración a trabajadores que constituyen salario en especie. Con este tipo de retribuciones podemos lograr que ante un mismo importe de sueldo cobrado, los trabajadores perciban un importe neto mayor, viendo así incrementada su renta disponible mensual y sin que ello suponga a la empresa un incremento de costes: 1. El “cheque guardería”.La norma declara exentos de gravamen la contratación directa o indirecta con terceros debidamente autorizados del servicio de primer ciclo de educación infantil destinado a los hijos de empleados. Al trabajador, con hijos de hasta 3 años, le interesará que la empresa le remunere de manera flexible y optar por sustituir el cobro del importe equivalente a lo que paga de guardería por un cheque guardería por dicho importe. No obstante, deben de cumplirse una serie de requisitos formales para que la renta se considere exenta. 2. El “abono transporte”.Estarán exoneradas de retención y del pago del impuesto las cantidades satisfechas directamente o a través de fórmulas indirectas de pago, por los empleadores a las entidades encargadas de prestar el servicio público de transporte colectivo de viajeros, con la finalidad de favorecer el desplazamiento de sus empleados entre su residencia y el centro de trabajo, con el límite de 1.500, 00 € anuales por cada trabajador. Cabe distinguir dos modalidades de aplicación: a. Cuando el pago se efectúa directamente por la empresa, en cuyo caso el trabajador recibirá títulos individuales de transporte, abonos transporte con un número ilimitado de viajes o tarjetas o bonos que permitan un número determinado de viajes b. Si la empresa realiza fórmulas indirectas de pago, se deben de entregar vales o tarjetas que sirvan exclusivamente para la compra de títulos de transporte, con el límite de 1.500 € al año, numerados, correlativos, nominativos, intransmisibles, no reembolsables por dinero, y la empresa deberá conservar relación de las entregadas a cada trabajador con la expresión del número de documento y la cuantía anual puesta a disposición del trabajador. 3. El “seguro médico”.El trabajador podría elegir que la empresa contratase en su nombre el importe de lo que gasta por su seguro médico, y conseguir de ésta manera un ahorro fiscal, al considerar el impuesto exenta ésta renta en especie hasta el importe de 500 € al año por cada uno de los miembros de la familia (cónyuge y descendientes) cubiertos por la póliza. Como indicábamos no son formulas nuevas, pero sí que atendiendo a la situación actual que venimos atravesando, y no suponiendo, como hemos dicho, coste a las empresas, pueden ser de utilidad. MAGAZINE Núm. 5 Junio 2015 9 RESPONSABILIDAD PENAL DE LA PERSONA JURIDICA Y SISTEMAS DE PREVENCION. REFORMA DEL CODIGO PENAL ESPAÑOL: ENTRADA ENVIGOR 1 DE JULIO DE 2015 Por María José Moragas Monteserín Socia de PICH ABOGADOS Y ECONOMISTAS Las modificaciones introducidas por la Ley Orgánica 1/2015, de 30 de marzo, que modifican la Ley Orgánica 10/1995, de 23 de noviembre, del Código Penal, entran en vigor el próximo 1 de julio de 2015. Sin entrar a analizar otros asuntos objeto de la reforma de nuestro Código Penal, en el presente escrito nos limitaremos a referirnos a la modificación habida en materia de responsabilidad penal de la persona jurídica, materia que, como saben, ya fue introducida en nuestro ordenamiento en el año 2010. Así, el nuevo art. 31. Bis del CP establece la responsabilidad penal de las personas jurídicas por: a) los delitos cometidos en nombre o por cuenta de las mismas, y en su beneficio directo o indirecto, por sus representantes legales o por aquellos que actuando individualmente o como integrantes de un órgano de la persona jurídica, están autorizados para tomar decisiones en nombre de la persona jurídica u ostentan facultades de organización y control dentro de la misma b) los delitos cometidos, en el ejercicio de actividades sociales y por cuenta y en beneficio directo o indirecto de las mismas, por quienes, estando sometidos a la autoridad de las personas físicas mencionadas en el párrafo anterior, han podido realizar los hechos por haberse incumplido gravemente por aquéllos los deberes de supervisión, vigilancia y control de su actividad atendidas las concretas circunstancias del caso El art. 31 bis 5 del CP establece los requisitos mínimos que deben de reunir estos sistemas de prevención: •Identificarán las actividades en cuyo ámbito puedan ser cometidos los delitos que deben ser prevenidos. •Establecerán los protocolos o procedimientos que concreten el proceso de formación de la voluntad de la persona jurídica, de adopción de decisiones y de ejecución de las mismas con relación a aquéllos •Dispondrán de modelos de gestión de los recursos financiero adecuados para impedir la comisión de los delitos que deben ser prevenidos •Impondrán la obligación de informar de posibles riesgos e incumplimientos al organismo encargado de vigilar el funcionamiento y observancia del modelo de prevención •Establecerán un sistema disciplinario que sancione adecuadamente el incumplimiento de las medidas que establezca el modelo relevantes de sus disposiciones, o cuando se produzcan cambios en la organización, en la estructura de control o en la actividad desarrollada que los hagan necesarios Sin entrar a valorar sobre la conveniencia y oportunidad legislativa de introducir dicha responsabilidad penal para la persona jurídica en nuestro ordenamiento ya en 2010, lo cierto es, que este tipo de responsabilidad penal para nuestras empresas vino para quedarse. A falta de ver como evoluciona esta responsabilidad y como se va dotando de contenido por parte de nuestros tribunales de justicia, creemos conveniente reflexionar sobre este asunto y valorar que acciones debemos llevar cada a cabo en el seno de nuestras compañías, en tanto que dicha norma impera tanto para las grandes corporaciones y multinacionales como para las medianas y pequeñas empresas. Obviamente, las micro empresas, por los recursos financieros de que disponen lo van a tener más difícil para cumplir la norma y ello aunque, posiblemente, no sean los entornos empresariales en los que más delitos penales se cometan. •Realizarán una verificación periódica del modelo y de su eventual modificación cuando se pongan de manifiesto infracciones Este mismo precepto legal establece las circunstancias que pueden eximir de responsabilidad penal a la persona jurídica, mientras que el nuevo art. 31 bis quinquies regula las circunstancias que pueden ser consideradas atenuantes. Ambos artículos, de un modo u otro, se refieren, entre otros aspectos, a la necesidad, para que puedan operar atenuantes y eximentes a que la persona jurídica disponga de modelos o sistemas de prevención penal adecuados y eficaces. “La responsabilidad penal de la persona juridica impera tanto para las grandes corporaciones como para las medianas y pequeñas empresas, por lo que todos debemos prestar atencion a los sistemas de prevencion penal” MAGAZINE Núm. 5 Junio 2015 10 IBERIAN AL DÍA JORNADAS TRIBUTARIAS SOBRE REFORMA FISCAL Los días 20 y 21 de mayo de 2015 tuvieron lugar las Jornadas Tributarias sobre Reforma Fiscal organizadas en nuestras oficinas de Murcia por nuestros socios de IR & AUDIEST, impartidas por el Sub Inspector de la Agencia Tributaria en Murcia, D. Antonio López. Dicho seminario fue seguido por videoconferencia por todas nuestras oficinas, así como por Abante Auditores. NUESTROS CAFÉ CON IBERIANDFK y ABANTE AUDITORES El pasado 27 de abril 2015 celebramos nuestro CAFÉ CON IBERIAN DFK Y ABANTE AUDITORES en las oficinas de nuestros socios de Barcelona, PICH ABOGADOS & ECONOMISTAS. Como todos nuestros cafes, éste fue emitido simultáneamente por videoconferencia en todas nuestras oficinas y las de ABANTE AUDITORES. Esta vez el título de la ponencia fue “¿Cómo hacer negocios hoy en China? La importancia de las ciudades de 2º y 3º nivel”. La ponencia fue impartida por Dña. Gina Rivera, Business Development Manager and Head of Spanish Desk, de la firma Koehler Group, socia de DFK INTERNACIONAL con sede en Hong Kong, China y Singapur. PROXIMO CONGRESO INTERNACIONAL DE DFK INTERNATIONAL Estocolmo es la ciudad elegida entre todos los miembros de nuestra red DFK INTERNATIONAL para la celebración de nuestro próximo Congreso Internacional DFK 2015. El mismo tendrá lugar los próximos días 15 a 17 de julio. IBERIAN DFK estará presente, al tiempo que les mantendremos puntualmente informados de los temas tratados por si fueran de su interés. ANDRES AVAREZ RODRIGUEZ SCOTT, nuestro socio de la oficina de Asturias, ASESORIA ARTURO ALVAREZ, ha sido elegido Presidente de la Comisión de Contabilidad y Auditoría del Colegio de Economistas de Asturias y representante de Expertos Contables (Consejo General) en Asturias. El pasado 29 de mayo de 2015 celebramos nuestro CAFÉ CON IBERIANDFK y ABANTE AUDITORES con nuestra socia y abogada, María José Moragas Monteserín, quien nos dio unas pinceladas sobre la Reforma del Código Penal, especialmente, sobre la responsabilidad de las personas jurídicas y los sistemas o modelos de prevención penal. Materia a la que desde nuestras firmas estamos dedicando gran atención por las implicaciones que puede tener en las empresas. Como es habitual, disponen de ambos Cafés tanto en nuestra página www.iberiandfk.com como en nuestro canal de you tube. MAGAZINE Núm. 5 Junio 2015 11 MAGAZINE Núm. 5 IBERIANDFK ABOGADOS Y ECONOMISTAS www.iberiandfk.com CARRASCO NICOLÁS ASESORES, S.L. C/ Villar 6 Vera 04620 (Almería) T (+34) 950 39 01 51 F (+34) 950 39 12 23 I&R AUDIEST, S.A. C/ Alonso de Ojeda 4 Murcia 30007 T (+34) 96 824 04 04 F (+34) 96 824 48 60 info@iberiandfk.com PICH ABOGADOS Y ECONOMISTAS, S.L.P. C/Fontanella 21, 2º 1ª Barcelona 08010 T (+34) 93 301 20 22 F (+34) 93 301 11 23 ASESORIA ARTURO ÁLVAREZ, S.L. C/ Jose Manuel Pedregal 14, 1º Avilés 33400 T (+34) 985 56 71 40 F (+34) 985 _ 56 80 21 C/ Pelayo 7 Oviedo 33003 T (+34) 985 56 71 40 F (+34) 985 _ 56 80 21 C/Álvarez Garaya 12, 19 Dcha. Gijón 33206 T (+34) 985 17 61 57 F (+34) 985 17 61 57 CON LA COLABORACIÓN DE: www.abanteauditores.com An independent member of DFK International an association of independent accounting firms and business advisers. DH ASESORES, S.L. C/ Tutor 43, 1A Madrid 28008 T (+34) 91 542 20 46 F (+34) 91 541 85 15 CINSUR , S.A.P. C/ Pintor Sobejano 14 Murcia 30004 T (+34) 96 828 23 52 F (+34) 96 829 87 24