Precios de Transferencia

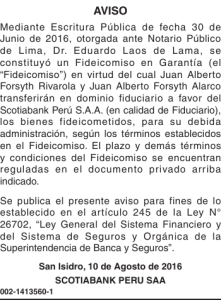

Anuncio

Régimen Tributario aplicable al Fideicomiso Por: Milcíades Rodríguez Régimen Tributario aplicable al Fideicomiso Obligaciones Fiscales del Fideicomiso. Generalidades Impuesto sobre constitución, modificación o revocación Exento de cualquier impuesto o contribución con excepción de las tarifas o tasas del Registro Mercantil y el Registro Civil. Traspaso de Activos e Impuestos Sucesorales Gravado con el 16% de ITBIS (bienes corporales muebles) Gravado con el 3 % de transferencia inmobiliaria (bienes inmuebles) Exento del Impuesto sobre la Renta y del Impuesto por Ganancia de Capital el traspaso de los activos al Fideicomiso por parte del Fideicomitente. Exento de todo tipo de impuesto el traspaso ulterior de los bienes fideicomitidos al fideicomitente y/o fideicomisario. Exento de impuesto sucesoral o sobre donaciones al momento del traspaso de los bienes al fideicomiso. Impuesto sobre la Renta (I) Exento de todo impuesto las rentas y utilidades generadas por el Fideicomiso (patrimonio fideicomitido) Gravado por el impuesto sobre las ganancias de capital y por el Impuesto sobre inmuebles, sin incluir la deducción de los primeros 5MM Gravado los ingresos por concepto de rendimientos generados por el patrimonio fideicomitido al momento de ser distribuidos, sin perjuicio de las exenciones impositivas que por ley apliquen en su provecho. Obligación de distribuir rendimientos acumulados al 31 de diciembre de cada año. Excepción: a) los sucesorales; y, b) los que tienen como objetivo la emisión de títulos valores. El fiduciario deberá declarar e ingresar a la Administración Tributaria los impuestos que estuvieren a su cargo. Impuesto sobre la Renta (II) Gravado los ingresos del Fiduciario por sus servicios Exento de todo impuesto, incluyendo impuesto sobre la renta, impuesto sobre las ganancias de capital, ITBIS , y cualquier otro impuesto de transferencia o de registro Exento del impuesto por ganancias de capital las enajenaciones de activos de capital realizadas por el fiduciario a titulo gratuito, en cumplimiento de instrucciones establecidas en el acto constitutivo El activo de capital enajenado se considerará como un ingreso en especie del beneficiario y se reputará como un ingreso gravado con el impuesto sobre la renta Régimen Tributario aplicable al Fideicomiso Modalidades de Fideicomisos y su Tratamiento Fiscal Impuesto sobre la Renta (II) Gravado los ingresos del Fiduciario por sus servicios Exento de todo impuesto, incluyendo impuesto sobre la renta, impuesto sobre las ganancias de capital, ITBIS , y cualquier otro impuesto de transferencia o de registro Exento del impuesto por ganancias de capital las enajenaciones de activos de capital realizadas por el fiduciario a titulo gratuito, en cumplimiento de instrucciones establecidas en el acto constitutivo El activo de capital enajenado se considerará como un ingreso en especie del beneficiario y se reputará como un ingreso gravado con el impuesto sobre la renta Fideicomiso de planificación sucesoral Gravado con impuesto de transferencia y registro al momento de constitución Tasas: 16% para el traspaso de bienes corporales muebles y 3 % para el traspaso de bienes inmuebles. Gravado con impuesto sucesoral al momento de la muerte del Fideicomitente Tasas: 3% para beneficiarios residentes en el país y 4.5% para beneficiarios residentes en el exterior. Fideicomisos Culturales, Filantrópicos y Educativos Recibirán el mismo tratamiento fiscal de las ONG, es decir, todas y cada una de las amplias exenciones fiscales que estipula el Art. 50 de la Ley 122-05 Fideicomiso de Oferta Pública de Valores y Productos Exento de los siguientes impuestos, a saber: Impuesto sobre constitución, modificación o revocación Del 16% del ITBIS en la transferencia de bienes corporales muebles. Del impuesto del 3% en la transferencia de bienes inmuebles. Impuesto sobre la Renta y/o ganancia de capital, impuesto sobre rendimientos para personas naturales o físicas. Del impuesto sobre propiedad inmobiliaria. (IPI) Del impuesto sobre activos. Impuesto 0.0015 sobre transacciones financieras, con excepción de títulos y valores negociados en el mercado OTC Fideicomiso de Inversión Recibirán el mismo tratamiento impositivo que los fideicomisos de oferta pública de valores. Fideicomiso en Garantía Recibirán igual tratamiento tributario que los fideicomisos de oferta pública sólo cuando se constituya como garantía de una emisión de oferta pública de valores y productos realizada por el fideicomitente o un tercero. Fideicomiso de construcción para el desarrollo de proyectos de viviendas de bajo costo. Exenciones: Impuesto sobre la renta y Ganancias de Capital Impuesto sobre activos o patrimonio, incluyendo el Impuesto sobre propiedad inmobiliaria Impuesto por transferencias bancarias y expedición de cheques Impuestos sobre la construcción, tasas, arbitrios, derechos, cargas que afecten la construcción Impuestos sobre el traspaso de bienes inmuebles y registro de operaciones inmobiliarias en general Fideicomiso de Construcción para el Desarrollo de Proyectos de Viviendas de Bajo Costo.: Los adquirientes de viviendas recibirán un bono o subsidio que servirá como parte del inicial en la adquisición de la vivienda de bajo costo. El mecanismo de compensación será determinado por la DGII mediante norma general. Responsables ¿Qué parte debe ser responsable para efectos tributarios? Parte Fideicomitente Beneficiario o Fideicomisario El Patrimonio Fideicomitido Fiduciario Renta Capital • Sobre los rendimientos que se hayan obtenido por los bienes mantenidos en el patrimonio fideicomitido. • Cuando se enajenan activos de capital. El impuesto lo paga el Fiduciario con cargo al Patrimonio Fideicomitido • Sobre los rendimientos que se hayan obtenido por los bienes mantenidos en el patrimonio fideicomitido. • Cuando se enajenan activos de capital. El impuesto lo paga el Fiduciario con cargo al Patrimonio Fideicomitido • No aplica. • En cambio paga el impuesto de transferencia inmobiliaria (3%) tratándose de transferencia inmobiliaria, el ITBIS (16%) tratándose de bienes corporales muebles. Además el impuesto sobre bienes inmuebles, sin deducir los primeros 5 MM • Aplica cuando se produzca ganancia en la enajenación de un activo de capital. El impuesto lo paga el Fiduciario con cargo al Patrimonio Fideicomitido • El mismo tratamiento de un contribuyente ordinario • El mismo tratamiento de un contribuyente ordinario Deberes Tributarios Deberes tributarios del Fiduciario Pago de impuestos aplicables a las Fiducias. Por cuenta del Fideicomitente y/o fideicomisario: Pago del Impuesto sobre bienes inmuebles e impuesto por ganancia de capital Derecho al reembolso de cualquier pago realizado por cuenta del Fideicomitente o Fideicomisario según lo previsto en el acto constitutivo A los fines de posibilitar la determinación de la ganancia de capital, deberá registrar los activos de capital en una cuenta de capital separado para cada uno de los patrimonios fideicomitidos. Deberes formales en un Fideicomiso Obtención de un Registro Nacional de Contribuyente Especial Formulario de Comprobantes Fiscales Especiales Presentación de declaraciones juradas Obligación del fiduciario de suministrar información Notificación a la DGII de modificación del acto constitutivo CONCLUSIONES Gracias!!! Milcíades Rodríguez m.rodriguez@drr-law.com T. (809) 508-7100 C. (849) 352-3095