Telecom Argentina S.A. anuncia resultados consolidados anuales

Anuncio

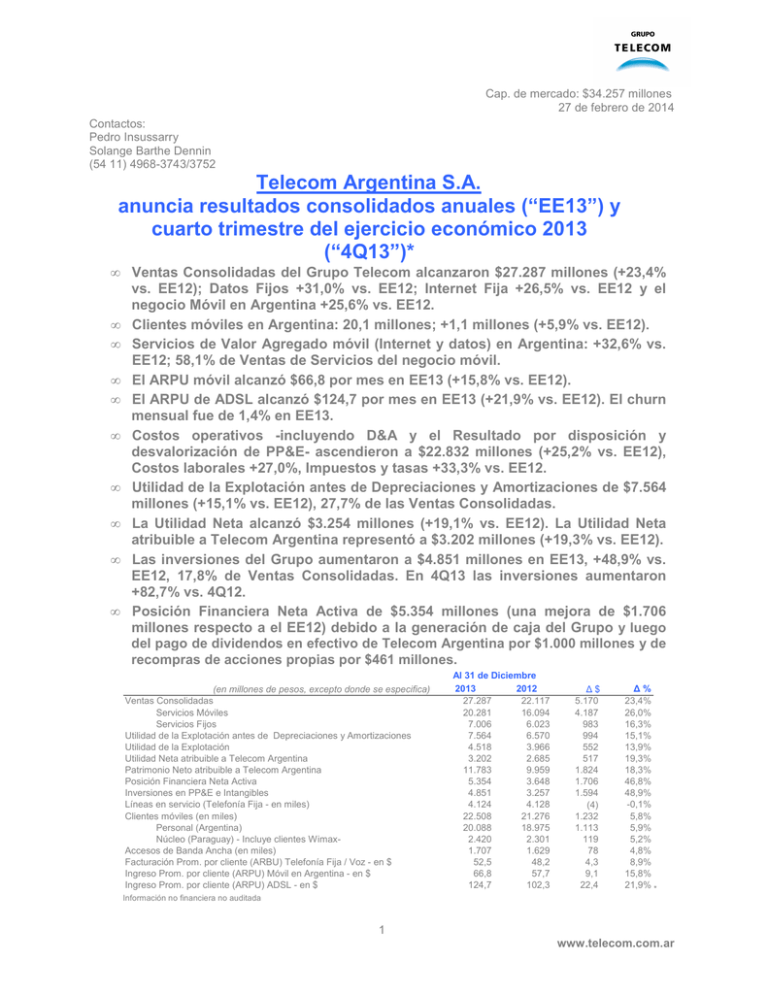

Cap. de mercado: $34.257 millones 27 de febrero de 2014 Contactos: Pedro Insussarry Solange Barthe Dennin (54 11) 4968-3743/3752 Telecom Argentina S.A. anuncia resultados consolidados anuales (“EE13”) y cuarto trimestre del ejercicio económico 2013 (“4Q13”)* • • • • • • • • • • Ventas Consolidadas del Grupo Telecom alcanzaron $27.287 millones (+23,4% vs. EE12); Datos Fijos +31,0% vs. EE12; Internet Fija +26,5% vs. EE12 y el negocio Móvil en Argentina +25,6% vs. EE12. Clientes móviles en Argentina: 20,1 millones; +1,1 millones (+5,9% vs. EE12). Servicios de Valor Agregado móvil (Internet y datos) en Argentina: +32,6% vs. EE12; 58,1% de Ventas de Servicios del negocio móvil. El ARPU móvil alcanzó $66,8 por mes en EE13 (+15,8% vs. EE12). El ARPU de ADSL alcanzó $124,7 por mes en EE13 (+21,9% vs. EE12). El churn mensual fue de 1,4% en EE13. Costos operativos -incluyendo D&A y el Resultado por disposición y desvalorización de PP&E- ascendieron a $22.832 millones (+25,2% vs. EE12), Costos laborales +27,0%, Impuestos y tasas +33,3% vs. EE12. Utilidad de la Explotación antes de Depreciaciones y Amortizaciones de $7.564 millones (+15,1% vs. EE12), 27,7% de las Ventas Consolidadas. La Utilidad Neta alcanzó $3.254 millones (+19,1% vs. EE12). La Utilidad Neta atribuible a Telecom Argentina representó a $3.202 millones (+19,3% vs. EE12). Las inversiones del Grupo aumentaron a $4.851 millones en EE13, +48,9% vs. EE12, 17,8% de Ventas Consolidadas. En 4Q13 las inversiones aumentaron +82,7% vs. 4Q12. Posición Financiera Neta Activa de $5.354 millones (una mejora de $1.706 millones respecto a el EE12) debido a la generación de caja del Grupo y luego del pago de dividendos en efectivo de Telecom Argentina por $1.000 millones y de recompras de acciones propias por $461 millones. (en millones de pesos, excepto donde se especifica) Ventas Consolidadas Servicios Móviles Servicios Fijos Utilidad de la Explotación antes de Depreciaciones y Amortizaciones Utilidad de la Explotación Utilidad Neta atribuible a Telecom Argentina Patrimonio Neto atribuible a Telecom Argentina Posición Financiera Neta Activa Inversiones en PP&E e Intangibles Líneas en servicio (Telefonía Fija - en miles) Clientes móviles (en miles) Personal (Argentina) Núcleo (Paraguay) - Incluye clientes WimaxAccesos de Banda Ancha (en miles) Facturación Prom. por cliente (ARBU) Telefonía Fija / Voz - en $ Ingreso Prom. por cliente (ARPU) Móvil en Argentina - en $ Ingreso Prom. por cliente (ARPU) ADSL - en $ Al 31 de Diciembre 2013 2012 27.287 22.117 20.281 16.094 7.006 6.023 7.564 6.570 4.518 3.966 3.202 2.685 11.783 9.959 5.354 3.648 4.851 3.257 4.124 4.128 22.508 21.276 20.088 18.975 2.420 2.301 1.707 1.629 52,5 48,2 66,8 57,7 124,7 102,3 ∆$ 5.170 4.187 983 994 552 517 1.824 1.706 1.594 (4) 1.232 1.113 119 78 4,3 9,1 22,4 ∆% 23,4% 26,0% 16,3% 15,1% 13,9% 19,3% 18,3% 46,8% 48,9% -0,1% 5,8% 5,9% 5,2% 4,8% 8,9% 15,8% 21,9% * Información no financiera no auditada 1 www.telecom.com.ar Buenos Aires, 27 de febrero de 2014 - Telecom Argentina S.A. (“Telecom”) – (NYSE: TEO, BCBA: TECO2) una de las compañías líderes de telecomunicaciones de la Argentina, anunció hoy una Utilidad Neta de $3.254 millones para el ejercicio económico finalizado el 31 de diciembre de 2013, un 19,1% superior al mismo ejercicio del año anterior. La utilidad neta atribuible a Telecom Argentina fue de $3.202 millones (+19,3% vs. EE12). Ventas Consolidadas (MM$) Utilidad Neta atribuible a Telecom (MM$) Utilidad atribuible a Telecom por Acción ($) Utilidad atribuible a Telecom por ADR ($) Utilidad de la Explotación antes de Amortizaciones * Utilidad de la Explotación* Utilidad Neta* EE13 27.287 3.202 3,27 16,26 27,7% 16,6% 11,9% EE12 22.117 2.685 2,73 13,64 29,7% 17,9% 12,4% ∆$ ∆% 5.170 23,4% 517 19,3% 0,54 2,62 *Como porcentaje de las Ventas Consolidadas Nota: En el EE13 el promedio ponderado de acciones ordinarias en circulación fue de 978.939.079 Durante el EE13, las Ventas Consolidadas se incrementaron un 23,4% alcanzando $27.287 millones (+$5.170 millones vs. EE12), impulsadas principalmente por los Servicios Móviles, Datos e Internet Fijo. La Utilidad de la Explotación alcanzó $4.518 millones (+$552 millones vs. EE12). Ingresos Operativos Consolidados Evolución Clientes e Ingresos en Argentina (miles de MM$) Servicios Móviles 19,1 Durante el EE13, los clientes móviles siguieron incrementándose ascendiendo a un total de 22,5 millones a fines de diciembre de 2013, lo que representa un incremento de 1,2 millones (+5,8%) desde el 31 de diciembre de 2012. Las ventas consolidadas a terceros alcanzaron $20.281 millones (+26,0% vs. EE12), producto del impulso al consumo de servicios de valor agregado (“SVA”), de ofertas que se adaptan a las necesidades de los clientes y de mayores ingresos derivados de ventas de equipos. 15,2 12,5 18,2 19,0 20,1 EE11 EE12 EE13 Clientes Móviles en millones Telecom Personal en Argentina Ingresos Al 31 de diciembre de 2013, los clientes de Personal en Argentina alcanzaron los Total Tráfico Servicio Móvil 20,1 millones, un aumento del 5,9% ó +1,1 millones vs. EE12. Los clientes (en miles de MM de minutos) pospagos representan el 32% de los clientes totales. En el EE13, los Ingresos por Ventas a terceros totalizaron $19.129 millones (+$3.902 millones o +25,6% vs. EE12). Las Ventas de Servicios (excluyendo venta de equipos) alcanzaron los $16.003 millones (+20,2% vs. EE12) de las cuales las ventas de SVA resultaron $9.300 millones (+32,6% vs. EE12), lo que representa el 58,1% de las ventas de servicios (vs. 52,7% en EE12). En tanto, las Ventas de equipos se incrementaron un 63,2% vs. EE12, ascendiendo a $3.126 millones. Producto del incremento en el consumo de SVA, el ingreso promedio mensual por cliente (“ARPU”) ascendió a $66,8 durante el EE13 (+15,8% vs. EE12). El tráfico de voz se mantuvo estable alcanzando los 22,2 miles de millones de minutos en EE13. A su vez el tráfico de SMS disminuyó (-6% vs. EE12), producto de la migración 20,7 22,2 22.2 EE11 EE12 EE13 2 www.telecom.com.ar hacia servicios de mensajería instantánea, lo que demuestra una preferencia de los clientes por otras alternativas de SVA ofrecidas por Personal. Iniciativas Consumo móvil de Telecom Durante el cuarto trimestre, Personal presentó una agresiva oferta comercial para Personal en Argentina acompañar las fiestas de fin de año, con smartphones con 50% de descuento para 322 309 279 seguir incentivando la actualización del parque de terminales y el uso de servicios de valor agregado por parte de sus clientes. Además, continuó impulsando su estrategia en términos de conveniencia a través de beneficios en las recargas de crédito y ofertas diferenciales para socios del programa de fidelización, Club 99 99 95 Personal. 67 58 51 Durante el trimestre Personal continuó reforzando sus canales de atención y relacionamiento, implementando un nuevo sistema, NPS (Net Promoter System) poniendo al cliente como eje estratégico con el objetivo de brindarle una experiencia innovadora y de calidad, generando recomendación en los productos y servicios. EE11 ARPU ($/mes) EE12 MOU (mensual) EE13 TOU (mensual) Adicionalmente, junto con la continuidad del plan de reconversión y ampliación de la red móvil, Personal lanzó acceso gratuito Wifi en aeropuertos, shoppings y estadios, para potenciar los accesos a Internet móvil mejorando la experiencia de navegación y comunicación de sus clientes, en lugares de alto tráfico de datos. Personal Wifi es una solución tecnológica que permite, mediante la derivación del tráfico de datos a una red Wifi propia, mejorar también la calidad de las llamadas de voz y los mensajes de texto, a partir de una mayor disponibilidad de los recursos de red para estos servicios básicos. Por último, consolidando su posicionamiento como marca asociada a la música, Personal realizó la novena edición de Personal Fest, el festival de música internacional más importante de la Argentina, que convocó a más 50.000 personas durante dos jornadas, y más de 400.000 visitas a través de la web de Personal, consagrándose en el calendario de festivales de música internacional. Telecom Personal en Paraguay (“Nucleo”) Al 31 de diciembre de 2013, la base de clientes de Núcleo asciende aproximadamente a 2,4 millones (+5,2% vs. EE12). La composición de la misma correspondió en un 80% a la modalidad prepaga y 20% a la modalidad pospago (vs. 19% en EE12). Las ventas a terceros de Núcleo, alcanzaron $1.152 millones en EE13 (+32,9% respecto al EE12). Asimismo impactó la evolución del tipo de cambio del peso con el guaraní (+33% anual). Las ventas de SVA alcanzaron $583 millones (+38,5% vs. EE12), representando un 53,8% de las ventas de servicios en EE13 (vs. 50,4% en EE12). En tanto, el ARPU móvil alcanzó Gs.27,5 mil (equivalente a $34,6) en EE13. El foco sigue siendo mantener el revenue share en un contexto de bajo crecimiento del consumo privado. 3 www.telecom.com.ar Servicios Fijos (Voz, Datos e Internet) Líneas en servicio e ingresos por Las Ventas del segmento Fijo, alcanzaron un total de $7.006 millones, +16,3% vs. ventas voz (en miles de MM$) 4,1 4,1 EE12, destacando que las ventas de Datos (+31,0% vs. EE12) y de Internet (+26,5% vs. EE12) continúan presentando el mayor crecimiento del segmento, en 3,21 3,10 términos relativos. 4,1 3,44 0,53 0,52 0,55 Voz 1,24 1,31 1,40 0,96 1,03 1,12 Las ventas de servicios de voz en EE13 alcanzaron $3.442 millones (+7,1% vs. EE12) y una porción de las mismas continúan afectadas por el congelamiento de las tarifas de estos servicios dispuestos por el Gobierno Nacional en 2002. 0,38 0,36 0,38 EE11 EE12 EE13 Interconexión Tráfico Diversos Lineas (en MM) Abono Mensual Los ingresos por los servicios medidos totalizaron $1.395 millones, un aumento de Tráfico de minutos (en miles de MM ) +6,8% ó $89 millones vs. EE12, explicado principalmente por una mayor 0,2 0,2 penetración de los paquetes de minutos con llamadas locales y de larga distancia nacional. 11,8 11,0 Los ingresos por abonos básicos y por servicios suplementarios alcanzaron $1.121 millones, un incremento de $89 millones ó +8,6% vs. EE12 debido a mayores ingresos de servicios suplementarios no regulados. La base de clientes supera los 4,1 millones. Producto de estos aumentos, el ingreso promedio mensual facturado por usuario (ARBU) se incrementó a $52,5 en el EE13, +8,9% vs.EE12. 2,9 EE11 Local 0,2 10,2 2,8 EE12 LDN Los ingresos por Interconexión fija y móvil alcanzaron $547 millones (+6,0% vs. EE12). Entretanto, se registraron ingresos diversos por $379 millones (+5,3% vs. EE12). Durante el 4Q13, continuó la oferta de terminales Aladino y también se comercializó el equipo conjuntamente con las nuevas altas de Líneas con ADSL. Datos e Internet Los ingresos por Datos fueron de $963 millones, (+$228 millones o +31,0% vs. EE12) gracias al posicionamiento de Telecom como proveedor de soluciones integrales, contando con un amplia gama de servicios. Durante el trimestre, Telecom Argentina ofreció nuevos productos y servicios destinados a empresas y gobiernos. Entre ellos se destacan: Redes Circuitos Financieros, una solución que permite a diferentes entidades financieras establecer una red transaccional exclusiva con todas las entidades bancarias y retails que requieran procesar operaciones; Aplicaciones Móviles Empresariales (AME), que permite a los clientes llevar sus aplicaciones corporativas a dispositivos móviles de forma segura y confiable, garantizando la integridad de los datos y las transacciones. La función principal de esta plataforma es servir como puente de información entre los dispositivos móviles de los integrantes de una organización y los datos de la misma y por último: Firewall de Aplicaciones Web, un servicio de 4 www.telecom.com.ar 2,6 EE13 LDI Saliente Firewall de aplicaciones como solución de seguridad preventiva de nueva generación. Los ingresos por Internet totalizaron $2.521 millones (+$528 millones o +26,5% vs. EE12) principalmente por el crecimiento del parque en el trimestre y a una oferta comercial con velocidades más altas que se pueden brindar en función a las inversiones realizadas. Al 31 de diciembre de 2013 el número de accesos de ADSL superó los 1,7 millones (+4,8% vs. EE12) con un aumento en las altas netas del trimestre (aprox. +38 mil), lo que representa el 41,4% del parque de líneas en servicio de telefonía fija. Adicionalmente, en el EE13 el ARPU de ADSL alcanzó $124,7 mejorando un 21,9% vs. EE12 y el churn mensual se mantuvo en 1,4% en EE13. Accesos e Ingresos de Banda Ancha 1,71 1,55 2,5 2,0 1,6 EE11 Durante el mes de noviembre de 2013, Arnet continuó con la difusión de la campaña 360°, con el lanzamiento del producto “ llamadas libres a celulares” como complemento de los servicios de Arnet + llamadas locales libres con el objetivo de enriquecer la oferta con propuestas de valor agregado. Llamadas libres a celulares es un servicio que permite realizar llamadas urbanas desde un teléfono fijo a cualquier operador móvil a un precio promocional. La promoción destaca los productos Arnet 10 megas WiFi + llamadas locales libres + llamadas libres a celulares. Costos Operativos Consolidados Los Costos Operativos totalizaron $22.832 millones durante EE13 (+$4.602 millones ó +25,2% respecto a el EE12), incluyendo el “Resultado por disposición y desvalorización de PP&E” que alcanzó una pérdida de $173 millones en EE13. Los mayores costos están asociados principalmente al aumento de los costos laborales, costos de equipos más sofisticados e impuestos asociados a las ventas. 1,63 EE12 Ingresos miles de MM$ EE13 Clientes MM Costos Consolidados % Ventas 83,7% 82,4% 11,8% D&A 7,7% Interconexión 21,0% 9,1% 10,5% 6,7% Costos asoc. a las ventas Impuestos El detalle de los mismos se informa a continuación: 14,8% Salarios - Costos laborales e indemnizaciones por despidos totalizaron $4.152 millones (+27,0% vs. EE12). Este aumento se debe en mayor medida a incrementos salariales producto de la vigencia del nuevo Convenio Colectivo de Trabajo que rige desde julio de 2013 para el personal dentro de convenio, así como también aumentos salariales a empleados fuera de convenio, junto con las cargas sociales asociadas y a la inclusión de más empleados dentro del Convenio. La dotación, incluyendo empleados temporarios y eventuales, totalizó 16.581 empleados. 18,0% Otros EE12 - Costos por interconexión y otros cargos de telecomunicaciones (comprende TLRD, Roaming, Interconexión, corresponsales de salida y alquileres de líneas y uso de red pública) totalizaron $1.829 millones, +7,1% respecto del EE12. Este crecimiento se debe a mayores costos asociados al Roaming de SMS y Datos, y a cargos por el alquiler de líneas y uso de red pública. 5 www.telecom.com.ar 21,9% 9,9% 15,2% 19,5% EE13 - Honorarios por servicios, mantenimiento y materiales: alcanzaron $2.641 millones lo que representa una suba del 25,2% en comparación con el EE12 principalmente debido a mayores costos de mantenimiento de radiobases, sistemas e inmuebles en el segmento móvil; un mayor cargo por mantenimiento de licencias de sistemas y mayores cargos por mantenimiento y remodelación en edificios; como así también mayores costos reconocidos a proveedores tanto en el segmento fijo como móvil. - Impuestos y tasas y derechos del ente regulador: alcanzaron $2.689 millones (+33,3% vs. EE12), debido principalmente a un mayor volumen de ventas, a una mayor incidencia de los costos por impuesto a los ingresos brutos, derivado de la suba de alícuotas en varias jurisdicciones, al incremento de impuestos municipales, como así también a mayores cargos en concepto de tasas y derechos del ente regulador. - Comisiones (comprende Comisiones de Agentes, Comisiones por distribución de tarjetas prepagas, y otros): fueron de $2.203 millones (+13,0% vs. EE12), como consecuencia de mayores comisiones totales otorgadas a los canales comerciales asociadas a mayores ventas. Las comisiones de agentes activadas como SAC ascendieron a $551 millones (+75,5% vs. EE12). - Costo de equipos vendidos: totalizaron $3.111 millones (+52,3% vs. EE12), este crecimiento es debido a la venta de equipos más sofisticados con costos unitarios más altos, que impulsan un mayor uso de SVA, siendo compensado por una menor cantidad de equipos vendidos. La activación de subsidios de terminales como SAC alcanzó $255 millones (-44,9% vs. EE12). - Publicidad: se destinaron $656 millones (-0,6% vs. EE12), principalmente derivado Depreciaciones y Amortizaciones de menores gastos comerciales y campañas respecto del EE12. (miles de MM$) 2,61 - Depreciaciones y Amortizaciones: alcanzaron $2.873 millones (+10,0% vs. EE12). Las depreciaciones de PP&E totalizaron $1.983 millones (+10,7% vs. EE12), las amortizaciones de SAC y costos de conexión totalizaron $867 millones (+8,8% vs. EE12), y las amortizaciones relacionadas a otros activos intangibles alcanzaron $23 millones; mismo valor que el registrado en el EE12. 1,79 0,02 - Se registraron otros costos por $2.505 millones (+33,9% vs. EE12), de los cuales se destaca los costos de SVA que alcanzaron $708 millones (+117,2% vs. EE12), asociados al incremento en la venta de los mismos, principalmente en el segmento móvil. Los costos por deudores incobrables alcanzaron $283 millones (+2,9% vs. EE12) representando 1,2% del total de costos y 1,0% de las ventas consolidadas. En tanto, Juicios y otras contingencias totalizaron $270 millones en EE13 (+76,5% vs. EE12). El recupero de costos por reestructuración ascendió a $8 millones en EE13 y se debe a la finalización de la ejecución del Plan de Reestructuración iniciado por el Grupo Telecom en el último trimestre de 2012. 0,80 EE12 2,87 1,98 0,02 0,87 EE13 Depreciaciones de PP&E Amortizaciones de otros activos intangibles Amortizaciones de SAC y costos de conexión 6 www.telecom.com.ar Resultados Financieros Resultados financieros Los Resultados financieros netos arrojaron una ganancia de $528 millones, una ($ millones) mejora de $299 millones ó +130,6% vs. EE12. El resultado se debe principalmente a intereses netos que generaron una ganancia de $632 millones en EE13 (+$363 millones vs. EE12) derivados de una mayor posición financiera activa parcialmente compensada por pérdidas por diferencias de cambio netas, que alcanzaron $279 millones en EE13 (vs. una pérdida de $46 millones en EE12). EE12 EE13 Intereses netos $ 269 $ 632 Dif. de cambio netas -$ 46 -$ 279 Otros $6 $ 175 Total $ 229 $ 528 Posición Financiera Neta Activa Consolidada (en miles de MM$) Posición Financiera Neta Al 31 de diciembre de 2013, la Posición Financiera Neta consolidada (esto es: Efectivo y equivalentes de efectivo más inversiones financieras menos préstamos) resultó activa en $5.354 millones, con una mejora de $1.706 millones con respecto a la posición del 31 de diciembre de 2012, gracias a la generación de fondos del Grupo y luego del pago de dividendos en efectivo por $1.000 millones pagados durante el 4Q13 y de las recompras de acciones propias por $461 millones. Inversiones en PP&E e Intangibles Durante el EE13, se efectuaron Inversiones por $4.851 millones (+48,9% vs. EE12), de las cuales $2.155 millones se destinaron al negocio de Servicios fijos y $2.696 millones a Servicios Móviles. En términos relativos, las inversiones alcanzaron el 17,8% de las ventas consolidadas. Los principales proyectos de inversión del Grupo se asocian, en el segmento fijo, a la reconversión de arquitectura de la red, que implica el reemplazo del cobre por la fibra óptica en diferentes puntos (FTTC o Fibra a los armarios de conexión, FTTB o Fibra a los edificios y FTTH o Fibra a los hogares), con el objeto de mejorar la oferta comercial y la experiencia del usuario de Internet. Esta evolución hacia nuevas tecnologías contribuye a optimizar la calidad de servicio en términos de estabilidad y disponibilidad. Asimismo, en el segmento móvil, se continúa con el plan de reconversión tecnológica de la red, principalmente, mediante la instalación de una segunda portadora de 3G, a nivel nacional, lo que permite optimizar los servicios móviles para tener una mayor velocidad y capacidad acompañando el crecimiento de la demanda de tráfico de datos. Se espera seguir incrementando la capacidad de la red 3G para optimizar el uso del espectro disponible. 5,4 3,6 EE12 EE13 Inversiones (en miles de MM$) 4,85 3,26 2,70 1,83 2,15 1,43 EE12 Fijo EE13 Móvil Hechos relevantes El Directorio de la Sociedad, en su reunión del día 13 de diciembre de 2013 decidió desafectar y distribuir a los Accionistas el monto total de la Reserva para Futuro Pago de Dividendos en efectivo por un monto de $1.000 millones. La constitución de la referida Reserva había sido aprobada en el segundo tramo de sus deliberaciones por la Asamblea General Ordinaria celebrada el 23 de Abril de 2013 y que pasó a 7 www.telecom.com.ar cuarto intermedio hasta el 21 de mayo de 2013. La puesta a disposición de los dividendos se efectuó el 27 de diciembre de 2013. El monto distribuido equivale a aproximadamente $1,0318 por acción en circulación y aproximadamente $5,1591 por ADR, antes de la deducción – de corresponder- de los Impuestos sobre los Bienes Personales y a las Ganancias sobre dividendos. Al 31 de diciembre de 2013, Telecom adquirió 15.221.373 acciones propias por $461 millones a un precio promedio por acción de $30,24 (1,55% del Capital). El 17 de diciembre de 2013, la Secretaría de Comunicaciones sancionó la Resolución Nº 26/13 que dispone que la unidad de medida de tasación de las llamadas originadas por usuarios de servicios de comunicaciones móviles será el segundo, y que, la tasación de cada llamada se compondrá de un valor fijo correspondiente al Bloque Inicial de Comunicación (incluye hasta 30 segundos), más la tasación por segundo que transcurra después del segundo 30 de establecida la comunicación. El 14 de noviembre de 2013 Telecom Italia S.p.A y Telecom Italia International N.V. (en conjunto, los “Vendedores”) y Tierra Argentea S.A. (“Tierra Argentea”, una compañía controlada por los Vendedores) anunciaron la aceptación de una oferta del Grupo Fintech para la adquisición de la participación de control del Grupo Telecom Italia en Telecom Argentina de propiedad de los Vendedores a través de sus subsidiarias Sofora, Nortel, y Tierra Argentea. El 10 de diciembre de 2013 Tierra Argentea formalizó la transferencia al Grupo Fintech de las acciones Clase B de Telecom Argentina, representativas del 1,58% del capital de dicha Sociedad y de ADRs de Nortel representativos de 8% del total de las Acciones Preferidas Clase “B” de Nortel. El cierre de la venta de las acciones del Grupo Telecom Italia en Sofora se encuentra condicionado a la obtención de ciertas autorizaciones regulatorias requeridas. Al 31 de diciembre de 2013, los derechos económicos del Grupo Telecom Italia en Telecom Argentina ascendían a 19,3%. ********* 8 www.telecom.com.ar Telecom Argentina es la sociedad controlante de un grupo líder de telecomunicaciones en Argentina, que presta servicios de telefonía local, larga distancia, móvil, de transmisión de datos e Internet, entre otros. Asimismo, a través de su controlada Núcleo, el Grupo Telecom presta el servicio móvil en Paraguay. La Sociedad inició sus operaciones el 8 de noviembre de 1990 cuando el Gobierno Argentino le transfirió el sistema de telecomunicaciones de la región Norte del país. Nortel Inversora S.A. ("Nortel"), que adquirió el paquete mayoritario de la Sociedad al Gobierno Argentino, posee el 54,74% de las acciones de Telecom. Nortel es una sociedad Inversora cuyo capital ordinario (aprox. 78% del capital social) pertenece a Sofora Telecomunicaciones S.A. Adicionalmente, el capital de Nortel está integrado por acciones preferidas en manos de accionistas minoritarios. Composición Accionaria Of erta Pública 43,68 Nortel Inversora S.A 54,74% Acciones en cartera 1,55% Al 31 de diciembre de 2013, Telecom continuaba teniendo 984.380.978 acciones emitidas y 969.159.605 en circulación. Acciones Clase C 0,03% Pedro Insussarry (5411) 4968 3743 Para mayor información, por favor contáctese con: Ruth Fuhrmann Solange Barthe Dennin Gustavo Tewel (5411) 4968 3718 (5411) 4968 4448 (5411) 4968 3752 Antonella Papaleo (5411) 4968 6236 Mensajes: (5411) 4968 3628 Fax: (5411) 4968 3616 E-mail: relinver@ta.telecom.com.ar Para mayor información sobre el Grupo Telecom: www.telecom.com.ar www.personal.com.ar www.personal.com.py www.arnet.com.ar Advertencia: Este documento puede contener afirmaciones que constituyan una proyección de hechos futuros incluyendo, pero no limitada a las expectativas de la Sociedad sobre su futuro desenvolvimiento, ingresos, resultado, ganancia por acción, plan de inversiones, dividendos, liquidez, estructura de capital, el impacto de la ley de emergencia promulgada por el Gobierno Argentino y el impacto de la devaluación y de la competencia en el futuro desenvolvimiento de la Sociedad. Estas afirmaciones sobre hechos futuros pueden ser identificados por palabras tales como “cree”, “espera”, “anticipa”, “proyecta”, “intenta”, “debería”, “busca”, ”estima”, “futuro” y otras expresiones similares. Estas afirmaciones sobre hechos futuros conllevan riesgo e incertidumbre que pueden afectar significativamente los resultados esperados por la Sociedad. Los riesgos e incertidumbres incluyen pero no están limitados a la incertidumbre relacionada con el impacto de la ley de emergencia que ha resultado en la devaluación del peso, restricciones sobre la posibilidad de cambiar pesos por monedas extranjeras, la adopción de medidas restrictivas sobre la transferencia de fondos al exterior, la pesificación de las tarifas de los servicios públicos, la eliminación de los ajustes de las tarifas de servicios públicos por índices de otros países y la renegociación de los contratos firmados con las empresas concesionarias de los servicios públicos, incluida Telecom. Debido a los extensos y rápidos cambios en las leyes, la economía y las condiciones para los negocios en Argentina, es difícil predecir el impacto de estos cambios en la situación financiera de la Sociedad. Otros factores pueden incluir pero no están limitados a la evolución de la economía en la Argentina, creciente presión inflacionaria y evolución del gasto de los consumidores y el resultado de ciertos procesos legales. Se recomienda a los lectores tomar con precaución estas afirmaciones sobre hechos futuros que se refieren solamente a la fecha del documento. La Sociedad no asume ninguna obligación de publicar los resultados de una revisión de estas afirmaciones que pueden ser hechas para reflejar eventos y circunstancias posteriores a la publicación del informe de prensa, incluyendo, sin limitaciones, cargos en los negocios de la Sociedad o reflejar la ocurrencia de eventos inesperados. Se recomienda a los lectores consultar los Estados Financieros de la Sociedad, así como todas las presentaciones que periódicamente se realizan ante la Comisión Nacional de Valores y la Bolsa de Comercio de Buenos Aires. (Se adjuntan tablas financieras) ******* Enrique Garrido Presidente 9 www.telecom.com.ar TELECOM ARGENTINA S.A. Información consolidada Período Anual y Cuarto Trimestre - Ejercicio Económico 2013 (Cifras en millones de pesos) 1- Estructura Patrimonial Consolidada Efectivo y equivalentes de efectivo Inversiones Créditos por ventas Otros Activos Total Activo Corriente Inversiones financieras Créditos por ventas Propiedades, planta y equipo ("PP&E") Activos intangibles Otros Activos Total Activo No Corriente Total Activo Cuentas por pagar Ingresos diferidos Préstamos Remuneraciones y cargas sociales Deuda por impuesto a las ganancias Otras cargas fiscales Otros pasivos Previsiones Total Pasivo Corriente Cuentas por pagar Ingresos diferidos Préstamos Remuneraciones y cargas sociales Pasivo por impuesto a las ganancias diferido Deuda por impuesto a las ganancias Otros pasivos Previsiones Total Pasivo No Corriente Total Pasivo Atribuible a Telecom Argentina (Sociedad Controlante) Atribuible a los accionistas no controlantes Total Patrimonio Neto TOTAL PASIVO Y PATRIMONIO NETO 2- 31/12/2013 5.224 123 2.986 1.418 9.751 242 21 11.226 1.519 371 13.379 23.130 6.130 423 15 741 801 667 49 224 9.050 1 453 220 118 126 10 68 1.033 2.029 11.079 31/12/2012 3.160 563 2.181 1.082 6.986 69 23 9.035 1.514 182 10.823 17.809 3.659 362 43 635 458 552 40 134 5.883 20 329 101 128 220 12 51 907 1.768 7.651 ∆$ 2.064 (440) 805 336 2.765 173 (2) 2.191 5 189 2.556 5.321 2.471 61 (28) 106 343 115 9 90 3.167 (19) 124 119 (10) (94) (2) 17 126 261 3.428 ∆% 65,3% -78,2% 36,9% 31,1% 39,6% -8,7% 24,3% 0,3% 103,8% 23,6% 29,9% 67,5% 16,9% -65,1% 16,7% 74,9% 20,8% 22,5% 67,2% 53,8% -95,0% 37,7% 117,8% -7,8% -42,7% -16,7% 33,3% 13,9% 14,8% 44,8% 11.783 268 12.051 23.130 9.959 199 10.158 17.809 1.824 69 1.893 5.321 18,3% 34,7% 18,6% 29,9% 31/12/2013 31/12/2012 10 5 15 220 220 235 40 3 43 101 101 144 (30) 2 (28) 119 119 91 -75,0% 66,7% -65,1% 117,8% 117,8% 63,2% 5.589 5.354 3.792 3.648 1.797 1.706 47,4% 46,8% Préstamos consolidados Bancarios y con otras entidades financieras Intereses devengados Total Préstamos Corrientes Bancarios y con otras entidades financieras Total Préstamos no Corrientes Total Préstamos Efectivo y equiv. de efectivo e Inversiones financieras Posición Financiera Neta Activa ∆$ 10 www.telecom.com.ar ∆% TELECOM ARGENTINA S.A. Información consolidada Período Anual y Cuarto Trimestre - Ejercicio Económico 2013 (Cifras en millones de pesos) 3- Estado de Resultados Consolidados 31/12/2013 31/12/2012 27.287 63 27.350 (22.832) 4.518 528 5.046 (1.792) 3.254 22.117 79 22.196 (18.230) 3.966 229 4.195 (1.463) 2.732 5.170 (16) 5.154 (4.602) 552 299 851 (329) 522 23,4% -20,3% 23,2% 25,2% 13,9% 130,6% 20,3% 22,5% 19,1% Atribuible a: Telecom Argentina (Sociedad Controlante) Accionistas no controlantes 3.202 52 2.685 47 517 5 19,3% 10,6% Utilidad de la explotación antes de D&A como % de Ventas 7.564 27,7% 6.570 29,7% 994 15,1% 31/12/2013 31/12/2012 614 39 124 5 489 145 1.416 291 3 89 161 26 570 323 36 35 5 328 119 846 111,0% 39,3% 148,4% (17) (19) (75) (8) (768) (1) (888) 528 (13) (16) (82) (19) (207) (4) (341) 229 (4) (3) 7 11 (561) 3 (547) 299 30,8% 18,8% -8,5% -57,9% -75,0% 160,4% 130,6% 31/12/2013 31/12/2012 7.460 37 7.497 (6.242) 1.255 151 1.406 (513) 893 6.092 63 6.155 (4.992) 1.163 70 1.233 (424) 809 1.368 (26) 1.342 (1.250) 92 81 173 (89) 84 22,5% -41,3% 21,8% 25,0% 7,9% 115,7% 14,0% 21,0% 10,4% Atribuible a: Telecom Argentina (Sociedad Controlante) Accionistas no controlantes 878 15 794 15 84 - 10,6% 0,0% Utilidad de la explotación antes de D&A como % de Ventas 2.010 26,9% 1.844 30,3% 166 9,0% Ventas Otros Ingresos Total Ventas y otros Ingresos Costos operativos Utilidad de la explotación Resultados financieros, netos Utilidad ordinaria antes de impuesto a las ganancias Impuesto a las ganancias Utilidad neta Resultados financieros Ingresos financieros Intereses por colocaciones transitorias Utilidades por otras inversiones (obligaciones negociables y títulos) Intereses por créditos por ventas Intereses con Sociedades Art. 33 Utilidades por diferencias de cambio Otros Total ingresos financieros Costos financieros Intereses por préstamos Int. por remun, cargas sociales, fiscales y cuentas por pagar Intereses por previsiones Efecto VAN de otros pasivos Pérdidas por diferencias de cambio Otros Total costos financieros 4- Estado de Resultados Consolidados Comparación 3 meses Ventas Otros Ingresos Total Ventas y otros Ingresos Costos operativos Utilidad de la explotación Resultados financieros, netos Utilidad ordinaria antes de impuesto a las ganancias Impuesto a las ganancias Utilidad neta ∆$ ∆$ ∆$ 11 www.telecom.com.ar ∆% ∆% ∆% TELECOM ARGENTINA S.A. Información consolidada Período Anual y Cuarto Trimestre - Ejercicio Económico 2013 (Cifras en millones de pesos) 5- Apertura de ventas consolidadas 31/12/2013 24.012 6.926 3.442 2.656 1.121 1.395 140 786 547 239 963 2.521 31/12/2012 20.089 5.942 3.214 2.475 1.032 1.306 137 739 516 223 735 1.993 ∆$ 3.923 984 228 181 89 89 3 47 31 16 228 528 ∆% 19,5% 16,6% 7,1% 7,3% 8,6% 6,8% 2,2% 6,4% 6,0% 7,2% 31,0% 26,5% Servicios Móviles Telecom Personal Total Voz Voz – Minorista Abonos Servicio medido Roaming Diversos Voz - Mayorista Interconexión (CPP y TLRD) Roaming Diversos Datos Internet 17.086 16.003 6.703 4.773 2.369 2.005 217 182 1.930 1.634 266 30 7.212 2.088 14.147 13.312 6.299 4.461 2.137 1.961 179 184 1.838 1.568 247 23 5.765 1.248 2.939 2.691 404 312 232 44 38 (2) 92 66 19 7 1.447 840 20,8% 20,2% 6,4% 7,0% 10,9% 2,2% 21,2% -1,1% 5,0% 4,2% 7,7% 30,4% 25,1% 67,3% Núcleo Total Voz Voz – Minorista Abonos Servicio medido Roaming Diversos Voz - Mayorista Interconexión (CPP y TLRD) Roaming Datos Internet 1.083 500 388 140 238 7 3 112 79 33 313 270 835 414 329 102 212 7 8 85 62 23 267 154 248 86 59 38 26 0 (5) 27 17 10 46 116 29,7% 20,8% 17,9% 37,3% 12,3% 0,0% -62,5% 31,8% 27,4% 43,5% 17,2% 75,3% VENTA EQUIPOS Servicios Fijos 3.275 80 2.028 81 1.247 (1) 61,5% -1,2% Voz Datos Internet Sevicios Móviles Terminales Personal Terminales Núcleo 50 25 5 3.195 3.126 69 55 19 7 1.947 1.915 32 (5) 6 (2) 1.248 1.211 37 -9,1% 31,6% -28,6% 64,1% 63,2% 115,6% 27.287 22.117 5.170 23,4% 63 33 30 79 75 4 (16) (42) 26 -20,3% -56,0% - 27.350 22.196 5.154 23,2% VENTA SERVICIOS Servicios Fijos Total Voz Voz – Minorista Abonos Servicio medido Diversos Voz - Mayorista Interconexión fija y móvil Diversos Datos Internet VENTAS OTROS INGRESOS Sevicios Fijos Sevicios Móviles TOTAL VENTAS Y OTROS INGRESOS 12 www.telecom.com.ar TELECOM ARGENTINA S.A. Información consolidada Período Anual y Cuarto Trimestre - Ejercicio Económico 2013 (Cifras en millones de pesos) 6- Apertura de ventas consolidadas Comparación 3 meses 31/12/2013 6.398 1.861 890 687 288 366 33 203 140 63 277 694 31/12/2012 5.555 1.586 828 637 264 338 35 191 131 60 207 551 ∆$ 843 275 62 50 24 28 (2) 12 9 3 70 143 ∆% 15,2% 17,3% 7,5% 7,8% 9,1% 8,3% -5,7% 6,3% 6,9% 5,0% 33,8% 26,0% Servicios Móviles Telecom Personal Total Voz Voz – Minorista Abonos Servicio medido Roaming Diversos Voz - Mayorista Interconexión (CPP y TLRD) Roaming Diversos Datos Internet 4.537 4.241 1.736 1.225 618 506 52 49 511 440 62 9 1.822 683 3.969 3.739 1.744 1.212 584 528 44 56 532 425 101 6 1.637 358 568 502 (8) 13 34 (22) 8 (7) (21) 15 (39) 3 185 325 14,3% 13,4% -0,5% 1,1% 5,8% -4,2% 18,2% -12,5% -3,9% 3,5% -38,6% 50,0% 11,3% 90,8% Núcleo Total Voz Voz – Minorista Abonos Servicio medido Roaming Diversos Voz - Mayorista Interconexión (CPP y TLRD) Roaming Datos Internet 296 140 115 46 66 2 1 25 22 3 79 77 230 111 87 27 57 2 1 24 13 11 73 46 66 29 28 19 9 1 9 (8) 6 31 28,7% 26,1% 32,2% 70,4% 15,8% 0,0% 0,0% 4,2% 69,2% -72,7% 8,2% 67,4% VENTA EQUIPOS Servicios Fijos Voz Datos Internet Sevicios Móviles Terminales Personal Terminales Núcleo 1.062 31 10 21 0 1.031 1.017 14 537 20 14 4 2 517 507 10 525 11 (4) 17 (2) 514 510 4 97,8% 55,0% -28,6% -100,0% 99,4% 100,6% 40,0% VENTAS 7.460 6.092 1.368 22,5% 37 15 22 63 61 2 (26) (46) 20 -41,3% -75,4% - 7.497 6.155 1.342 21,8% VENTA SERVICIOS Servicios Fijos Total Voz Voz – Minorista Abonos Servicio medido Diversos Voz - Mayorista Interconexión fija y móvil Diversos Datos Internet OTROS INGRESOS Sevicios Fijos Sevicios Móviles TOTAL VENTAS Y OTROS INGRESOS 13 www.telecom.com.ar TELECOM ARGENTINA S.A. Información consolidada Período Anual y Cuarto Trimestre - Ejercicio Económico 2013 (Cifras en millones de pesos) 7- Estado de Resultados Consolidados Ventas Otros ingresos 31/12/2013 31/12/2012 27.287 22.117 ∆$ ∆% 5.170 23,4% -20,3% 63 79 (16) Total Ventas y otros Ingresos 27.350 22.196 5.154 23,2% Costos laborales e indemnizaciones por despidos (4.152) (3.269) (883) 27,0% Costos por interconexión y otros cargos de telecomunicaciones (1.829) (1.707) (122) 7,1% Honorarios por servicios, mantenimiento y materiales (2.641) (2.109) (532) 25,2% Impuestos y tasas y derechos del ente regulador (2.689) (2.018) (671) 33,3% Comisiones (2.203) (1.949) (254) 13,0% Costo de equipos vendidos (3.111) (2.043) (1.068) 52,3% Publicidad (656) (660) 4 -0,6% Costos SVA (708) (326) (382) 117,2% Juicios y otras contingencias (270) (153) (117) 76,5% Deudores incobrables (283) (275) (8) 2,9% 8 (90) 98 - (1.252) (1.027) (225) 21,9% (19.786) (15.626) (4.160) 26,6% 7.564 6.570 994 15,1% 10,0% Recupero (costos) por reestructuración Otros costos operativos Total Costos operativos antes de D&A Utilidad de la explotación antes de D&A Depreciaciones y amortizaciones (2.873) (2.612) (261) Resultado por disposición y desvalorización de PP&E (173) 8 (181) - Utilidad de la explotación 4.518 3.966 552 13,9% Ingresos financieros 1.416 570 846 148,4% 160,4% Costos financieros (888) (341) (547) Utilidad neta antes de impuesto a las ganancias 5.046 4.195 851 20,3% (1.792) (1.463) (329) 22,5% 3.254 2.732 522 19,1% 3.202 2.685 517 19,3% 52 47 5 10,6% Impuesto a las ganancias Utilidad neta Atribuible a: Telecom Argentina (Sociedad Controlante) Accionistas no controlantes 14 www.telecom.com.ar TELECOM ARGENTINA S.A. Información consolidada Período Anual y Cuarto Trimestre - Ejercicio Económico 2013 (Cifras en millones de pesos) 8- Estado de Resultados Consolidados Comparación 3 meses Ventas Otros ingresos Total Ventas y otros Ingresos Costos laborales e indemnizaciones por despidos Costos por interconexión y otros cargos de telecomunicaciones Honorarios por servicios, mantenimiento y materiales Impuestos y tasas y derechos del ente regulador Comisiones Costo de equipos vendidos Publicidad Costos SVA Juicios y otras contingencias Deudores incobrables Recupero (costos) por reestructuración Otros costos operativos Total Costos operativos antes de D&A Utilidad de la explotación antes de D&A Depreciaciones y amortizaciones Resultado por disposición y desvalorización de PP&E Utilidad de la explotación Ingresos financieros Costos financieros Utilidad neta antes de impuesto a las ganancias Impuesto a las ganancias Utilidad neta Atribuible a: Telecom Argentina (Sociedad Controlante) Accionistas no controlantes 31/12/2013 7.460 37 7.497 (1.156) (443) (764) (735) (596) (942) (204) (205) (45) (62) 8 (343) (5.487) 2.010 (743) (12) 1.255 557 (406) 1.406 (513) 893 31/12/2012 6.092 63 6.155 (901) (493) (546) (564) (527) (522) (185) (115) (41) (57) (90) (270) (4.311) 1.844 (685) 4 1.163 176 (106) 1.233 (424) 809 ∆$ 1.368 (26) 1.342 (255) 50 (218) (171) (69) (420) (19) (90) (4) (5) 98 (73) (1.176) 166 (58) (16) 92 381 (300) 173 (89) 84 ∆% 22,5% -41,3% 21,8% 28,3% -10,1% 39,9% 30,3% 13,1% 80,5% 10,3% 78,3% 9,8% 8,8% 27,0% 27,3% 9,0% 8,5% 7,9% 14,0% 21,0% 10,4% 878 15 794 15 84 - 10,6% 0% 15 www.telecom.com.ar