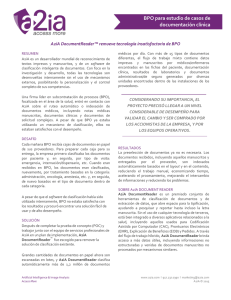

Caracterización y formulación estratégica del sector BPO, KPO e

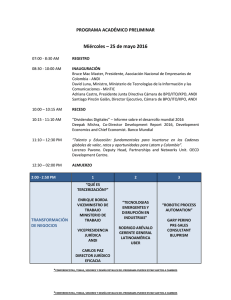

Anuncio