Doctrina - Pérez

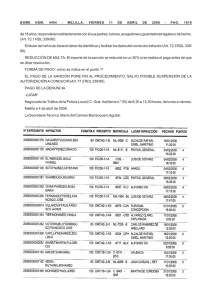

Anuncio