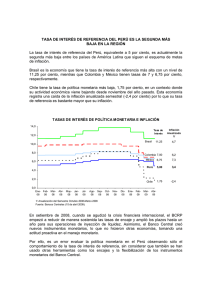

Comp. LA ERA DE LA TURBULENCIA

Anuncio