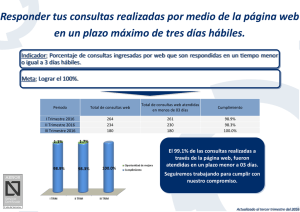

49. tercer trimestre

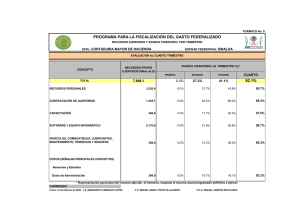

Anuncio