15-30 fj miranda glez

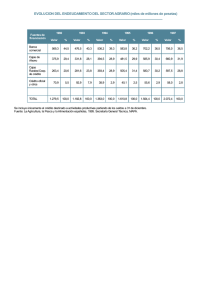

Anuncio

La banca por Internet en España Aplicación del Índice de Evaluación Web (IEW) Francisco Javier Miranda González* Mª Cristina Barriuso Iglesias** Rosa Mª Cortés Gómez*** La generalización de páginas web de entidades financieras con carácter transaccional unido a la intensa competencia en el sector y la profusión en la provisión de utilidades y servicios, propicia el desarrollo de un índice de evaluación cuantitativa que aporte información sobre el estado actual de los sitios web de las entidades financieras españolas. Para ello, y, en primer lugar, se identifican los factores considerados primordiales como determinantes de la calidad de un sitio web en base a la literatura existente, en segundo lugar, se describe el diseño del Índice de Evaluación Web (IEW) y, finalmente, se aplica a los sitios web de todas las entidades financieras españolas para concluir con el análisis de los resultados y el debate sobre la potencialidad de aplicación de dicho Índice. Palabras clave: banca comercial, innovación tecnológica. COLABORACIONES Clasificación JEL: G21. 1. Introducción El desarrollo de las tecnologías web ha propiciado la proliferación de nuevos modelos de negocio y canales de distribución complementarios y/o alternativos a los tradicionales. La banca es uno de los sectores que más rápidamente ha ido incorporando las innovaciones tecnológicas (cajeros automáticos, banca telefónica, banca mediante PC). Por esta razón, * Profesor Titular. Universidad de Extremadura. Facultad de Ciencias Económicas y Empresariales. ** Profesora Asociada. Universidad de Extremadura. Facultad de Ciencias Económicas y Empresariales. *** Becaria investigación. Universidad de Extremadura. Facultad de Ciencias Económicas y Empresariales. los orígenes de la banca en Internet coinciden temporalmente con el origen de Internet en su vertiente mercantil. El concepto de banca a distancia alude al «suministro de servicios bancarios sin contacto personal entre los empleados del banco y sus clientes» (BCE, 1999); incluye, por tanto, el conjunto de sistemas de cajeros automáticos, terminales en punto de venta, banca telefónica, banca en Internet y banca a través de dispositivos móviles. La prestación de servicios bancarios a través de Internet puede realizarse de dos formas diferentes: — como canal de distribución adicional a su estructura física BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 15 FRANCISCO JAVIER MIRANDA GONZÁLEZ, Mª CRISTINA BARRIUSO IGLESIAS Y ROSA Mª CORTÉS GÓMEZ COLABORACIONES — como canal virtual exclusivo, es decir, entidades que no poseen sucursales físicas y ofertan sus servicios de forma exclusiva a través de Internet. Son los conocidos como bancos virtuales. Actualmente, la mayoría de entidades financieras convergen en un modelo virtual-real que facilita la racionalización de costes y la prestación de servicios eficientes y adaptados a las necesidades de los clientes. La esencia del negocio parece fundamentarse en la captación de clientes que generen valor a lo largo de su vida a la entidad; de esta forma, la filosofía básica consiste en el establecimiento de relaciones duraderas con el mismo. El sector bancario español ha experimentado un fuerte proceso de concentración en los últimos años; este proceso ha sido más intenso (aunque menos notorio) en las cajas de ahorro que en la banca privada. Iniciado en la década de los años ochenta con la fusión de los bancos Bilbao y Vizcaya, por una parte y el Central e Hispano, por otra, ha continuado imparable hasta finales de los noventa con la fusión entre el BBV y Argentaria (2000) y entre el Banco de Santander y Central Hispano (1999), por mencionar los casos que han dado origen a los dos mayores grupos bancarios españoles. En el año 1990 se produce un notable número de fusiones en cajas de ahorro, generándose algunas de las entidades más importantes en este subsector (1) e iniciándose procesos de fusión, algunos de los cuáles aún están inconclusos, ya que el objetivo es consolidar una única entidad bancaria por Comunidad Autónoma (Sanchís y Camps, 2003). La concentración de la propiedad en el sector bancario desempeña un importan- (1) La Caja de Ahorros y Pensiones de Barcelona (La Caixa): resultado de la fusión de las dos grandes cajas catalanas (Caixa de Pensions y Caixa de Barcelona); la BBK (Bilbao Bizakaia Kutxa)... 16 te papel en el desarrollo de la banca en Internet por dos motivos esenciales: 1. Condiciona el desarrollo de la banca en Internet de las pequeñas entidades bancarias, las que tienen una vocación estrictamente regional o local y cuyas ventajas competitivas residen en el trato directo con los clientes y en el desarrollo de relaciones de confianza a largo plazo. 2. Las inversiones necesarias en fusiones o adquisiciones entran en disputa con las inversiones tecnológicas necesarias para el desarrollo de la banca en Internet (AUI, 2001). El avance de la banca a distancia pasa por el desarrollo, aceptación y generalización de los servicios bancarios móviles (m-banking); no obstante, Mattila (2003) señala la existencia de inconvenientes funcionales derivados de la utilización del móvil como canal de prestación de servicios bancarios, así como aspectos relativos al contenido y calidad del servicio y habitualidad y facilidad de manejo por parte del usuario. En tanto en cuanto el desarrollo del m-banking se convierta en una realidad más evolucionada, la prestación de servicios eficientes a través del canal Internet centra la atención de este estudio, dado que el diseño e implementación de una página web valorada positivamente por los usuarios se convierte en una de los principales ventajas competitivas de una entidad financiera. El objetivo de este artículo es desarrollar un índice de evaluación cuantitativa de sitios web que pueda ser utilizado para comparar el estado actual de los sitios web de las entidades financieras españolas. Para ello y en primer lugar, se identifican los factores considerados como determinantes de la calidad de las web bancarias basándonos en estudios previos; en segundo lugar, se explica el diseño del Índice de Evaluación Web BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 LA BANCA POR INTERNET EN ESPAÑA: APLICACIÓN DEL ÍNDICE DE EVALUACIÓN WEB (IEW) (IEW). Para validarlo, se aplica a los sitios web de las entidades financieras españolas. El artículo finaliza con el análisis de los resultados y la potencialidad de aplicación del citado Índice. 2. Herramientas de evaluación de sitios web La revisión de la literatura reciente sobre evaluación de sitios web pone de manifiesto varias propuestas para la medición de su calidad y eficiencia (Selz & Schubert, 1997; Liu, et al., 1997; Ho, 1997; Evans & King, 1999; Simeon, 1999; Huizingh, 2000; Liu & Arnett, 2000; Young & Benamati, 2000; Bauer & Scharl, 2000; Schubert, 2002; Robbins & Stylianou, 2003). La mayoría de estos estudios se centran en la gestión del contenido básico o en un aspecto específico de los resultados. Además, en gran medida, los estudios sólo examinan unos cuantos aspectos de las webs comerciales y tienen una orientación a posteriori, ya que se centran en aspectos relacionados con la atracción del cliente y el desempeño de páginas web ya existentes. Otro amplio conjunto de estudios parte de la identificación de variables de calidad percibida por parte de los usuarios, bajo la premisa de que en estos momentos de intensa competencia, la importancia de la opinión del usuario no debería ser ignorada (Aladwani & Palvia, 2002; Liao y Cheung, 2002; Broderick y Vachirapornpuk, 2002; Wungwanitchakorn, 2002; Yousafzai et al., 2003; De Marsico y Levialdi, 2004; Muylle et al., 2004; Mummalaneni, 2005). En casi todos los estudios se proponen herramientas de evaluación basadas en determinadas dimensiones vinculadas a las expectativas y necesidades de los clientes, introduciendo variables cargadas de un mayor o menor grado de subjetividad en su formulación. El método de evaluación de la calidad de los sitios web (QEM; Web-site Quality Evaluation Method) propuesto por Olsina et al. (1999) puede ser considerado como una de las principales aportaciones para la evaluación cuantitativa y comparación de sitios web. Las principales categorías y subcategorías utilizadas en el desarrollo de este método son: funcionalidad (mecanismos de búsqueda, facilidad de navegación y relevancia del contenido), facilidad de uso (organización clara, última actualización realizada, direcciones de contacto) eficiencia (acceso rápido a la información) y fiabilidad de la información. No obstante, el excesivo número de variables empleadas (2) genera problemas añadidos de contabilización. Por ello, Bauer y Scharl, (2000) proponen un nuevo modelo con un número menor de atributos pero con un gran poder explicativo de las características de la muestra que va a ser analizada. La mayoría de los modelos de evaluación previos emplean factores subjetivos como facilidad de acceso, claridad en el texto, calidad de la presentación, colores, sonidos, etcétera. Para reducir la subjetividad, los evaluadores deben recibir indicaciones precisas en la ponderación de cada factor además de ser necesario un elevado número de evaluadores (Evans y King, 1999). En un intento de evitar los defectos de los modelos anteriormente indicados, Buenadicha et al. (2001) desarrollan un nuevo índice de evaluación cuantitativa que puede ser empleado para evaluar el uso actual de Internet de diferentes organizaciones. Dicho índice ya ha sido utilizado para evaluar los sitios COLABORACIONES (2) Aproximadamente ciento veinte categorías, subcategorías y atributos para la evaluación de sitios web académicos. BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 17 FRANCISCO JAVIER MIRANDA GONZÁLEZ, Mª CRISTINA BARRIUSO IGLESIAS Y ROSA Mª CORTÉS GÓMEZ GRÁFICO 1 MODELO DE EVALUACIÓN DE CALIDAD DE PÁGINAS WEB CALIDAD DEL CONTENIDO ACCESIBILIDAD CALIDAD DEL SITIO VELOCIDAD NAVEGABILIDAD Fuente: Elaboración propia. COLABORACIONES 18 web de las 200 mayores empresas españolas (Miranda y Bañegil, 2004). Siguiendo a Evans y King (1999), en el desarrollo de su Herramienta de Evaluación de Sitios Web (WSAT- Web Site Assessment Tool), toda herramienta de evaluación de sitios web debe contar con cinco componentes principales: categorías (áreas objeto de análisis), factores (elementos específicos incluidos en cada categoría), ponderaciones (importancia relativa otorgada a cada categoría y factor), valoración (valor asignado a cada categoría y factor) y puntuación total (resultado de aplicar ponderaciones y puntuaciones). El primer paso, consiste en determinar las categorías y factores que son críticos en la eficacia de la página. Una detallada revisión de la literatura disponible da origen al índice utilizado en este artículo (Índice de Evaluación Web o IEW) que se sustenta en cuatro categorías esenciales para evaluar la calidad de un sitio: accesibilidad, velocidad, navegabilidad (facilidad de navegación) y contenido (Gráfico 1). Utilizando como base este modelo, los factores clave de cada categoría reflejan las variables y atributos que son considerados importantes en la caracterización de una web por parte de los usuarios. A continuación analizaremos las cuatro categorías del IEW. La primera categoría en el Índice de Evaluación de Web (IEW) es accesibilidad. La calidad de una página web es mayor si el sitio es fácilmente identificable y accesible para los usuarios. La contabilización del número de hits de una página no es una medida adecuada para valorar la calidad (Murray, 1997). Es necesario, por tanto, definir objetivos mensurables; de esta forma, se han empleado dos factores de medida en esta categoría: presencia en motores de búsqueda y popularidad de la página. Una posición elevada en un motor de búsqueda redunda en un mayor tráfico y, consecuentemente, en una mejora de su nivel de accesibilidad. En nuestra investigación se ha utilizado Google por ser el motor de búsqueda más utilizado por los internautas españoles. El segundo factor utilizado para medir la accesibilidad es la popularidad del sitio. La medida más usual de resultado de una web es el número de impactos generados. BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 LA BANCA POR INTERNET EN ESPAÑA: APLICACIÓN DEL ÍNDICE DE EVALUACIÓN WEB (IEW) Sin embargo, también se producen problemas de exactitud en este sentido, porque si una página contiene Gráficos, cada Gráfico es contabilizado como un nuevo impacto y hay métodos para incrementar el número de impactos. De forma que el total de impactos no refleja necesariamente el número real de visitas a la página. Con esta consideración, decidimos emplear otro procedimiento de medida: definiendo la popularidad de la página como el número de enlaces externos de la web que se dirigen a ella. Las ventajas de un elevado número de enlaces dirigidos a una página son evidentes: en primer lugar, cuanto mayor sea el número de páginas que enlazan con la que está siendo objeto de estudio, mayor cantidad de tráfico es susceptible de ser recibido, y, en segundo lugar, los motores de búsqueda ubicarán la página en una posición más alta cuantos más enlaces se dirijan a la referida página (Miranda y Bañegil, 2004). En este estudio se utilizó el servicio Marketposition Web Service (www.marketposition.com/linkpopularity.htm) para comprobar la popularidad de cada sitio. En segundo lugar, la velocidad de acceso y el tiempo de respuesta son variables muy significativas porque el tiempo es un factor crítico. Varios estudios validan que hay una correlación significativa entre la velocidad de descarga de una página y la satisfacción de los usuarios (Muylle et al., 1998; Hoffman y Novak, 1996). La velocidad de acceso puede ser medida con un cronómetro, pero este criterio puede ser influido por un gran número de factores como el equipo empleado, la hora de conexión, el tráfico de la página, etc. Para minimizar el efecto de dichos factores, las mediciones fueron realizadas a la misma hora con un procesador AMDK6, con 64 MB de RAM, 4 MB de tarjeta gráfica, equipado con un módem de 56 bpps conectado por una línea ordinaria de Telefónica. El acceso a Internet se generó por un proveedor independiente (ISP). Se empleó el navegador más utilizado, Internet Explorer 6.0 y se analizaron las páginas durante días consecutivos. La tercera categoría del Índice es la navegabilidad. Un diseño inadecuado de la web puede generar consecuencias no deseadas, como una pérdida potencial de ventas en la medida en que los usuarios no consigan encontrar lo que desean o una pérdida potencial de visitas repetidas debido a la experiencia inicial negativa de los usuarios. Cada página debería ser autosuficiente y proveer de enlaces hacia los principales contenidos, dado que los usuarios nunca deberían sentirse perdidos. Una página bien diseñada es aquélla en la que el Índice se muestra siempre en pantalla, de forma que resulta sencillo y rápido que cualquier persona acceda a la localización deseada. De este modo, siguiendo a Miranda y Bañegil (2004) los factores utilizados para evaluar esta categoría son los siguientes: — Menú permanente que permite un rápido acceso a las diferentes secciones desde cada página — Función de búsqueda por palabras clave, que permita a los usuarios localizar información disponible en el interior de la página de la empresa. Por último, la calidad del contenido de la página se medirá evaluando la presencia de información relevante para los usuarios. Una página deberá contener información que satisfaga las necesidades de los usuarios y deberá ser actualizada como mínimo con una periodicidad mensual. Del mismo modo, la inclusión de fechas en artículos, notas de prensa y todo tipo de información resulta de gran interés para no generar confusión en los usuarios (Nielsen, 2003). Las páginas web de los bancos incluyen varios aspectos como información sobre los produc- BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 COLABORACIONES 19 FRANCISCO JAVIER MIRANDA GONZÁLEZ, Mª CRISTINA BARRIUSO IGLESIAS Y ROSA Mª CORTÉS GÓMEZ COLABORACIONES 20 tos, información de contacto para facilitar la comunicación con el cliente, información general de la entidad, etcétera. La información relevante debería ser accesible de inmediato. Si el 80 por 100 de los usuarios buscan el 20 por 100 de la información, esa información debería ser la más visible y fácil de acceder. La información básica de contacto de la organización debería estar en la página del menú principal y la información relacionada debería estar agrupada de forma conjunta en diferentes secciones del sitio. Los factores seleccionados están basados en contenidos de sitios identificados en estudios previos (Young y Benamati, 2000; Huizingh, 2000; Buenadicha et al., 2001; Miranda & Bañegil, 2004), y la propia experiencia de los investigadores. Diniz (1998) sostiene que los bancos utilizan la web para alcanzar tres objetivos fundamentales: dirigir información al mercado (objetivo informativo), distribuir los productos y servicios bancarios (objetivo transaccional) y finalmente como una herramienta de mejora de la relación con los clientes (objetivo de comunicación). En función de los objetivos que deseen cubrir las entidades financieras, podemos considerar tres tipos de sitios web bancarios: informativos, transaccionales o de comunicación. De este modo, se han considerado tres grupos de factores para evaluar el contenido de una web: 1. Factores informativos. Los sitios web proveen gran cantidad de información comercial y no comercial sobre el banco. Pueden incluir información referida a la organización de la empresa, socios, clientes destacados y políticas sociales. Otro factor importante es la descripción del producto/servicio, incluyendo precios, especificaciones, fotografías, etc. En los últimos tiempos, las empresas utilizan sus propias web para proveer información que resulte útil para sus stakehol- ders, información financiera fundamentalmente. De este modo, se han considerado cinco factores relativos a la prestación de información: — Información general de la empresa. — Información sobre productos/servicios. — Información sobre precios. — Cajeros automáticos y sucursales. — Información financiera. 2. Factores transaccionales. Con la expansión en la utilización de Internet se incrementan las posibilidades de proveer los productos y servicios ofertados por las instituciones financieras a través de este canal. En primer lugar, conviene distinguir entre las instituciones que proveen productos a través de Internet de aquéllas otras que solo utilizan Internet como un canal informativo. El contenido transaccional de las páginas investigadas puede ser incluido en las siguientes categorías: comunicaciones directas, información general (información sobre saldos y similares), informaciones específicas, transferencias, corretaje, servicios de inversiones y ahorro, tarjetas y libretas, solicitud de créditos, pago de impuestos y recarga del móvil. 3. Factores de comunicación. Dado que las páginas web son canales de entrada a una empresa y los visitantes generalmente quieren acceder a información sobre el banco, la posibilidad de contacto con la organización debería encontrarse en la página principal y, por tanto, ser fácilmente accesible. Chen y Yen, (2004) constatan en su estudio que aspectos vinculados a la interactividad, como la comunicación recíproca (entendida como los dispositivos de respuesta incluidos en una web sobre los que el usuario tiene control sobre el contenido de la información que quiere proporcionar: correo electrónico, compra online, salas de chat, listas de distribución, tablones de noticias...) son predictores importantes de calidad de un sitio web. De forma BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 LA BANCA POR INTERNET EN ESPAÑA: APLICACIÓN DEL ÍNDICE DE EVALUACIÓN WEB (IEW) análoga, Heldal et al. (2004) ponen de manifiesto tres factores —facilidad de uso, interactividad y gestión de la marca— que, aisladamente, resultan insuficientes pero que, considerados de forma conjunta, consiguen mejorar la capacidad de comunicación a través de Internet y, de este modo, generar y mantener relaciones a largo plazo con los clientes. Por todo ello, para evaluar la capacidad comunicativa de cada web, se observó si las páginas contenían los siguientes items: — Dirección de correo electrónico de contacto. — Teléfono de contacto. — Dirección de contacto. — Respuesta a los usuarios. Tras la realización de esta clasificación, las categorías y factores se ponderaron (en una escala total de 100 puntos) (3). Estas ponderaciones se han asignado partiendo del análisis de estudios previos así como considerando la opinión de expertos en banca electrónica. Además, para garantizar la fiabilidad de la ponderación, se pidió la evaluación de la misma a cinco usuarios de web bancarias. Cada usuario asignó peso relativo a las distintas categorías. En este nivel, los usuarios distribuyeron los 100 puntos entre las cuatro categorías principales y después subdividieron la asignación de cada categoría entre las diferentes subcategorías. La utilización de estas ponderaciones subjetivas puede ser considerada como la principal limitación de este estudio; no obstante, numerosas aportaciones recientes (Olsina et al., 1999; Bauer y Scharl, 2000; Buenadicha et al., 2001; Miranda y Bañegil, 2004) utilizan escalas análogas. Las puntuaciones otorgadas a cada una de las categorías y subcategorías de las páginas web bancarias pueden analizarse (3) A mayor importancia del factor, mayor puntuación en la ponderación. CUADRO 1 ÍNDICE DE EVALUACIÓN DE WEBS (IEW) CATEGORÍAS Ponderación ACCESIBILIDAD............................................... 15 Presencia en motores de búsqueda .................. Popularidad........................................................ 5 10 VELOCIDAD...................................................... 15 Velocidad de acceso (en segundos).................. 15 NAVEGABILIDAD ............................................. 15 Mapa del sitio..................................................... Función de búsqueda de palabras clave ........... 10 5 CALIDAD DEL CONTENIDO ............................ 55 Contenido informativo..................................... Información general de la empresa ................... Información sobre productos/servicios .............. Información sobre precios.................................. Información sobre cajeros automáticos y sucursales ....................................................... Información financiera........................................ 20 4 4 4 Contenido comunicativo ................................. Comunicación con los usuarios ......................... Teléfono de contacto ......................................... Dirección de contacto ........................................ Dirección de correo electrónico ......................... 15 6 3 3 3 Contenido transaccional ................................. Banca online ...................................................... Comunicaciones online...................................... Información general ........................................... Información específica ....................................... Transferencias ................................................... Corretaje ............................................................ Inversiones y servicios de ahorro ...................... Cuentas y tarjetas .............................................. Solicitud de créditos........................................... Pago de impuestos ............................................ Carga del teléfono móvil .................................... 20 10 1 1 1 1 1 1 1 1 1 1 TOTAL ............................................................... 100 4 4 COLABORACIONES Fuente: Elaboración propia. en el Cuadro 1. Como el contenido del sitio es esencial para acceder y distribuir información, se asignaron 55 puntos a esta categoría; para cada una de las otras tres categorías, la puntuación fue de 15. 3. Evaluación de páginas web de bancos y cajas de ahorros españoles Las investigaciones empíricas sobre banca online son escasas. Sólo unos BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 21 FRANCISCO JAVIER MIRANDA GONZÁLEZ, Mª CRISTINA BARRIUSO IGLESIAS Y ROSA Mª CORTÉS GÓMEZ GRÁFICO 2 BANCOS Y CAJAS DE AHORROS EN INTERNET 120 100 80 60 40 20 0 Bancos Cajas de Ahorro NO SI Fuente: Elaboración propia. COLABORACIONES cuantos estudios desarrollan y cuantifican los factores relevantes de la banca online. Son escasos los autores (Diniz, 1998; Jasimuddin, 2001; Vijayan & Shanmugam, 2003) que han desarrollado investigaciones en la evaluación de páginas web en diferentes países (Estados Unidos, Arabia Saudí, Malasia, etcétera) pero estos estudios plantean varias limitaciones metodológicas y además, resulta curioso comprobar que ninguno se ha llevado a cabo en países de la Unión Europea. Esta investigación pretende llenar ese vacío en la literatura. Uno de los factores más destacados del sistema financiero español es el proceso de concentración que se ha producido durante la última década. El número de instituciones de depósito (bancos, cajas de ahorros (4) y cooperativas de crédito) ha disminuido en los últimos años, debido, sobre todo, a un proceso generalizado de fusiones. A pesar de ello, el número de sucursales de las instituciones existentes se ha incrementado, en (4) Las Cajas de Ahorros nacieron con una vocación regional con el objetivo de atender las necesidades de las familias y las empresas en su área territorial. En la actualidad, hay cuarenta y seis Cajas de Ahorro en España, cubriendo la totalidad del territorio. 22 mayor medida en las cajas de ahorros. Tomando como medida de productividad el ratio activos/oficina, los bancos presentan por lo general una situación más favorable que las cajas de ahorros y las cooperativas de crédito. El conjunto de bancos y cajas de ahorros tiene una importancia relevante en el sector bancario español por su elevado volumen de negocios y por su participación en todos los sectores de la economía. Utilizando el Índice de Evaluación Web (IEW), se visitaron y evaluaron las páginas web de todos los bancos y cajas de ahorros españoles entre abril y mayo de 2004. La localización de la dirección de cada organización se realizó a través del ranking publicado por la Asociación española de la Banca (AEB), la Confederación Española de Cajas de Ahorros (CECA) y el motor de búsqueda Google. Los resultados del estudio muestran que la mayoría de las instituciones bancarias españolas (61,9 por 100) tienen página web en español (5) y este porcentaje aumenta si excluimos los bancos extranjeros (76,6 por 100). Las cajas de ahorros poseen una mayor presencia en Internet con un 93,5 por 100 de entidades con página web. Mediante la aplicación del Índice de Evaluación Web (IEW), las mejores páginas corresponden a La Caixa y Banco Español de Crédito (Banesto). Sin embargo, la aportación más útil de esta investigación no radica en identificar las mejores web, sino en determinar la comparación entre la páginas de cada organización y realizar sugerencias sobre ideas y prácticas que puedan mejorar los sitios web de cada organización. Nuestra investigación arroja una elevada correlación entre el (5) En este estudio se han analizado las páginas web en español porque está centrado en los usuarios españoles de dichas entidades; el número total de web visitadas asciende a 98. BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 LA BANCA POR INTERNET EN ESPAÑA: APLICACIÓN DEL ÍNDICE DE EVALUACIÓN WEB (IEW) GRÁFICO 3 VALORES DEL IEW PARA LOS MEJORES BANCOS Y CAJAS DE AHORRO * La Caixa Banco Español de Crédito BSCH Banco Popular La Caja de Canarias BBK Ibercaja Caixa Catalunya BBVA Caja Rioja Banco de Vitoria Banco Sabadell CAI Caixa Sabadell Caja Murcia Banco de Andalucia Banco de Castilla Banco de Crédito Balear Banco de Galicia 0,00 10,00 20,00 30,00 40,00 50,00 60,00 70,00 80,00 90,00 * Cada factor fue ponderado en una escala de 1-100. Fuente: Elaboración propia. IEW y el tamaño de la entidad, medido por el valor de sus depósitos (0,436). Es decir, que los bancos más grandes presentan valores más elevados en el IEW. Los resultados presentados en este artículo reflejan una instantánea de las entidades financieras (bancos y cajas de ahorros) en Internet y los servicios ofertados en abril de 2004. El Gráfico 3 presenta la compilación de datos sobre los resultados obtenidos por las veinte instituciones financieras con puntuación más elevada. Los resultados más relevantes son recogidos y comentados en los epígrafes siguientes, que se corresponden correlativamente con las categorías previamente descritas: accesibilidad, rapidez, navegabilidad y contenido del sitio. Accesibilidad La Caixa y BSCH son las entidades que presentan los valores más elevados, sobre todo, en el índice de popularidad. A pesar de ello, el valor obtenido en el Índice de popularidad por La Caixa (9.093 enlaces a su página) se encuentra muy alejado de los valores obtenidos por las principales empresas internacionales (por ejemplo, Microsoft con 14.261.108 enlaces). Los resultados muestran una elevada correlación entre accesibilidad y variables referidas al tamaño de la entidad, como número de empleados (0,64), número de sucursales (0,68) o valor de sus depósitos (0,66). Estos resultados eran predecibles en la medida en que las instituciones de mayor tamaño disponen de una mayor capacidad de obtención de recursos para invertir en la promoción de sus webs, lo que explica que se conviertan en más populares y accesibles. La valoración media del indicador accesibilidad de las cajas de ahorro (28) fue mayor que el de los bancos (14). COLABORACIONES Velocidad Como norma general, las páginas cuyo contenido descarga con rapidez, son tam- BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 23 FRANCISCO JAVIER MIRANDA GONZÁLEZ, Mª CRISTINA BARRIUSO IGLESIAS Y ROSA Mª CORTÉS GÓMEZ COLABORACIONES bién fácilmente navegables. La conexión a través de módem y las esperas de varios segundos en la descarga de la página es un hecho muy frecuente aunque las empresas de telecomunicaciones proponen la extensión de conexiones de banda ancha como ADSL y los módems por cable en pro de una mejora en la velocidad de acceso y desarrollo de las sesiones en Internet; a pesar de ello, la velocidad de transmisión es uno de los principales obstáculos para la operatividad de Internet. Las entidades deben hacer todo lo posible para conseguir la máxima velocidad en la descarga de páginas: añadir servidores y enlaces, actualizar Java, utilizar las últimas versiones de Real Player y Shockwave, etcétera. Banco de Depósitos y Popular Banca Privada son las entidades que han recibido la puntuación más elevada en este factor. El abanico de medidas en velocidad de descarga osciló entre los 7 segundos y los casi 2 minutos y, como es previsible, suele haber una correlación negativa entre velocidad y contenido del sitio. Navegabilidad Se analizó la facilidad de navegar dentro del sitio, la facilidad para regresar a la página principal y la facilidad para encontrar información relevante. La página debe ser fácilmente navegable y debe proporcionar un retorno rápido y sencillo a la página de inicio; el acceso a los enlaces facilitados por la página debe estar disponible; asimismo, los enlaces que dirigen hacia la página deben primar la seguridad (Evans y King, 1999). Como anteriormente se citó, los dos factores utilizados para analizar la navegabilidad de una web son: — Menú permanente, de forma que se permita un acceso rápido a las distintas secciones de cada página. 24 — Función de búsqueda por palabras clave, de forma que los usuarios puedan localizar la información deseada desde la página de inicio. Casi un 65 por 100 de las páginas analizadas proporcionan un menú permanente o un mapa del sitio de forma que facilitan la navegabilidad a través de la web. Este dato fue mayor en los bancos (81,5 por 100) que en las cajas de ahorro (44,2 por 100). La existencia de este menú es sumamente importante para ahorrarle al usuario pérdidas de tiempo, informarle en qué lugar de la web se encuentra en cada momento y cómo acceder a la información deseada. Cuando un visitante accede a la web de una empresa, generalmente busca una información concreta. Para facilitar la búsqueda, es extraordinariamente útil la función de búsqueda por palabras clave. De este modo, si los usuarios acceden a la información buscada de forma rápida (con un número pequeño de clicks) (6) su nivel de satisfacción aumentará y, lógicamente, el número de visitantes que accede a la página también incrementará. Esta función aparece sólo en el 36,1 por 100 de las páginas analizadas (en el 48,1 por 100 de los bancos y en el 20,9 por 100 de las cajas de ahorros), lo cual evidencia que este indicador presenta un mal nivel de navegabilidad para las páginas web de las entidades bancarias españolas. Contenido del sitio El contenido de las páginas ha sido evaluado considerando lo que debe aparecer en la web de una entidad bancaria bajo la perspectiva de las necesidades de (6) Investigaciones previas muestran que después de tres clicks para obtener respuesta sin conseguirlo, los visitantes abandonan la web. BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 LA BANCA POR INTERNET EN ESPAÑA: APLICACIÓN DEL ÍNDICE DE EVALUACIÓN WEB (IEW) GRÁFICO 4 CONTENIDO INFORMATIVO % 100,00 90,00 80,00 70,00 60,00 50,00 40,00 30,00 20,00 10,00 0,00 Información general Información sobre produtos/servicios Información s/ precios Bancos Información s/ cajeros automáticos y sucursales Información financiera Cajas de Ahorro Fuente: Elaboración propia. los usuarios potenciales. Doce páginas presentan la máxima puntuación en el factor de contenido del sitio. El tipo de información disponible referida a cajeros automáticos y sucursales aparece en un 95,92 por 100 de la muestra (Gráfico 4). La información relativa a productos y servicios está presente en el 93,88 por 100 de las páginas y la información referida a los precios en un 86,73 por 100 de las web analizadas. El 89,8 por 100 de las web analizadas tienen carácter transaccional (7), aunque los bancos (con un 92,73 por 100) tienen un porcentaje mayor que las cajas de ahorros (86,05 por 100). Los resultados muestran que la era del comercio electrónico ha llegado a España y la mayor parte de las instituciones tienen presencia transaccional en Internet. La mayoría de las entidades bancarias con carácter transaccional ofrecen servicios de consulta de saldo y otras consul- (7) Por carácter transaccional entendemos en este estudio aquéllas web bancarias en las que los clientes pueden, al menos acceder a sus cuentas. tas generales (84,69 por 100). Las transferencias entre cuentas y los servicios de corretaje son también muy frecuentes, ofertados en más del 70 por 100 de las instituciones. Otros servicios como inversiones y servicios de ahorro (59,18 por 100), consultas específicas (57,14 por 100), apertura de cuentas y gestión de tarjetas (50 por 100), recarga del móvil (50 por 100), pago de impuestos (45,92 por 100), comunicación electrónica (31,63 por 100) y solicitud de créditos (31,63 por 100) se recogen en el Gráfico 5. La amplitud de servicios bancarios prestados a través de Internet está relacionada con el tamaño de la entidad. Los bancos de mayor tamaño ofrecen un mayor número de servicios. Este resultado era previsible, dado que las instituciones más grandes pueden obtener más recursos para invertir en sus recursos web. Sólo el 80,1 por 100 de las páginas en el estudio ofrecían a los usuarios la posibilidad de expresar su opinión directamente a través de un formulario de retroalimentación, aunque los bancos presentan un mayor porcentaje (87,27 por 100) que BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 COLABORACIONES 25 FRANCISCO JAVIER MIRANDA GONZÁLEZ, Mª CRISTINA BARRIUSO IGLESIAS Y ROSA Mª CORTÉS GÓMEZ GRÁFICO 5 CONTENIDO TRANSACCIONAL % 90 80 70 60 50 40 30 20 10 0 Consultas generales Transferencia de fondos Actividades de Servicios de corretaje inversión/ahorro Bancos Consultas específicas Apertura de cuentas/gestión tarjetas Cajas de Ahorro Recarga de móviles Pago de impuestos Comunicaciones online Solicitud de créditos Total Fuente: Elaboración propia. COLABORACIONES 26 las cajas de ahorros (72,09 por 100). Una dirección de contacto vía e-mail fue encontrada en sólo un 63,27 por 100 de las páginas evaluadas. La mayoría de las páginas ofrecen vías de contacto alternativas, proporcionando un 85,71 por 100 un número de teléfono y un 88,78 por 100 una dirección postal (Gráfico 6). Para finalizar, se analizó el número de idiomas utilizados en cada sitio. Sólo un 37 por 100 de los sitios se ofrecen en inglés; este hecho puede ser considerado como un obstáculo importante para la internacionalización de los bancos y cajas de ahorros españoles, dado que el inglés se configura como el idioma oficial de Internet. Para completar el estudio, se ha analizado la correlación entre los diferentes factores utilizados en el índice. Se midió el grado de relación existente entre los cuatro factores utilizados: velocidad, accesibilidad, navegabilidad y contenido. El Gráfico 7 muestra las correlaciones significativas encontradas. El contenido del sitio está significativamente relacionado con la accesibilidad y la navegabilidad. Ambas correlaciones sugieren que las páginas mejor diseñadas son más ricas en contenido, facilidad de acceso y navegabilidad. Es interesante hacer constar que la navegabilidad está también relacionada con la accesibilidad, de forma que las páginas más accesibles son también más fácilmente navegables. La relación negativa entre velocidad y contenido era también previsible. Las páginas más complejas, con un mayor número de elementos informativos, comunicativos y transaccionales son, por lo general, más lentas. Sin embargo, esta circunstancia puede ser fácilmente resuelta sin más que distribuir el contenido en diferentes páginas y manteniendo la página de inicio lo más sencilla posible. Una forma de gestionar este equilibrio (velocidad y contenido) es generar enlaces dentro de la página de forma que ciertos aspectos se conviertan en autocontenidos. De este modo, un usuario interesado en realizar una visita virtual al banco, podría acceder a un determinado enlace, saber cuánto durará la descarga y esperar si no le interesa esa característica. Final- BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 LA BANCA POR INTERNET EN ESPAÑA: APLICACIÓN DEL ÍNDICE DE EVALUACIÓN WEB (IEW) GRÁFICO 6 CONTENIDO DE COMUNICACIÓN % 100 90 80 70 60 50 40 30 20 10 0 Retroalimentación Teléfono Bancos Dirección postal Cajas de Ahorro Correo electrónico Total Fuente: Elaboración propia. GRÁFICO 7 CORRELACIONES BIVARIADAS ENTRE LOS FACTORES VELOCIDAD COLABORACIONES 0,249* NAVEGABILIDAD ACCESIBILIDAD –0370** 0,313** 0,380** CONTENIDO Fuente: Elaboración propia. mente, no se observa relación significativa entre velocidad y accesibilidad y entre velocidad y navegabilidad. (α = 0,05). 4. Conclusiones El principal objetivo de este estudio es poner de manifiesto la necesidad que tienen los bancos de evaluar sus páginas web. El Índice de Evaluación Web (IEW) proporciona una propuesta integradora para evaluar el potencial de las páginas web, permitiendo a investigadores y directivos comparar atributos y componentes de los sitios en Internet en cualquier sector, así como detectar inconvenientes y oportunidades. El principal reto en la elaboración del índice fue evitar los factores subjetivos que habían estado presentes de forma predominante en las herramientas de evaluación anteriores. Nuestro Índice se basa en cuatro grandes categorías: con- BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 27 FRANCISCO JAVIER MIRANDA GONZÁLEZ, Mª CRISTINA BARRIUSO IGLESIAS Y ROSA Mª CORTÉS GÓMEZ COLABORACIONES 28 tenido del sitio, velocidad, accesibilidad y navegabilidad. Los resultados del análisis ponen de manifiesto la elevada flexibilidad del WAI y detectan las principales debilidades de los sitios evaluados. Se resalta que los bancos y cajas de ahorro españoles deben mejorar sustancialmente sus sitios web y que se encuentran al comienzo de su desarrollo en términos de funcionalidad. También se han resaltado las principales diferencias entre bancos y cajas de ahorros. Finalmente, se ha realizado un análisis estadístico de los resultados para identificar las correlaciones entre factores; de este modo, se puede extraer importante información sobre los factores en los que debe invertir las empresas de cada sector. Se presentan, no obstante, algunas limitaciones en este estudio que debemos reseñar. En primer lugar, los datos obtenidos fueron recogidos en visitas a cada página en un momento concreto del tiempo, a pesar de que la web es un medio altamente cambiante y dinámico. Es probable que estudios similares en otro momento del tiempo arrojen resultados diferentes. En segundo lugar, se puede señalar la naturaleza subjetiva de la asignación de ponderación a cada uno de los factores, ya que, aunque están basados en los resultados de estudios anteriores y en entrevistas con expertos en el tema, introducen cierto grado de subjetividad en nuestro análisis. Adicionalmente, como señala Huizingh (2000), cuando los evaluadores analizan la web es posible que accedan a ella por primera vez; de forma que su valoración sea diferente de la que realizaría un cliente habitual acostumbrado a realizar visitas repetidas. La principal aportación de este estudio radica en su aplicabilidad a futuras investigaciones: una vez recogidas las catego- rías y factores en el IEW, es posible utilizar esta herramienta en diferentes países y medir la relación entre el valor del Índice y el éxito de la entidad financiera. Las investigaciones en este campo tan interesante se encuentran actualmente en fase de desarrollo. Tan pronto como avancen los estudios sobre diseño de web y métodos de usabilidad, el índice de evaluación presentado en este trabajo podrá ser validado empíricamente para el diseño de sitios corporativos. En definitiva, el Índice propuesto señala un método posible para evaluar sitios web y hacer un análisis comprensivo de la utilización de esta nueva herramienta. Bibliografía 1. ALADWANI, A.y PALVIA, P. (2002): «Developing and validating an instrument for measuring user-perceived web quality», Information & Management, vol. 39, 467-476. 2. ASOCIACIÓN ESPAÑOLA DE USUARIOS DE INTERNET -AUI- (2001): «Informe de la Aui sobre el Uso de la Banca Electrónica en España», Mundo Internet; disponible en http://aui.es. 3. BANCO CENTRAL EUROPEO- BCE (1999): «The effects of technology on the EU banking systems», European Central Bank; disponible en http://www.ecb.int/ pub/pdf/other/techbnken.pdf 4. BAUER, C. Y SCHARL, A. (2000): «Quantitative evaluation of web site content and structure». Internet Research: Electronic Networking Applications and Policy, vol. 10, nº 1, pp. 31-43. 5. BRODERICK, A. y VACHIRAPORNPUK (2002): «Service quality in Internet banking: the importance of customer role». Marketing Intelligence & Planning, nº 20, pp 327-335. 6. BUENADICHA, M, CHAMORRO, A., MIRANDA, F. J. y GONZÁLEZ, O. R. (2001): BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 LA BANCA POR INTERNET EN ESPAÑA: APLICACIÓN DEL ÍNDICE DE EVALUACIÓN WEB (IEW) 7. 8. 9. 10. 11. 12. 13. 14. 15. 16. 17. «A new Web Assessment Index: Spanish Universities analysis». Internet Research, vol 11, nº 3. CHEN K. y YEN D. (2004): «Improving the quality of online presence thorough interactivity»; Information & Management, vol. 42; pp 217-226. DINIZ, E. (1998): «Web banking in USA» Journal of Internet Banking and Commerce, vol. 3, Nº 2, June. DE MARSICO, M. y LEVIALDI, S. (2004): «Evaluating web sites: exploiting user's expectations»; International Journal of Human- Computer Studies, vol. 60; pp. 381-416. EVANS, J. R. y KING, V. E. (1999): «Business-to-business marketing and the World Wide Web: Planning, managing and assessing web sites». Industrial Marketing Management, vol. 28, pp. 343-358. HELDAL, F.; SJØVOLD, E. y FOYN HELDAL, A. (2004): « Success on the Internet - optimizing relationships through the corporate site». International Journal of Information Management, nº 24, 115-129. HO, J. (1997): «Evaluating the World Wide Web: A global study of commercial sites». Journal of Computer Mediated Communication, nº 3, vol. 1. HOFFMAN, D.L. y NOVAK, T. P. (1996): «Marketing in hypermedia computer mediated environments: conceptual foundations». Journal of Marketing, vol. 60, July, pp. 50-68. HUANG, M.H. (2004): «Web performance scale»; Information & Management, Article in press. HUIZINGH, E. (2000): «The content and design of web sites: an empirical study». Information & Management, 37, pp. 123134. JASIMUDDIN, SAJJAD M. (2001): «Saudi Arabian Banks on the Web». Journal of Internet Banking and Commerce, vol. 6, Nº 1, May. LIAO, Z y TOW CHEUNG, M. (2002): «Internet-based e-banking and consumer attitudes: an empirical study». Information & Management, nº 39, pp. 283-295. 18. LIU, C., ARNETT, K., CAPELLA, L. y BEATTY, R. (1997): «Web sites of the Fortune 500 Companies: Facing customers through home pages». Information and Management, 31, pp. 335-345. 19. LIU, C. y ARNETT, K. (2000): «Exploring the factors associated with Web site success in the context of electronic commerce», Information & Management, vol. 38, pp 23-33. 20. MATTILA, M. (2003): «Factors affecting the adoption of mobile banking services»; Journal of Internet Banking and Commerce; disponible en http://www.arraydev. com/commerce/JIBC. 21. MIRANDA, F. J. y BAÑEGIL, T. M. (2004): «Quantitative evaluation of commercial web sites: An empirical study of Spanish firms». International Journal of Information Management, vol. 24, nº 4, August. 22. MUMMALANENI, V. (2005): «An empirical investigation of Web site characteristics, consumer emotional states and online shopping behaviors». Journal of Business Research, vol. 58, pp. 526-532 23. MURRAY, M. (1997): «Evaluating web impact-the death of the highway metaphor». Direct Marketing, vol. 59, pp. 36-39. 24. MUYLLE, S., MOENAERT, R. y DESPONTIN, M. (1998): «Introducing Web site user satisfaction: an integration of a qualitative pilot study with related MIS research», Working paper, Owen Graduate School of Management, Vanderbilt University, Nashville. 25. MUYLLE, S; MOENAERT, R. y DESPONTIN, M.( 2004): «The conceptualization and empirical validation of web site user satisfaction», Information & Management, vol. 41, pp 543-560. 26. NIELSEN, J.: «Top ten Web design mistalkes of 2003», disponible en http://useit. com/alertbox. 27. OCLC Research Project: Measures Scope of the Web (1999). http://www.oclc.org. 28. OLSINA, L., GODOY, D., LAFUENTE, G. J. y ROSSI, G. (1999): «Specifying quality characteristics and attributes for web- BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005 COLABORACIONES 29 FRANCISCO JAVIER MIRANDA GONZÁLEZ, Mª CRISTINA BARRIUSO IGLESIAS Y ROSA Mª CORTÉS GÓMEZ 29. 30. 31. 32. sites». First ICSE Workshop on Web Engineering, Los Angeles, USA. ROBBINS, S. y STYLIANOU, A (2003): «Global corporate web sites: an empirical investigation of content and design», Information & Management nº 40, pp. 205212 SANCHÍS PALACIO, J.R. y CAMPS TORRES, J. (2003): «Dirección estratégica bancaria» Ediciones Díaz de Santos, Madrid. SCHUBERT, P. (2002): «Extended Web Assessment Method (EWAN): Evaluation of electronic commerce applications from the customer's viewpoint», International Journal of Electronic Commerce, vol. 7 (2); pp. 51-80. SELZ, D. y SCHUBERT, P. (1997): «Web assessment: A model for the evaluation and the assessment of successful electronic commerce applications». Electronic Markets, vol. 7, nº 3, pp. 46-48. 33. SIMEON, R. (1999): «Evaluating domestic and international web-site strategies». Internet Research: Electronic Networking Applications and Policy, vol. 9, nº 4, pp 297-308. 34. VIJAYAN, P. y SHANMUGAM, BALA (2003): « Service Quality Evaluation of Internet Banking in Malaysia» Journal of Internet Banking and Commerce, vol. 8, Nº 1, June. 35. WUNGWANITCHAKORN A. (2002): «Adoption Intention of Banks's Customers on Internet Banking Service; ABAC Journal, vol. 22, nº 3; pp. 63-80 36. YOUSAFZAI, S., PALLISTER, J, y FOXALL, G (2003): «A proposed model of etrust for electronic banking». Technovation, vol. 23, pp. 847-860. 37. YOUNG, D. y BENAMATI, J. (2000): «Difference in public web sites: The current state of large U.S. firms». Journal of Electronic Commerce Research, vol. 1, nº 3. COLABORACIONES 30 BOLETÍN ECONÓMICO DE ICE N° 2855 DEL 19 AL 25 DE SEPTIEMBRE DE 2005