File - Pacific Credit Rating

Anuncio

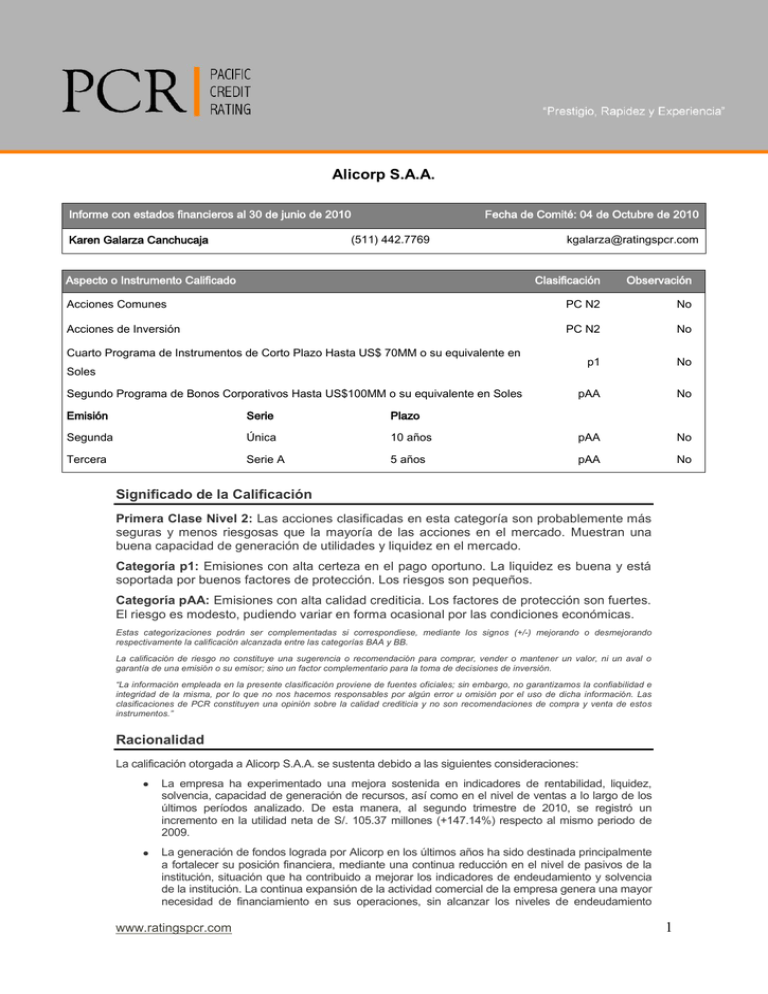

Alicorp S.A.A. Informe con estados financieros al 30 de junio de 2010 Karen Galarza Canchucaja Fecha de Comité: 04 de Octubre de 2010 (511) 442.7769 Aspecto o Instrumento Calificado kgalarza@ratingspcr.com Clasificación Observación Acciones Comunes PC N2 No Acciones de Inversión PC N2 No p1 No pAA No Cuarto Programa de Instrumentos de Corto Plazo Hasta US$ 70MM o su equivalente en Soles Segundo Programa de Bonos Corporativos Hasta US$100MM o su equivalente en Soles Emisión Serie Plazo Segunda Única 10 años pAA No Tercera Serie A 5 años pAA No Significado de la Calificación Primera Clase Nivel 2: Las acciones clasificadas en esta categoría son probablemente más seguras y menos riesgosas que la mayoría de las acciones en el mercado. Muestran una buena capacidad de generación de utilidades y liquidez en el mercado. Categoría p1: Emisiones con alta certeza en el pago oportuno. La liquidez es buena y está soportada por buenos factores de protección. Los riesgos son pequeños. Categoría pAA: Emisiones con alta calidad crediticia. Los factores de protección son fuertes. El riesgo es modesto, pudiendo variar en forma ocasional por las condiciones económicas. Estas categorizaciones podrán ser complementadas si correspondiese, mediante los signos (+/-) mejorando o desmejorando respectivamente la calificación alcanzada entre las categorías BAA y BB. La calificación de riesgo no constituye una sugerencia o recomendación para comprar, vender o mantener un valor, ni un aval o garantía de una emisión o su emisor; sino un factor complementario para la toma de decisiones de inversión. “La información empleada en la presente clasificación proviene de fuentes oficiales; sin embargo, no garantizamos la confiabilidad e integridad de la misma, por lo que no nos hacemos responsables por algún error u omisión por el uso de dicha información. Las clasificaciones de PCR constituyen una opinión sobre la calidad crediticia y no son recomendaciones de compra y venta de estos instrumentos.” Racionalidad La calificación otorgada a Alicorp S.A.A. se sustenta debido a las siguientes consideraciones: La empresa ha experimentado una mejora sostenida en indicadores de rentabilidad, liquidez, solvencia, capacidad de generación de recursos, así como en el nivel de ventas a lo largo de los últimos períodos analizado. De esta manera, al segundo trimestre de 2010, se registró un incremento en la utilidad neta de S/. 105.37 millones (+147.14%) respecto al mismo periodo de 2009. La generación de fondos lograda por Alicorp en los últimos años ha sido destinada principalmente a fortalecer su posición financiera, mediante una continua reducción en el nivel de pasivos de la institución, situación que ha contribuido a mejorar los indicadores de endeudamiento y solvencia de la institución. La continua expansión de la actividad comercial de la empresa genera una mayor necesidad de financiamiento en sus operaciones, sin alcanzar los niveles de endeudamiento www.ratingspcr.com 1 experimentados en años anteriores. Alicorp generó un flujo de efectivo de financiamiento menor en S/. 61.78 millones respecto a junio de 2009 debido a las menores deudas y préstamos bancarios que tiene la Compañía (-54.31%). La adecuada estrategia de crecimiento de la institución, soportada en la capacidad de innovación de nuevos productos, nuevas categorías y/o productos de alto valor agregado, la renovación y mejora de sus productos tradicionales, desarrollo y penetración de mercados y de nuevos segmentos de actividad económica, así como adquisiciones de compañías que les signifiquen sinergias positivas importantes. Alicorp reperfiló las características de sus obligaciones financieras, mediante la emisión de Bonos de Titulización en diciembre de 2004 por US$ 62 millones, los cuales están respaldados por un Fideicomiso de Titulización de activos fijos. Esta nueva obligación permitió mejorar los niveles de liquidez de la empresa, otorgando un mayor plazo de repago con mejores condiciones a las anteriormente vigentes. Esta obligación ha venido siendo amortizada de forma regular, y el 27 de diciembre de 2009 fue cancelada en su totalidad. Alicorp forma parte del índice de Buen Gobierno Corporativo de la Bolsa de Valores de Lima desde el año 2008, situación que refleja los esfuerzos de la compañía en adoptar las mejores prácticas de gobierno corporativo. En el 2010 Alicorp fue reconocida por tercer año consecutivo como parte de la cartera del IBGC. Para Alicorp, contar con un Buen Gobierno Corporativo significa dar evidencias al mercado local e internacional del compromiso que tiene con los principios de responsabilidad con los accionistas, demostrando que está regida con transparencia, confianza, equidad y responsabilidad social. Durante la primera semana de octubre de 2009, la planta en Trujillo del Negocio de Nutrición Animal y sus almacenes anexos, obtuvieron el Sello de aprobación de Trazabilidad otorgado por GS1, ente mundial responsable del diseño e implementación de estándares mundiales que mejoran la eficiencia de las cadenas de suministros. Esto les permite cumplir con estándares internacionales y con las exigencias de sus socios comerciales. La responsabilidad social es un compromiso de la empresa en los aspectos productivos, laborales, ambientales y sociales en todos los ambientes donde desarrolla sus operaciones. Esto se ve reflejado en la implementación de programas como el Programa Radial RPP “Lo que toda madre debe saber sobre nutrición infantil”; El Proyecto “Trigo Durum” el cual ha tenido el reto de formar cadenas productivas rentables, con el mayor valor agregado, generando un efecto multiplicador en el empleo de las zonas rurales. Gracias a éstos, obtuvieron el Primer Reporte de Sostenibilidad de Alicorp con Calificación A. Con la finalidad de educar en nutrición a las familias del Perú y promover el desarrollo infantil Alicorp tiene al aire la campaña televisiva “Alimenta el Futuro”. Esta campaña brinda una serie de consejos útiles sobre como alimentar mejor a los niños menores de 3 años, a través de los espacios comerciales de 5 canales de señal abierta. Debemos señalar que la compañía mantiene las acciones necesarias para continuar con el programa de reducción de gastos operativos a fin de mejorar sus actuales niveles de rentabilidad, dado el estrecho margen con que se maneja el rubro de bienes de consumo. La empresa mantiene en ejecución un proyecto para reducción de gastos denominado “proyecto prisma”, cuya ejecución le ha significado ahorros por encima de los US$ 60 millones desde su implementación en el año 2002. Durante el año 2010 el ahorro obtenido hasta agosto ha sido de US$ 3.5 millones. Adicionalmente a la racionalización de gastos, la estrategia de crecimiento de Alicorp se encuentra orientada a manejar considerables volúmenes de producción con estándares de calidad internacionales, así como a incrementar progresivamente la fabricación y comercialización de productos de mayor valor agregado, con la finalidad de mejorar sus márgenes de rentabilidad. Por otro lado cabe resaltar la posición de liderazgo que mantiene la Compañía en los distintos mercados en los que participa, contando con la mayor red de distribución en el ámbito nacional y con vendedores especializados para clientes industriales. De esta manera, Alicorp tiene mayor presencia de mercado en las siguientes categorías: Mayonesa 95%, Jabón de lavar 79%, refrescos en polvo 66%, margarina 62% y Aceite vegetal 58%. Así mismo, en febrero, Alicorp celebró una alianza estratégica formada con la empresa Negociación Ganadera Bazo Velarde, quienes elaboran y comercializan productos lácteos como manjar blanco, fudge, queso fresco y mantequillas. En mayo se inauguró una planta de producción de aceite de pescado con alto contenido de Omega 3 y derivados en Piura, con una inversión total que supera los 50 millones de dólares, que permitirá atender la demanda de los mercados de Estados Unidos, Canadá, Europa, Asia, India y Australia, conjuntamente con la empresa Ocean Nutrition Canada (ONC). www.ratingspcr.com 2 Cabe destacar como punto importante para la empresa, la solvencia del grupo económico que la respalda, el denominado Grupo Romero, el cual es uno de los mayores grupos económicos del país. El Grupo Romero posee tanto participación directa como indirecta dentro del accionariado de la compañía. La empresa se encuentra expuesta a la volatilidad de los precios internacionales de “commodities” como el trigo pan, el trigo durum y el aceite crudo de soya, pero la compañía ha sabido controlar este riesgo mediante el uso de contratos a futuro (forwards) y una adecuada política de compras de materias primas, lo que generó una reducción de S/. 108.61 millones en existencias y S/. 39.2 millones en otras cuentas por cobrar. Otro de los riesgos que presenta Alicorp es el importante descalce de monedas entre sus activos y pasivos. Sin embargo, con el fin de reducir en cierta medida los efectos de las fluctuaciones en el tipo de cambio, la empresa mantiene una política activa de cobertura a través de forwards y swaps. PCR considera que la calificación otorgada a Alicorp S.A.A. presenta una tendencia favorable y podría ser revisada en los próximos trimestres. Perspectivas de Corto, mediano y largo Plazo Desde el año 2007 la empresa vio la importancia de administrar el riesgo en materias primas y creó la “Gerencia de Administración de Riesgos de Materias Primas”, hoy denominada “Dirección de control de riesgos Corporativo” que es el área encargada de compra de insumos y cobertura ante variaciones de los precios internacionales de los mismos. Esta estructura organizativa y funcional le permite cumplir con sus objetivos para el mediano y largo plazo de consolidar su liderazgo y de incrementar sus márgenes de rentabilidad, así como estar preparada para enfrentar una competencia más agresiva en el futuro. Así, para el 2015, prevén subir del puesto 350 al 250 entre las empresas más grandes de Latinoamérica. En el corto plazo los esfuerzos de Alicorp están orientados a consolidar su posición como líder en los mercados en los que opera y continuar con el lanzamiento de nuevos productos de mayor valor agregado y una mayor expansión de la compañía en el ámbito internacional a través de adquisiciones. Cabe resaltar que en el 2009, se ha invertido más de US$ 25 millones entre el lanzamiento de algunas extensiones de líneas y la ampliación, en 40% de su planta de pastas, pensando en los planes de crecimiento de mediano plazo que se han trazado. Alicorp se expande al Mercosur a través de Alicorp Argentina, lo cual será utilizado como plataforma para llegar a esos mercados. Además de esto, la empresa tiene planeado continuar el proceso de expansión regional ingresando con proyectos de alto valor agregado. Para ello la Compañía viene invirtiendo cantidades importantes de dinero en el mejoramiento de su planta, principalmente orientadas al negocio de consumo masivo y a las áreas de logística y distribución. Al segundo trimestre de 2010 la institución invirtió un monto aproximado de S/.25.7 millones por concepto de trabajos en curso. Respecto a la soya, una de sus principales materias primas, la FAO menciona que a lo largo de 2008/09, los índices de la FAO para los precios de la soya se movieron por encima de los niveles registrados en 2006/07, la campaña que precedió al alza extraordinaria de los precios de 2007/08. La firmeza de los precios recuperada en 2008/09 fue a causa de la continua dificultad del mercado. La inestabilidad de los precios mundiales podría seguir siendo elevada, considerando que los excedentes previstos en la producción interesarán solamente a unos pocos países y que los mercados tanto de exportación como de importación están controlados cada vez más por un número limitado de países. Además, respecto al trigo, los precios comenzaron a subir en octubre y a finales de noviembre estaban aproximadamente un 20 por ciento por encima de los valores de septiembre. La reciente alza de los precios del trigo se debió principalmente a las novedades registradas en otros mercados, especialmente maíz y arroz, pero también a factores externos tales como los tipos de cambio (un dólar estadounidense débil) y las variaciones 1 registradas en los mercados financieros. 1 FAO, “Perspectivas Alimentarias”, Diciembre 2009 www.ratingspcr.com 3 Gráfico I: Evolución del Precio del Trigo y de la Soya – actualizados a agosto 2010 EVOLUCION PRECIO CFR - TRIGO PAN AMERICANO PRECIO AC SOYA CIF PERU (PRECIO ARGENTINA + FLETE) 550 523 1,660 1,465 1,460 1,363 1,345 1,335 448 426429 448 428 411 396 397394 399 1,260 361 358 990 927 869 840 865 350 985 937915 929909 895 889 851 862852850 835 815817825817845 810 780 746 740 702 675 695 780 728 674662687 US$ x TM 1,060 400 1,160 1,130 1,097 VALOR CFR US$ x TM 435 450 1,281 1,275 860 500 1,455 300 250 325 319 307 310 288 283 272 269 267268 260 259 273 262 252 251 240 267263 263 252 244 243235239 235 226230220 214 660 200 460 150 Jul-10 Mar-10 May-10 Ene-10 Nov-09 Jul-09 Sep-09 Mar-09 May-09 Ene-09 Nov-08 Jul-08 Sep-08 Mar-08 May-08 Ene-08 Nov-07 Jul-07 Sep-07 Mar-07 May-07 100 Ene-07 Jul-10 Mar-10 May-10 Ene-10 Nov-09 Jul-09 Sep-09 Mar-09 May-09 Ene-09 Nov-08 Jul-08 Sep-08 Mar-08 May-08 Ene-08 Nov-07 Jul-07 Sep-07 Mar-07 May-07 Ene-07 260 Fuente y Elaboración: Alicorp Desarrollos Recientes El 31 de mayo de 2010, la empresa subsidiaria Alicorp Argentina S.A. adquirió el 100% de las acciones de la empresa Sanford S.A.C.F.I Y A. Sanford es una empresa dedicada a la producción y venta de galletas ubicada en la República de Argentina El 28 de abril de 2010, la empresa subsidiaria Alicorp Ecuador S.A. acordó asociarse con la empresa Heladosa S.A. para desarrollar en forma conjunta el negocio de producción, distribución y comercialización de helados en Ecuador. Para este efecto, la empresa Alicorp Ecuador ha realizado el aporte de todos sus activos vinculados al negocio de helados, recibiendo a cambio acciones de dicha compañía. Estrategia y Operaciones La empresa se dedica a la producción, comercialización y distribución de productos alimenticios y de limpieza y cuidado personal así como a la distribución de arroz y otros productos fabricados por terceros. Desde el año 2002, la empresa adoptó la siguiente estructura organizacional basada en tres unidades de negocio: consumo masivo (aceites y grasas, fideos, galletas, detergente, jabón de lavar, cuidado del cabello, helados, entre otros), productos industriales (harinas, grasas industriales y otros), y nutrición animal (acuicultura y omega 3). Al 30 de junio de 2010, cuentan con 10 plantas en Perú, tres en Argentina, una en Colombia y una en Ecuador y en total 4,276 trabajadores. A partir del 01 de julio de 2009, Alicorp ha desarrollado una nueva estructura organizacional incorporando niveles de Vicepresidencia y Directores que está enfocada en el crecimiento e internacionalización de la empresa. Gráfico 1: Estructura Organizacional Fuente y Elaboración: Alicorp www.ratingspcr.com 4 Los principales directivos y gerentes de Alicorp S.A.A. son los siguientes: Cuadro 1: Directorio y Principales Funcionarios Directorio Plana Gerencial Leslie Harold Pierce Diez Dionisio Romero Paoletti Presidente Luis Romero Belismelis Vicepresidente Alvaro Braham Campos Crosby Alfredo Romero Vega Director Anthony Middlebrook Schofield Angel Irazola Arribas Director Guillermo Paredes Larco Vicepres. Consumo Masivo Perú Hugo Ramón Carrillo Vicepres. Marketing Corporativo Canseco Gerente General Vicepres. Negocio Productos Industriales Vicepres. Recursos Humanos Corporativo Calixto Romero Guzman Director Goyeneche Consumo Masivo Arístides De Macedo Murgel Director Jaime Butrich Velayos Vicepres. Supply Chain Corporativo Jose Alberto Haito Moarri Director Mario Enrique Fiocco Cornejo Jose Antonio Onrubia Holder Director Martin Carrión Lavalle Raimundo Morales Dasso Director Paolo Sacchi Giurato Manuel Romero Belismelis Rafael Romero Guzman Director Suplente Director Suplente Vicepres. Consumo Masivo Andino y Centroamérica Vicepres. Negocio Nutrición Animal Vicepres. De Finanzas Administ y Sistemas Corporativos Roger Vargas Romero Country Manager Colombia Salvador Renato Falbo Vicepres. Consumo Masivo Mercosur Fuente: CONASEV. Elaboración PCR A) Consumo Masivo Aceites Domésticos y a Granel El mercado de aceites comestibles en el Perú es de 235,000 toneladas anuales. Alicorp es líder en este 2 mercado con una participación de 58% al mes de diciembre de 2009 . Existen dos clases de aceites comestibles: envasados y a granel, que representan aproximadamente el 3 70% y 30% del mercado, respectivamente . El aceite envasado está dirigido especialmente a consumo en hogares, mientras que los aceites a granel están orientados básicamente a consumo en restaurantes, negocios e industrias. En esta segmentación del mercado influye la diferenciación por envase, publicidad y distribución. Las marcas que produce y comercializa la sociedad son Primor, Capri, Cocinero, Friol, Cil y Crisol. Adicionalmente, dentro de los aceites envasados, la sociedad cuenta con la presentación especial de Primor Premium que apunta a consumidores preocupados por la salud, así como también con marcas maquiladas para Autoservicios como Aprecio, Metro y Wong. Los principales competidores en esta categoría son los aceites importados, de bajo precio y formatos a granel. Margarinas Domésticas El mercado de margarinas domésticas se estima en 16,300 toneladas anuales. Las margarinas domésticas se subdividen en dos segmentos: envasado y graneles, siendo más importante el primero pues concentra el 89% a diciembre de 2009, mientras que el 11% restante lo conforman las presentaciones a granel. Alicorp se constituye como líder absoluto de la categoría con el 62% de participación de mercado al mes de diciembre de 2009, repartidos entre Manty y Sello de Oro. Sus ventas superaron las del año anterior en 13%, a pesar de la crisis internacional. La marca Manty se establece como la nueva líder del mercado, a 2 años de su relanzamiento, gracias a la gran acogida de su presentación en pote. “Sello de Oro” se consolida como la segunda marca en la categoría, siendo ideal para la cocina y repostería. 2 3 Fuente: memoria Alicorp 2009. Idem. www.ratingspcr.com 5 Los principales competidores de la sociedad en esta categoría son: Unilever Andina Perú S.A. (Ex Industrias Pacocha S.A.) con sus marcas La Danesa, Dorina y Astra; Laive S.A. con sus marcas La Preferida y Swis Laive, y otras marcas importadas. Las ventas de Aceites y Margarinas domésticas representaron en su conjunto el 16.5% de las ventas totales de la compañía al 30 de junio de 2010. Salsas El mercado de Salsas se estima en 10,950 toneladas entre mayonesa y ketchup. Alicorp lidera ambos mercados con la marca AlaCena teniendo un 95% de participación en Mayonesas y 49.4% de participación en Ketchup a diciembre de 2009; siendo sus principales competidores: Hellmann’s en Mayonesas y Libby’s en el caso de Ketchup. Adicionalmente, con la marca AlaCena ofrece a sus consumidores una línea completa de productos de alta calidad entre los que destacan la Salsa Golf, Salsa de Ají y Salsa de Rocoto. Al 30 de junio de 2010, las ventas por estos productos representaron el 2.2% de las ventas totales de la compañía. Jabón de lavar El mercado de jabón de lavar se estima en 41,300 toneladas anuales. En este mercado, la sociedad es líder con 79% de participación de mercado al mes de diciembre de 2009. El jabón de lavar compite en el mercado de lavandería con los detergentes. Alicorp produce y comercializa jabón de lavar bajo las marcas Bolívar, Trome, Jumbo y Marsella. En junio de 2007, se realizó el lanzamiento del nuevo jabón Bolívar con Aloe Vera Sábila, especialmente formulado con extractos de Aloe Vera Sábila para cuidar y darle suavidad a las delicadas manos del ama de casa. Los principales competidores de la sociedad en el segmento “bajo precio” son las marcas Popeye y San Isidro. En mayo 2010, se iniciaron las ventas a nivel nacional del nuevo y mejorado Trome, este es más rendidor gracias a su consistencia resistente, además de contar con un nuevo diseño, tamaño y empaque. Al 30 de junio de 2010, los ingresos por este producto representaron el 4.0% de las ventas totales de la compañía. Detergentes El mercado de detergentes se estima en 130,000 toneladas anuales. Alicorp logró una participación de 40% a diciembre de 2009 con sus marcas Bolívar y Opal. En el mes de junio de 2007 se lleva a cabo el relanzamiento de Detergente Bolívar “Poder Activo”. En el mes de noviembre de 2008 se lleva a cabo el relanzamiento de Detergente Opal “BioCristales con Removedores de Manchas”. Como consecuencia, Opal abandona el segmento de precios bajos, acercándose más a las marcas Premium. Los principales competidores de Bolívar y Opal son Ace, Ariel y Magia Blanca. En mayo 2010, se lanzaron al mercado el nuevo formato de 520 gramos para las marcas Bolivar y Opal, este formato es único en el mercado peruano, además de que según los estudios de mercado es la cantidad promedio que gasta un ama de casa en una semana. Al 30 de junio de 2010, las ventas de estos productos representaron el 9.1% de las ventas totales de la compañía. Fideos El mercado de fideos en el Perú se estima en 284,000 toneladas anuales. En este mercado la sociedad es líder con una participación de 46% al mes de diciembre de 2009. En el Perú, los principales productores de fideos son Alicorp S.A.A. y Molitalia S.A., los cuales se ubican en Lima y concentran la mayor parte del mercado. El mercado de fideos tiene dos segmentos: envasados y graneles, con un 87% y 13% respectivamente de participación. Las principales materias primas utilizadas son el trigo Pan y el trigo Durum. Alicorp vende fideos bajo las marcas Don Vittorio, Lavaggi, Alianza con Huevo, Nicolini, Espiga de Oro y Victoria, siendo Don Vittorio el líder del mercado. En el mes de agosto de 2008 es relanzado Don Vittorio, un producto de calidad elaborado con trigos en el punto exacto de maduración. En el mes de noviembre 2008 se relanzó la marca Lavaggi con la nueva fórmula “Fortimax Plus”.El principal competidor de la sociedad en esta categoría es Molitalia S.A. En mayo 2010, se lanzó al mercado de Guatemala los Fideos Don Vittorio, con un producto muy superior a las marcas que actualmente se venden en este país y con el objetivo de elevar el valor de la categoría del mercado de pastas más grande de Centroamérica. www.ratingspcr.com 6 Al 30 de junio de 2010, los ingresos por este producto representaron el 9.7% de las ventas totales de la compañía. Harinas domésticas Alicorp participa en este mercado con sus marcas Blanca Flor, Favorita y Nicolini. La harina doméstica representa aproximadamente el 3.8% del mercado total de harinas y se vende principalmente en paquetes de 1 kilogramo a minoristas para consumo doméstico y se divide en harina sin preparar y preparada. Al 30 de junio de 2010, los ingresos por estos producto representaron el 1.3% de las ventas totales de la compañía. Galletas El mercado total de galletas se estima en 103,600 toneladas anuales, significando un -1% de variación respecto al año 2008. Sin embargo, la sociedad continúa con un liderazgo de 33% de participación a diciembre de 2009. Los principales competidores son Grupo Salomon y Kraft Foods Se amplía el portafolio lanzando al mercado nuevos productos como: “SodaV 21” (abril 2009), “Casino doble sabor fresa y vainilla” (mayo 2009), y relanzamiento de la marca “Divas” (agosto 2009). En este segmento Alicorp cuenta con las marcas Victoria y Fénix, las que se comercializan bajo diversas presentaciones. En abril 2010, se lanzaron al mercado dos nuevas variedades de la marca Rellenas Día: (i) Negritas: deliciosas galletas de chocolate oscuro rellenas de una riquísima crema de vainilla blanca, y (ii) Rellenas Menta: deliciosas galletas de chocolate rellenas de crema sabor menta. En mayo 2010, se lanzó al mercado la primera galleta salada coctail en el segmento económico: las nuevas Kraps Día, galletas saladas y crocantes. Al 30 de junio de 2010, los ingresos por estos producto representaron el 6.3% de las ventas totales de la compañía. Refrescos en Polvo El mercado de refrescos en polvo se estima en 385,800 miles de litros anuales, lo que representa una caída de 1% respecto al año anterior. La sociedad mantiene el liderazgo en la categoría con el 66% de participación al mes de diciembre de 2009 con sus marcas Yaps, Negrita y Kanú. Los principales competidores de la sociedad en esta categoría son: Kraft Foods Perú S.A. con sus marcas Royal, Tang y Clight; y Corporación Tres Montes S.A. con su marca Zuko y Flash. Postres Instantáneos El mercado total de postres instantáneos se estima en 103,100 miles de litros anuales, lo cual representa un crecimiento de 10% respecto al año anterior. Este mercado comprende cuatro líneas: gelatinas, mazamorras, flanes y pudines. Las líneas más importantes son las dos primeras y representan el 52% y 40% del mercado total. En este mercado destaca el liderazgo en la categoría de mazamorras de Negrita, teniendo un incremento del 24% en ventas respecto al año anterior. En julio de 2008 se relanzó Gelatina Yaps con jugo de fruta, atributo que genera una ventaja diferencial frente a la competencia; adicionalmente, se modernizó la imagen de marca. Este relanzamiento permitió un crecimiento de 40% en unidades durante el segundo semestre frente al mismo periodo del año anterior. Gelatinas Negrita fue relanzada en octubre de 2008, ofreciendo el rendimiento más alto del mercado (2 litros de rendimiento, frente a 1.5 litros que rinden las demás marcas). De esta manera se aprovecha la fortaleza con la que cuenta la marca y su posicionamiento asociado a productos de rico sabor y alto rendimiento. Los principales competidores de la sociedad en esta categoría son Kraft Foods Perú S.A. con sus marcas Royal y Saroma; Productos Extragel y Universal S.A.C. (Peusac) con su marca Universal. Al 30 de junio de 2010, los ingresos por refrescos en polvo y postres instantáneos representaron en conjunto el 1.9% de las ventas totales de la compañía. Refrescos líquidos En el 2008, la categoría creció en 50% apoyada por la tendencia mundial al consumo de bebidas más saludables en lugar de las bebidas gasificadas. En el mes de noviembre de 2007, la sociedad ingresa a competir en el negocio de bebidas con su chicha morada Negrita. Té e infusiones La sociedad participa en este mercado con su marca Zurit. Dicha marca cuenta actualmente con un portafolio de 11 variedades de producto, entre las que destacan té canela y clavo, manzanilla, anís y té puro, que se comercializan en presentaciones de 25 y 100 sobres. www.ratingspcr.com 7 Los principales competidores que participan en este mercado Ind. Oro Verde (Herbi), Unilever (Mc Collin’s) y M.G. Rocsa (Hornimans). Leche de soya Soyandina cuenta con presentaciones en polvo y UHT y en 4 variedades: Soyandina con suero de leche, 100% Soya, Extra calcio y Soyavena. La distribución del producto se mantiene con M.G. Rocsa S.A., pero también se cuenta con el apoyo de la red de distribuidoras de la sociedad a nivel nacional. Al 30 de junio de 2010, los ingresos por Té, infusiones y Leche de soya representaron en conjunto el 0.1% de las ventas totales de la compañía. Mascotas El mercado de alimento balanceado para mascotas se estima en 24,500 toneladas anuales. La sociedad lidera este mercado con el 44% de participación al mes de diciembre de 2009, repartida entre las marcas Mimaskot y Nutrican. En el mes de junio de 2009, Mimaskot introduce una nueva presentación de 8 kilos, en sus variedades Carne y Cereales, Cordero y Cereales y Cachorros, fortaleciendo su posición en el canal autoservicios. En el mes de diciembre, Mimaskot incursiona exitosamente en medios digitales con la promoción “Desafío Mimaskot”, cuyo objetivo fue llegar a niños de 11 a 18 años; grandes influenciadores de la categoría. En el mes de noviembre, se relanza Nutrican, único con VitaCalcio, el cual ayuda a fortalecer los huesos y dientes de las mascotas. Los principales competidores de la sociedad en esta categoría son: Rinti S.A. (con sus marcas Ricocan, Supercan, Thor y Canbo); Nestlé Perú S.A. (con sus marcas Alpo, Dog Chow, Pro Plan y Dogui); y Master Foods Perú S.R.L. (con sus marcas Pedigree y Chappi). Al 30 de junio de 2010, los ingresos por estos productos representaron el 1.3% de las ventas totales de la compañía. Helados El 30 de enero del 2004, Alicorp adquirió la empresa propietaria de la marca de helados Lamborgini como parte de una estrategia para diversificar su cartera de productos y orientarse a rubros de mayor valor agregado. El 1 de junio de 2004 se llevó a cabo la fusión simple. A fin de reforzar la posición competitiva de Alicorp en el negocio de Helados, así como para afianzar su estrategia de crecer internacionalmente, en mayo de 2007 Alicorp adquirió en Ecuador la empresa Eskimo S.A. con sede en Quito, la segunda empresa en ventas en el mercado ecuatoriano. Eskimo cuenta con equipos de tecnología de punta, elevados estándares de calidad e higiene y con la certificación internacional ISO 9001-2000. El mercado de helados se estima en 36,000 TM anuales, manteniéndose constante frente al año 2008. En el 2009 se logró un crecimiento de 24% en volumen de ventas frente al año anterior. En Abril 2010, la empresa a través de su subsidiaria Alicorp Ecuador S.A. ha acordado asociarse con la empresa Heladosa S.A. para desarrollar en forma conjunta el negocio de producción, distribución y comercialización de helados en Ecuador.. Esta compañía asumirá la administración de ambos negocios de helados en Ecuador, incluyendo marcas, equipos de frío e inmuebles. Además, este convenio con el Grupo Alarcón permitirá que la empresa Heladosa sea un jugador importante en la categoría y facilitará la expansión de Alicorp en la región. Al 30 de junio de 2010, los ingresos por estos productos representaron el 1.8% de las ventas totales de la compañía. Terceros La sociedad comercializa diversos productos de terceros entre los que se encuentran café Cafetal, manteca Palma Tropical, aceite Tondero, arroz, azúcar y menestras Paisana, pilas Panasonic y Duracell, conservas de pescado Bayóvar. Al 30 de junio de 2010, los ingresos por estos producto representaron el 1.6% de las ventas totales de la compañía. Cuidado del Cabello El mercado de cuidado del cabello se estima en 23,900 TM anuales, creciendo frente al año anterior en 9%. La sociedad participa con su marca Anua, marca que obtiene el 3.3% de participación a diciembre de 2009. Anua lanza la nueva variedad “Nutrición Color”, especialmente desarrollada para cabellos teñidos de la mano con una campaña publicitaria apoyada en un líder de opinión lo cual tuvo un impacto positivo en la imagen de la marca. www.ratingspcr.com 8 Sus principales competidores son Procter & Gamble Perú S.R.L. (H&S, Pantene, Pert) y Unilever Andina Perú S.A. (Sedal y Dove). Al 30 de junio de 2010, los ingresos por estos productos representaron el 5.1% de las ventas totales de la compañía. Suavizante de ropa En éste mercado, la sociedad lanzó en el mes de noviembre del 2007 Suaviss de Bolívar, ingresando a competir en el cada vez más creciente mercado de suavizantes de ropa. A diciembre de 2009 alcanza el 5% de participación. El mercado de suavizante de ropa se estima en 8,000 TM anuales. Sus principales competidores son Procter & Gamble Perú con su marca Downy y Colgate Palmolive Perú con su marca Suavitel. Al 30 de junio de 2010, los ingresos por estos productos representaron el 0.3% de las ventas totales de la compañía. B) Productos Industriales Harinas industriales El mercado de harinas industriales se estima en 702,000 toneladas anuales. No incluye la harina utilizada para la elaboración de harinas domésticas, fideos o galletas. En este mercado Alicorp se mantiene como líder. Dentro de este mercado Alicorp comercializa 5 marcas: 2 a nivel nacional Nicolini (marca Premium utilizada para todo tipo de procesos y productos) y Blanca Nieve (marca económica de gran rendimiento) y 3 marcas regionales Santa Rosa (Especialista en Pan Francés), Victoria (Especialista en panes del Sur) e Inca (Marca líder del Norte, comercializada por Molinera Inca S.A). La principal materia prima de la industria es el trigo, que se importa principalmente de Argentina, Canadá y Estados Unidos y en los últimos años se han efectuado algunas importaciones de países europeos. La competencia en esta categoría es Regional, y sus principales competidores son Cogorno S.A., Molitalia S.A., Anita Food S.A. y Don Ángelo S.A. La competencia en esta categoría es Regional, y sus principales competidores son Cogorno S.A., Molitalia S.A., Anita Food S.A. y Teal S.A. En mayo, se llevo a cabo el relanzamiento de la marca Harinas Industriales “Nicolini”, la cual cumplió 100 años en el mercado, renovándose para lograr: envase más atractivo, mayor identificación y alto impacto visual. Al 30 de junio de 2010, los ingresos por estos productos representaron el 14.3% de las ventas totales de la compañía. Grasas industriales El mercado de grasas industriales en el Perú se estima en 74,100 toneladas anuales, donde la sociedad es líder con una participación de 54.1% a diciembre de 2009. Este mercado está dividido en dos grandes categorías: a) Mantecas que representan el 92% de este mercado y está dividido en dos grandes segmentos, el panadero y el industrial. Las marcas del portafolio de mantecas son Nieve (marca utilizada únicamente en el segmento Industrial y Famosa, Gordito, Espiga de Oro y Panisuave, (marcas comercializadas en el segmento de la panificación). El principal competidor en esta categoría es Palmas del Espino con marcas en el segmento industrial y panadero, Alpamayo y productos importados de Ecuador y Colombia. b) Margarinas Industriales que representan el 8% de este mercado, donde la sociedad comercializa las marcas Primavera (Premium y especialista en pastelería) y Regia (especial para pastelería comercial). Al 30 de junio de 2010, los ingresos por mantecas y margarinas industriales representaron el 3.8% de las ventas totales de la compañía. Omega 3 En el año 2007 Alicorp firmó con la empresa canadiense Ocean Nutrition Canadá ONC.NC (mayor productor mundial de suplementos e ingredientes funcionales de aceite de pescado con Omega3) un acuerdo de colaboración para producir y venderle, como proveedor exclusivo en la región, diferentes tipos de productos de aceite de pescado con Omega3, a fin de atender la demanda de los mercados de Estados Unidos, Canadá, Europa, Asia, India y Australia www.ratingspcr.com 9 Al 30 de junio de 2010, los ingresos por estos productos representaron el 5.1% de las ventas totales de la compañía. FoodService Continuando con su estrategia de introducir nuevos productos, en abril 2010, la empresa inauguro su negocio FoodService. Este negocio es consecuencia del creciente mercado de restaurantes y del boom gastronómico que se vive en el Perú y en línea con el mayor hábito de comer fuera de casa, entonces, la empresa lanzó la marca Alicorp Gran Cocina, marca que presenta una propuesta específica para todos los negocios de comida (Foodservice), entre los productos lanzados tenemos: (i) Harina industrial para Cocinar Nicolini, en 5 y 10 Kg. para chicharrones, apanados y tortillas, y (ii) Fideos Nicolini, 10kg para uso en caldos de gallina y tallarines. C) Nutrición Animal Alicorp, a través de su marca Nicovita, juega un rol importante en la industria acuícola con alimento balanceado para camarón y truchas. El 2008 fue un año de crisis para algunas industrias y la del camarón no fue la excepción. Los precios de los commodities, que iniciaron el año con grandes alzas terminaron por desplomarse, originando constantes variaciones en el precio del alimento; los precios de camarón cayeron fuertemente afectando la rentabilidad del productor y la demanda que se contrajo como consecuencia de la desconfianza del consumidor, generó cancelación en los pedidos y rechazos a contenedores ya embarcados. A pesar de los obstáculos, Nicovita logró incrementar 11% su facturación. Las marcas globales que compiten actualmente con Nicovita son: Purina (Cargill Américas Perú S.R.L), Diamasa (Expalsa Exportadora de Alimentos S.A), Zeigler (Zeigler BROS). Las marcas locales: Agrinal (Colombia), Alimentsa (Ecuador), ADM (Belice), Raciones Greta (Panamá), ISM (Nicaragua), entre otras. Al 30 de junio de 2010, los ingresos por estos productos representaron el 6.8% de las ventas totales de la compañía. En el mercado nacional, en el año 2008, la empresa continuó activa y agresivamente con el desarrollo de su portafolio a través del lanzamiento de nuevos productos y en el ámbito internacional se consolidaron operaciones en los mercados de Centroamérica para la categoría de alimento balanceado para camarones y en los mercados de Ecuador y Colombia en las categorías de consumo masivo. Asimismo, se ingresó a un nuevo mercado, el de Argentina. Continuando con su estrategia de expansión internacional, la empresa The Value Brands Company, empezó a operar a partir de marzo de 2009 bajo el nombre de Alicorp Argentina, y The Value Brands Company de San Juan S.A. bajo el nombre de Alicorp San Juan. Un hito para el negocio fue el ingreso a China, que se logró en el segundo semestre del año, bajo la marca Li Ke Wei Da. La estructura de la empresa para el inicio de las operaciones estuvo respaldada por la participación de importantes grupos empresariales, tales como IFH Perú Trading Company (Shangai) Company Limited, del grupo Interbank, que actuó como intermediario; China Merchants Logistics y Shekou Container Terminals Ltd. (SCT), como operador logístico, así como de distribuidores locales. Las pruebas que finalizaron en octubre, superaron ampliamente los resultados de la competencia. Alicorp nace con el fin de posicionarse como una empresa que cubra el ámbito del mercado andino. Para lograrlo, la empresa considera fundamental el desarrollo de productos de mayor valor agregado, la implementación del sistema de distribución y ventas y la consolidación financiera. Como parte del primer punto, la empresa ha estado lanzando continuamente al mercado nuevos productos de mayor valor agregado, principalmente asociados a detergentes, refrescos y cuidado del cabello. www.ratingspcr.com 10 Gobierno Corporativo La empresa tiene dos tipos de acciones: comunes y de inversión, La gran mayoría de acciones se concentran en el Grupo Romero, Grupo Crédito y AFP’s. Siendo el Grupo Romero quien tiene la representación mayoritaria en las Juntas de Accionistas y por tanto influye de manera decisiva en la toma de decisiones de la compañía. Al 30 de junio de 2010, Alicorp cuenta con capital social íntegramente suscrito y pagado por 847,191,731 Acciones Comunes de valor nominal unitario de S/.1.00, de las cuales el 69.7% son propiedad de accionistas nacionales y 30.3% de accionistas del extranjero. Alicorp tiene la siguiente estructura de propietarios con participación mayor al 5%: Cuadro 2: Accionistas Prima AFP S.A. 10.64% Birmingham Merchant 11.04% AFP Integra S.A. 10.97% Compañía Almacenera S.A. 7.79% AFP Horizonte 8.00% Atlantic Security Bank 5.76% Profuturo AFP 5.11% Otros 40.69% Fuente: Alicorp. Elaboración PCR En cuanto a su relación con los accionistas, la información brindada a estos últimos se realiza mediante medios masivos y cuentan con adecuados mecanismos de convocatoria y conducción. Los accionistas tienen plena libertad de propiedad dado a que ninguna acción cuenta con limitaciones de voto, transferencia, entre otros. El directorio está conformado por profesionales altamente calificados, los mismos que son elegidos por la Junta de Accionistas. La remuneración y la entrega de información hacia los directores se realizan de manera igualitaria en las sesiones. Para los derechos, funciones y deberes, la empresa se guía por lo establecido en la Ley General de Sociedades. La gerencia está conformada por profesionales altamente calificados, quienes son elegidos mediante un proceso preestablecido. Su remuneración tiene una componente variable que depende de los resultados de la compañía. Las funciones se encuentran definidas en el Estatuto y son evaluados por la Gerencia General y por el Directorio para el caso del Gerente General. La auditoría interna es un servicio brindado por Corporación General de Servicios, quien se encarga de funciones como la evaluación del área administrativa, aconsejar al Directorio y la Gerencia para el caso de modificaciones en los procesos o en los sistemas aplicados. La relación con los acreedores se traduce en el mantenimiento de un buen historial de pagos así como del carácter y el tipo de información brindada, la misma que depende de la familiaridad con cada uno. La relación con terceros es evaluada mediante la relación de la empresa con organismos de auditoría externa, los inversionistas y clasificadoras de riesgo, en rasgos generales se puede notar una correcta relación con cada uno de ellos. Además, Alicorp forma parte del Índice de Buen Gobierno Corporativo de la Bolsa de Valores de Lima desde el año 2008, situación que refleja los esfuerzos de la compañía en adoptar las mejores prácticas de gobierno corporativo y la liquidez de sus acciones. En el 2009 Alicorp es reconocida por segundo año consecutivo como parte de la cartera del IBGC, así como también por ser la empresa de mayor crecimiento en el cumplimiento de los PBGC, 47.81% www.ratingspcr.com 11 Análisis Financiero El análisis se realizó sobre la base de los Estados Financieros Consolidados al 30 de junio de 2010. Análisis de Resultados Al cierre del segundo trimestre de 2010, la compañía registró un incremento en el volumen total de ventas en TM (+0.79%), pero contrajo su nivel de ventas (-3.61%) respecto del registrado en el mismo periodo del año 2009, debido a que el precio de las materias primas descendió en 2010 y esa reducción también se vio reflejada en los precios de venta. Así, los ingresos de Alicorp y subsidiarias totalizaron S/. 1.760 mil millones frente a los S/. 1.827 mil millones registrados en junio de 2009. Por el lado del margen bruto, en junio de 2010, éste mantiene un nivel superior al registrado en el mismo período del año anterior (+4.94%). Cuadro 3: Composición de los Ingresos Negocio Dic 08 % Dic 09 % Jun 10 % Consumo Masivo 2,281,461 62.2% 2,445,182 66.03% 1,135,070 62.66% Productos industriales y otros 1,185,199 32.3% 1,031,456 27.85% 506,593 28.66% Nutrición animal 198,881 5.4% 226,477 6.12% 119,319 6.78% Total 3,665,541 100% 3,703,115 100% 1,760,982 100% Fuente: Alicorp / Elaboración: Propia / *Incluye TVB 4 Resulta importante destacar el comportamiento del gasto financiero , el cual mostró una reducción en 33.37% respecto a similar periodo de 2009, esto se debió a la reducción de deuda de la sociedad. Gráfico 1 Ingresos y Costo de Ventas miles de S/. 2,000,000 1,800,000 1,600,000 1,400,000 1,200,000 1,000,000 800,000 600,000 400,000 200,000 0 Jun-06 Jun-07 Jun-08 Ventas Netas Jun-09 Jun-10 Costo de Ventas Fuente: Alicorp / Elaboración: Propia Producto de las diferentes fusiones y en la búsqueda de la eficiencia operativa, la compañía mantiene activos fijos no operativos producto del cierre de algunas plantas. A partir del ejercicio 2007, la Gerencia mantiene la política de transferencia progresiva de estos activos a otras plantas o la venta de los mismos. Al 30 de junio de 2010, el monto correspondiente a plantas no operativas registrado en los estados financieros ascendía a S/. 8.86 millones. Finalmente, la utilidad neta obtenida por la empresa al segundo trimestre de 2010 ascendió a S/. 176.99 millones, cifra superior a los S/.71.61 millones registrados a junio de 2009 (+147.14%). Este aumento se debe principalmente a la reducción en los costos de venta de la compañía (-10.24% respecto a junio de 2009) sumado al incremento en el rubro otros ingresos y gastos diversos, al recibirse una devolución del Impuesto mínimo a la renta de S/.40.4 millones que la empresa había pagado indebidamente en el año 1996 más los intereses devengados desde el mes de julio de 1997 hasta e 20 de abril de 2010. El crecimiento en el resultado neto se produjo a pesar del crecimiento en los gastos de administración en S/. 15.36 millones (+22.12%) y del incremento en el impuesto a la renta en S/. 21.52 millones respecto a junio de 2009. Análisis de la Generación Operativa de Fondos Al segundo trimestre de 2010, la compañía registró una generación operativa de fondos de S/ 25.73 millones, monto inferior en S/.100.38 millones producto de los mayores pagos por tributos, remuneraciones 4 No considera diferencia de cambio. www.ratingspcr.com 12 y dividendos. Sin embargo, este resultado operativo no fue suficiente para cubrir las actividades de inversión de la compañía, las cuales se redujeron con relación a junio de 2009, obteniendo un resultado negativo de S/.33.48 millones. Además, la empresa ha realizado amortizaciones importantes de financiamientos recibidos, lo que generó que sus actividades de financiamiento arrojarán un saldo negativo de S/. 52.23 millones, el cual fue cubierto a través de las actividades de operación y del saldo de caja al inicio del período. Análisis del Balance Calidad de Activos Al segundo trimestre de 2010, los activos totales de la empresa a nivel consolidado ascendieron a S/.2,615.01 millones, lo que representa una reducción con respecto a diciembre de 2009 (-1.38%). Es así, que el activo corriente se redujo de manera importante en S/. 54.38 millones (-4.90%), debido a la menor caja que presentó la compañía en el periodo y a la menor cuenta por cobrar a vinculadas (-94.94%). Por otra parte, el activo no corriente presentó un incremento respecto al 2010 (superior en S/.17.47 millones), sobre todo por las mayores inversiones en valores, así como el incremento en el rubro de crédito mercantil. Por otra parte, el Activo Fijo Neto, representa el 38.99% del total de los activos y a junio de 2010, este experimentó una disminución en 3.57% con respecto a diciembre 2009, La política de provisiones de la compañía consiste en reservar escalonadamente todas aquellas cuentas con una antigüedad de hasta 180 días. Cuadro 4: Calidad de Activos Dic 2007 Dic 2008 Dic 2009 Jun 2010 Caja y V. Negociables 1.24% 1.93% 4.36% 2.08% Cuentas x Cobrar Comer. 15.88% 15.32% 15.30% 15.44% Inventarios 23.16% 23.15% 17.89% 18.18% Activos Fijos Netos 37.84% 35.03% 39.87% 38.99% Intangibles 10.22% 12.49% 11.87% 12.99% Otros Activos 11.66% 12.08% 12.22% 13.32% Fuente: Alicorp / Elaboración: Propia Para realizar la valuación de inventarios, la compañía utiliza el sistema de costo promedio ponderado, el que sobre la base de un escenario de inflación y devaluación estables, es el más adecuado para el tipo de productos que produce y comercializa. Cabe señalar que dichos inventarios presentan un periodo medio de rotación de 67 días. Al 30 de junio de 2010, el total de existencias creció en 0.23% respecto a lo registrado en diciembre de 2009, año en el que se incrementó considerablemente el precio de las materias primas principales. Liquidez La liquidez general de la compañía históricamente se ha mantenido en niveles moderados y acorde a los resguardos financieros que rigen las emisiones vigentes y ha ido creciendo sostenidamente desde diciembre de 2008. Sin embargo, en el primer trimestre de 2009, la liquidez general fue de 1.1, nivel inferior al estipulado en las cláusulas del Acto Marco del Cuarto Programa de Instrumentos de Corto Plazo Alicorp, por lo que se tuvo que solicitar una dispensa ante la Asamblea de Obligacionistas por ese único trimestre, la cual le fue concedida para el cálculo con cifras al 31 de marzo de 2009. Al 30 de junio de 2010, la liquidez general fue de 1.52 veces frente a 1.30 veces de junio de 2009 y la prueba ácida registró un indicador de 0.81 veces. www.ratingspcr.com 13 Gráfico 2 Liquidez General 1.70 1.60 1.50 1.40 1.30 1.20 1.10 1.00 0.90 0.80 0.70 0.60 Fuente: Alicorp / Elaboración: Propia Solvencia y Endeudamiento Los estados financieros de Alicorp registraban un aumento del nivel de deuda desde diciembre 2006 hasta diciembre 2008 debido a la mayor actividad comercial de la compañía y a la estrategia de expansión de la compañía mediante adquisiciones, lo cual fue financiado con la utilización de líneas de comercio exterior bancarias, emisión de papeles comerciales y emisión de bonos corporativos. Sin embargo a partir del año 2009 el nivel de deuda ha ido disminuyendo periodo a periodo. El pasivo total se redujo de S/. 1,101.38 millones en diciembre de 2009 a S/.984.87 millones en junio de 2010, lo que implica una disminución del 10.58% con respecto al año anterior, esto se debió principalmente al menor financiamiento de comercio exterior (24.40% menor al cierre del 2009), a la menor deuda de largo plazo (11.17% menor al cierre del 2009) y a la disminución en otras cuentas por pagar (15.87% respecto al 2009). Resulta importante destacar que en Alicorp había disminuido el stock total de cuentas por pagar de largo plazo, pasando de un total de S/.412.51 millones en diciembre de 2000 a S/.136.71 millones al finalizar el año 2007. A diciembre 2009, la deuda a largo plazo ascendía a S/. 322.44 millones, mayor en 11.28% a la registrada a fines del cuarto trimestre de 2008, debido principalmente a un préstamo de Citibank N.A. por US$ 33 millones otorgado en el segundo trimestre del año 2009, el cual fue cancelado a través de la emisión de Bonos Corporativos. Esto se ha reflejado en el cambio de la tendencia decreciente del apalancamiento financiero (Ver gráfico 4). El interés de la Gerencia había sido el de reducir su deuda de largo plazo, reestructurar la deuda en mejores condiciones y tomar financiamiento de corto plazo para cubrir sus necesidades operativas. Debido al incremento de endeudamiento, la empresa decidió modificar el ratio de endeudamiento establecido en el numeral 6.8 de la cláusula sexta del Acto Marco del Cuarto Programa de Instrumentos de Corto Plazo Alicorp. En Asamblea General de los Titulares de los instrumentos de corto plazo de Alicorp celebrada el 19 de agosto de 2008 se acordó la modificación del Numeral 6.8 de la cláusula sexta del Acto Marco del Cuarto Programa de instrumentos de corto plazo Alicorp, estableciendo un nuevo indicador de endeudamiento (hasta 1.25 veces). Al segundo trimestre de 2010, se registró un indicador de apalancamiento de 0.69 veces, nivel inferior a diciembre de 2009, gracias a los menores pasivos que enfrentó la empresa en el periodo. www.ratingspcr.com 14 Gráfico 3 Gráfico 4 Miles de soles Pasivos Totales Apalancamiento Financiero 1.50 1.40 1.30 1.20 1.10 1.00 0.90 0.80 0.70 0.60 1,600,000 1,500,000 1,400,000 1,300,000 1,200,000 1,100,000 1,000,000 900,000 800,000 700,000 600,000 Fuente: Alicorp / Elaboración: Propia A partir del segundo semestre de 2002 y después de lograr reestructurar su deuda, la compañía viene registrando un capital de trabajo positivo. Durante el año 2003, con la finalidad de seguir mejorando su capital de trabajo retomó la emisión de Bonos Corporativos y continuó con la emisión de papeles comerciales tanto en moneda nacional como extranjera en excelentes condiciones financieras. A fines del ejercicio 2004, Alicorp emitió bonos de titulización por US$ 62 millones, con la finalidad de reestructurar sus pasivos en mejores condiciones, tanto en plazo como en tasa efectiva. Hasta la fecha de corte del presente informe, Alicorp ha cancelado la última cuota de amortización de los bonos de titulización emitidos. En el mes de junio de 2010, la deuda de largo plazo, porción no corriente, de Alicorp ascendió a S/. 286.42 millones y se encontraba compuesta por lo siguiente: a) Bonos Corporativos por S/. 50.96 millones y que se encuentran enmarcados dentro del Segundo Programa de Bonos Corporativos de Alicorp – Segunda Emisión cuyo destino principal es financiar la expansión de la compañía, así como para una adecuada estructuración de sus pasivos. Las amortizaciones semestrales se iniciaron en marzo 2010 y el plazo máximo de vencimiento será hasta el año 2017 (10 años). b) Bonos Corporativos por S/. 95.37 millones y que se encuentran enmarcados dentro del Segundo Programa de Bonos Corporativos de Alicorp – Tercera Emisión cuyo destino principal fue cancelar préstamos otorgado por Citibank por US$ 33 millones. La cancelación se realizará en el año 2014. c) Préstamo del Scotiabank Perú (Antes RBS) por S/. 56.94 millones otorgado el 16 de junio de 2010, el vencimiento de este préstamo será el año 2013 y amortizaciones parciales a partir del año 2010. d) Préstamo de Banco de Crédito del Perú (antes RBS) por S/.56.60 millones, otorgado en junio de 2010 con un vencimiento programado hasta el año 2013. e) Operaciones de arrendamiento financiero con Bancos locales por S/. 5.22 millones, S/. 1.93 millones y S/. 0.68 millones, cuyos vencimientos están programados hasta el año 2011 y 2012. Gráfico 5 Composición de la Deuda de Largo Plazo al 30.06.10 Bonos Corporativos 3era 27.56% Banco de Crédito del Perú 24.54% Leasing bancos locales 6.03% Bonos Corporativos 2da 17.18% Scotiabank Perú 24.68% Fuente: Alicorp / Elaboración: Propia www.ratingspcr.com 15 Características de los instrumentos Cuarto Programa de Instrumentos de Corto Plazo Alicorp: El monto del programa es hasta por un importe máximo en circulación de US$70 millones o su equivalente en nuevos soles. En conjunto las emisiones y series en circulación del presente programa, sumadas a todas las emisiones y series en circulación del Tercer Programa de Instrumentos de Corto Plazo, no podrán exceder un monto máximo en circulación de hasta US$70 millones o su equivalente en nuevos soles. Las emisiones que se realicen en virtud del presente Programa, podrán ser efectuadas en los dos años siguientes contados a partir de la inscripción del Programa en el Registro Público del Mercado de Valores de CONASEV. Dicho plazo podrá renovarse de manera sucesiva según acuerdo del Emisor. Destino de los recursos captados Los recursos obtenidos de la colocación se utilizarán para cubrir las necesidades financieras del emisor en el corto plazo, pudiendo ser en sustitución de pasivos existentes, con el objetivo de diversificar las fuentes de financiamiento. Resguardos del Programa: El Emisor estará sujeto a las siguientes restricciones y responsabilidades durante el plazo en que los Valores a ser emitidos bajo el Programa, se encuentren vigentes: 1. En el caso que se produzca uno o más eventos de incumplimiento y mientras éstos se mantengan, así como cuando un Evento de Incumplimiento pudiera ocurrir como consecuencia de la declaración y/o pago de dividendos, el Emisor no podrá acordar el reparto de utilidades ni pago de dividendos. 2. El Emisor no podrá realizar un proceso de reorganización societaria o adquisición de empresas (incluyendo a sus Subsidiarias, de ser el caso), cualquiera sea su actividad, que pudiera, razonablemente y de manera sustancial, afectar en forma adversa su situación económica o financiera o su capacidad para cumplir con las obligaciones que asume en virtud del Acto Marco y/o los Actos Complementarios que suscriba en el marco del Programa, o pudieran afectar los niveles presentes o futuros de liquidez, endeudamiento y de cobertura de intereses. 3. No efectuar pagos o amortizar préstamos otorgados por accionistas, directores o administradores si al momento o como resultado de dicho pago o amortización, el Emisor incumpliera o pudiera incumplir cualquiera de las obligaciones previstas en el Acto Marco y/o Acto Complementario, de ser el caso. 4. El Emisor no podrá realizar ningún cambio significativo en el giro principal de su negocio. 5. El Emisor no podrá realizar transacciones con empresas que conformen su Grupo Económico en términos no menos favorables para el Emisor o para tales empresas, que aquéllas que éstas pudieran obtener de parte de algún tercero. 6. El Emisor no podrá subordinar las obligaciones derivadas de los Valores que se emitan dentro del presente Acto Marco a cualquier otra obligación que asuma o asumiera. 7. Mantener un ratio corriente [ratio corriente = activo corriente / pasivo corriente] no menor a 1.2 durante 5 la vigencia de los instrumentos de corto plazo . 8. Mantener un nivel de endeudamiento [nivel de endeudamiento = pasivo total / patrimonio] que no 6 exceda de 1.25 . 9. Mantener una cobertura de intereses [cobertura de intereses = (Utilidad operativa + Depreciación y Amortización) / (Gastos Financieros – Ingresos Financieros)] no menor a 4.0 veces. La revisión de esta cobertura será efectuada considerando los doce (12) meses precedentes al 31 de marzo, 30 de junio, 30 de septiembre y al 31 de diciembre de cada año. Los resguardos 7, 8 y 9 serán revisados trimestralmente con los estados financieros consolidados no auditados del emisor cada 31 de marzo, 30 de junio y 30 de septiembre y con los estados financieros consolidados auditados al 31 de diciembre de cada año. En los casos de exigencia de mejora en los resguardos, ésta será validada al final de cada año fiscal. En Asamblea General se decidió dispensar a Alicorp por el incumplimiento de este indicador con cifras al 31 de marzo de 2009. En Asamblea General de los Titulares de los instrumentos de corto plazo de Alicorp celebrada el 19 de agosto de 2008 se acordó la modificación del Numeral 6.8 de la cláusula sexta del Acto Marco del Cuarto Programa de instrumentos de corto plazo Alicorp, estableciendo un nuevo indicador de endeudamiento (hasta 1.25 veces). Anteriormente el Acto marco contemplaba un indicador máximo de 1.00 veces. 5 6 www.ratingspcr.com 16 Garantías: Garantía genérica sobre el patrimonio de la empresa. a) Características de la Cuarta Emisión Esta emisión podrá ser hasta por un monto máximo en circulación de US$70 millones en su equivalente en moneda nacional. Esta primera emisión podrá constar de una o más series de hasta US$70 millones en su equivalente en moneda nacional cada una. En conjunto, las emisiones y series de este Cuarto Programa de Instrumentos de Corto Plazo Alicorp no podrán exceder un monto máximo en circulación de hasta US$ 70 millones o su equivalente en moneda nacional. A la fecha del presente informe (30 de junio de 2010) la serie B de la Cuarta Emisión ya fue cancelada de acuerdo al cronograma inicialmente establecido. Segundo Programa de Bonos Corporativos de Alicorp S.A.A. El monto del programa es hasta por un importe máximo en circulación de US$ 100 millones o su equivalente en nuevos soles. En conjunto las emisiones y series del Segundo Programa de Bonos Corporativos de Alicorp S.A.A., no podrán exceder un monto máximo en circulación de hasta US$ 100 millones o su equivalente en nuevos soles. Las emisiones que se realicen en virtud del presente Programa, podrán ser efectuadas en los cuatro años siguientes contados a partir de la inscripción del Programa en el Registro Público del Mercado de Valores de CONASEV. Dicho plazo podrá renovarse de manera sucesiva según acuerdo del Emisor. Destino de los recursos captados Los recursos captados producto de la colocación de los Bonos que se emitan en el marco del Programa serán destinados al financiamiento de los objetivos de crecimiento del emisor, así como a una adecuada estructuración de los pasivos futuros del Emisor. Eventos de terminación anticipada Los eventos de terminación anticipada particulares a una o más emisiones están referidos a que el Emisor deje de pagar parcial o totalmente el principal y/o intereses de una emisión, que incumpla con destinar los fondos captados a las finalidades señaladas en el Acto Marco, si los contratos complementarios fueran declarados nulos o inválidos o si la clasificación de riesgo otorgada a una emisión disminuyera de la otorgada originalmente. Los eventos de terminación anticipada generales respecto de todas las emisiones del programa descritos en el Prospecto Marco están referidos a que el Emisor, inicie un procedimiento concursal o un proceso de disolución y/o liquidación, que el Emisor sea disuelto de acuerdo a la Ley General de Sociedades o que el Prospecto Marco sea declarado nulo o inválido o algunas de las declaraciones o garantías del Emisor resulten siendo falsas o inexactas. Otros aspectos mencionados dentro de los eventos de terminación generales son la expropiación o intervención total de bienes y derechos de Emisor, que acreedores del Emisor den por vencido o ejecuten por mandato judicial obligaciones que alcancen o excedan los US$ 5 millones, que el Emisor incumpla obligaciones necesarias para el desarrollo de sus actividades o incumpla contratos con terceros que pudieran tener razonablemente un efecto adverso sustancial sobre la situación económica financiera del Emisor. Además, se considera un evento de terminación anticipada general que la clasificación de los bonos que se emitan bajo el programa por cualquiera de las clasificadoras disminuya con respecto a la clasificación otorgada para la primera emisión de los bonos. Restricciones aplicables al Emisor La empresa se ha comprometido durante el plazo de vigencia de los valores a ser emitidos en el marco del Segundo Programa de Bonos Corporativos de Alicorp S.A.A. a lo siguiente: a. En el caso en que se produzca uno o más eventos de terminación anticipada, el emisor no podrá acordar la aplicación de utilidades para la distribución de dividendos, el pago de dividendos, cualquier distribución respecto del capital social y/o compra, redención, o cualquier otra adquisición de las acciones del emisor o cualquier reducción de capital social. b. El Emisor no podrá realizar cambios sustanciales en el giro principal y la naturaleza de su negocio, directa o indirectamente, salvo que se trate de una ampliación del giro principal del emisor. c. El Emisor no podrá transferir o ceder toda o parte de la deuda que asuma como consecuencia de las emisiones que se realicen en el marco de este programa, a menos que exista un acuerdo favorable adoptado por la asamblea general. www.ratingspcr.com 17 d. El Emisor no podrá establecer ni acordar un orden de prelación en sus obligaciones futuras que afecte de manera adversa la prelación de las emisiones de los bonos que se realicen en el marco del programa. e. El Emisor no podrá realizar fusiones, escisiones o adquisición de empresas o negocios, reorganizaciones societarias o transformaciones que razonablemente pudieran afectar de forma adversa al Emisor. f. El Emisor se obliga a mantener un índice de cobertura de deuda no mayor a 3.25, calculado en la fecha de los estados financieros consolidados trimestrales del Emisor. g. El Emisor se obliga a mantener un índice de endeudamiento no mayor a 1.6, calculado en la fecha de 7 los estados financieros consolidados trimestrales del Emisor . h. El Emisor se obliga a mantener una índice de cobertura del servicio de la deuda no menor a 1.60 veces, calculado en la fecha de los estados financieros consolidados trimestrales del Emisor. 8 i. El Emisor se obliga a mantener un índice de liquidez corriente no menor a 1.1 , calculado en la fecha de los estados financieros consolidados trimestrales del Emisor. j. El Emisor se obliga a mantener un patrimonio neto mínimo en soles equivalente a US$ 190 millones al cierre de los trimestres que vencen el 31 de marzo, 30 de junio, 30 de septiembre y 31 de diciembre de cada año durante la vigencia de los bonos. k. El Emisor no podrá realizar operaciones de leaseback u otorgar en garantía a favor de terceros sus activos, con excepción de las garantías constituidas sobre activos fijos adquiridos después de la suscripción del Acto Marco que fueran asumidas con el propósito de financiar la totalidad o parte del costo de adquisición de dichos activos; o de operaciones de leaseback u otorgamiento de garantías hasta por un monto acumulado que no exceda el 30% de su patrimonio neto. Garantías Garantía genérica sobre el patrimonio de la empresa a) Características de los Bonos Alicorp - Segunda Emisión Esta emisión podrá ser hasta por un monto máximo en circulación equivalente a US$20 millones en moneda nacional. El importe máximo individual de cada una de las series también se fija en la suma equivalente a US$20 millones en moneda nacional. En conjunto, las series de los Bonos Alicorp - Segunda Emisión no podrán exceder un monto acumulado máximo equivalente a US$ 20 millones en moneda nacional. Además, el importe máximo de la Primera Emisión y de la Segunda Emisión de los bonos en el marco del programa descrito no podrá exceder en su conjunto el monto máximo de US$ 20 millones o su equivalente en moneda nacional. Al 30 de junio de 2010 Alicorp había emitido como serie única de esta segunda emisión un monto de S/. 63.70 millones a un plazo de 10 años y con una tasa de 6.1563%. b) Características de los Bonos Alicorp - Tercera Emisión Esta emisión podrá ser hasta por un monto máximo en circulación equivalente a US$33 millones en moneda nacional. El importe máximo individual de cada una de las series también se fija en la suma equivalente a US$33 millones en moneda nacional. En conjunto, las series de los Bonos Alicorp - Tercera Emisión no podrán exceder un monto acumulado máximo equivalente a US$ 33 millones en moneda nacional. Al 30 de junio de 2010, Alicorp había emitido la Serie A de esta tercera emisión un monto de S/. 95.37 millones a un plazo de 5 años y con una tasa de 6.6875%. 7 En Asamblea Especial y General de los Titulares de los Bonos de la Segunda Emisión del Segundo Programa de Bonos Corporativos Alicorp, se modificó el literal (g) modificando el ratio a no mayor a 1.6 (antes el indicador era 1.0). 8 En Asamblea Especial y General de los Titulares de los Bonos de la Segunda Emisión del Segundo Programa de Bonos Corporativos Alicorp, se modificó el literal (i) modificando el ratio a no menor a 1.1 (antes el indicador era 1.2). www.ratingspcr.com 18 Alicorp S.A.A. (en miles de Nuevos Soles) Balance General Activos Corrientes Activos Corrientes para la Prueba Acida Total Activos Pasivos Corrientes Deuda de Largo Plazo Total Pasivos Patrimonio Ventas Netas Costo de Ventas Gastos Financieros Gastos Totales Utilidad Neta Jun. 10 Dic. 09 Jun. 09 Dic. 08 Dic. 07 Dic. 06 Dic. 05 1,054,585 564,370 2,615,011 694,945 289,929 1,069,297 1,545,714 1,760,982 1,179,476 21,614 363,192 176,985 1,108,961 619,855 2,651,645 778,938 322,439 1,185,233 1,466,412 3,703,115 2,564,226 56,865 729,430 220,738 1,154,914 547,779 2,644,967 887,021 384,880 1,350,951 1,294,016 1,827,003 1,313,977 32,441 366,760 71,612 1,352,590 676,358 2,833,717 1,134,722 289,759 1,506,039 1,327,678 3,665,541 2,804,756 59,990 640,242 82,658 1,047,490 487,390 2,358,107 834,969 136,708 1,052,116 1,305,991 2,805,027 2,068,153 50,668 511,039 121,969 804,809 409,523 2,064,484 635,673 201,808 928,555 1,135,929 2,110,139 1,565,794 45,122 409,237 111,914 669,509 379,292 1,818,711 498,816 225,088 779,144 1,039,567 1,887,100 1,387,664 33,249 332,479 85,469 1.52 0.81 359,640 1.42 0.80 330,023 1.30 0.62 267,893 1.19 0.60 217,868 1.25 0.58 212,521 1.27 0.64 169,136 1.34 0.76 170,693 0.69 0.19 1.88 0.41 0.81 0.22 2.14 0.45 1.04 0.30 3.10 0.51 1.13 0.22 4.21 0.53 0.81 0.10 2.99 0.45 0.82 0.18 3.71 0.45 0.75 0.22 2.92 0.43 20.62% 1.23% 41 73 19.70% 1.54% 20 67 20.07% 1.78% 38 80 17.47% 1.64% 21 84 18.22% 1.81% 24 95 19.39% 2.14% 25 88 17.62% 1.76% 24 71 24.43 28.97 17.69 9.25 10.98 9.88 4.96 6.04 7.58 3.27 4.16 7.12 22.06 28.09 7.96 8.77 12.19 6.85 4.59 6.11 9.60 22.90% 10.05% 13.54% 13.62% 15.05% 5.96% 8.32% 12.59% 11.07% 3.92% 5.41% 9.78% 6.23% 2.26% 2.92% 7.65% 9.34% 4.35% 5.17% 9.86% 9.85% 5.30% 5.42% 8.54% 8.22% 4.53% 4.70% 10.61% Liquidez Liquidez General Prueba Acida Capital de Trabajo Solvencia Pasivo a Patrimonio Deuda de Largo Plazo a Patrimonio Pasivo Total a EBITDA Pasivo Total a Activo Total Eficiencia Gastos Totales como % de las Ventas Gastos Financieros como % de las Ventas Rotación de Cobranzas Inmovilización de Existencias Cobertura EBIT / Gastos Financieros EBITDA / Gastos Financieros EBITDA / Gastos Fin. Netos de Dif. Cambio Rentabilidad (%) ROE Rentabilidad de Ventas Netas ROA Utilidad Operativa como % de las Ventas Fuente: Alicorp/ Elaboración: PCR www.ratingspcr.com 19