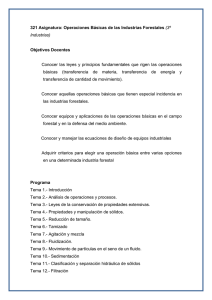

Repositorio Académico - Universidad de Chile

Anuncio