Public risk management

Anuncio

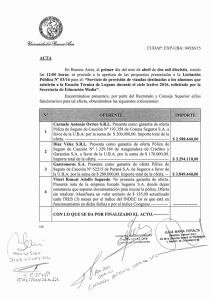

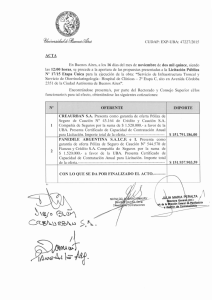

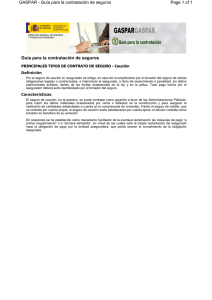

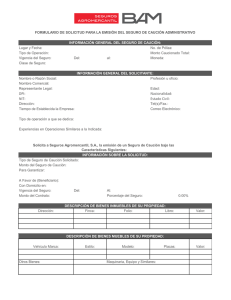

AÑO 1 / No 3 / diciembre 2008 U NA P U BLICACI ó N DE A R GENTINA + Riesgos globales Claves para enfrentar las nuevas amenazas e incertidumbres que plantea un mundo en crisis. Depósitos de almacenamiento Cómo administrar el riesgo en un contexto de innovaciones logísticas y regulaciones desactualizadas. Public risk management La administración del riesgo público, sobre la base de técnicas de risk management, podría disminuir los riesgos por los que debe responder el Estado. editorialriskvision Hacer la diferencia Marca, reputación y respaldo. Estas son nociones intangibles, que suelen distinguirnos como Compañía. Sin embargo, carecen de sentido si no se acompañan de “momentos de verdad”, que se trasladan hacia el cliente cuando, por ejemplo, se le advierte acerca de las coyunturas y su impacto en el negocio; o cuando este confía en las soluciones de vanguardia que le brinda su asesor, contando estas con un valor mensurable para su operación; o bien, cuando logra administrar eficientemente sus recursos. Una organización convencida de agregar valor estudia estos procesos tanto dentro como fuera de la empresa. Acciones que, lejos de parecer teóricas, producen un crecimiento orgánico y consistente, que, en el caso de los clientes de Aon, les permite tener un respaldo sólido, aun en las coyunturas más adversas. Esta confianza reporta a nuestra Compañía un índice de retención cercano al 97%. Cada región y cada mercado son estudiados y analizados pormenoriza- staff Dirección General Risk Vision es una Vanina Canziani Press & Communications vcanziani@aon.com.ar publicación de Aon Argentina. Revista trimestral. Distribución Gratuita. Marca Registrada. Año 1. Número 3. Diciembre de 2008. damente. Sus oportunidades y su potencial son medidos. Así, supeditados a un mercado altamente competitivo, se alcanzan los más altos niveles de satisfacción, que, en términos de servicio, se traducen en recomendaciones. En este sentido, Aon trabaja anualmente a través de las métricas del NPS (Net Promoter Score), que “trackean” la percepción de los clientes sobre el servicio y la propensión de estos a recomendarnos. Conociendo estas particularidades, se infiere qué resulta “distintivo” para el cliente: los equipos de especialistas de Aon y la implementación permanente de innovación por parte de la Compañía, pilares de una gestión centrada en el valor. En un mercado de variables cambiantes, una respuesta honesta, más esa capacidad diferenciada y probada a través de soluciones, en conjunto con la integridad de los profesionales que las brindan, son garantías significativas. Dejan huella y explican la diferencia. Juan Velarde CCO Ronald Gunn Institutional Relations Director Coordinación General Colaboraron en este número Mario Lattes, Ing. Vicente Saravia, Adrián Salbuchi, Denes Martos, Elías Miguel, Walter L. Trovato y Javier Estévez. Producción editorial Macchi-Azcuénaga Arte y diseño. María Pía de Azcuénaga y Melania Macchi Edición y corrección de textos. Javier González Cozzolino www.macchi-azcuenaga.com.ar Contacto Emma de la Barra 353. Dique 4. Buenos Aires. Argentina. Teléfono: + 54 (11) 4814-8000 Fax: +54 (11) 4814-8065 “Nuestra Compañía cuenta con un índice de retención de clientes cercano al 97%.” www.aon.com.ar La publicación de opiniones personales de colaboradores y entrevistados no implica que sean necesariamente compartidas por la dirección de Risk Vision ni de Aon Risk Services Argentina. El contenido de estas páginas brinda información general sobre las materias que trata, pero no debe usarse como herramienta final para la toma de decisiones financieras o empresariales. Queda prohibida la reproducción del contenido de esta publicación. 3 4 sumario riskvision 10 / nota de tapa Por el bien común Las sociedades y sus riesgos se expanden. En ese contexto, el public risk management se transforma en un elemento fundamental para asegurar el bien común y el consecuente prestigio de los funcionarios que lo gestionan. 16 soluciones 20 de fondo En el cielo, los seguros Primera parte de una breve reseña de los distintos tipos de seguro de aviación. Después del crecimiento Tras la recuperación registrada en los últimos años en el mercado de caución, 2009 se presenta con un signo de interrogación. 6 / Prevención La logística se renueva. También sus riesgos. Medidas a tomar en un campo donde, con cumplir con la ley, ya no alcanza. 8 / Actualidad La reciente crisis financiera mundial y la incertidumbre que ha generado tornan aún más necesaria a la administración de riesgos. 14 / Claves Contar con el asesoramiento de expertos en análisis de riesgo es el mejor camino para sortear las indefiniciones de la Ley General del Ambiente. 6 riskvision Prevención diciembre 2008 logística y riesgo Los progresos logísticos de los últimos 15 años modificaron las formas de almacenamiento y la exposición al riesgo de los depósitos. Esta situación plantea la necesidad de, más allá de lo estipulado en la legislación, tomar una serie de recaudos extra, sobre la base del asesoramiento de expertos en sistemas de protección. Estos profesionales están capacitados para determinar qué innovaciones son necesarias y suficientes y qué elementos preventivos existentes ya resultan caducos y deben ser reemplazados. Depósitos de almacenamiento Prueba de fuego Las innovaciones en materia logística son importantes amenazas a la seguridad de los depósitos de almacenamiento. ¿Qué medidas tomar? ¿Qué hay que tener en cuenta? Estos y otros planteos se responden en esta nota. S Por Ing. Vicente Saravia / Sr. Loss Control Engineer - Placing / vsaravia@com.ar Supongamos que usted es el encargado de llevar adelante una operación logística. De usted depende un moderno depósito que cuenta con la última tecnología disponible en almacenamiento. La altura de almacenamiento alcanza los 12 m, el techo está a unos 13,5 m y la protección contra incendios consta de un extintor portátil cada 200m2 y, en el mejor de los casos, una o dos mangueras en los ingresos del edificio. ¿Todo lo anterior es suficiente para evitar un principio de incendio? Desde el punto de vista legal, la respuesta es sí. Es decir, el grado de protección citado cumple con los requerimientos de las leyes nacionales. Sin embargo, en un incendio se ponen en marcha las leyes de la naturaleza, a las que no les importan las normas hechas por el hombre. En los últimos 15 años, hemos visto una revolución en materia logística en la Argentina. Hemos, prácticamente, abandonado la estiba de las cajas de mercaderías sobre el piso y ahora se tiende a tener estanterías metálicas con alturas que ya llegan a los 13 metros y aún más. Asimismo, el embalaje de protección de los objetos almacenados también se ha modificado de forma notable: las simples cajas de cartón ya han sido reemplazadas por envoltorios complejos, en los que conviven ese material, más el cartón corrugado, el film plástico y las espumas plásticas. medidas de prevención dispuestas en el depósito del ejemplo se aleja de una afirmación contundente. A igualdad de peso, el plástico le ofrece al fuego el doble de combustible que el cartón o la madera. Ello implica que los embalajes modernos podrán alimentar incendios de mayor temperatura y duración que un foco ígneo iniciado por los últimos dos materiales. La altura se suma a este peligroso “cóctel”. La forma física en la que están dispuestas las mercaderías en las estanterías facilita el ingreso de oxígeno a un incendio y, al mismo tiempo, permite que la radiación “térmica” liberada por el fuego aumente la velocidad de propagación. Así, si, por ejemplo, el incendio se origina en la parte superior del almacenamiento, debido a una falla en la instalación de iluminación, la batalla estará perdida de antemano, aun contando con los elementos de prevención dispuestos por la ley. La altura del almacenamiento rápidamente hará que el fuego quede fuera del alcance de los extintores portátiles, y la caída de los restos incendiados propagará el fuego en sentido vertical a una velocidad escalofriante. Ensayos de este tipo de siniestro muestran cómo una llama de pocos centímetros de altura —entre 5 y 10 cm— termina por alcanzar alturas superiores a los 10 m en menos de 2 minutos y medio. En esa situación, si se tiene en cuenta que a brigadistas entrenados les llevará más El riesgo, presente. En este nuevo escenario, la de 4 minutos extender una línea de manguera, abrir respuesta a la pregunta acerca de si son suficientes las la válvula y comenzar a arrojar agua, es fácil advertir que, una vez más, la carrera contra el fuego estará perdida. Para cuando la brigada haya sido informada y “Los rociadores automáticos permiten comience a intentar extinguir el incontrolar y hasta extinguir incendios sin cendio, este ya se encontrará fuera de control. intervención del hombre.” Soluciones Frente a la inutilidad manifiesta de los sistemas de extinción manuales, el refuerzo de la prevención mediante la instalación de un sistema automático de detección de humo en el depósito puede beneficiar el tiempo de respuesta de la brigada frente a un foco de fuego. No obstante, el ahorro de tiempo posiblemente todavía sea insuficiente para evitar una catástrofe. ¿Cuál es la alternativa, entonces, para proteger en forma eficaz un depósito logístico? La respuesta al problema son los sistemas de rociadores automáticos, denominados en inglés “sprinklers”. Estos —si están correctamente diseñados e instalados, siguiendo normas internacionales de ingeniería— permiten controlar y, en algunos casos, hasta extinguir incendios sin intervención del hombre. Contar con un asesoramiento especializado y oportuno en el diseño e instalación de estos modernos sistemas de protección suele ser de una utilidad y eficiencia superiores. 7 8 riskvisionACTUALIDAD C Con el mundo interconectado por una vasta y creciente red de comunicaciones, ya nadie puede decir que se encuentra aislado o protegido de lo que ocurra en otros lugares. En este contexto se ha generado la reciente crisis financiera mundial. Y todo indica que habrá que prestarles mayor atención a ciertos pilares fundamentales del risk management, cuyo eje fundamental radica en prever, con la mayor precisión posible, los riesgos que se avecinan para las empresas, los sectores económicos, los individuos y los Estados. Efectivamente, estos son momentos de grandes cambios paradigmáticos. Tambalean las reglas y los conceptos, hasta hace poco sacrosantos, en materia de finanzas. Nadie puede afirmar a ciencia cierta cómo quedará el mundo una vez que haya finalizado el dramático reordenamiento de fuerzas que se está produciendo en lo financiero, monetario, económico y político. Y nadie —ninguna empre- diciembre 2008 sa, organización, nación o individuo— tampoco puede decir que está aislado de este proceso auténticamente global. Guste o no, el mundo está inmerso en este juego de fuerzas titánicas que, a veces, hasta parece superar a los más poderosos. De ahí que la clave para el éxito de toda empresa u organización hoy se sustente en dos ejes secuenciales, propios de la administración de riesgos: 1. Identificar y administrar toda amenaza a la que se enfrenta la organización: El objetivo principal de este primer eje consiste en garantizar la necesaria supervivencia de la organización, y en mitigar los riesgos del entorno, sean estos políticos —por medidas de las autoridades—, económicos —por fluctuaciones de los mercados locales y externos—, financieros —a raíz del impacto de la crisis mundial—, o sociales —debido a la percepción del público en general y del propio personal, en momentos Por Adrián Salbuchi / Analista internacional / adrian_salbuchi@aon.com.ar 9 en que los niveles de confusión y ansiedad de ambos se potencian—. Para lograrlo, se torna necesaria una actualización de los planes estratégicos, de contingencia y comunicacionales, adaptándolos a las realidades actuales. En síntesis, lo primero es pararse lo más firmemente posible y mantener un alto nivel de alerta y flexibilidad ante cambios repentinos. 2. Identificar y aprovechar toda oportunidad que surja de ese mismo entorno: Este segundo eje abarca desde nuevas demandas sobre la economía, especialmente las que provendrán del exterior; nuevas necesidades del mercado local; formas novedosas en los procesos productivos; nuevos productos e incluso la reactualización de productos y servicios que se pensaba abandonados cuando hasta hace poco el mundo transitaba por una etapa de consumismo exacerbado e ineficiente, que hoy todas las naciones van abandonando por la fuerza de las circunstancias. Por supuesto, aprovechar estas y otras potenciales ventajas sólo podrá lograr- Vientos de cambio Riesgos globales La necesidad de hallar nuevas maneras de protección ante los crecientemente complejos riesgos globales, sitúan al risk management como la disciplina capaz de identificar no sólo amenazas, sino también oportunidades. se si las dirigencias empresariales, políticas y académicas aciertan en: • interpretar correctamente el origen de, y los mecanismos que condujeron a la actual crisis, cuyos disparadores —aunque mayormente ignorados— eran previsibles desde hace largo tiempo; • estructurar un modelo que permita identificar y describir sus distintas etapas y dinámica interna, para así prever su probable desenlace; • evaluar los riesgos que representa para cada sector de la economía y, tanto o más importante, identificar las oportunidades que surgen para el país en la venidera nueva realidad mundial, que verá una caída cualitativa en su nivel de actividad y tenderá a concentrarse en la demanda de elementos primarios —alimentos, agua potable, materias primas—, rubros en los que la Argentina es potencialmente muy fuerte; • utilizar, por último, una acertada y actualizada metodología del planeamiento estratégico y del modelamiento de ries- gos en todas las áreas de la economía, en los sectores público y privado y, muy especialmente, entre las empresas, sean nacionales o internacionales. Un antiguo adagio chino aconseja sabiamente que el hombre debe acostumbrarse a vivir en “tiempos interesantes”, manteniendo una mirada calma y am- plia sobre el entorno. Dependerá entonces de cada individuo, empresa y nación saber resguardarse de los vendavales que, seguramente, seguirán soplando en tiempos de crisis. También dependerá de ellos aprender a aprovechar los tesoros enormes que esos mismos vientos revelan y dejan al descubierto. confianza y riesgos Una de las causas del colapso del sistema financiero actual se debió a que, durante décadas, hubo exceso de confianza entre los operadores financieros del primer mundo, que no se condijo con la realidad económica, e incluso política, de sus respectivos países y del mundo en general. Si bien la confianza es uno de los factores fundamentales que promueve el crecimiento económico y el correcto funcionamiento del sistema bancario, bursátil y de los mercados de capitales, su exceso conduce a comportamientos irresponsables y temerarios, lo que representa, en sí mismo, un gran riesgo —ambiguo, e incluso no identificado— que tiende a crecer exponencialmente. Como contrapartida, ahora, la confianza como tal se halla en colapso, amenazando con transformarse en una generalizada y aguda desconfianza en todo el sistema bancario, financiero y bursátil. Ello genera otro gran riesgo: la contracción económica. 10 riskvision diciembre 2008 11 nota de tapa Public risk management Por el bien común Las técnicas de risk management son una herramienta clave para la administración de riesgos del Estado. Ofrecen soluciones efectivas y protegen a los funcionarios de la exposición negativa tras una amplia gama de siniestros. Por Denes Martos / Analista de Riesgos / dmartos@ars.aon.com.ar En colaboración con Adrián Salbuchi / Analista internacional / adrian_salbuchi@aon.com.ar y Elías Miguel / Commercial Director / emiguel@aon.com.ar L a administración pública convive, de manera continua, con riesgos latentes que afectan a su jurisdicción. Se plantea, así, una situación donde, a menor erogación de fondos en la materia, mayor es la exposición a sufrir un siniestro. En este marco, las técnicas de risk management irrumpen como una solución eficaz. Estas, a través de una amplia variedad de productos y servicios, permiten identificar riesgos implícitos y explícitos, diagnosticar su impacto e importancia y, finalmente, recomendar programas de administración de riesgos públicos. La estrategia básica para la correcta gestión que guía a esas técnicas radica en impedir que la ocurrencia de un siniestro suceda la menor cantidad de veces posible. Adicionalmente, también permite que, de manifestarse el riesgo, este cause el menor daño posible y que la recuperación, tras el hecho, resulte rápida y completa. Lo público y lo privado. Relacionado con lo anterior, si bien en materia de riesgo público muchos aspectos suelen ser vinculados a los de origen privado, existen diferencias sustanciales. La primera es “de escala” y, naturalmente, subraya que, como nota distintiva de lo público, el ámbito en 12 riskvision diciembre 2008 13 nota de tapa el que este se desarrolla siempre es demográfica y geográficamente mayor que el privado. Como segunda diferencia se encuentra la “gravedad consecuencial”, que indica que los efectos de una emergencia o crisis en la esfera gubernamental pueden tener implicancias económicas, operacionales y hasta políticas de mayor gravedad y extensión que las privadas. En tercer término, pero no menos importante, se encuentra la “complejidad decisoria” como otro elemento diferen- ciador. Este implica que, por cuestiones inherentes a la cultura gubernamental, el proceso decisorio es menos expeditivo o sencillo que el privado, con todas sus consecuencias. La “diversidad operacional” aparece como una cuarta distinción de lo público, dado que el Estado enfrenta actividades relacionadas con servicios, suministros, comunicaciones, salud, etc., variedad que supone una amplia gama de riesgos. Las “responsabilidades repartidas”, por último, se suman a esta lista de diferencias. Señalan que, en el ámbito público, las responsabilidades se encuentran diseminadas en los distintos cuerpos del gobierno, mientras que en la esfera privada no suele ser así. Metodologías y estrategia. No obstante la lista anterior de diferencias, en principio, las técnicas y metodologías desarrolladas para la administración de riesgos en la esfera privada son aplicables al Estado, dado que, genéri- instrumentación de la administración de riesgos públicos Nivel Estratégico Nivel Ejecutivo anÁLisis Identificación y análisis de las exposiciones a riesgo PoLíticas Lineamientos esenciales / Prioridades / Autoridades P r oyec to Áreas de aplicación / Responsables (“Accountability”) / Estructuras de apoyo Programas Eliminación, control, retención o transferencia PLane s servicio s supervisión auditorí a Siniestros / Sistemas y herramientas / Comunicaciones / Consultoría camente, los riesgos, más allá del ámbito donde se originen, presentan rasgos similares, en tanto que el modo de detectarlos y determinar frecuencias y estrategias igualmente es invariable en uno y otro ámbito. Pero ello no significa que los riesgos públicos, como tales, no precisen de una necesaria adecuación metodológica, dadas, justamente, esas particularidades que los diferencian de los privados. Justamente, al ser abordados, los riesgos públicos manifiestan la exigencia de un enfoque particular, cuya primera respuesta deriva en una clasificación básica, entre “riesgos públicos catastróficos” y “riesgos públicos específicos”. Los primeros son inevitables, pero sus consecuencias pueden ser atemperadas. Entre ellos se encuentran aquellos relacionados con los desastres naturales. Los segundos suelen ser evitables mediante medidas preventivas. Se trata de todos aquellos eventos con impacto en bienes, funciones o actividades o áreas de decisión del Estado. para tener en cuenta • Todo riesgo ignorado es un riesgo retenido de la peor forma. • Un riesgo mal administrado es más oneroso que otro gestionado de forma adecuada. • En una crisis, la gente espera soluciones y no acepta excusas a cambio. • Puede suceder que una buena gestión no necesariamente alcance el mayor de los prestigios, sin embargo, una mala gestión rara vez se perdona. • En cuestiones de riesgos, nunca es recomendable apostar más de lo que se está dispuesto a perder. Además de estos últimos, vale añadir que existen los denominados “riesgos políticos puros”, a los que directamente se encuentra expuesto el ámbito público. Las formas que adquieren en la realidad son variadas: terrorismo, sabotajes, atentados, fraude y corrupción, entre otros. Estas y las modalidades anteriormente descriptas como “riesgos públicos” requieren de abordajes adecuados a sus características intrínsecas. Gobernabilidad de imprevistos. Las técnicas de risk management actual aplicadas a lo público hacen foco en la identificación de riesgos, la evaluación del impacto de cada exposición y el diseño de una estrategia que responda adecuadamente a la coyuntura. Y aplican esta metodología, traducida en programas puntuales, conociendo las complejas circunstancias que acompañan a la esfera pública y generando mayor gobernabilidad de los imprevistos y un exhaustivo control de las erogaciones por daños. Este modo de encarar los riesgos públicos repercute, finalmente, en un manejo eficiente de la situación de crisis, en el bienestar de la comunidad y en la calidad de gestión del gobierno, quien, de este modo, ve acrecentada su reputación positiva y el nivel de responsabilidad y previsión concedido por los ciudadanos. 14 riskvisionclaves diciembre 2008 15 Seguro por daño ambiental de incidencia colectiva Fórmula MMES = NCA2 * Correlación * Ajuste * V * D NCA: Nivel de complejidad ambiental. V: Factores de vulnerabilidad. D: Factores de existencia de materiales peligrosos y de eliminación programada. Correlación: Factor de correlación en pesos moneda nacional = $400. Ajuste: Factor provisoriamente igual a 1. “La oferta de seguros específicos destinados a satisfacer la exigencia legal es casi nula.” Conocer marca la diferencia Las indefiniciones que todavía arrastra el andamiaje legal que gira en torno a la Ley General del Ambiente pueden ser disminuidas a través del asesoramiento de profesionales expertos en análisis de riesgo. Por Mario Lattes / Casualty & Marine Manager / mario_lattes@aon.com.ar L La Ley General del Ambiente N° 25.675, sancionada el 27 de noviembre de 2002, ha generado, desde su dictado, creciente inquietud en un amplio espectro de sectores. En particular, interesa la disposición que, en materia de seguro obligatorio, contempla el artículo 22 de la citada norma. Precisamente, la Resolución 1398/08 de la Secretaría de Ambiente y Desarrollo Sustentable (SAyDS), publicada en el Boletín Oficial del 22 de septiembre último, establece los Montos Mínimos de Entidad Suficiente (MMES) para los establecimientos industriales y de servicios con nivel de complejidad ambiental igual o superior a 12 (Resolución SAyDS N° 1639/07). También la Resolución 1398/08 determina que serán por su parte objeto de tratamiento especial las instalaciones fijas correspondientes a las actividades extractivas de petróleo, continentales o en plataforma submarina, las terminales portuarias, y los conductos, ductos y poliductos que transporten materiales peligrosos fuera del predio de la instalación. En tanto, el MMES, específicamente, queda definido bajo una compleja fórmula, que requiere de la participación de profesionales idóneos en materia de medio ambiente, para su adecuada evaluación. (Ver “Fórmula”.) Antecedentes. Esta resolución se suma a anteriores normas emanadas de la autoridad de control: • Las resoluciones 177/2007 y 303/2007, mediante las cuales se aprueban normas operativas para la contratación de seguros; más la 1639/07, por la que se aprueba la categorización de industrias y actividades de servicios según su “Nivel de Complejidad Ambiental” (todas disposiciones de la SAyDS). • Las resoluciones conjuntas 178/07 (SAyDS) y 12/07 (Secretaría de Finanzas –SF–), en virtud de las que se crea la Comisión Asesora en Garantías Financieras Ambientales (CAGFA); y las 1973/07 (SAyDS) y 98/07 (SF), por las que se determinan las “Pautas básicas para las Condiciones Contractuales de Pólizas de Seguro por Daño Ambiental de Incidencia Colectiva”. Valga añadir que aún no fueron establecidas las pautas asociadas a la alternativa de autoseguro, admitidas por anteriores disposiciones reglamentarias, y han quedado pospuestas las normas relacionadas con actividades específicas mencionadas anteriormente. Situación en materia de seguros. Mientras tanto, hay en el mercado productos en vías de autorización, o recientemente autorizados, bajo la forma de seguros de caución, adecuados a la reglamentación. Y existe también, en trámite de aprobación, un producto de responsabilidad civil. Naturalmente, el primero no constituye una transferencia de riesgo. Mientras que, en el segundo, no están dadas todas las condiciones para su efectiva contratación. En este sentido, no es menor la determinación de la metodología, a partir de la cual se definirán los conflictos entre las partes contratantes, respecto de cuánto corresponde a daño preexistente y cuánto a la nueva condición (la “Situación Ambiental Inicial”). Es sabido, además, que algunos seguros hoy vigentes admiten, con los alcances y limitaciones propios de cada póliza, el pago de los gastos de limpieza, con lo cual, aun cuando la legislación presente todavía puntos pendientes, no habría conflicto en lo referido a asumir una parte de la obligación, a condición de que el hecho contaminante revista el mismo carácter en cuanto a su origen, tanto en la legislación como en el contrato de seguros. Pero es cierto, también –y esto no es materia de discusión–, que las pólizas disponibles en el mercado no atienden el daño ambiental de incidencia colectiva, con lo cual, con los actuales seguros (basados en la exposición a riesgo), se estaría contribuyendo a morigerar las consecuencias de un proceso contaminante, aunque no el daño final resultante (basado en la ley), si es que efectivamente dicho daño se llega a producir. Conclusiones. Dadas estas características, el escenario normativo –con sus asuntos pendientes y sus aciertos en la materia que regula–, más las consecuencias que este supone, permiten esbozar una serie de conclusiones. En primer lugar, se observa que la oferta de seguros específicos destinados a satisfacer la exigencia legal es casi nula, al tiempo que los mecanismos asociados, como la determinación de la “Situación Ambiental Inicial”, no están definidos. Por otro lado, las obligaciones que impone la Ley General del Ambiente, como ser el gasto de remediación que resulte necesario a partir de un evento contaminante, pueden ser objeto de cobertura en algunas de las modalidades de seguro actualmente vigentes. La norma también determina responsabilidades que no se ven necesariamente limitadas por las sumas que establezca el seguro, cualquiera fuere la forma que este adopte. Y la responsabilidad no es necesariamente transferible bajo una figura exclusiva, es decir, que surge del análisis de cada riesgo en particular, y podrá ser en parte asumida y en parte asegurada. Por todo ello, parece conveniente entonces avanzar en el cálculo para la determinación del MMES, para lo cual es importante contactar empresas dedicadas al análisis de riesgo ambiental que conlleve dicho cálculo. De esta manera, la decisión final surgirá de combinar, según el MMES resultante, las siguientes alternativas: • Un seguro de responsabilidad civil por daño ambiental de incidencia colectiva (una vez autorizadas las condiciones contractuales que se encuentran en trámite de aprobación ante de la autoridad de control). • Un seguro de caución por daño ambiental de incidencia colectiva (siendo, a la fecha, el único modelo aprobado el de la aseguradora Prudencia). • Un autoseguro (aun cuando está sujeto a reglamentación). riskvision diciembre 2008 17 Solu ciones En esta primera entrega, iniciamos una breve reseña de los diferentes tipos de cobertura de seguro de aviación que, normalmente, contrata un operador de aeronaves. Por Walter L. Trovato / Aon Re Argentina - Director de Riesgos Facultativos / walter_trovato@aon.com.ar L s o s l, o ur o l e i g c e s a (p Ae ro ve na g i ac ón l e En 16 e rt I) a contratación, por parte de los operadores de aeronaves, de pólizas para sus flotas, puede ser, en líneas generales, de cinco tipos: Todo riesgo casco; riesgo de guerra casco; repuestos; responsabilidad civil de aeronaves; y responsabilidad civil general. En este número, se describirán los dos primeros tipos, dejando para la próxima edición los tres restantes. Todo riesgo casco. La pó- liza de todo riesgo casco hace referencia a cualquier riesgo de pérdida o daño físico de la aeronave, excepto: • el desgaste normal y el deterioro gradual; • los daños por ingestión causados por piedras, arenilla, polvo, arena, hielo, etc., que tengan como resultado el deterioro progresivo del motor (con la salvedad del daño por ingestión causado por un único incidente registrado, donde el o los motores afectados deben apagarse; este tipo de incidente está cubierto, sujeto al deducible de póliza aplicable); • y la avería mecánica (no obstante, es posible obtener cobertura, por medio de una póliza aparte, aunque tiene un alto grado de exposición y, en consecuencia, es relativamente cara). Todo riesgo casco está, a su vez, sujeto a un nivel de deducible estándar (este es un monto no asegurado, a cargo del asegurado), aplicable en caso de pérdida parcial (no total). En la actualidad, este deducible puede variar entre U$S10.000, para aeronaves pequeñas, y U$S1.000.000, para una a reacción de gran capacidad, como el Boeing 747. Los deducibles también pueden ser reducidos por medio de una póliza aparte, llamada de “seguro de deducible”. Por ejemplo, el deducible de U$S1.000.000 aplicable a un Boeing 747 puede ser reducido a alrededor de U$S100.000. En cuanto al término “todo riesgo”, debe tenerse en cuenta que este puede ser engañoso. “Todo riesgo de pérdida o daño físico” no incluye pérdida de uso o pérdida consecuencial. La “suspensión de licencia de vuelo” es un buen ejemplo de este último daño. (Ver aparte “Caso DC 10”.) Lo que cubre la póliza es el restablecimiento de la aeronave a su condición “antes de la pérdida”, siempre que se trate de un daño reparable o más sustancial. La forma exacta de pago o liquidación del siniestro, en estos casos, suele depender de las condiciones de contratación. Hoy la gran mayoría de las pólizas de todo riesgo casco se contratan sobre una base de valor acordado, que se establece entre el asegurador y el asegurado por la vigencia de la cobertura y el valor de la aeronave. En caso de pérdida total, este valor acordado es pagado en su totalidad. Cabe añadir que en pólizas de valor acordado la opción de reemplazo es eliminada. Riesgos de guerra casco. La póliza de todo riesgo casco contiene la exclusión de “guerra y riesgos afines”. Ello es porque, en general, “guerra” y “riesgos afines” tienen un significado definido. Por ejemplo, en el mercado de seguros de aviación de Londres, la exclusión estándar se denomina “Cláusula de Exclusión de Guerra, Secuestro y otros Riesgos” (conocida por su referencia AVN48B), que enumera y define los llamados “riesgos de guerra y riesgos afines”. De este modo, “guerra” incluye: • guerra civil o cualquier otra forma que no posea una declaración formal; • detonación de un arma de guerra que emplee fisión o fusión nuclear; “Si se confisca o embarga una aeronave, generalmente no hay una fecha predeterminada en la póliza en la cual aquella se considere ‘perdida’.” 18 Solu ciones • huelgas, motines, conmociones civiles y disturbios laborales; • actos políticos o terroristas, maliciosos o de sabotaje; • confiscación, nacionalización, requisición y actos similares por parte de un gobierno; • secuestro, o cualquier toma ilegal, o ejercicio del control de la aeronave o de la tripulación en vuelo. La exclusión también es aplicable a toda pérdida o daño que ocurra mientras la aeronave esté fuera del control del operador por motivo de cualquiera de estos riesgos de guerra. Así, la mayoría de los riesgos de “guerra y riesgos afines” excluidos, que no sean la detonación de un arma nuclear y la guerra entre grandes potencias (el mundo de los seguros de aviación identifica a estas potencias como los Estados Unidos, Rusia, China, Francia y el Reino Unido), pueden normalmente ser cubiertos por medio de una póliza aparte, de “guerra y riesgos afines”. En esa línea, los deducibles de aeronave normalmente no son aplicables a pérdidas que surjan de “guerra y riesgos afines”. En este marco, otras exclusiones que generalmente aplican los aseguradores son las siguientes: • confiscación del estado de registro (esta exclusión muchas veces puede ser eliminada para intereses financieros, y en algunos casos mediante el cobro de una prima adicional); • toda deuda o cualquier otra causa financiera bajo orden judicial o de alguna otra manera; • demora y pérdida de uso (aunque existe una extensión a la póliza por un monto limitado para gastos extra, necesariamente incurridos después de una confiscación o secuestro). También es importante considerar que, si se confisca o embarga una aeronave, generalmente no hay una fecha predeterminada en la póliza en la cual aquella se considere “perdida”. Si el asegurado se ve privado del uso, deberá demostrar que se están siguiendo los pasos razonables para recuperarla, que no hay posibilidad de recuperación de la aeronave en el futuro cercano y, por lo tanto, que de lo que se trata es de una “pérdida”. La póliza de “guerra y riesgos afines” casco también cubre a la aeronave sobre una base de valor acordado. caso dc10 Hace algunos años, cuando se habían producido algunos accidentes que involucraban aeronaves DC 10, las autoridades de aviación civil impusieron una orden de suspensión de licencia de vuelo para ese tipo de aeronaves en el mundo, que decía que, hasta que ciertos hechos se hubieran establecido y comprobado, estos aviones no podrían volar. Los operadores, como consecuencia, “perdieron” el uso, pero las aeronaves no se vieron “perdidas”: se sabía exactamente dónde estaban, aunque no podían ser utilizadas para el transporte de pasajeros. Tal eventualidad actualmente no estaría cubierta por una póliza de “todo riesgo”, porque en tales circunstancias no hay pérdida o daño físico. 20 diciembre 2008 De fondo Seguros de caución E “La falta de financiamiento general podría representar una oportunidad para utilizar al máximo la característica del seguro de caución como herramienta financiera.” En los últimos cuatro años se registra un crecimiento casi exponencial del mercado de caución en la Argentina, que parecía impensado siete años atrás. En efecto, luego de la crisis de 2001, se había generado una gran incertidumbre en cuanto a la suerte que iban a correr los contratos que se encontraban en ejecución. La falta de liquidez y la ruptura de la cadena de pagos, derivadas de la situación por la que se atravesaba, habían propiciado la sensación generalizada de que se vendría una posible catarata de reclamos por incumplimiento de esos contratos, con la consecuente ejecución de las pólizas de caución presentadas para garantizarlos. En 2002, las compañías ajustaron la suscripción y los reaseguradores limitaron las capacidades que otorgaban para este tipo de seguros (en dólares, la mayoría de las aseguradoras vieron disminuidos sus contratos respecto al año anterior, en algunos casos, hasta la mitad). Pero, contrariamente a lo esperado, las partes involucradas (proponentes y asegurados) entendieron la coyuntura y, en líneas generales, llegaron a acuerdos de renegociación de los con- tratos, lo que se tradujo en que fueran muy pocos los siniestros que debieron afrontar las compañías. La posterior reactivación económica del país, favorecida por la devaluación del peso, fue unos de los pilares que permitieron al Gobierno llevar a cabo la política de obras públicas con grandes inversiones en infraestructura (obras viales, gasoductos, termoeléctricas, etc.); como consecuencia de ello, hubo mayores requerimientos en garantías contractuales. A su vez, las exportaciones mejoraron considerablemente, dada la mayor competitividad que se logró mediante la devaluación, lo cual implicó también un mayor volumen en lo que respecta a garantías aduaneras. En síntesis, la baja siniestralidad y la reactivación le dieron una renovada confianza al mercado de caución. Los principales reaseguradores apostaron fuertemente al ramo y triplicaron las capacidades automáticas otorgadas a las distintas aseguradoras. Adicionalmente, aparecieron nuevas compañías —varias de ellas especialistas sólo en caución—, que comenzaron a operar en el ramo. Lo expuesto hoy permite que, entre 2004 Después del crecimiento Tras la crisis de 2001 y 2002, el mercado de seguros de caución inició una extraordinaria recuperación. Ahora, frente a la incertidumbre que despierta 2009, existen indicios que, sin embargo, indican expectativas positivas para el corto y mediano plazo. Por Javier Estévez / Suscriptor Sr. / javier_estevez@aon.com.ar Garantía ambiental a través del seguro de caución La Ley 25.675 determinó la obligación de contratar un seguro, para garantizar la existencia de los fondos necesarios para remediar los daños ambientales de incidencia colectiva ocurridos en el establecimiento de una sociedad que desarrolle una actividad riesgosa. Resoluciones posteriores de la Secretaría de Ambiente y Desarrollo Sustentable (177/2007; 1398/2008) establecieron normas operativas para la contratación de los seguros previstos en la mencionada ley: por ejemplo, qué se considera como “actividad riesgosa” y bases para determinar los montos mínimos asegurables. Están obligados a presentar este seguro todas las empresas que posean establecimientos industriales con un Nivel de Complejidad Ambiental igual o superior a 12. Este nivel se calcula de acuerdo a una función que contem- pla, entre otros puntos, la actividad de la empresa, los efluentes y residuos que genere, la dimensión del emprendimiento y su localización. El cálculo del monto mínimo asegurable, dada su complejidad, debe ser realizado por profesionales. Por lo tanto, no hay, al momento, un cálculo certero de cuál es el monto a garantizar, pero se estima que iría en el rango de los $400.000 a los $20.000.000 Recientemente, con el fin de cubrir estas necesidades, la Superintendencia de Seguros de la Nación aprobó una póliza de caución. Si bien, a priori, puede ser una solución, hasta el momento sólo una aseguradora está en condiciones de emitir este tipo de póliza. La ley es muy amplia respecto a la cobertura que está exigiendo y deja grises en varios aspectos, como, por ejemplo, las pautas para determinar el daño ambiental al momento de contratar la cobertura. Por tal motivo, las principales aseguradoras del mercado de caución (que pueden aportar más oferta y mayores capacidades) se sienten poco atraídas a asumir este riesgo y no se ofrecerían como alternativas. Por todo lo expuesto, si bien la posibilidad de emitir un seguro de caución es una solución para un reducido universo de empresas que no requieran grandes montos asegurados, vemos que el mercado no está en condiciones de poder dar respuestas a los requerimientos de la ley. 21 22 riskvisiondefondo Ranking Anual de Producción por Aseguradora Período: Julio 2007 / Junio 2008 Aseguradora Prima + recargos ASEGURADORA DE CRéDITOS Y GARANTíAS SA $85.764.072 Share 17,93% CHUBB ARGENTINA DE SEGUROS SA $58.381.863 12,20% FIANZAS Y CRéDITO SA COMPAÑíA DE SEGUROS $53.739.911 11,23% ASEGURADORES DE CAUCIONES SA Cía. DE SEGUROS $53.224.334 11,13% AFIANZADORA LATINOAMERICANA $35.589.160 7,44% ALBA COMPAÑíA ARGENTINA DE SEGUROS SA $34.114.547 7,13% ZURICH ARGENTINA COMPAÑíA DE SEGUROS SA $18.856.954 3,94% BERKLEY INTERNATIONAL SEGUROS SA $15.541.264 3,25% MAPFRE ARGENTINA SEGUROS SA $10.541.538 2,20% COSENA SEGUROS SA $10.169.035 2,13% COMPAÑíA DE SEGUROS LA MERCANTIL ANDINA SA $9.905.760 2,07% ALLIANZ ARG. Cía. DE SEGUROS GENERALES SA $9.304.685 1,94% FEDERACIóN PATRONAL SEGUROS SA $9.296.313 1,94% PRUDENCIA Cía. ARG. DE SEGUROS GENERALES SA $8.161.466 1,71% SANCOR COOPERATIVA DE SEGUROS LIMITADA $8.035.612 1,68% Producción Total Anual del Mercado de Caución Ejerc.30/6 Prima + Recargos Variación 2001/02 $136.118.000 2002/03 $155.217.000 14% 2003/04 $151.575.000 - 3% 2004/05 $213.910.000 41% 2005/06 $288.676.000 35% 2006/07 $380.900.000 32% 2007/08 $478.400.000 26% y 2008, el mercado de caución atraviese un crecimiento sostenido en el volumen de primas, del orden de más del 200%. Perspectivas. Actualmente, existe cierta incertidumbre en relación a lo que pueda ocurrir en los próximos meses. Si bien en 2008 el mercado de caución tuvo un crecimiento del 25% con respecto al año anterior, la crisis del campo generó como consecuencia inmediata que el Gobierno “frenase” importantes proyectos que ya tenía en carpeta, algunos incluso ya adjudicados. Entretanto, otras licitaciones fueron prorrogadas sin fecha determinada. Por su parte, la reciente crisis financiera mundial se ha sumado con impronta propia y ya muestra localmente sus coletazos: una muestra de ello es la baja en la actividad de la industria automotriz, pilar fundamental en el ramo por sus requerimientos en garantías aduaneras y garantías por beneficios fiscales. Sin embargo, a pesar de lo poco alentador que puede parecer lo que se avecina, hay circunstancias que permiten pensar en que el mercado de caución, aunque en menor proporción, continúe creciendo el próximo año. Se puede mencionar, en esa línea, que 2009 es un año electoral, donde, según anuncios oficiales, serán destinados unos $16.000 millones a nuevas obras públicas planificadas. Es importante asimismo mencionar que, todavía, el problema energético no está resuelto, por lo que también son necesarias inversiones en este aspecto. Por otro lado, la falta de financiamiento general podría representar una oportunidad para utilizar al máximo la característica del seguro de caución como herramienta financiera. Es posible garantizar anticipos recibidos por porcentajes mayores (hasta el 100% del contrato) a los habituales. Y otra circunstancia favorable que se viene presentando en la actualidad, y que podría acentuarse en el futuro, es la concreción de contratos en el exterior a distintas empresas argentinas, tanto en prestación de servicios como en obras de distinta envergadura. En comparación con el resto de Latinoamérica, el mercado de caución argentino es uno de los mas especializados en el ramo, lo cual constituye un gran aporte para facilitar el negocio en otros países. Resultará en este sentido importante que las empresas que apuntan a estos mercados puedan recibir el asesoramiento de aseguradoras especialistas, que sean capaces de acompañar el desarrollo de nuevos horizontes. Para ello, será fundamental que los proponentes operen con compañías que entiendan no sólo de la operatoria de la caución, sino que, además, interpreten el negocio de cada cliente que se presente, para brindar el soporte necesario. En definitiva, si bien se observa que, en el contexto actual, el crecimiento del mercado de caución no será similar al de los últimos años, hay indicios que permiten pensar que, de todas maneras, podrá seguir creciendo el próximo año. Emma de la Barra 353 | Dique 4 | Puerto Madero | C1107BXA t: 011. 4814 8000 | f: 011. 4814 8065 Rivadavia 611 | Pisos 3 y 4 | C1002AEE t: 011. 4338 7700 | Buenos Aires, Argentina www.aon.com.ar