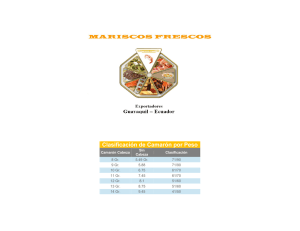

Mariscos

Anuncio