Reglamento Parcial Nº 2 de la Ley de Impuesto

Anuncio

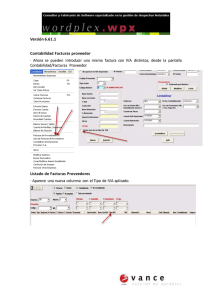

Reglamento Parcial Nº 2 de la Ley de Impuesto al Valor Agregado Relativo a las Ventas a Nivel de Minoristas y de las Prestaciones de Servicios (Gaceta Oficial Nº 35.368 de 27 de diciembre de 1993) Decreto Nº 3.273 02 de diciembre de 1993 RAMÓN J. VELÁSQUEZ PRESIDENTE DE LA REPÚBLICA En uso de la atribución conferida en el Ordinal 106 del Artículo 190 de la Constitución, en concordancia con lo dispuesto en los literales a), b), c), y e) del Numeral 1 y los Numerales 2 y 3 del artículo 127 y del artículo 41 del Código Orgánico Tributario y de conformidad con las disposiciones contenidas en el Decreto No. 3145 del 16 de septiembre de 1993, mediante el cual se crea el impuesto del valor agregado, en Consejo de Ministros, DECRETA: el siguiente: REGLAMENTO PARCIAL Nº 2 DE LA LEY DE IMPUESTO AL VALOR AGREGADO RELATIVO A LAS VENTAS A NIVEL DE MINORISTAS Y DE LAS PRESTACIONES DE SERVICIOS TÍTULO I DISPOSICIÓN FUNDAMENTAL Artículo 1 Este Reglamento establece disposiciones complementarias al Reglamento Parcial No. 1 y especiales, respecto de los contribuyentes ordinarios en su condición de vendedores minoristas o de prestadores de servicios, siendo en consecuencia aplicables sus normativas para la regulación de los deberes formales en ellos establecidos. TÍTULO II DE LA DECLARACIÓN Y PAGO DEL IMPUESTO Artículo 2 Los contribuyentes en su condición de vendedores minoristas, así como los demás contribuyente en general, que al presentar las declaraciones del impuesto al valor agregado incurrieren en errores al determinar la base imponible, el tipo del impuesto, los débitos y créditos fiscales u otros elementos que inciden en la determinación del impuesto, podrán en virtud de los artículos 45 de la Ley y 4 del Reglamento Parcial No. 1 efectuar una nueva declaración rectificatoria sustitutiva de la anterior, debiéndola presentar en el período impositivo en que se detecten dichos errores. Si de esta declaración sustitutiva correspondiere un mayor crédito fiscal, éste podrá deducirse en los períodos impositivos siguientes hasta su extinción. En caso de que resultare un mayor débito fiscal, deberá pagarse de inmediato conjuntamente con la declaración sustitutiva; sin perjuicio de la aplicación de los intereses moratorios y de las sanciones que correspondieren, de conformidad con el Código Orgánico Tributario. TÍTULO III DE LAS FACTURAS SIMPLIFICADAS EMITIDAS A CONSUMIDORES FINALES Y OTROS DOCUMENTOS Artículo 3 En las ventas de bienes muebles corporales y de prestaciones de servicios a consumidores finales, la Administración Tributaria, cuando lo estime necesario, en uso de la facultad conferida por el artículo 46 de la Ley, podrá ordenar la sustitución de las facturas a que se refiere el artículo 7 del Reglamento Parcial No.1, por otro documento que se denominará factura simplificada. Esta sustitución podrá regir para todas las ventas o prestaciones de servicios a consumidores finales, sean gravadas o exentas. Artículo 4 En las facturas simplificadas deberá cumplirse con el modelo y formalidades que ordene la Administración Tributaria, debiendo observarse en todo caso las que a continuación se indican: 1) Emitirse por lo menos en duplicado. La primera copia se entregará al cliente o servirá de soporte al transporte de la mercancía, si no se ha emitido previamente la orden de entrega o guía de despacho. El original debe conservarse adherido al talón y en poder del vendedor o prestador del servicio para la revisión posterior por la Administración Tributaria. Las copias deberán señalar en forma expresa y visible el destino de cada una, destacándose la frase: “Esta copia de factura simplificada no da derecho a crédito fiscal.” 2) Numeración consecutiva y única. 3) Indicación del nombre completo o razón social del contribuyente emisor, número de inscripción en el Registro de Información Fiscal (RIF), dirección del establecimiento, actividad o giro del negocio, número de teléfono y de apartado postal, si lo tuviere; nombre o razón social y dirección del establecimiento que haya efectuado la impresión de las facturas simplificadas. En los casos en que existiere una casa matriz y sucursales, se autoriza a que se indique sólo el domicilio de la casa matriz y de la sucursal que emita la factura simplificada. 4) Monto de la venta o de la prestación de servicio, indicándose separadamente los montos de las operaciones gravadas o exentas. 5) Indicación por separado del monto del impuesto causado en la operación. De igual modo deberá indicarse si la operación está exenta. 6) Lugar y fecha de la emisión. Artículo 5 La Administración Tributaria en uso de la atribución que le confiere el artículo 46 de la Ley, podrá establecer el monto a partir del cual deberán emitirse las facturas simplificadas, aunque se trate de ventas o prestaciones de servicios exentas del impuesto. Los contribuyentes que realicen operaciones inferiores el monto fijado, no estarán en la obligación de emitir facturas simplificadas. No obstante, en este caso, deberán elaborar una factura global por las operaciones de cada día, registrada a continuación de la última factura simplificada emitida en el día, con indicación del lugar y fecha en que se emite. La factura global tendrá la última numeración del día, dejándose constancia de que se trata del total diario de operaciones gravadas inferiores al monto fijado, por las cuales no se expidieron facturas simplificadas. En la factura global deberá determinarse el impuesto causado e incorporado en todas las operaciones objeto de su emisión, de acuerdo con lo dispuesto en el primer aparte del artículo 28 de la Ley, de conformidad con la siguiente fórmula: Dividir el monto total de las operaciones contenidas en la factura global por 1,10, y el resultado obtenido será la base imponible sobre la cual debe aplicarse el tipo del impuesto del 10%; el resultado es el débito fiscal que debe declarar y pagar el contribuyente por las operaciones menores sin facturas simplificadas. Parágrafo Primero: Para la emisión diaria de la factura global deberá llevarse un control de las ventas de bienes o prestaciones de servicios, mediante un talonario, listado de uso interno u otro medio aceptado por la Administración Tributaria. La factura global de ventas de bienes y prestaciones de servicios inferiores al monto fijado, deberá registrarse diariamente en el libro de ventas, separada de las demás operaciones documentadas sujetas al impuesto. Parágrafo Segundo: El original de la factura global deberá conservarse en el talonario de las facturas simplificadas. El duplicado deberá separarse del talonario y conservarse en forma ordenada, numérica y cronológicamente para los efectos de su control por la Administración Tributaria. Artículo 6 En uso de la facultad concedida en el artículo 46 de la Ley, la Administración Tributaria podrá autorizar la emisión de comprobantes por máquinas registradoras, en sustitución de las facturas, en las ventas de bienes muebles y prestaciones de servicios. Para este efecto, la máquina registradora a ser utilizada debe estar autorizada por la Administración Tributaria en cuanto a su marca, modelo, funcionamiento y control de seguridad. El comprobante que emita la máquina deberá registrar por los menos, los datos siguientes: 1) Nombre completo o razón social del emisor o siglas. 2) Domicilio o dirección del establecimiento. 3) Número de inscripción en el Registro de Información Fiscal (RIF). 4) Monto de la operación e impuesto causado en ella o indicación de la exención, según sea el caso. 5) Número consecutivo del comprobante por máquina y el número del rollo utilizado. 6) Número de la máquina registradora. 7) Fecha de emisión. 8) La mención “Comprobante de IVA”. A la solicitud que se presente ante la Administración Tributaria para que autorice el uso de la máquina, el contribuyente deberá acompañar, entre otros antecedentes que requiera dicha Administración, un certificado técnico emitido por el vendedor de la máquina, con indicación de la marca, modelo, número, especificaciones técnicas, indicación de la autorización previa de la máquina respectiva dada por la Administración Tributaria y comprobación de que cumple con las exigencias impuestas por ella. Debe también presentarse un ejemplar o muestra del comprobante a emitir por la máquina. El contribuyente deberá mantener facturas simplificadas para ser utilizadas en caso de desperfectos de la máquina y conservar los rollos de control o duplicado para la fiscalización por la Administración Tributaria. Artículo 7 No obstante lo establecido en los artículos precedentes, en las ventas de bienes o prestaciones de servicios a consumidores finales, podrán emitirse facturas cuando quien lo solicite proporcione el respectivo número de inscripción en el Registro de Información Fiscal (RIF) y los demás datos que debe contener la factura. De tratarse de consumidores finales que no posean número de RIF, se les proporcionará una factura simplificada, con indicación del nombre del comprador. Artículo 8 La Administración Tributaria queda facultada para sustituir la emisión de facturas simplificadas por el uso de máquinas automáticas accionadas mediante monedas o fichas especiales, expendedoras de bebidas y de otros productos, con contador automático, como asimismo autorizar la emisión de facturas simplificadas mediante sistemas computarizados. Artículo 9 La Administración Tributaria podrá establecer otros tipos de control de las ventas de bienes y prestaciones de servicios, que resguarden el interés fiscal, cuando por el gran número de operaciones o la modalidad de comercialización de algunos productos o prestaciones de ciertos servicios, la emisión de facturas simplificadas o comprobantes emitidos por máquinas por cada operación, pueda entrabar el desarrollo eficiente de una actividad; sin perjuicio de lo previsto en el Parágrafo Cuarto del artículo 11 del Reglamento Parcial No. 1, de la Ley. Artículo 10 En el caso de que una venta de bienes o prestación de servicios en la cual se haya otorgado una factura simplificada, quedaren sin efecto por cualquier causa, y se devuelva el bien o se rescinda el servicio dentro del mismo período impositivo en que se efectuó la venta o prestación de servicio, deberá consignarse en el reverso del original de la factura simplificada, la fecha, el nombre completo, dirección, cédula de identidad, número del RIF del comprador o receptor del servicio, debiendo adjuntarse el original de la factura simplificada a su copia respectiva. Si la venta o prestación de servicios se efectuó con comprobante de máquina registradora, deberá emitirse una nota de crédito en la que se deje constancia, además de los datos indicados en el párrafo anterior, la fecha, número y monto del comprobante otorgado inicialmente, así como el número y ubicación de la máquina registradora respectiva, debiendo adjuntarse el original del comprobante a la copia de la nota de crédito que corresponda. Artículo 11 La Administración Tributaria podrá eximir de la obligación de emitir facturas por las ventas de bienes y prestaciones de servicios sujetas al régimen de percepción anticipada del impuesto al valor agregado, establecido en el artículo 7 de la Ley. Artículo 12 La emisión de las notas de débito fiscal o de crédito fiscal no serán procedentes para modificar facturas simplificadas otorgadas con anterioridad, a menos que todos estos documentos sean nominativos en cuanto a su emisor y comprador de los bienes o receptor de los servicios. TÍTULOS IV DE LOS LIBROS Y REGISTROS CONTABLES Artículo 13 Los contribuyentes que vendan bienes muebles o presten servicios a consumidores finales, en lo que concierne a la obligación de llevar libros y registros especiales, referentes a las actividades y operaciones generadoras del impuesto, se regirán por las normas contables generalmente aceptadas, por los preceptos de la Ley que se reglamenta, por las disposiciones del Título III del Reglamento Parcial No. 1 y por las normas especiales y preferentes de este Reglamento. Para tales contribuyentes no regirá lo dispuesto en el último aparte del artículo 17 del Reglamento Parcial No. 1; en consecuencia, los asientos y registros deberán hacerse cronológicamente en las fechas en que se realicen las operaciones. En cuanto a los registros en el Libro de Compras, se les aplicarán las normas del artículo 21 del Reglamento Parcial No. 1, en lo que a ellos concierne. Artículo 14 Los contribuyentes a que se refiere el artículo anterior, en cuanto al Libro de Ventas se regirán por el presente artículo y deberán registrarse diariamente en dicho Libro sus operaciones con los datos que exija la Administración Tributaria y, en todo caso deberán registrarse los asientos siguientes: 1) Día, mes y año de las respectivas ventas y prestaciones de servicios con facturas simplificadas realizadas en el día. 2) Número de la primera factura simplificada del día de cada talonario usado en forma consecutiva o simultánea, según sea el caso 3) Número de la última factura simplificada del día de cada talonario usado en forma consecutiva o simultánea, según sea el caso. 4) Número de la factura global emitida en el día, que resume las ventas de bienes y prestaciones de servicios inferiores al monto mínimo fijado. 5) Monto de las ventas de bienes y prestaciones de servicios gravadas del día, por las cuales se han emitido facturas simplificadas. 6) Total del impuesto al valor agregado causado en las operaciones del numeral anterior. 7) Monto de las ventas de bienes y prestaciones de servicios gravadas del día, sin facturas simplificadas por ser inferiores al monto mínimo fijado. 8) Total del impuesto al valor agregado causado en las operaciones del numeral anterior. 9) Monto de las ventas de bienes y prestaciones de servicios exentas del día, por las cuales se han emitido facturas simplificadas. 10) Monto de las ventas de bienes y prestaciones de servicios exentas del día, sin facturas simplificadas por ser inferiores al monto mínimo fijado. Parágrafo Primero: Cuando se utilicen simultáneamente varios talonarios de facturas simplificadas, deberá registrarse separadamente las correspondientes a cada talonario en la forma antes señalada. Parágrafo Segundo: Los contribuyentes que realicen a la vez ventas de bienes y prestaciones de servicios por las cuales emitan facturas, facturas simplificadas y comprobantes de máquina registradora, contabilizarán en el Libro de Ventas en forma separada los diferentes tipos de operaciones, considerando los asientos contables señalados en este artículo, en cuanto corresponda a cada una de las modalidades de las operaciones. Artículo 15 En los Libros de Compras y Ventas al final de cada mes, todos los contribuyentes deberán hacer un resumen separado del monto de la base imponible ajustada con las adiciones y deducciones que han correspondido, de conformidad con los artículos 21 y (ilegible) de la Ley, del débito y del crédito fiscal al correspondiente período impositivo, así como un resumen del monto de las ventas de bienes y prestaciones de servicios exentas del impuesto. Estos resúmenes deberán ser coincidentes con los datos que han de consignarse en el formulario de declaración y pago del impuesto. TÍTULO V DISPOSICIONES TRANSITORIAS Y FINALES Artículo 16 Los contribuyentes ordinarios en su condición de vendedores de bienes y prestadores de servicios a consumidores finales, quedan facultados a utilizar máquinas registradoras, sin tener la autorización previa de la Administración Tributaria hasta el 30 de junio de 1994, sin perjuicio de la potestad de inspección y fiscalización a que se refiere el artículo 118 del Código Orgánico Tributario. La autorización a que se refiere el artículo 6 de este Reglamento, será tramitada de acuerdo con las formalidades y procedimientos que al efecto establecerá oportunamente la Administración Tributaria. En todo caso el acto administrativo correspondiente deberá ser emitido por la Administración Tributaria, dentro de los tres (3) meses siguientes a la publicación de este Reglamento. Artículo 17 Se deroga el artículo 28 del Reglamento Parcial No. 1 de la Ley de Impuesto al Valor Agregado publicado en la Gaceta Oficial No. 4.642 Extraordinario de fecha 12 de noviembre de 1993 y reimpreso por error material en Gaceta Oficial No.4.653 Extraordinario de fecha 30 de noviembre de 1993. Artículo 18 Este Reglamento entrará en vigencia a partir del 1° de enero de 1994, salvo lo previsto en su artículo 17, el cual entrará en vigencia a partir de su publicación en la Gaceta Oficial. Dado en Caracas, a los dos días del mes de diciembre de mil novecientos noventa y tres. Año 183° de la Independencia y 134° de la Federación. (L.S.) RAMÓN J. VELÁSQUEZ Refrendado: El Ministro de Relaciones Interiores, CARLOS DELGADO CHAPELLÍN El Ministro de Relaciones Exteriores, FERNANDO OCHO ANTICH El Ministro de Hacienda, CARLOS RAFAEL SILVA El Ministro de Fomento, GUSTAVO PÉREZ MIJARES La Ministra de Educación, ELIZABETH Y. DE CALDERA El Ministro de Sanidad y Asistencia Social, PABLO PULIDO El Ministro de Agricultura y Cría, HIRAM GAVIRIA El Ministro del Trabajo, LUIS HORACIO VIVAS P. El Ministro de Transporte y Comunicaciones, JOSÉ DOMINGO SANTANDER C. El Ministro de Justicia, FERMÍN MÁRMOL LEÓN El Ministro de Energía y Minas, ALIRIO A. PARRA El Ministro del Ambiente y de los Recursos Naturales Renovables, ADALBERTO GABALDÓN A. El Ministro del Desarrollo Urbano, HENRY JATAR SENIOR La Ministra de la Familia, TERESA ALBÁNEZ BARNOLA El Ministro de la Secretaría de la Presidencia, RAMÓN ESPINOZA El Ministro de Estado, HERNÁN ANZOLA El Ministro de Estado, FRANCISCO LAYRISSE El Ministro de Estado, ALLAN BREWER CARÍAS