Principales cambios: Renta y Patrimonio 2015

Anuncio

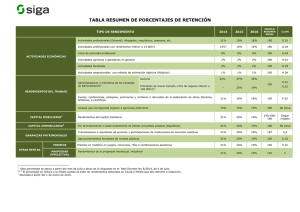

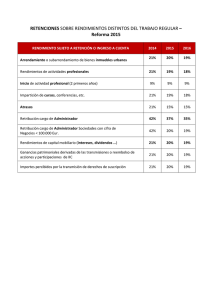

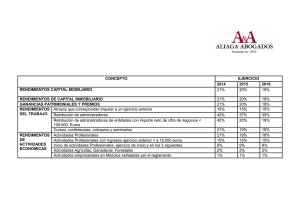

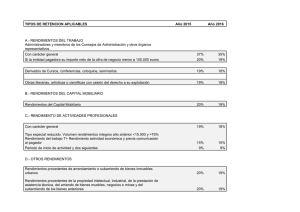

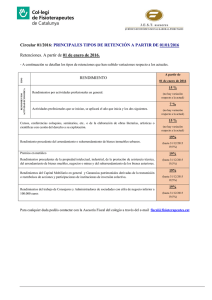

Guía Práctica con las principales novedades fiscales del ejercicio 2015 Principales cambios: Renta y Patrimonio 2015 Índice 1 Rentas exentas 3 1.1 Indemnizaciones por despido o cese del trabajador 1.2 Dividendos 1.3 Dación en pago (por el Real Decreto-ley 8/2014 con efectos desde 01-01-14) 1.4 Becas concedidas por entidades bancarias 1.5 Planes de Ahorro a Largo Plazo 2 Reglas de imputación 5 2.1 Ayudas públicas 2.2 Pérdidas derivadas de créditos no cobrados 3 Reducción por irregularidad 6 4 Rendimientos del trabajo 7 4.1Gastos deducibles 4.2 Reducción 4.3 Reducción por irregularidad con generación superior a 2 años 4.4 Rendimientos del trabajo en especie 5 Capital inmobiliario 9 5.1 Arrendamiento de bienes inmuebles reducción vivienda 5.2Imputación de rentas inmobiliarias 6Capital mobiliario 10 6.1 Reducción por periodo de generación 6.2 Compensación de rendimientos del capital mobiliario 6.3 Otras modificaciones 7 Actividades económicas 11 7.1 Estimación Directa 7.2 Exclusión del método de Estimación Objetiva* (Módulos) 7.3 Reducciones 8 Ganancias y pérdidas patrimoniales 13 8.1 Cálculo de la ganancia o pérdida patrimonial 8.2 Transmisiones por mayores de 65 años 9 Regímenes especiales 14 9.1 Transparencia fiscal internacional 9.2 Nuevo régimen de impatriados 9.3 Ganancias patrimoniales por cambio de residencia 9.4Las ganancias patrimoniales formarán parte de la renta del ahorro 10 Deducciones 17 11 Límite de la obligación de declarar 18 Principales cambios: Renta y Patrimonio 2015 2 1 Rentas exentas 1.1 Indemnizaciones por despido o cese del trabajador La exención quedará condicionada a la desvinculación efectiva del trabajador con la empresa. Salvo prueba de lo contrario, se asumirá que no se da dicha desvinculación en caso de que en los 3 años siguientes al despido o cese, vuelva a prestar servicios a la misma empresa o a otra vinculada a ella. El importe exento se limita a un máximo de 180.000€. A la parte no exenta, se le puede aplicar la reducción por irregularidad, también con los límites establecidos hasta el momento: base máxima de la renta reducible de 300.000€ y, menor aún, si la parte no exenta excede de 700.000€. En 2015 el porcentaje de irregularidad, como luego veremos, pasa del 40 al 30%. 1.2 Dividendos Se suprime la exención de los primeros 1.500€ de dividendos. “ Se suprime la exención de los primeros 1.500€ de dividendos 1.3 Dación en pago (por el Real Decreto-ley 8/2014 con efectos desde 01-01-14) Las ganancias que se pongan de manifiesto cuando se produzca la dación en pago (también ejecuciones hipotecarias o notariales) de la vivienda habitual del deudor o de su garante para cancelar deudas garantizadas con hipoteca sobre la misma, siempre que el crédito haya sido concedido por entidad bancaria o similar, si el propietario no tiene bienes o derechos suficientes para pagar, se declaran exentas. Hasta ahora, estaba exento de tributación solo en el caso de dación en pago por contribuyentes en nivel de exclusión social. 1.4 Becas concedidas por entidades bancarias Quedan exentas las becas concedidas por fundaciones bancarias para cursar estudios reglados, tanto en España como en el extranjero, en todos los niveles y grados del sistema educativo, para la investigación en el ámbito del RD 63/2006, por el que se aprueba el Estatuto del personal investigador en formación y las concedidas con fines de investigación a funcionarios y demás personal al servicio de las Administraciones Públicas y al personal docente e investigador de las Universidades. Hasta ahora, se aplicaba cuando estas becas eran concedidas por entidades sin ánimo de lucro. Principales cambios: Renta y Patrimonio 2015 3 1.5 Planes de Ahorro a Largo Plazo “ Si el importe se recupera transcurridos un mínimo de 5 años desde la primera aportación, estos productos de ahorro tienen como beneficio la exención de los rendimientos que se hayan producido Se regula el procedimiento y las condiciones en las que el titular del Plan de Ahorro a Largo Plazo puede movilizar íntegramente los derechos económicos a otro Plan de Ahorro a Largo Plazo del que será titular, sin que ello implique la disposición de los recursos. Si el importe se recupera transcurridos un mínimo de 5 años desde la primera aportación, estos productos de ahorro tienen como beneficio la exención de los rendimientos que se hayan producido. Si se producen rendimientos negativos, durante el plazo o a la extinción, no se pueden imputar hasta el período de la extinción y en la cuantía que exceda de los rendimientos exentos. Si se incumple el plazo de recuperación de fondos o se realizan aportaciones superiores a 5.000€ (máximo anual), tendrá, la entidad aseguradora o de crédito que retener al tipo establecido para los rendimientos del capital mobiliario. Principales cambios: Renta y Patrimonio 2015 4 2 Reglas de imputación 2.1 Ayudas públicas En vez de imputar estas ganancias patrimoniales cuando se produce la alteración patrimonial, que es en el momento en el que se reconoce el derecho a percibirlas, pasarán a imputarse al período del cobro. Se mantienen las reglas especiales para ayudas por compensación de defectos estructurales de la vivienda, las de los planes estatales de acceso a la primera vivienda y las de los titulares de bienes del Patrimonio Histórico Artístico. “ Estas ganancias patrimoniales pasarán a imputarse al período de cobro 2.2 Pérdidas derivadas de créditos no cobrados Se establece la imputación de la pérdida cuando que se producen determinas circunstancias: - Eficacia de la quita establecida en acuerdos de refinanciación judicialmente homologables - Eficacia del convenio en el que se acuerde una quita - Conclusión del concurso sin que se haya satisfecho el crédito - Paso de un año desde el inicio de un procedimiento judicial, distinto del concursal, sin cobrar. Este plazo se tendrá en cuenta cuando el año se cumpla ya en 2015 Principales cambios: Renta y Patrimonio 2015 5 3 Reducción por irregularidad El actual porcentaje reductor pasa del 40% al 30%. Siempre que se imputen en un único período, se mantienen los supuestos en los que se consideran rendimientos del trabajo obtenidos de forma notoriamente irregular en el tiempo. La base de los rendimientos sobre los que se aplica la irregularidad será, como máximo, de 300.000€ y la máxima reducción podrá ser de 90.000€. Hasta ahora, solo se estaba limitando la reducción de rendimientos del trabajo. “ En la reducción por irregularidad, el porcentaje reductor pasa del 40% al 30% Para aplicar la reducción, los rendimientos han de imputarse a un solo período impositivo cuando, hasta ahora, era posible cobrarlos de forma fraccionada, siempre que el número de años de generación dividido entre el número de los períodos de fraccionamiento fuera mayor que 2. No obstante, si se percibe ya una fracción en 2014, el resto de fracciones dará lugar a la reducción del 30%, con las especialidades de las indemnizaciones laborales. Principales cambios: Renta y Patrimonio 2015 6 4 Rendimientos del trabajo 4.1 Gastos deducibles Desaparece la reducción general de 2.652€, por obtención de rendimientos del trabajo. En concepto de Otros Gastos, se aprueba un nuevo gasto deducible de 2.000€, que se incrementará en otros 2.000€ anuales, si los contribuyentes desempleados e inscritos en una oficina de empleo aceptan un puesto de trabajo situado en un municipio distinto al de su residencia habitual y que exija el cambio de residencia (por este concepto no puede llegarse a un rendimiento neto negativo). Las personas discapacitadas que sean trabajadores activos se deducirán otros 3.500€, y 7.750€ si necesitan ayuda de terceras personas, tienen movilidad reducida o grado de discapacidad superior al 65%. La reducción para los trabajadores activos mayores de 65 años, desaparece. 4.2 Reducción La aplicarán los contribuyentes con rendimientos netos inferiores a 14.450€ y será de 3.700€ para los que tengan rendimientos netos de hasta 11.250€, siendo decreciente hasta llegar a 14.450€. “ La aplicarán las contribuyentes con rendimientos netos inferiores a 14.450€ 4.3 Reducción por irregularidad con generación superior a 2 años - Derivados de extinción de la relación laboral: La reducción del 30% sólo será aplicable en caso de que el cociente que resulte de dividir el número de años de generación entre el número de períodos impositivos de fraccionamiento sea mayor que 2. No se impide la reducción por haber percibido otro rendimiento en los 5 años anteriores con período de generación de más de 2 años y haberlo reducido. No obstante, si la extinción de la relación es anterior a 01/01/2013, no se aplica el límite. - Derivados de la extinción de relación mercantil: No se pueden reducir si se fraccionan, salvo que la extinción de la relación sea anterior a 01/08/2014. No se pueden reducir si se cobró en los 5 años anteriores otro rendimiento con período de generación de más de 2 años y se redujo. No se aplica la limitación si la extinción de la relación es anterior a 01/01/2013. Hay una limitación extra para estas indemnizaciones si superan los 700.000€ no exentos. - Distintos de los derivados de la extinción de la relación laboral o mercantil. Si se ejerciten opciones de compra sobre acciones por los trabajadores, concedidas antes de 01/01/2015, después de dicha fecha, siempre que hubieran transcurrido más de 2 años y no se concedieron anualmente, podrán aplicar la reducción por irregularidad aunque el contribuyente hubiera obtenido otros rendimientos con período de generación superior a 2 años. Se imputarán en un único período pero, los anteriores a 01/01/2015 que Principales cambios: Renta y Patrimonio 2015 7 se perciban fraccionados y sólo se haya cobrado una fracción antes de dicha fecha, podrán reducirse en las fracciones de 2015 y siguientes. No se aplica la reducción, si en los 5 ejercicios anteriores se hubieran percibido otros generados en más de 2 años y se hubieran reducido. 4.4 Rendimientos del trabajo en especie Los rendimientos del trabajo por entrega de acciones o participaciones a los trabajadores activos que antes no tenían la consideración de rendimientos del trabajo en especie, pasan a calificarse como exentos. También los rendimientos del trabajo por gastos de comedores de empresa, así como, los rendimientos del trabajo por gastos por seguros de enfermedad que antes no tenían la consideración de rendimientos del trabajo en especie, pasan a calificarse como exentos. “ Se detallan qué vehículos se consideran eficientes energéticamente para ponerle valor a la retribución en especie A su vez, se detallan qué vehículos se consideran eficientes energéticamente para ponerle valor a la retribución en especie si se cediesen a los trabajadores para uso particular. La valoración de dicha retribución se reducirá en un 15%, 20% o 30% si el vehículo se encuentra en alguno de los supuestos enumerados. Principales cambios: Renta y Patrimonio 2015 8 5 Capital inmobiliario 5.1 Arrendamiento de bienes inmuebles reducción vivienda El porcentaje general de reducción del rendimiento neto se mantiene en el 60%. Se suprime la reducción del 100% aplicable al alquiler de vivienda a jóvenes y, desaparece el régimen transitorio del alquiler de vivienda a jóvenes. Por lo tanto, un propietario de vivienda, con un inquilino que tenga menos de 35 años antes de 2011 y que a pesar de ser ya mayor de 30 venía reduciéndose al 100%, luego de la reforma aplicará la reducción del 60% como cualquier otro. 5.2 Imputación de rentas inmobiliarias Hasta ahora se venía imputando la renta al 2% del valor catastral, en general, y al 1,1% si el valor catastral del inmueble había sido revisado y entrado en vigor el nuevo con posterioridad al 01/01/1994. “ Se suprime la reducción del 100% aplicable al alquiler de vivienda a jóvenes Principales cambios: Renta y Patrimonio 2015 9 6 Capital mobiliario 6.1 Reducción por periodo de generación Las rentas percibidas por el acreedor hipotecario, cuando se produce la incapacidad del asegurado propietario de la vivienda, para amortizar el préstamo, tendrán el mismo tratamiento que si el beneficiario hubiera sido el mismo contribuyente, o sea como, rendimientos del capital mobiliario. Hasta el momento, la Dirección General de Tributos interpretaba que constituían una ganancia patrimonial para la persona física. En el caso de donación de activos representativos de deuda, se especifica que el donante no pueda computarse el rendimiento del capital mobiliario negativo. “ Desaparecen las compensaciones que podían aplicar los perceptores de rendimientos del capital mobiliario con motivo de la cesión de capitales a terceros 6.2 C ompensación de rendimientos del capital mobiliario Para 2015, desaparecen las compensaciones que podían aplicar los perceptores de rendimientos del capital mobiliario con motivo de la cesión de capitales a terceros, y de productos de seguro contratados con fecha anterior al 20/01/2006, si tenían que tributar más con la ley 35/2006 que con la anterior. 6.3 Otras modificaciones - Cuando el contrato combina contingencias de supervivencia con fallecimiento o incapacidad, se afina la cuantificación del rendimiento percibido por productos de seguro. - En el caso de donación de activos representativos de deuda, se esclarece que el donante no pueda computarse el rendimiento del capital mobiliario negativo. - Las rentas percibidas por el acreedor hipotecario, cuando se produce la incapacidad del asegurado propietario de la vivienda, para amortizar el préstamo, tendrán el mismo tratamiento que si el beneficiario hubiera sido el mismo contribuyente, esto corresponde a, rendimientos del capital mobiliario. Hasta el momento, la Dirección General de Tributos lo interpretaba como una ganancia patrimonial para la persona física. Principales cambios: Renta y Patrimonio 2015 10 7 Actividades económicas 7.1 Estimación Directa Tanto en los rendimientos del Régimen Normal o de la modalidad Simplificada, a los empresarios o profesionales les son de aplicación los cambios que se producen en el Impuesto sobre Sociedades, tales como la limitación de la deducibilidad de los gastos por atenciones a clientes al 1% del importe neto de la cifra de negocios, así como la no deducibilidad del deterioro de determinados activos afectos: inmuebles, intangibles o inversiones inmobiliarias o, en el caso de la Estimación Directa Normal, la nueva tabla de amortización. “ Se establece en 2.000€ anuales el límite máximo de provisiones y gastos de difícil justificación deducibles Se establece como límite máximo del importe de provisiones y gastos de difícil justificación deducibles en el régimen de Estimación Directa Simplificada: 2.000€ anuales. 7.2 Exclusión del método de Estimación Objetiva* (Módulos) *Modificaciones aplicables a partir de 2016 Cambian los límites de exclusión del método de Estimación Objetiva, según volumen de rendimientos íntegros en el año inmediato anterior: - Se elimina el límite conjunto aplicable a todas las actividades económicas de 450.000€, fijándose un límite más pequeño de 150.000€, a la vez que se saca del mismo a las actividades agrícolas, ganaderas y forestales. Para este cómputo se deben tener en cuenta todas las operaciones, exista o no obligación de expedir factura por ellas. Si el contribuyente factura a empresarios y profesionales obligados a expedir factura, el límite será de 75.000€ anuales. - Las actividades agrícolas, ganaderas y forestales, tienen un límite independiente del anterior de 250.000€ anuales. Además, - Se modifica el límite por volumen de las compras en bienes y servicios, que pasa a ser de 150.000€ anuales. Principales cambios: Renta y Patrimonio 2015 11 7.3 Reducciones La cuantificación del rendimiento neto de los autónomos dependientes se ajusta a los cambios producidos en los rendimientos del trabajo en cuanto a la sustitución de la reducción, regulada en 2014, por 2.000€ de gastos y a la aplicación de la reducción solo para rendimientos netos inferiores a 14.450€. A estos autónomos se les permite la aplicación de lo anterior aunque perciban en el ejercicio prestaciones por desempleo, siempre y cuando no superen los 4.000€. No podrán ejercer actividad económica a través de una entidad en régimen de atribución. A los empresarios y profesionales con rentas no exentas por debajo de los 12.000€, incluidas las de la actividad económica, que no puedan aplicar los gastos y la reducción de los autónomos dependientes, por no cumplir con los requisitos, se les permitirá aplicar una reducción de 1.620€, decreciente entre 8.000 y 12.000€ de renta. Principales cambios: Renta y Patrimonio 2015 12 8 Ganancias y pérdidas patrimoniales 8.1 Cálculo de la ganancia o pérdida patrimonial Los coeficientes de abatimiento que reducen, desde la fecha de adquisición hasta el 20/01/2006, las ganancias patrimoniales de todo tipo de bienes y derechos adquiridos antes de 31/12/1994, solo se aplicarán hasta un precio de venta de hasta 400.000€ acumulativo por todos los bienes transmitidos a partir de 2015 y adquiridos con anterioridad a 31/12/1994. Se eliminan los coeficientes de corrección monetaria que incrementan el valor de adquisición de los inmuebles (afectos o no), según la fecha en que se adquirieron, y que se aprueban en la Ley de Presupuestos de cada ejercicio. En cuanto a la transmisión de licencias del taxi, que hasta ahora tenían una norma especial por la que se reducía la ganancia obtenida, siempre que la transmisión se efectuase por determinados motivos o a familiares, desde el 1 de enero de 2015 solo se aplicará a la parte proporcional de la ganancia patrimonial producida desde la adquisición hasta el 31/12/2014 y se tributará por el resto. “ Se eliminan los coeficientes de corrección monetaria que incrementan el valor de adquisición de los inmuebles (según la fecha en que se adquirieron) 8.2 Transmisiones por mayores de 65 años Se establece una nueva regulación en cuanto a la exclusión de gravamen de las ganancias patrimoniales que se pongan de manifiesto con ocasión de la transmisión de elementos patrimoniales (no necesariamente inmuebles) por contribuyentes mayores de 65 años, siempre que el importe, total o parcial, obtenido por la transmisión se destine a constituir una renta vitalicia asegurada a su favor. Los requisitos para la aplicación de la exención serán: - La renta vitalicia deberá constituirse en el plazo de 6 meses desde la fecha de la transmisión del elemento patrimonial. - El contrato de renta vitalicia debe suscribirse entre el contribuyente y una entidad aseguradora. - La renta vitalicia deberá tener una periodicidad inferior o igual al año, comenzar a percibirse en el plazo de 1 año a partir de su constitución, y el importe anual de las rentas no deberá decrecer en más de un 5% respecto al año anterior. - El contribuyente deberá comunicar a la entidad aseguradora que la renta vitalicia que se contrata constituye la reinversión del importe obtenido por la transmisión de elementos patrimoniales. - La cantidad máxima total que a tal efecto podrá destinarse a constituir rentas vitalicias será de 240.000€. - Cuando el importe reinvertido sea menor que el total de lo percibido en la transmisión, únicamente se excluirá de tributación la parte proporcional de la ganancia patrimonial obtenida correspondiente a la cantidad reinvertida. Si no se cumplen estos requisitos o la anticipación, total o parcial, de los derechos económicos derivados de la renta vitalicia constituida, se someterá a gravamen la ganancia patrimonial correspondiente. Principales cambios: Renta y Patrimonio 2015 13 9 Regímenes especiales 9.1 Transparencia fiscal internacional Entre las novedades a destacar se hallan: que habrán de imputar en su IRPF la renta total obtenida por la entidad no residente si esta no cuenta con una organización de medios materiales y humanos, lo cual no se aplica si acredita que las operaciones se realizan con los medios existentes en una entidad no residente del mismo grupo del Código de Comercio o cuando esa operativa responda a motivos económicos válidos. La renta total es la base imponible resultante de aplicar los criterios establecidos en el Impuesto sobre Sociedades. Los dividendos y rentas originadas por la transmisión de participaciones no se imputarán cuando la entidad posea un mínimo del 5% en la filial y un mantenimiento de dicha posesión de al menos 1 año (entidades holding) siempre y cuando se disponga de organización para dirigir y gestionar la participación y las participadas no son patrimoniales. Se imputa siempre en el periodo en el que concluye el ejercicio social. Se suprime la opción a imputar las rentas en el período impositivo de aprobación de cuentas. Habría que añadir a la documentación que se presenta con la declaración el lugar del domicilio fiscal y la Memoria de las Cuentas Anuales. Si la entidad es residente en otro Estado de la UE, no se aplicará el régimen, siempre que se pueda acreditar la realización de actividades económicas y motivos económicos válidos o se trate de una Institución de Inversión Colectiva regulada por normativa comunitaria, constituida y domiciliada en algún Estado miembro de la UE. 9.2 Nuevo régimen de impatriados “ Se elimina la limitación de 600.000€ de retribuciones previsibles en cada período impositivo Serán gravados todos los rendimientos del trabajo obtenidos por el contribuyente durante la aplicación del régimen especial, obtenidos en territorio español no incluyéndose los rendimientos obtenidos durante la aplicación de este régimen especial, derivados de una actividad desarrollada con fecha anterior al desplazamiento. En el ámbito subjetivo de aplicación se excluyen los deportistas profesionales y se incluyen los administradores de entidades con participación inferior al 25%. Se elimina la limitación de 600.000€ de retribuciones previsibles en cada período impositivo, dejando de tener incidencia dónde se realizan los trabajos y para quién. Al haber incorporado, entre las personas físicas que pueden aplicar este régimen, aquellos que adquieran Principales cambios: Renta y Patrimonio 2015 14 su residencia fiscal en España por su desplazamiento a territorio español con motivo de adquirir la condición de administradores sociales de entidades no participadas o no vinculadas según el Impuesto sobre Sociedades, se establece la obligación de presentar junto con la comunicación por la que se opta a la aplicación de este régimen un documento justificativo emitido por la entidad que exprese la fecha de adquisición de la condición de administrador y que la participación del contribuyente en la entidad no determina la condición de entidad vinculada. Se establece la obligación del contribuyente de comunicar a la Administración Tributaria cuando finalice su desplazamiento a territorio español sin perder la residencia fiscal en España en dicho ejercicio en el plazo de 1 mes desde que finalice su desplazamiento. 9.3 G anancias patrimoniales por cambio de residencia Cuando un contribuyente pierda su residencia fiscal en España, se desarrollan diversas cuestiones relativas al mismo, al haberse establecido un nuevo supuesto de tributación de las ganancias patrimoniales por las diferencias positivas entre el valor de mercado de las acciones o participaciones en cualquier tipo de entidad, incluidas instituciones de inversión colectiva, y el valor de adquisición. “ Se establece un nuevo supuesto de tributación de las ganancias patrimoniales cuando un contribuyente pierda su residencia fiscal en España Para aplicar este supuesto, el contribuyente debe haber sido residente en España durante al menos 10 de los 15 períodos impositivos anteriores al último período impositivo que deba declararse por este impuesto, y deben darse las siguientes circunstancias: a) Que el valor de mercado de las acciones o participaciones exceda, conjuntamente, los 4.000.000€. b) Cuando no se cumpla lo previsto en la letra anterior, que en la fecha de devengo del último período impositivo que deba declararse por este impuesto, el porcentaje de participación en la entidad supere el 25%, siempre que el valor de mercado de las acciones o participaciones en la citada entidad exceda 1.000.000€. En este caso únicamente se aplicará a las ganancias patrimoniales correspondientes a las acciones o participaciones a que se refiere esta letra b). 9.4 Las ganancias patrimoniales formarán parte de la renta del ahorro En función del destino del contribuyente se establecen normas especiales para la aplicación de este régimen: a) Solicitud de aplazamiento de la deuda tributaria Para desplazamientos temporales por motivos laborales a un territorio que no tenga la consideración de paraíso fiscal, o por cualquier otro motivo siempre que en este caso el desplazamiento temporal se produzca a un territorio que tenga suscrito con España un convenio para evitar la doble imposición internacional, existe la posibilidad de solicitar el aplazamiento de la deuda tributaria. - Se aplazará el pago de la deuda tributaria correspondiente a las ganancias patrimoniales, con aplicación de las normas generales de devengo de intereses y aportación de garantías, bajo previa solicitud del contribuyente. Principales cambios: Renta y Patrimonio 2015 15 - La solicitud se formulará dentro del plazo de declaración y deberá indicarse el país o territorio al que se traslada el contribuyente. - El aplazamiento tendrá una duración máxima de 5 ejercicios. - Si el desplazamiento se realiza por motivos laborales, deberá aportarse documento justificativo de la relación laboral. - Se puede solicitar una ampliación del plazo de 5 ejercicios cuando sean desplazamientos por motivos laborales siempre y cuando existan circunstancias que justifiquen un desplazamiento temporal más prolongado, sin que la ampliación pueda exceder de 5 ejercicios adicionales. La solicitud se deberá presentar en el plazo de los 3 meses anteriores a la finalización de los 5 ejercicios siguientes. b) Unión Europea o Espacio Económico Europeo Si el traslado de residencia tiene lugar a otro Estado de la UE o de EEE con el que haya efectivo intercambio de información, se puede optar por liquidar la ganancia si: se transmitan las acciones “ intervivos” en 10 años siguientes, se traslada fuera de la UE o EEE o no se comunica la opción especial. También se aplica si se trasladase a un paraíso fiscal, aunque no pierda la condición de contribuyente por IRPF, con determinadas especialidades. Principales cambios: Renta y Patrimonio 2015 16 10 Deducciones Se eliminan las deducciones por cuenta ahorroempresa y por alquiler. No obstante, los inquilinos que tengan un contrato de arrendamiento anterior al 01/01/2015 que hubieran satisfecho cantidades por alquiler con anterioridad a esa fecha y hubieran tendido derecho a aplicarla, podrán seguir haciéndolo en las condiciones establecidas hasta ahora en la norma vigente. La deducción por inversión de beneficios para empresarios de reducida dimensión (en Sociedades se elimina) se mantiene, aunque varían los porcentajes, los del 10% y del 5% pasan a ser del 5% y del 2,5% respectivamente. “ Se modifican los porcentajes de la deducción por inversión de beneficios para empresarios de reducida dimensión Se incorpora la deducción del 20% de aportaciones a partidos políticos, con 600€ anuales de base máxima. Los porcentajes de deducción a instituciones beneficiarias del mecenazgo premiando las deducciones pequeñas y recurrentes, se incrementan pasando del porcentaje de deducción del 25% al 27,5% en 2015 y al 30% en 2016, siendo estos porcentajes del 50% y 75% sobre los primeros 150€ de donación en 2015 y 2016, respectivamente. Conjuntamente con la deducción por maternidad, se establecen minoraciones a la cuota diferencial (se podrán cobrar sin haber tenido retenciones por ese importe e incluso de forma anticipada) por las siguientes circunstancias: - por cada descendiente discapacitado con derecho a aplicar el mínimo por descendientes por él (1.200€/año) - por cada ascendiente discapacitado (1.200€) - por ser un ascendiente o un hermano huérfano de padre y madre que forma parte de una familia numerosa (1.200€ en general, 2.400€ si es de categoría especial) Principales cambios: Renta y Patrimonio 2015 17 11 Límite de la obligación de declarar “ Se suprime la deducción de 400€ que podían aplicar determinados contribuyentes con rentas bajas El límite en la obligación de declarar pasa de 11.200€ anuales a 12.000€ para los contribuyentes que perciban rendimientos del trabajo de más de un pagador, anualidades por alimentos o pensiones compensatorias, rendimientos del trabajo de un pagador no obligado a retener o sometidos a tipo fijo de retención. Principales cambios: Renta y Patrimonio 2015 18 Gestión completa de Renta, Patrimonio y Modelo 720