ORGANIZACIÓN TERPEL S.A. Calificación de Emisor Segunda

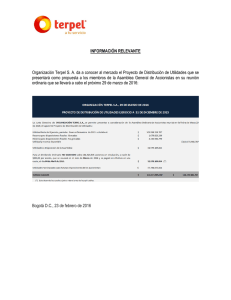

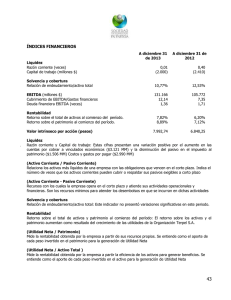

Anuncio

Contactos: Daniel Fernando Cruz H. dcruz@brc.com.co Maria Carolina Barón cmbaron@brc.com.co Septiembre de 2006 . ORGANIZACIÓN TERPEL S.A. Calificación de Emisor Segunda Revisión Anual BRC Investor Services -Organización Terpel S.A. Calificación Capacidad de Pago AA+ Millones de Pesos Junio/2006 Activo: $1.002.612; Pasivo: $518.062; Patrimonio: $484.550; Utilidad Ejercicio: $35.765 ; ROE: 7%; ROA: 4% Historia de la Calificación: Asignada en Julio de 2004, AA+ (Doble A más). Asignada en Diciembre de 2005, AA+ (Doble A más). La información financiera incluida en este reporte está basada en cifras con cortes al 31 de Diciembre de 2003, 2004, 2005 y balances a junio de 2006. Las cifras están en pesos colombianos a menos que se indique lo contrario. 1. FUNDAMENTOS DE LA CALIFICACIÓN Con base en el análisis y evaluación del comportamiento de los resultados financieros y operacionales, la estructura administrativa y operativa, y el posicionamiento en el mercado, BRC Investor Services S.A.-Sociedad Calificadora de Valores, asignó la calificación de AA+ (Doble A Más) a la Organización Terpel S.A. Esta es la segunda mejor calificación en grados de inversión, indica una buena capacidad de repagar oportunamente capital e intereses, con un riesgo incremental limitado en comparación con las emisiones calificadas con la categoría más alta. A pesar de los buenos resultados que ha registrado la compañía desde su fusión en junio de 2004, aún se presentan algunas dificultades en la consolidación del proceso que pueden afectar el desempeño de la entidad lo que se refleja en el mantenimiento de la calificación en el mismo nivel que el año anterior. Vale la pena agregar que TERPEL sigue presentando una alta calidad crediticia y un alto desarrollo en la información disponible sobre cada Unidad Estratégica de Negocio (UEN), su respectivo desempeño y las estrategias que se van a seguir en el futuro. La Organización Terpel es la empresa comercializadora de combustible con mayor participación en el mercado colombiano, esto se refleja en su amplia red de distribución mayorista y minorista así como su presencia en el sector de aviación y lubricantes. Con el objetivo de dar un mejor enfoque a cada negocio, la compañía cuenta con unidades estratégicas independientes que tienen como objeto darle el debido enfoque estratégico a cada sector. A pesar que la formalización de la fusión es reciente, cuenta con la experiencia de más de 40 años de sus predecesores, este “know how” le ha permitido mantener un creciente posición como líder en un sector altamente competido por multinacionales como Chevron-Texaco, Exxon-Mobil y recientemente Petrobrás. Como complemento a su negocio en el país, en el transcurso del segundo semestre de 2006 se realizó una inversión en el mercado ecuatoriano al adquirir 65 Estaciones de Servicio (EDS); cabe destacar que esta medida no se refleja en los Estados Financieros a junio de 2006 pero dada su importancia fue parte del análisis para el otorgamiento de la calificación. La inversión fue realizada con la generación interna de recursos de la compañía y con base en la valoración realizada se espera un buen desempeño futuro. La Organización Terpel tomo la decisión de internacionalizarse luego de observar que algunas firmas multinacionales con presencia en la zona están dando prioridad a países como China, India y Rusia y están comenzando a desinvertir en la región lo que aprovechará para replicar su exitosa experiencia nacional en mercados con características similares al colombiano. Durante los últimos dos años la empresa se ha enfrentado a un mercado y economía cambiante. De un lado, se ha presentado un incremento en el precio del petróleo y sus derivados en el mercado internacional, por factores tanto políticos como de demanda; de otro, un agotamiento en las reservas de petróleo nacionales, situación que preocupa al gobierno ante la posible perdida de autonomía energética; lo que ha llevado a que la nación haya replanteado su política y haya acelerado el desmonte de subsidios al combustible en busca de reducir los costos de oportunidad que este le implica. Los altos precios de la gasolina también han tenido un impacto sobre los consumidores, generando una acelerada conversión a gas del parque automotor, lo que ha afectado la demanda de gasolina en las principales ciudades del país. Sin embargo, la Organización Terpel 2 de 12 Organización Terpel S.A. previendo este hecho, es líder en la construcción de EDS1 con gas natural vehicular. A medida que la demanda de este producto ha crecido, Terpel ha ampliado su participación en el mercado, haciendo alianzas con los principales distribuidores de este producto. Los resultados de la firma se vieron afectados por los anteriores eventos, los galones comercializados por la unidad mayorista que concentra alrededor del 80% de los ingresos han disminuido, no obstante esto no se ha traducido en una caída de los ingresos operacionales debido al incremento de los precios del combustible. Sobre la rentabilidad, hay que destacar que se ha visto reducida de manera constante durante los últimos cuatro semestres, esto ha sido el resultado de márgenes regulados en centavos de dólar que impiden obtener mayores beneficios en zonas donde la competencia no tiene presencia y además hace que el desempeño financiero de la Organización Terpel esté ligado a la tasa de cambio que se revaluó de 2004 a 2005. Las eficiencias esperadas en los gastos operacionales con motivo de la fusión aun no se han generado, inclusive se ha presentado la situación contraria en donde se ha incrementado su participación frente a los ingresos. A futuro es necesario que la compañía genere estabilidad en ellos debido que se enfrenta a márgenes brutos regulados, por lo tanto la viabilidad económica del negocio depende en buena parte del control y eficiencia de los gastos. Los índices de liquidez de la compañía dan claras señales de una buena capacidad de pago. Por una parte mantiene una razón corriente mayor a uno, en donde es importante destacar la alta calidad y creciente eficiencia que presentan sus cuentas de cartera e inventario; por otra, en el segundo semestre del 2006 se realizó una reestructuración de pasivos financieros, lo que mitigó la concentración de éstos en el corto plazo. En lo que respecta al manejo de capital de trabajo, se ha presentado alguna volatilidad; este es uno de los temas sobre los cuales se hará especial seguimiento en el futuro, ya que una compañía como TERPEL requiere de políticas claras para la administración de sus cuentas por cobrar y sus inventarios, mientras que sus cuentas por pagar dependen en gran medida de las decisiones de política que tome su único proveedor de materia prima, Ecopetrol. La organización recurre al sector financiero en búsqueda de la financiación de sus programas de CAPEX, los cuales son una necesidad constante en aras de mantener los estándares de seguridad y contratos vigentes con las estaciones de servicio. A pesar de la reducción que se ha presentado en los niveles de rentabilidad de la compañía, las coberturas sobre sus obligaciones señalan una alta 1 Estaciones de Servicios capacidad crediticia, reflejada por ejemplo en que el EBITDA es suficiente para cubrir varias veces su servicio de deuda (9.45 veces a junio de 2006). En general la Organización Terpel sigue siendo una empresa altamente competitiva en el sector, no sólo por su amplia cobertura y conocimiento del mercado, también como resultado de una constante adaptación a los cambios. Sin embargo, enfrenta algunas debilidades y amenazas como resultado de un largo proceso de fusión que aun generan incertidumbres e ineficiencias las cuales por ahora le impiden acceder a la calificación más alta. 2. ANALISIS DOFA Debilidades: • ECOPETROL define unilateralmente las condiciones para los distribuidores. • El margen bruto regulado no permite obtener mayores beneficios en zonas rurales donde la competencia no tiene presencia y Terpel tiene cubrimiento. • Margen atado a una moneda extranjera (centavos de dólar) pero no tienen un apropiado mecanismo de cobertura del riesgo cambiario. • Cambio o actualización del Sistema Global de Planificación de Recursos (ERP,2 por sus siglas en ingles) puede presentar inconvenientes en la operación. • Alta rotación de personal incluyendo cargos directivos. • Falta de experiencia en mercados extranjeros. • Elevados precios de los combustibles que pueden desincentivar el consumo. • Disminución de los márgenes de rentabilidad. • A pesar de haber iniciado el proceso de depuración de la información de la cartera, aún no se cuenta con información completa que facilite la gestión de cartera. Oportunidades: • Profundizar el negocio de lubricantes que representan un mayor margen de rentabilidad. • Aumentar presencia comercial en otros países de la región. • Obtener alianzas con compañías extranjeras. • Multinacionales están dejando la región en busca de mercados con mayor crecimiento. • Desarrollo de nuevas líneas de productos. • Aumentar presencia de EDS en grandes ciudades (Bogotá, Medellín y Calí) • Consolidarse en el largo plazo como distribuidor de gas vehicular, sustito de los combustibles a base de hidrocarburos, aprovechando su amplia red de EDS. • Optimización de costos luego de la fusión. 2 Enterprise Resource Planning (ERP): son sistemas de gestión de información que integran y automatizan muchas de las prácticas de negocio asociadas con los aspectos operativos o productivos de una empresa. La calificación de riesgo de BRC Investor Services S.A.- Sociedad Calificadora de Valores- es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. 3 de 12 Organización Terpel S.A. Fortalezas: • La más amplia red propia de EDS en Colombia tanto en número como en cobertura. • Relaciones sólidas con los clientes, soportadas en contratos comerciales de suministro a largo plazo. • Profundo conocimiento del mercado y sus necesidades. • Alto reconocimiento de marca en el territorio nacional. •. Amenazas: • Ingreso de nuevos competidores internacionales al mercado nacional como Petrobras. • Volatilidad del precio del petróleo. • Dificultades en el proceso de homogenización de procedimientos en la integración de las 7 compañías Terpel. • Entorno regulatorio cambiante. • Productos sustitutos en el mercado. (Gas Natural) 3. SECTOR Por disposición del Código de Petróleos, el almacenamiento, manejo, transporte y distribución de los combustibles líquidos derivados del petróleo, son servicios públicos, siendo el encargado de la supervisión de este sector el Ministerio de Minas y Energía. Los precios que hoy pagan los colombianos en las estaciones de servicio por la gasolina motor corriente, extra y el ACPM, son fijados por el Ministerio con base en una metodología tarifaría establecida en 1998, basada en el comportamiento de los precios internacionales de los combustibles y la variación de la tasa de cambio. El precio de la gasolina básicamente está compuesto por los siguientes rubros: Margen del Distribuidor Mayorista: Es el costo que corresponde al Mayorista como ingreso por el almacenamiento y la distribución del combustible. Margen del Distribuidor Minorista: Lo que corresponde al minorista como remuneración por la distribución del combustible al público. Transporte: Corresponde al costo del servicio que prestan los carrotanques. Este valor es definido por las alcaldías a través del Comité Local de Precios. correspondería a los costos en los que incurriría un importador. El objetivo del gobierno es que el precio refleje los gastos que integran la cadena de producción; no obstante debido al impacto de los precios de combustible en la economía, el gobierno estableció un precio nacional para la gasolina, la diferencia entre el precio de mercado y el precio nacional implica un subsidio que asume ECOPETROL por los ingresos que deja de percibir. Los altos precios del petróleo han renovado el interés en otras opciones de combustibles no sólo en Colombia, también alrededor del mundo; como posible bien sustituto sobresale el Gas Natural Vehicular(GNV), además de ser más económico, resulta menos nocivo para el medio ambiente y sólo tiene como contrapartida una disminución en potencia, que para vehículos particulares no es preocupante. No obstante, para que pueda propagarse su uso, tendría que realizarse un extensivo cambio en el parque automotor. Recientemente se presentó una modificación en la operatividad del sector. El Decreto 4299 de noviembre de 2005 estableció de forma precisa los deberes de cada uno de las partes involucradas en la cadena de distribución del combustible, en especial formalizó los requerimientos de operación para que se genere equidad entre los participantes en el mercado, de tal forma que puedan competir en las mismas condiciones. 4. LA COMPAÑIA Reseña histórica: La Organización Terpel S.A. es el resultado de la integración de las 7 compañías Terpel existentes en el país, que fueron creadas en el período transcurrido entre 1968 y 1990, como resultado de la necesidad del Gobierno de garantizar el suministro de combustibles a las regiones del país que no estaban siendo atendidas por las compañías multinacionales. El cuadro a continuación muestra la fecha de creación de cada una de las compañías y el área de atención correspondiente. Sobretasa: Es un impuesto establecido mediante la ley 488 de 1998. La reforma tributaria de 2002 definió como tarifa de la Sobretasa para la gasolina motor el 25% del precio de referencia y para el ACPM el 6% El Ingreso al Productor: Es lo que recibe Ecopetrol por la venta de cada galón de combustible. Si se acaban las reservas de petróleo en Colombia, el ingreso al productor La calificación de riesgo de BRC Investor Services S.A.- Sociedad Calificadora de Valores- es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. 4 de 12 Organización Terpel S.A. Compañía Fecha de Creación Bucaramanga 1968 Centro 1971 Antioquia 1973 Sur 1983 Norte 1983 Sabana 1986 Occidente 1988 Áreas de atención Región noreste del país Caldas, Quindío, Risaralda, Norte del Valle y Tolima Antioquia y Chocó Huila, Tolima, Caquetá, Putumayo, Sur de Cundinamarca Córdoba, Sucre, Bolívar, Atlántico, Magdalena, Guajira, San Andrés y Norte del Cesar Cundinamarca, Boyacá, Meta, Vichada, Guainiía, Guaviare y Amazonas Sur del Valle, Nariño y Cauca. Fuente: Organización Terpel. En 1993 ECOPETROL decide vender su participación en estas compañías, exceptuando solo el caso de Terpel Antioquia. A partir de ese momento estas compañías se constituyen en entes privados que operan en igualdad de condiciones que los otros agentes conformados principalmente por compañías multinacionales. En 1999, luego de un intento fallido de vender las 7 empresas a través de un encargo fiduciario, surge la iniciativa de integrar a los accionistas mayoritarios en un solo ente; con este objeto, fue creada en el año 2000 la Sociedad de Inversiones en Energía S.A. – (SIE). Posteriormente en Diciembre de 2002, se crea la Organización Terpel con el objetivo de dar un direccionamiento estratégico a los 7 terpeles. El siguiente diagrama muestra la estructura de la organización actualmente: SIE sigue como principal accionista del Grupo, controlando las 7 compañías que a su vez controlan a OT SOCIEDAD DE INVERSIONES EN ENERGIA S.A. ANTIOQUIA CENTRO BMANGA OT queda con la totalidad de los activos y pasivos del grupo, por lo tanto con su operación. NORTE OCCIDENTE ORGANIZACIÓN TERPEL S.A. OTROS ACCIONISTAS SABANA SUR Los Terpeles ceden sus activos y sus pasivos a OT quedando solo con acciones de OT sociedades a cambio de sus activos, lo que permitió que la nueva compañía integrada empezara a operar formalmente el primero de julio del mismo año. Tabla 1. Composición Accionaría Organización Terpel % Acciones Bucaramanga 24,50% Sabana 18,10% Antioquia 16,60% Sur 16,00% Occidente 10,40% Centro 8,90% Norte 5,60% Total Fuente: Organización Terpel. 100,10% Con la fusión se procedió a unificar políticas en los ámbitos administrativos y financieros. De esta forma, los procedimientos de presupuesto, contabilización, deuda, y algunos temas laborales fueron los primeros en abordarse en busca de generar ahorros operativos, los cuales son de gran importancia en un sector donde los márgenes son regulados y estrechos. Adicionalmente, se llevó a cabo la consolidación de procesos operativos en plantas y estaciones de servicio con el propósito que los clientes en cualquier lugar del país reciban el mismo servicio. Mercado: El mercado nacional es atendido por varias compañías que se dedican a comercializar combustible y otros derivados del petróleo, siendo Mobil, Texaco y Terpel las que mantienen una participación importante; de éstas la única que ha demostrado un crecimiento constante en el mercado es Terpel, pasando de concentrar el 28% en el 2001 a 36.5% a mediados de 2006. (Ver gráfica “Participación En El Mercado Por Compañía”) En el mediano y largo plazo Terpel planea aumentar su presencia en los grandes centros urbanos como Bogotá, Cali y Medellín donde la demanda es mayor. También concentrará parte de sus esfuerzos en la comercialización de G.N.V. del cual ya cuenta con un porcentaje importante en las ventas nacionales. Fuente: Organización Terpel. En junio del 2004 la junta directiva de la Organización aprobó la valoración de la empresa y autorizó la emisión de acciones, estas fueron repartidas a las antiguas La calificación de riesgo de BRC Investor Services S.A.- Sociedad Calificadora de Valores- es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. 5 de 12 Organización Terpel S.A. Gráfica 1 Participación En El Mercado Por Compañía 100% 80% 60% 40% grandes ciudades. Sin embargo, este proceso debe hacerse responsablemente, en la media que la fusión aun genera algunos inconvenientes de información, por lo tanto mayores requerimientos operativos y administrativos pueden comprometer su estabilidad en el mediano o largo plazo. Organización: 20% 0% 2.000 Terpel 2.001 Exxonmobil 2.002 Texaco 2.003 Brio 2.004 2.005 Shell/Petrobras 2.006 Otros Fuente: Organización Terpel. A través de sus canales de distribución, en especial las estaciones de servicio, la Organización Terpel espera consolidar su línea de lubricantes, los cuales generan márgenes de rentabilidad más amplios, pero actualmente no tienen una penetración acorde a la posición de la empresa en el mercado como se puede ver en la tabla “Evolución de la participación en el Mercado de Lubricantes”. Tabla 2. Evolución de la Participación en el Mercado de Lubricantes COMPAÑÍA PARTICIPACION PARTICIPACION Dic-04 Jun-06 Mobil 24.2% 29.44% Shell 19.06% 22.06% Texaco 18.3% 20.72% Terpel 12.5% 12.79% Otros 10.2% 12.56% Esso 10.9% 10.6% Castrol 4.4% 4.62% Fuente: Organización Terpel. La empresa ha empezado su programa de internacionalización luego de comprar 61 EDS en Ecuador que eran propiedad de Chevron. La expansión por la región fue una de las metas de la fusión pero no había sido realizada debido a que se estaba esperando la oportunidad de comprar estaciones de servicio en mercados al menos igual de rentables que la operación en Colombia, donde además no este saturado el sector y se presente des-inversión de grandes multinacionales, características que cumple completamente el caso de Ecuador. Para la calificadora la expansión por la región de la firma es una gran oportunidad, de esta manera la compañía puede aumentar sus ingresos en un momento en que el sector en Colombia muestra señales de saturación en las Terpel es una compañía que trabaja a través de 4 Unidades Estratégicas de Negocios (U.E.N.), todas giran alrededor de la comercialización de derivados de petróleo pero se enfrentan a necesidades, clientes y competencia diferentes, por lo que se considera apropiado conocer cada una por separado. La primera U.E.N. es la Mayorista, encargada del transporte y almacenamiento desde la salida del combustible de las refinerías de ECOPETROL, hasta su entrega en las estaciones de servicio. En general maneja los subprocesos de nominación de combustible, recibo en las plantas, manejo de inventarios, mantenimiento de plantas y entrega de combustibles. Gestiona la labor comercial con la industria para los llamados grandes clientes, es responsable del desempeño comercial y las actividades operativas y logísticas relacionadas con las estaciones de servicio. Cuenta con 26 puntos de abastecimiento en todo el país. El plan de esta UEN se concentra en la afiliación de las EDS blancas, en asegurar el volumen de las EDS con imagen Terpel pero sin contrato de afiliación vigente y en lograr cambios de bandera en EDS de la competencia. Para esto aprovecha la coyuntura de la entrada en vigencia del decreto 4299 que reglamenta la cadena de suministro de combustibles en el país. La UEN minorista se encarga de satisfacer tres objetivos de la empresa, la dirección de puntos de venta, la coordinación nacional de fidelización del consumidor y el direccionamiento de expansión y desarrollo. Los activos de esta unidad son las estaciones de servicio propias, de las cuales es responsable por sus resultados comerciales, operativos y financieros. Adicionalmente presta soporte a las otras unidades (lubricantes y aviación) en procesos de licitación y otras actividades de ingeniería. El planteamiento estratégico para esta unidad puede dividirse en 4 puntos principales, 1. Validar un esquema de EDS ideal, en donde se define lineamentos generales de operación, ambiente, margen y servicio al cliente. 2. Cerrar o dejar de operar estaciones de servicio que no generen valor para la compañía. 3. Implementar programas de fidelización de clientes. Y 4. Mejorar la posición competitiva del Gas Natural Vehicular (GNV). La calificación de riesgo de BRC Investor Services S.A.- Sociedad Calificadora de Valores- es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. 6 de 12 Organización Terpel S.A. Finalmente se encuentra la unidad de lubricantes, que se encarga de la producción y comercialización de estos productos junto a SPA, Suplementos Para Automóviles. Los canales de distribución utilizados son la red de estaciones Terpel, los talleres y las estaciones de servicio de otras compañías. La estrategia de este negocio va a ser la activación del consumidor final pasando de un negocio de canal a uno de marketing, En términos de producto, se busca un mejoramiento de la relación de ventas monógrado a favor de multigrado teniendo en cuenta que este último tiene índices de rentabilidad mayores 5. ANALISIS FINANCIERO Ingresos y Rentabilidad: A partir de la fusión de los siete (7) Terpeles en junio de 2004 los ingresos de la compañía han tenido una tendencia positiva, incrementándose semestralmente a una tasa superior a la inflación. Esto ha sido el resultado del aumento del precio del petróleo a escala global, lo que genera un incremento en los precios de los diferentes tipos de gasolina y lubricantes comercializados por la firma A pesar del comportamiento positivo que ha tenido los ingresos operacionales es necesario destacar que los galones comercializadas si han disminuido, esto se puede observar en la Gráfica 3 que resume el comportamiento por UEN, de ella se puede resaltar que mientras las unidades de aviación, lubricantes y minoristas presentan pequeños crecimientos en el número de galones comercializados la mayorista presenta una disminución de cerca de 10.000 galones. Es importante destacar que la disminución en galones comercializados no ha impactado la participación de Organización Terpel en el sector debido a que esto ha sido una situación sectorial, los altos precios del Gráfica 3 EVOLUCIÓN DE VENTAS DE GALONES POR UEN 90.000.000 520.000.000 80.000.000 70.000.000 500.000.000 60.000.000 50.000.000 480.000.000 40.000.000 Mayorista El enfoque estratégico de la UEN Aviación ha sido el enfoque a las operaciones regionales de aerolíneas, aprovechando la red de aeropuertos y cobertura en el país, sustentados en negociaciones flexibles, operaciones eficientes con atención integral. combustible des-estimulan el consumo de usuarios así como a la transformación a GNV. Aviación, Lubricantes y Minoristas La UEN de aviación es responsable del abastecimiento de combustible en los aeropuertos, involucra los procesos de recibo, almacenamiento, suministros y comercialización. La unidad comercializa dos tipos de combustibles JET A1 y AV-Gas. Sus servicios son utilizados por aerolíneas comerciales y de carga, las Fuerzas Armadas y aviación particular. Actualmente la UEN trabaja en 19 aeropuertos distribuidos en el territorio colombiano, hay perspectiva de crecimiento en este sector a medida que la empresa logre incursionar en nuevas ciudades. 30.000.000 460.000.000 20.000.000 10.000.000 - 440.000.000 Dic-04 Vol/ Minorista Jun-05 Vol/ Aviación Dic-05 Jun-06 Vol/ Lubricantes Vol/ Mayorista Fuente: Organización Terpel. Por su parte los márgenes de rentabilidad muestran una tendencia decreciente durante los periodos analizados (Ver Gráfico 4). El margen bruto se redujo de 10.16% a diciembre de 2004 a 7.77% a junio de 2006. La anterior reducción ha sido el resultado de dos factores, por un lado la rentabilidad para la comercialización de gasolina corriente y ACPM esta fijada en centavos de dólares, por lo tanto al incrementarse su precio pero mantener el margen fijo se presenta una disminución sobre los retornos. Por otro, al ser la rentabilidad fijada en centavos de dólar por galón, los resultados de la compañía dependen de forma directa del comportamiento de la tasa de cambio, durante el 2005 se presentó una reevaluación del peso que condujo a la reducción de la rentabilidad (menos pesos por cada dólar). En vista que los retornos de la comercialización de combustible son estrechos y la rentabilidad esta atada a la tasa de cambio, BRC considera que la Organización Terpel se enfrenta a un gran riesgo cambiario, no obstante la entidad no cuenta con ningún mecanismo de cobertura para mitigarlo. Esta exposición es uno de las mayores debilidades de la compañía en la medida que un cambio inesperado en la tasa de cambio puede afectar la capacidad de la organización para generar recursos y cubrir sus gastos operacionales y financieros. Otros indicadores de rentabilidad mantienen la misma tendencia decreciente. Por ejemplo, el margen operacional, pasó de ser 6.03% a diciembre de 2004 a 3.35% en junio de 2006, este hecho se explica por un incremento de los gastos de nomina y generales, hecho que resulta contradictorio con los objetivos de la fusión en donde se priorizaba la generación de eficiencias en los gastos administrativos y de ventas. La calificación de riesgo de BRC Investor Services S.A.- Sociedad Calificadora de Valores- es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. 7 de 12 Organización Terpel S.A. Gráfica 4 EVOLUCIÓN DE MÁRGENES DE RENTABILIDAD 14% Para culminar con su proceso de integración, la Organización Terpel accedió a un cupo de crédito por $100.000 millones con los bancos, y para lo cual debía cumplir con algunos covenants: 12% • 10% 8% • 6% • 4% 2% 0% Mgn Bruto Mgn Op Mgn EBITDA Mgn Neto ROA ROE Dic-04 Jun-05 Dic-05 Jun-06 Fuente: Organización Terpel. En general, a pesar que se presenta una caída en la rentabilidad de la compañía esto ha sido el resultado de factores particulares como la reevaluación del peso, las inversiones realizadas y cambios en el ERP. Sin embargo en el futuro no se prevé otro evento que cuestione la estabilidad la viabilidad económica de la empresa fuera de cambios en la tasa de cambio imprevistos. Endeudamiento y Cobertura: El nivel de endeudamiento (Pasivo/Activos) de la organización Terpel se ha mantenido estable a partir de la fusión en junio de 2004, prueba de ello es que dicho indicador se ha mantenido alrededor del 52% durante los últimos dos años. Cabe destacar que a pesar de la estabilidad de los pasivos su composición interna sí se ha modificado; en especial las obligaciones financieras que pasaron de representar el 45% del pasivo a diciembre de 2005 a 59% junio de 2006 ante las inversiones realizadas en las EDS del país manteniendo los estándares establecidos en el Decreto 4299. Gráfica 5 EVOLUCIÓN ENDEUDAMIENTO 55% 50% 45% 40% 35% 30% 25% 20% 15% 10% 5% 0% Dic-04 Jun-05 Nivel de endeudamiento Dic-05 Relación entre Deuda Financiera/EBITDA3 no superior a 3 veces. Cobertura de EBITDA/ Gastos de Intereses no inferior a 2. Un flujo libre de caja no inferior a una 1 vez el servicio de la deuda. De acuerdo con lo acordado, de no cumplir con alguno de ellos Terpel debería abstenerse de realizar pago de dividendos a sus accionistas como acostumbra cada semestre. Este crédito fue prepagado a principios del año 2006. Actualmente sus obligaciones financieras ascienden aproximadamente a $300.000 millones En la actualidad los índices de cobertura señalan una buena capacidad de repagar oportunamente capital e intereses, con un riesgo incremental limitado. El EBITDA a Junio de 2006 es suficiente para cubrir 9.45 veces los gastos por intereses, índice que a pesar de haberse reducido frente a periodos anteriores sigue siendo lo suficientemente amplio para prever su cumplimiento. Liquidez y Eficiencia: Los índices de liquidez hacen prever una positiva capacidad de la Organización Terpel de cumplir sus obligaciones en el corto plazo. Entre ellas sobresale la razón corriente, la cual presenta una tendencia creciente; es importante destacar sobre este indicador que la mayoría de las cuentas del activo corriente se caracterizan por su calidad y alto grado de liquidez, como son el inventario y las cuentas por cobrar que son los rubros con mayor participación. Las cuentas por cobrar han presentado una reducción en el periodo de cobro. Este adelanto ha sido posible gracias a la depuración que la compañía hizo a la información de su cartera, la cual le permitió identificar problemas en su política de cobro y obtener acuerdos de pagos con los deudores. Por su parte, los inventarios han logrado mantener estabilidad al sostener un periodo de cobro durante los últimos dos años, generando control sobre las necesidades de capital de trabajo que tiene la compañía, esto ha sido posible gracias a la aplicación del programa F4, que consiste en realizar control de inventarios a EDS propias y afiliadas al tiempo que cumple con los requerimiento legales de mantener suficiente inventario para por lo menos 15 días de demanda. Jun-06 Endeudamiento financiero Fuente: Organización Terpel. 3 Los indicadores como el EBITDA debe ser calculados sobre los últimos 12 meses según el acuerdo con los Bancos. La calificación de riesgo de BRC Investor Services S.A.- Sociedad Calificadora de Valores- es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. 8 de 12 Organización Terpel S.A. Tabla 3 Indicadores de liquidez y Eficiencia Líquidez y Eficiencia Dic-04 Jun-05 Dic-05 Jun-06 1.40 1.30 1.36 1.42 4.04 2.55 2.98 2.66 2.46 2.03 2.30 1.87 4.34 3.34 3.82 3.26 Días periodo de cobro 22 días 25 días 15 días 14 días Días periodo de inventario 17 días 20 días 19 días 20 días Días periodo de pago Gastos operacionales/ Ingresos operacionales 19 días 25 días 24 días 19 días 4.13% 4.09% 4.17% 4.43% Razón Corriente Activos corrientes/ Pasivo financiero corriente Activos corrientes/ Pasivo financiero total Activos/ Pasivo financiero total En lo que respecta a los márgenes fijados a través de la regulación, se espera que se mantengan relativamente estables. De otro lado, a pesar que se proyectan índices positivos de cobertura, la capacidad de la compañía de cumplir con sus obligaciones dependerá del control que realice sobre sus gastos operativos y que establezca una política de dividendos basada en el flujo de caja que no comprometa la estabilidad de la compañía. En lo que respecta a la eficiencia operativa de la firma en sus gastos administrativos y de ventas se presenta un leve incremento en su participación frente a los ingresos, pasando de 4.13% en diciembre de 2004 a 4.43% a junio de 2006, sin embargo este aumento resulta de gran importancia en la rentabilidad de la compañía, en especial si se tiene en cuenta que uno de los objetivos de la fusión era la generación de eficiencias en estos gastos en aras de aumentar los retornos ante un margen bruto regulado. Análisis de Proyecciones Durante el proceso de calificación se utilizaron proyecciones realizadas por la Organización Terpel con el objeto de prever el comportamiento de la empresa e identificar su capacidad de pago frente a sus obligaciones actuales y proyectadas. Los supuestos utilizados por la entidad reflejan las expectativas que ésta tiene frente al desarrollo de la economía y el sector, estos fueron considerados apropiados para el ejercicio de análisis que realiza la calificadora. A futuro se espera que los ingresos de la compañía mantengan la tendencia creciente que ha presentado durante los periodos analizados, esta propensión será auspiciada no solo ante el aumento de los precios del petróleo y sus derivados, también será el fruto del desarrollo de las UEN, en especial las de aviación y lubricantes. La UEN de Aviación espera obtener para los próximos cinco años un incremento en sus ingresos significativo en relación a sus resultados, debido a un incremento importante en su participación en el mercado de aeropuertos de las principales ciudades del país. Por su parte la UEN de lubricantes espera aumentar su participación en dicho mercado, en la medida que la marca se consolida entre los consumidores nacionales ante el esfuerzo comercial que realiza la empresa. La calificación de riesgo de BRC Investor Services S.A.- Sociedad Calificadora de Valores- es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. 9 de 12 Organización Terpel S.A. ORGANIZACIÓN TERPEL BALANCE GENERAL En Millones de pesos Dic-04 Disponible Inversiones Cuentas por cobrar Otros deudores Provisiones Inventarios Gastos pagados por anticipado Activos corrientes 44,412 0 212,973 69,262 -15,065 147,771 3,354 462,707 Inversiones de L.P. Cuentas por cobrar L.P. Activos diferidos e intangibles Activo Fijo Brutos Depreciación Activo Fijo Activo Fijo Neto Otros Activos Valorización Activos de L.P. Activo Total. 0 24,734 89,623 240,742 -10,779 229,963 1,386 8,039 353,745 816,452 Deuda financiera Proveedores Compañías asociadas Gastos por pagar Impuestos por pagar Deuda laboral Pasivo estimado Pasivo diferido Otro pasivo Pasivo Corriente Deuda financiera L.P. Otro pasivo no corriente Pasivo diferido Pasivo no corriente Pasivo Total Capital Reservas Ajustes por inflación Utilidad / perdida retenida Utilidad ejercicio Prima en colocación de acciones Valorizaciones Patrimonio Pasivo + Patrimonio Jun-05 Dic-05 Jun-06 9,300 25,446 276,095 44,647 121,266 167,338 29,757 60,224 167,652 81,359 -15,065 64,188 -15,765 112,442 -17,961 203,146 3,314 583,596 195,658 5,989 583,322 217,245 5,127 574,486 4,292 16,225 5,165 18,799 11,331 17,087 96,134 269,196 106,313 272,526 126,179 300,941 -23,478 245,718 -36,901 235,437 -52,751 248,190 196 12,569 199 19,832 205 25,134 375,134 958,730 385,744 969,066 428,126 1,002,612 7,108 329,340 229,129 125,393 0 0 79,358 1,524 7,419 2 5,384 195,544 126,852 0 0 97,884 2,141 6,416 4 21 216,339 105,955 0 0 72,083 1,870 7,047 4 674 448,209 428,862 403,973 73,845 758 11,249 58,061 758 13,190 58,058 900 20,551 91,149 900 22,041 85,852 415,192 72,009 520,218 79,509 508,371 114,089 518,062 135,535 4 2,248 -155 52,259 203,330 8,039 135,535 26,983 16,809 0 43,286 203,330 12,569 135,535 0 22,138 36,922 42,939 203,330 19,832 135,535 0 34,980 49,806 35,765 203,330 25,134 401,261 438,511 460,695 484,550 816,452 958,730 969,066 1,002,612 114,422 81,020 10,877 32,934 75,420 1,564 5,994 La calificación de riesgo de BRC Investor Services S.A.- Sociedad Calificadora de Valores- es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. 10 de 12 Organización Terpel S.A. ORGANIZACIÓN TERPEL Estado de Resultados semestrales En Millones de pesos Dic-04 Jun-05 Dic-05 Jun-06 Venta de Combustibles Venta de Lubricantes Otras Ventas Total Ingresos 1,672,310 31,859 6,764 1,710,933 1,912,085 39,046 9,518 1,960,650 2,012,963 39,862 8,018 2,060,843 2,102,186 40,758 10,771 2,153,715 Costo de Ventas 1,537,140 1,798,189 1,886,121 1,986,267 173,792 162,460 174,722 167,448 10,290 694 357 45,102 9,090 5,084 70,617 10,211 580 2,555 47,701 11,104 8,004 80,155 9,095 685 499 54,294 11,929 9,346 85,848 11,303 709 634 59,195 13,242 10,221 95,302 UTILIDAD OPERACIONAL 103,176 82,305 88,874 72,146 Ingresos Financieros Intereses Diferencia en cambio Descuentos Comisiones Diversos Gastos Financieros Intereses sobre obligaciones Diferencia en cambio Descuentos comerciales Gastos bancarios Otros gastos financieros Otros Neto Ingresos No Operacionales 3,141 2,687 70 123 50 211 -11,196 8,427 59 641 1,638 431 -3,229 -11,284 3,453 2,631 615 125 39 43 -12,691 9,819 1,085 326 1,426 35 -4,661 -13,899 4,743 4,486 220 0 12 25 -13,475 10,125 526 288 2,526 10 -2,945 -11,677 12,104 3,178 8,457 9 45 415 -14,269 10,454 973 153 2,686 4 -11,613 -13,778 91,892 68,406 77,197 58,368 932 4,315 1,821 4,064 92,824 72,722 79,017 62,433 40,565 29,436 36,079 26,668 52,259 43,286 42,939 35,765 UTILIDAD BRUTA Gastos Administrativos Depreciación Amortización Gastos de Ventas Depreciación Amortización Gastos Operacionales UTILIDAD ANTES DE AJUSTES POR INFLACIÓN Corrección Monetaria Utilidad Antes de Impuestos Impuestos Utilidad Neta La calificación de riesgo de BRC Investor Services S.A.- Sociedad Calificadora de Valores- es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. 11 de 12 Organización Terpel S.A. INDICADORES FINANCIEROS Rentabilidad Crecimiento ventas Margen Bruto Margen Operacional EBITDA Margen EBITDA Margen Neto ROA ROE Dic-04 56350.89% 10.16% 6.03% 135,641.15 7.93% 3.05% 6% 13% Jun-05 14.60% 8.29% 4.20% 104,143.79 5.31% 2.21% 5% 10% Dic-05 20.45% 8.48% 4.31% 123,288.08 5.98% 2.08% 4% 9% Jun-06 9.85% 7.77% 3.35% 98,814.81 4.59% 1.66% 4% 7% Liquidez Razón Corriente Activos corrientes/ Pasivo financiero corriente Activos corrientes/ Pasivo financiero total Activos/ Pasivo financiero total 1.40 4.04 2.46 4.34 Veces Veces Veces Veces 1.30 2.55 2.03 3.34 Veces Veces Veces Veces 1.36 2.98 2.30 3.82 Veces Veces Veces Veces 1.42 2.66 1.87 3.26 Veces Veces Veces Veces Eficiencia Días periodo de cobro Días periodo de Inventario Días periodo de pago Gastos operacionales/ Ingresos operacionales 22 Días 17 Días 19 Días 25 Días 20 Días 25 Días 15 Días 19 Días 24 Días 14 Días 20 Días 19 Días 4% 4% 4% 4% 51% 51.4% 3.84 45% 79% 114,422 73,845 188,267 1.03 54% 55.0% 6.22 55% 86% 229,129 58,061 287,190 1.19 52% 53.6% 5.39 50% 84% 195,544 58,058 253,602 1.10 52% 53.0% 3.54 59% 78% 216,339 91,149 307,488 1.07 16.10 Veces 1.39 47% 119% 72% 10.61 Veces 2.76 65% 45% 36% 12.18 Veces 2.06 55% 63% 49% 9.45 Veces 3.11 63% 46% 32% Deuda Nivel de endeudamiento Pasivo / (Activos-Valorizaciones) Pasivo corriente/ Pasivo no corriente Deuda financiera/ Pasivo Concentración deuda financiera CP Deuda financiera corriente Deuda financiera LP Total deuda financiera Pasivo/ Patrimonio Cobertura EBITDA/ Gastos intereses Deuda financiera/ EBITDA Deuda financiera/ Patrimonio EBITDA/ Deuda financiera corriente EBITDA/ Deuda financiera total La calificación de riesgo de BRC Investor Services S.A.- Sociedad Calificadora de Valores- es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. 12 de 12