DSGE vs CGE - Centro de Estudios Monetarios Latinoamericanos

Anuncio

5cite.4

Expectativas, Relaciones Intersectoriales y

Ciclo Económico: DSGE vs CGE

Francisco Sáez1 (fransaez@bcv.org.ve)

Fernando Alvarez2,3 (falvarez@caf.com)

Jesús Morales1 (jmorales@bcv.org.ve)

y

Giovanni Guedez1 (gguedez@bcv.org.ve)

Caracas, Venezuela

1

Banco Central de Venezuela

2

Universidad Central de Venezuela

3

Corporación Andina de Fomento

Resumen

En este trabajo se presenta un modelo dinámico estocástico con relaciones

intersectoriales aplicado a la economı́a venezolana. Mediante este modelo es posible

evaluar el impacto que sobre la actividad económica agregada generan choques a la

productividad o en la demanda de un sector especı́fico y/o cómo cambios a nivel de

las variables agregadas pudiera afectar la actividad sectorial. Un modelo base como

el propuesto, permite analizar las caracterı́sticas estructurales de la economı́a en un

entorno dinámico, pudiendo ser utilizado, tanto para el diseño de la polı́tica industrial

como para el estudio de las implicaciones sectoriales de la polı́tica monetaria.

Palabras y frases clave: modelo de equilibrio general, economı́a abierta

Clasificación JEL: B23, C11, C15, C50, D50 y D52

1

1

Introducción

En este trabajo se presenta un modelo de equilibrio general estocástico con relaciones interindustriales. El modelo propuesto permite evaluar el efecto de choques en la productividad de

las actividades sobre la dinámica de la economı́a, tanto a nivel agregado como a nivel de los

sectores especı́ficos. La presencia de relaciones intersectoriales, genera efectos cruzados que

amplifican los choques a los que está sujeta la economı́a. El principal aporte de este trabajo

es entonces, el de evaluar, mediante un ejercicio de calibración para la economı́a venezolana,

la magnitud de dichos impactos. En particular es posible estudiar la vulnerabilidad de la

economı́a a los choques externos y los mecanismos de propagación mediante los cuales, una

devaluación del tipo de cambio podrı́a afectar la productividad agregada.

El modelo desarrollado en este documento, todavı́a muestra un nivel modesto de

desagregación inter-sectorial (4 sectores) . Sin embargo, el modelo conserva toda la estructura

dinámica caracterı́stica de los modelos dinámicos estocásticos, incorporando el efecto de las

expectativas sobre las decisiones inter-temporales de los agentes económicos. De esta forma,

resultan inmediatas extensiones, que por definición están ausentes en los contextos estáticos,

tales como los costos de ajuste del capital y las fricciones nominales.

El análisis de modelos insumo-producto con caracterı́sticas dinámicas (á la Solow) tiene

larga data en economı́a. La existencia de una senda positiva de solución para el sistema

insumo-producto en su versión dinámica recursiva puede remontarse a las contribuciones de

Leontief (1970), Kendrick (1972), Livesey (1973), Luenberger y Arbel (1977) y Szyld (1985).

También se desarrollaron versiones dinámicas insumo-producto de crecimiento endógeno

(Kurz y Salvadori (2000)), en tiempo continuo (Johnson (1985)) y con capital fijo (Woods

(1985)). Las especificaciones no recursivas que involucran expectativas forward-looking son

menos comunes. Para este tipo de aportes Dixon y Rimmer (2008) sitúan las referencias más

recientes en los trabajos de Kemal (1975), Goulder y Summers (1989), Bovenberg y Goulder

(1991), Jorgenson y Wilcoxen (1991) y Mercenier y de Souza (1994).

Por otra parte, la incorporación de una estructura insumo-producto en un modelo

dinámico estocástico fue analizada, por primera vez, en Basu (1995). Este artı́culo estudia el

carácter procı́clico de la productividad en modelos donde el ciclo es guiado por la demanda.

Otros autores también han tratado de identificar cómo las fluctuaciones de la actividad

económica agregada puede ser obtenida a partir de choques a los sectores (Carvalho (2009)),

sin embargo, la aplicación de estos modelos, en términos del diseño de la polı́tica económica,

sigue siendo limitada.

El trabajo se organiza como sigue. En la sección 2 se presenta una breve descripción

de Modelos computables y los Modelos dinámicos estocásticos. En sección 3 se derivan

las ecuaciones de comportamiento de hogares y empresas a partir de los problemas de

maximización de la utilidad y el beneficio. Además, se describe el sector exportador, que

incluye las exportaciones del bien compuesto (no tradicionales) y exportaciones petroleras

(sector de enclave). La producción de esta última es exógena, pero mantiene su efecto de

2

2 MODELOS COMPUTABLES VS. MODELOS DINÁMICOS ESTOCÁSTICOS

3

arrastre sobre el resto de las actividades productivas. En la sección 4 se define el equilibrio

competitivo. La sección 5 describe la calibración del modelo a partir de la matriz de Insumoproducto que sirve de insumo para la determinación de los equilibrios macro-contables. En

la sección 6 se muestran algunos resultados en términos de funciones impulso-respuesta y

finalmente la sección 7 se destina a las conclusiones.

2

Modelos computables vs. Modelos dinámicos estocásticos

Los modelos de equilibrio general aplicado (MEGA), son frecuentemente utilizados para

el análisis de la polı́tica fiscal, polı́tica monetaria, polı́ticas medioambientales, reforma de

pensiones, comercio internacional, etc. No obstante, dar respuesta a diferentes problemas en

cada una de estas áreas exige definir las caracterı́sticas especı́ficas del modelo adecuado para

llevar a cabo el análisis. Por ejemplo, si es dinámico o estático, si tiene, o no, expectativas

racionales o si se trabajará a nivel agregado o multi-sectorial. Respondiendo a cada una de

estas especificaciones la literatura sobre MEGA puede ser clasificada en dos grandes grupos.

En primer lugar, los modelos dinámicos estocásticos (MEGDE), cuyas bases se sientan en

los modelos dinámicos de crecimiento al estilo Ramsey-Cass-Koopmans, pero que recibieron

un impulso decisivo a partir de la contribuciones seminales Kydland y Prescott (1982) que

dieron finalmente origen a la literatura del’real bussines cycle’. Bajo este enfoque, y a partir

de ejercicios de calibración y/o estimación, se suelen encontrar soluciones numéricas que

muestran la dinámica de las variables endógenas hacia el estado estacionario.1

En segundo lugar, y más asociados con el enfoque del insumo-producto, se encuentran los

modelos de equilibrio general computable (MEGC). Por lo general, estos modelos tienen un

carácter estático y no suelen incorporar expectativas, sin embargo, permiten representaciones

más detallas de la economı́a en términos de sus relaciones intersectoriales. De hecho, estos

modelos, de gran escala, permiten el análisis complejos sistemas con un alto grado de

desagregación que facilita el diseño de polı́ticas industriales. En particular, permiten analizar

los efectos sustitución, tanto en la producción como en la demanda (utilizando agregadores de

Armington (1969), y reglas de polı́tica con efectos de ’feedback’ (Shoven y Whalley (1984)).

Los MEGC, cuyos predecesores fueron los modelos para la planificación desarrollados

a partir de los 50, tienden a ser modelos de gran escala que enfocan su atención en

problemas relacionados con la distribución del ingreso y con la asignación de recursos entre los

distintos sectores productivos. Por su parte, los MEGDE, tienden a ser modelos de mediana

escala, micro-fundamentados, con expectativas racionales. Adicionalmente, suelen incorporar

1

La búsqueda de esta solución puede ser un problema complejo, sin embargo, existe una extensa literatura

sobre los algoritmos computacionales disponibles para tal fin (ver por ejemplo, Judd y Kubler (2000), Heer

y Maußner (2005).

2 MODELOS COMPUTABLES VS. MODELOS DINÁMICOS ESTOCÁSTICOS

4

fricciones a nivel de los mercados laborales y de bienes que resultan particularmente útiles

para el análisis de la polı́tica monetaria (para mayores detalles ver, por ejemplo, Dixon y

Parmenter (1986), Chumacero y Schmidt-Hebbel (2004)).

Ciertamente, estos dos enfoques del equilibrio general están ı́ntimamente relacionados, al

punto de que podrı́a resultar difı́cil establecer la frontera que los separa; ambos maximizan

funciones objetivos similares, tanto de utilidad como de beneficio, vacı́an mercados, tienen

restricciones contables y la consistencia agregada. Sin embargo, la clasificación entre los

MEGC y los MEGDE, responde a la necesidad de enfatizar en las caracterı́sticas particulares

de los modelos, las cuales, además, condicionan la técnica de solución que resulta más

adecuada en cada caso.

5

3 LA ECONOMÍA

3

La Economı́a

Se modela una pequeña economı́a abierta con tipo de cambio flexible. La economı́a esta

poblada por una familia representativa, un sector productivo y un gobierno. Se supone que

la cuenta de capital esta cerrada; en consecuencia, las familias no puede ahorrar en los

mercados internacionales.2 Las familias pueden ahorra sólo en forma de capital fı́sico.3

El sector productivo está integrado por 4 sub-sectores productores de bienes tipo insumoproducto. Por su naturaleza, estos bienes pueden destinarse tanto al consumo de los hogares,

como al proceso productivo en forma de insumo intermedio. También existe un bien insumo

producto importado que puede ser empleado para el consumo, la acumulación de capital

y como insumo intermedio en la producción de bienes domésticos. El precio en moneda

extranjera del bien lo definimos como Pt∗ y se supondrá exógeno.

El gobierno recibe una renta estocástica originada en la venta de petróleo en los mercados

internacionales, cobra impuestos a los productores y realiza transferencias tanto a las familias

como a las empresas.

3.1

Familias

La familia representativa maximiza el valor presente esperado de su flujo de utilidad

)

(∞

X

β t U (Ct , Lt ) .

E0

(1)

t=0

La variable Lt representa las horas trabajadas y Ct es una canasta de consumo integrada por

bienes domésticos e importados a ser definida posteriormente. En adelante, nos referimos a

esta canasta simplemente como el bien de consumo. La función de utilidad instantánea es

la empleada en Greenwood et. al (1988), en donde la tasa marginal de sustitución entre el

consumo y el ocio depende sólo de este último. En particular,

#

"

1−γ

1

L1+θ

t

U (Ct , Lt ) =

Ct −

−1

1−γ

1+θ

La familia puede acumular capital mediante la inversión. A tal fin, emplea una tecnologı́a

que permite combinar insumos de todos los sectores domésticos con el bien insumo producto

importado para crear nuevos bienes de capital. Especı́ficamente, dado Ytd,x unidades de la

producción doméstica agregada y Ytm,x unidades del bien importado, las unidades de capital

nuevo serán

2

Puede considerarse que esta restricción refleja las condiciones actuales de la economı́a venezolana.

En este respecto, nuestro entorno es similar al presentado en Rodriguez Y Sahcs (1999) para estudiar al

dinámica de crecimiento en Venezuela

3

6

3 LA ECONOMÍA

xt =

(1 − αx )

1

ηx

ηx −1

(Ytd,x ) ηx

+

1

ηx

ηx −1

αx (Ytm,x ) ηx

x

η η−1

x

.

Definamos Ptd,x y St como el precio del bien domésticos y el tipo de cambio,

respectivamente. Dados xt , Ptd,x y St , la combinación óptima de los insumos para producir

capital soluciona el siguiente problema:

Ptx xt =

mı́n

Ytd,x ,Ytm,x

Ptd,x Ytd,x + St Pt∗ Ytm,x

s.a

ηx

1

ηx −1

ηx −1

ηx −1

1

m,x

d,x

ηx

η

η

η

xt = (1 − αx ) x (Yt ) x + αx (Yt ) x

,

cuya solución implica:

1

1−η

x

,

Ptx = (1 − αx )(Ptd,x )1−ηx + αx (St Pt∗ )1−ηx

!−ηx

d,x

Pt

Ytd,x = (1 − αx )

xt ,

Ptx

−ηx

St Pt∗

m,x

Yt

= αx

xt .

Ptx

Dados Ytd,x , Pt1 , Pt2 , Pt3 y Pt4 , la combinación óptima de los insumos domésticos para

producir Ytd,x , soluciona el siguiente problema:

Ptd,x Ytd,x

=

mı́n

{Ytj,x }j=1,2,3,4

s.a

4

X

Ytd,x =

αjx

j=1

αkx

donde

≥ 0, k = 1, 2, 3, 4, y

La solución viene dada por:

Ptd,x =

P4

k=1

4

X

= αjx

j 1−η1

αjx Pt

Ptj

Ptd,x

!−η1

Ptj Ytj,x

j=1

Ytj,x

αkx = 1.

j=1

Ytj,x

1

η1

4

X

1

! 1−η

Ytd,x ,

η1 − 1

η1

1

! η η−1

1

,

1

,

j = 1, 2, 3, 4.

7

3 LA ECONOMÍA

El capital es rentado al sector productivo a la tasa de Rt unidades de moneda local. Sea

δ la tasa de depreciación del capital fı́sico, entonces, la regla de movimiento del capital es:

Kt = (1 − δ)Kt−1 + xt .

(2)

La restricción presupuestaria de la familia en términos del bien de consumo es:

Ct + κxt xt = wt Lt + rt Kt−1 + τtf + dt .

(3)

En (3), τtf y dt son las transferencias del gobierno y el pago de dividendo del sector

productivo;

por su parte, wt y rt son las remuneraciones al trabajo y al capital. Denotando

Ptx

x

κt ≡ P c , donde Ptc el precio en moneda doméstica del bien de consumo.

t

El lagrangiano del problema dinámico de la familia, que consiste en maximizar (1) sujeto

a (2)-(3), viene dado por:

máx

{Ct , Lt , Kt , xt }

donde,

E0

∞

X

β t Ht

t=0

!

1−γ

L1+θ

1

Ht =

Ct − t

−1

1−γ

1+θ

f

x

+ λt Ct + κt xt − wt Lt − rt Kt−1 − τt − dt + qt (Kt − (1 − δ)Kt−1 − xt ) ,

(4)

donde qt y λt son los multiplicadores de lagrange asociados a las restricciones (2) y (3)

respectivamente. La solución del problema implica las siguientes condiciones de primer orden:

UCt (Ct , Lt ) + λt = 0, =⇒ λt = − UCt (Ct , Lt )

(F.O.C Ct )

ULt (Ct , Lt )

λt

(F.O.C Lt )

ULt (Ct , Lt ) − λt wt = 0 =⇒ wt =

De las dos ecuaciones anteriores se tiene que:

wt = −

ULt (Ct , Lt )

UCt (Ct , Lt )

qt − βEt {λt+1 rt+1 + (1 − δ)qt+1 } = 0

λt κxt − qt = 0 =⇒ qt = λt κxt = − UCt (Ct , Lt )κxt

(5)

(F.O.C Kt )

(F.O.C xt )

8

3 LA ECONOMÍA

Combinando las ecuaciones (F.O.C Ct ), (F.O.C Kt ) y (F.O.C xt ) se obtiene la siguiente

ecuación:

− UCt (Ct , Lt )κxt + βEt {(rt+1 + (1 − δ)κxt+1 ) UCt (Ct+1 , Lt+1 )} = 0

(6)

El ı́ndice de consumo compuesto, C, se define por:

Ct = (1 − αc )

1

η

(Ctd )

η−1

η

+ (αc )

1

η

(Ct∗ )

η−1

η

η

η−1

.

Dados Ct , Ptd,c y Ptm,c , la familia decide la composición C d y C ∗ de acuerdo al siguiente

problema:

Ptc Ct = mı́n Ptd,c Ctd + Ptm,c Ct∗

Ctd ,Ct∗

s.a

η

η−1

η−1

η−1

1

1

d η

∗ η

η

η

Ct = (1 − αc ) (Ct )

.

+ (αc ) (Ct )

En la ecuación anterior, Ctd es el consumo de una canasta de bienes doméstico cuyo precio

es Ptd,c . Por su parte, Ct∗ es el consumo del bien insumo-producto importado y Ptm,c el precio

en moneda local pagado por la familia, es decir Ptm,c = St Pt∗ . Note que Ptc es precisamente,

el ı́ndice de precios al consumidor.

La solución del problema anterior implica

1

1−η

,

Ptc = (1 − αc )(Ptd,c )1−η + αc (Ptm,c )1−η

!−η

d,c

P

t

Ctd = (1 − αc )

Ct ,

Ptc

m,c −η

Pt

∗

C t = αc

Ct .

Ptc

La canasta de bienes doméstico, Ctd , se define por:

Ctd =

4

X

j=1

donde αkc ≥ 0, k = 1, 2, 3, 4, y

del sector j.

P4

k=1

1

c η

αj

2

η2η− 1

j

Ct

2

2

! η η−1

2

,

(7)

αkc = 1 y Ctj es el consumo del bien insumo-producto

9

3 LA ECONOMÍA

Finalmente, dados Ctd , Pt1 , Pt2 , Pt3 y Pt4 , la familia soluciona el siguiente problema:

Ptd,c Ctd =

4

X

mı́n

j

{Ct }j=1,2,3,4 j=1

s.a

Ctd =

4

X

1

c η

αj

j=1

2

Ptj Ctj

η2η− 1

j

Ct

2

2

! η η−1

2

.

La solución del problema anterior implica:

Ptd,c

=

4

X

αjc

j=1

Ctj

3.2

=

αjc

Ptj

Ptd,c

1−η2

Ptj

!−η2

Ctd ,

1

! 1−η

2

,

j = 1, 2, 3, 4.

El Sector Productivo

El sector productivo está formado por cuatro sub-sectores j ∈ {1, 2, 3, 4}. Estos pueden ser

naturalmente interpretados como el sector primario, (j = 1), secundario, (j = 2), terciario,

(j = 3) y energético, (j = 4).

Siguiendo a Kehoe (1996), la tecnologı́a de firma representativa productora del bien j se

representa mediante una función de producción Cobb-Douglas que permite una elasticidad

de sustitución unitaria entre trabajo y capital, pero incorpora complementaridades de tipo

Leontief a nivel de consumo intermedio. Es decir, la función de producción incluye insumos

producidos por los otros sub-sectores, ası́ como también insumos importados. En particular,

la firma representativa para los sectores j ∈ {1, 2, 3} operan las siguientes tecnologı́as:

(

)

x1,j

x2,j

x3,j

x4,j

xm,j

j

j 1−αj

j

j αj

t

t

t

t

t

Yt = mı́n

, j ∈ {1, 2, 3},

(8)

,

,

,

,

, Z (K ) (Lt )

a1,j a2,j a3,j a4,j am,j t t

mientras que para el sector energético es:

1,4 2,4 3,4 4,4 m,4

Kt4 L4t

xt xt xt xt xt

4

.

,

,

,

,

,

,

Yt = mı́n

a1,4 a2,4 a3,4 a4,4 am,4 a4,K a4,L

(9)

En (8) y (9), xi,j

t es la cantidad del bien i, utilizada como insumo en la producción del

bien j. Por su parte, xm

j es la cantidad del bien insumo-producto importado empleado en la

10

3 LA ECONOMÍA

producción del sub-sector j. 4 Finalmente, Ztj es un choque de productividad a los insumos

capital y trabajo. Kehoe (1997) emplea una versión determinı́stica de (8) que además excluye

el uso de insumos importados.

El problema de la firma representativa del sector j, excluyendo el sector energético, es:

máx

j

Ktj ,Ljt ,{xi,j

t },Yt

(

(1 − τ )

"

Ptj Ytj

s.a

Ytj = mı́n

(

−

4

X

Pti xi,j

t

−

St Pt∗ xm,j

t

i=1

#

−

Wt Ljt

−

Rt Ktj

x2,j x3,j x4,j xm,j

x1,j

t

, t , t , t , t , Ztj (Ktj )αj (Ljt )1−αj

a1,j a2,j a3,j a4,j am,j

+

Ttj Ytj

)

(10)

)

, j ∈ {1, 2, 3}.

En la expresión anterior, τ es el impuesto al valor agregado que se asume común a todos

los sectores mientras que Ttj es un subsidio monetario por unidad producida otorgado al

sector j.

La solución de la firma productora j implicará:

x1,j

x2,j

x3,j

x4,j

xm,j

t

= t = t = t = t = Ztj (Ktj )αj (Ljt )1−αj , j ∈ {1, 2, 3}.

(11)

a1,j

a2,j

a3,j

a4,j

am,j

Al seleccionar la relación capital-trabajo, la firma j resuelve el siguiente problema:

Ytj =

Wt Ljt + Rt Ktj

mı́n

j

j

Lt ,Kt

s.a.

Ytj = Ztj (Ktj )αj (Ljt )1−αj

Donde Wt es el salario pagado y Rt es el costo de rentar una unidad de capital, ambos

en moneda doméstica. Las condiciones de primer orden implican:

Ljt

1 − α j Rt

,

j =

αj Wt

Kt

lo cual, combinado con la función de producción conlleva a:

1−αj αj

1

1

Wt Ljt + Rt Ktj

1

1−α

j

j

= j

G (Wt , Rt , Zt ) ≡

Wt j (Rt )αj .

j

1

−

α

α

Yt

Zt

j

j

(12)

(13)

Note que el costo medio, asociado a los factores capital y trabajo, no depende de la producción

sino exclusivamente de los precios de los factores, del choque de productividad y del share

de capital.

4

Note que se excluye la producción secundaria, i.e. una empresa del sector j sólo produce bienes insumo

producto tipo j.

11

3 LA ECONOMÍA

Al introducir (12) en la función de producción obtenemos:

Ytj

=

Ztj

(1 − αj )Rt

αj Wt

−αj

Ljt

=

Ztj

(1 − αj )rt

αj w t

−αj

Ljt .

Esta última ecuación, junto con (12) permiten obtener la demanda de factores del sector j,

a partir de su producción.

Empleando (11) y (13) podemos re-escribir el problema de la firma como sigue:

"

#

!

4

X

j

j

j

i

∗

j

máx

(1 − τ ) Pt −

Pt ai,j − St Pt am,j − G (Wt , Rt , Zt ) + Tt Ytj

j

Yt

i=1

Un equilibrio con producción finita implica:

Ptj

=

4

X

i=1

3.3

Pti ai,j + St Pt∗ am,j +

1

Gj (Wt , Rt , Ztj ) − Ttj j ∈ {1, 2, 3}

1−τ

(14)

Sector Exportador No Petrolero

Existe un sector exportador que compra un bien homogéneo final, excluyendo petróleo, en

el mercado doméstico y lo vende al resto del mundo. La demanda de dicho bien viene

de las familias en el resto del mundo. Asumiendo que la economı́a doméstica es pequeña

con respecto al resto del mundo, y juega un papel insignificante en la determinación de la

demanda agregada foránea, la demanda para el bien exportado estará dada por:

e −ηe

Pt

et =

Yt∗ ,

St Pt∗

Esto equivale a:

−ηe

Pte

Ptc

Yt∗ ,

et =

St Pt∗

Ptc

e −ηe

κt

⇒ et =

Yt∗ ,

st

donde ηe es la elasticidad de sustitución entre los bienes domésticos y foráneos en la

economı́a externa, et es el bien homogéneo exportado, Pte es el ı́ndice de precios del bien

exportado, Yt∗ es la producción del resto del mundo y Pt∗ es el ı́ndice de precios del resto del

12

3 LA ECONOMÍA

mundo.

El bien homogéneo exportado, et , se define por:

3

X

et =

1

e η

αj

j=1

3

η3η− 1

j

et

3

3

! η η−1

3

,

(15)

P

donde αke ≥ 0, k = 1, 2, 3 y 3k=1 αke = 1 y η3 es la elasticidad de sustitución entre los

bienes domésticos no petroleros a ser exportados.

Dados Ctd , Pt1 , Pt2 , Pt3 y Pt4 , el sector exportador soluciona el siguiente problema:

Pte et =

3

X

mı́n

j

{et }j=1,2,3 j=1

s.a

3

X

et =

j=1

1

e η

αj

3

La solución del problema anterior implica:

Pte =

3

X

ejt

3.4

= αje

Ptj

Pte

η3η− 1

j

et

j 1−η3

αje Pt

j=1

Ptj ejt

!−η3

et ,

3

1

! 1−η

3

! η η−1

3

.

3

,

j = 1, 2, 3.

El Gobierno y Sector Externo

El gobierno opera un sector petrolero cuyo producto es vendido en los mercados domésticos

e internacionales. La producción de petróleo es fija en B unidades y su precio doméstico

también es fijo, Pt4 = P̄ 4 .

Ası́,

1,4 2,4 3,4 4,4 m,4

xt xt xt xt xt

Ktp Lpt

4

Yt = B = mı́n

,

,

,

,

,

,

a1,4 a2,4 a3,4 a4,4 am,4 a4,k a4,l

Los pagos del sector petrolero en moneda local serán5

CtB = (a1,4 Pt1 + a2,4 Pt2 + a3,4 Pt3 + a4,4 Pt4 + a4,k Rt + a4,l Wt )B,

5

El costo de producir B unidades de petróleo es CtB + am,4 BPt∗ St .

13

3 LA ECONOMÍA

o en términos del bien de consumo

1

2

3

4

cB

t = (a1,4 κt + a2,4 κt + a3,4 κt + a4,4 κt + a4,k rt + a4,l wt )B.

La demanda doméstica de petróleo está dada por:

Ytp,d =

4

X

a4,j Ytj + Yt4,x + Ct4 ,

(16)

j=1

y la exportación de crudo es: B − Ytp,d .

Asumimos que el precio del petróleo en los mercados internacionales sigue el proceso:

p

Ptp = ao + a1 Pt−1

+ εpt ,

(17)

εpt

donde la perturbación sigue una distribución normal con media cero y desviación estándar

σ p . Las divisas obtenidas por venta de petróleo son suministradas a la economı́a doméstica

y las mismas están dadas por:

Itp = Ptp (B − Ytp,d ).

Adicionalmente, el gobierno genera ingresos por el cobro de un impuesto al valor agregado.

El ingreso nominal asociado a este impuesto es

IV At = τ

4

4

X

X

(Ptj −

Pti ai,j − St Pt∗ am,j )Ytj ,

j

i=1

o en términos de unidades del bien compuesto

ivat = τ

4

X

(κjt

−

j

4

X

κit ai,j − st am,j )Ytj .

i=1

Los ingresos netos fiscales son trasferidos en su totalidad a las familias y a los sectores

productores. Sea γj ∈ [0, 1] la fracción de los ingresos totales que va al sector j. Entonces,

Ttj = γj

IV At + P̄ 4 Ytp,d − CtB + S(Ip − Pt∗ am,4 B)

Ytj

4

p,d

ivat + κt Yt

Tj

⇒ τtj ≡ tc = γj

Pt

Pp

p,d

t

− cB

t + st P ∗ (B − Yt ) − st am,4 B

t

Ytj

,

14

3 LA ECONOMÍA

De aquı́,

3

X

Ptp

= (1 −

γj )(ivat +

− + st ∗ (B − Ytp,d ) − st am,4 B)

Pt

j

P

Donde τ f es la transferencia a las familias y 3j γj ≤ 1.

τtf

3.5

κ4t Ytp,d

cB

t

Algunas Definiciones: Precios Relativos

A fin de definir el equilibrio, introducimos las siguientes definiciones e igualdades

κd,c

t ≡

Ptd,c

,

Ptc

κd,x

≡

t

Ptd,x

,

Ptc

st ≡

Ptp

,

Pt∗

Pte

,

Ptc

κxt ≡

Ptx

,

Ptc

κp,∗

t ≡

Pt∗

St ,

Ptc

κjt ≡

Ptj

,

Ptc

j ∈ {1, 2, 3, 4},

κet ≡

1

1−ηx

+ αx (st )1−ηx } 1−ηx ,

κxt = {(1 − αx )(κd,x

t )

1

! 1−η

4

1

X

1−η

1

j

x

κd,x

=

α

κ

,

t

t

j

j=1

1

1−η

1 = {(1 − αc )(κd,c

+ αc (st )1−η } 1−η ,

t )

1

! 1−η

4

2

X

1−η

2

j

c

κd,c

=

α

,

κ

t

t

j

j=1

κet =

3

X

j=1

κjt =

X

κit ai,j + st am,j +

i∈{1,2,3,4}

3.6

j 1−η3

αje κt

1

! 1−η

3

,

1

Gjt (wt , rt , Ztj ) − τtj ,

1−τ

j ∈ {1, 2, 3}.

(18)

Variables Exógenas

Se asume que Zt ≡ (Zt1 , Zt2 , Zt3 , Ptp ) es determinado exógenemante. En particular,

Zt = A0 + AZt−1 + εzt .

(19)

La matriz A se supone diagonal. Por su parte, el vector de choques, εt , sigue una distribución

normal multivariada con media cero y matriz de varianza-covarianza, Σ. Por simplicidad,

asumimos que Yt∗ y Pt∗ son constantes.

15

4 EL EQUILIBRIO

4

El Equilibrio

Considere los siguientes vectores

Zt ≡ (Zt1 , Zt2 , Zt3 , Ptp ),

Xt ≡ (Kt ),

Yt ≡ (Ct , Lt , xt , Ct1 , Ct2 , Ct3 , Ct4 , Yt1 , Yt2 , Yt3 , Yt4 , Ytp,d , Yt1,x , Yt2,x , Yt3,x , Ytd,x , Ytm,x , ...

d,x

p,∗

e

...e1t , e2t , e3t , Kt1 , Kt2 , Kt3 , Kt4 , L1t , L2t , L3t , L4t , rt , wt , κxt , κd,c

t , κt , κt , κt , ...

f

1

2

3

...st , κ1t , κ2t , κ3t , κ4t , cB

t , ivat , τt , τt , τt , τt ).

Dado el proceso estocástico para Zt y la regla fiscal (τ, γ1 , γ2 , γ3 ), un equilibrio

estacionario simétrico son sendos procesos estacionarios, para Xt y Yt , tal que las

siguientes condiciones se cumplan:

1. La familia representativa maximiza:

wt = −

ULt (Ct , Lt )

⇒ wt = Lθt ,

UCt (Ct , Lt )

(eq No 1)

− UCt (Ct , Lt )κxt + βEt {(rt+1 + (1 − δ)κxt+1 ) UCt (Ct+1 , Lt+1 )} = 0

L1+θ

L1+θ

t

−γ x

x

) κt + βEt {(rt+1 + (1 − δ)κt+1 ) (Ct+1 − t+1 )−γ } = 0 (eq No 2)

− (Ct −

1+θ

1+θ

Kt = (1 − δ)Kt−1 + xt ,

Ct + κxt xt = wt Lt + rt Kt−1 +

τtf

(eq No 3)

+ dt .

con las siguientes demandas de bienes tipo insumo-producto

!−η2

j

κ

t

−η

Ctj = αjc

(κd,c

t ) (1 − αc )Ct , j ∈ {1, 2, 3, 4},

d,c

κt

donde αjc ≥ 0, j ∈ {1, 2, 3, 4} y

P4

j=1

(eq No 4)

(eq No 5-8)

αjc = 1.

2. Las firmas productoras de los bienes insumo-producto maximizan y el mercado de

insumos-productos está equilibrado:

Ytj

=

Ctj +ejt +Ytj,x +

4

X

k=1

xj,k =

Ctj +ejt +Ytj,x +

4

X

k=1

aj,k Ytk , j ∈ {1, 2, 3}, (eq No 9-11)

16

4 EL EQUILIBRIO

ejt

= αje

κjt

κet

!−η3

et , j ∈ {1, 2, 3},

et =

Ytj,x = αjx (1 − αx )

κjt

κd,x

t

!−η1

Ytd,x

=

κet

st

−ηe

(eq No 12-14)

Yt∗

(eq No 15)

Ytd,x , j ∈ {1, 2, 3},

κd,x

t

κxt

!−ηx

(eq No 16-18)

(eq No 19)

xt ,

αj

αj w t

Ljt , j ∈ {1, 2, 3},

=

(1 − αj )rt

1 − αj

rt

j

Lt =

Ktj , j ∈ {1, 2, 3}.

αj

wt

Ytj

Ztj

(eq No 20-22)

(eq No 23-25)

Para el Sector petrolero:

Yt4 = B,

(eq No 26)

L4t = a4,l B,

(eq No 27)

Kt4 = a4,k B.

(eq No 28)

3. Las firmas productoras de bienes insumo-producto y el sector exportador no petrolero

tienen cero beneficios y el sistema de precios relativo satisface las definiciones

correspondientes:

κjt

=

4

X

i=1

κit ai,j + st am,j +

1

Gjt (wt , rt , Ztj ) − τtj j ∈ {1, 2, 3},

1−τ

1

1−ηx

+ αx (st )1−ηx } 1−ηx ,

κxt = {(1 − αx )(κd,x

t )

1

! 1−η

4

1

X

1−η

1

j

x

κd,x

=

α

,

κ

t

t

j

j=1

(eq No 29-31)

(eq No 32)

(eq No 33)

17

4 EL EQUILIBRIO

1

1−η

1 = {(1 − αc )(κd,c

+ αc (st )1−η } 1−η ,

t )

1

! 1−η

4

2

X

1−η

2

j

c

α

,

κ

κd,c

=

t

t

j

(eq No 34)

(eq No 35)

j=1

κet =

3

X

j 1−η3

αje κt

j=1

κp,∗

t =

1

! 1−η

3

,

Ptp

.

Pt∗

(eq No 36)

(eq No 37)

4. La dinámica de las trasferencias satisface la regla fiscal:

ivat = τ

4

X

j

τtj = γj

τtf

= (1 −

(κjt −

4

X

κit ai,j − st am,j )Ytj ,

(eq No 38)

i=1

p,∗

p,d

ivat + κ4t Ytp,d − cB

t + st κt (B − Yt ) − st am,4 B

, j ∈ {1, 2, 3},

Ytj

(eq No 39-41)

3

X

p,∗

p,d

γj )(ivat + κ4t Ytp,d − cB

t + st κt (B − Yt ) − st am,4 B),

(eq No 42)

j

1

2

3

4

cB

t = (a1,4 κt + a2,4 κt + a3,4 κt + a4,4 κt + a4,k rt + a4,l wt )B.

(eq No 43)

5. La balanza de pagos está equilibrada y la dispersión de precios de variedades

importadas sigue su representación recursiva:

P4

Pe

m,x

j

p

p,d

∗

∗

Pt Ct + Yt + am,4 B + j=1 amj Yt = Pt B − Yt

+ t et ,

st

e

P

κ

⇒

Ct∗ + Ytm,x + am,4 B + 4j=1 amj Ytj = κp,∗

B − Ytp,d + t et , (eq No 44)

t

st

Ct∗ = αc (st )−η Ct ,

−ηx

st

m,x

m

xt .

Y

= αx

κxt

(eq No 45)

(eq No 46)

18

5 CALIBRACIÓN

6. Vaciado de mercado de factores y del bien insumo-producto importado:

Lt =

4

X

Ljt ,

(eq No 47)

j=1

Kt−1 =

4

X

Ktj .

(eq No 48)

j=1

5

Calibración

los parámetros a Calibrar son:

Θ ≡ β, θ, γ, δ, ηx , η, η1 , η2 , η3 , ηe , ai,j ∀(i, j) ∈ {1, 2, 3, 4}, am,j ∀j ∈ {1, 2, 3, 4}, ...

...a4,k , a4,l , B, P̄t4 , Yt∗ , Pt∗ , αc , αx , α1x , α2x , α3x , α4x , α1c , α2c , α3c , α4c , α1e , α2e , α3e , ...

...α1 , α2 , α3 , τ, γ1 , γ2 , γ3 , A0 , diag(A), diag(Σ) ,

lo que implica que Θ ∈ R65

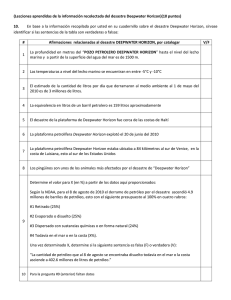

La calibración está basada en la Matriz de Insumo-Producto estimada para Venezuela

en 1997 y agregada en 4 sectores (ver Tabla 2). El procedimiento utilizado corresponde a la

práctica estándar de esta clase de modelos, es decir: los precios endógenos son considerados

iguales a uno en el equilibrio inicial (año base) y los parámetros y elasticidades son

determinados a través de las matrices y formas funcionales especificadas en el modelo. El

resumen de todos los parámetros calibrados se encuentra en la Tabla 1.

hemos de hacer notar que, en esta versión preliminar hemos eliminado de la calibración la

estructura impositiva, τ = 0, y las transferencias a los sectores productivos, γ1 = γ2 = γ3 = 0.

La fila de la matriz Insumo-Producto correspondiente a la parte impositiva se ha sumado a

los ingresos laborales. En la versión final esta simplificación será eliminada y se considerará la

estructura impositiva que se ajuste a los datos.

6 RESULTADOS

6

19

Resultados

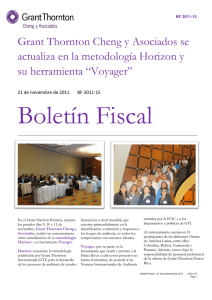

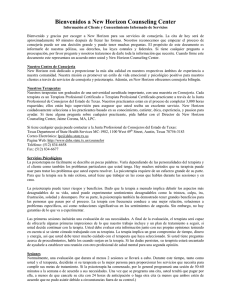

Las siguientes gráficas ilustran el hallazgo central de este documento: el entramado de

relaciones intersectoriales y la formación de expectativas son fundamentales en la respuesta

de la economı́a a perturbaciones. En esta versión del documento analizaremos exclusivamente

las funciones de impulso respuesta asociados a un choque petrolero. Adicionalmente incluimos

las impulso respuesta de los choques a la productividad en cada uno de los sectores.

La figura 12 compara las funciones de IRs a un choque petrolero en el modelo base (lı́nea

continua) y cuando anulamos las relaciones intersectoriales (lı́nea punteada). Este último

escenario resulta simplemente de imponer los coeficientes técnicos aij = 0. Si bien en ambos

casos el choque es expansivo, al incrementar el producto, el empleo y acervo de capital,

existe una significativa diferencia en término de la magnitud de la respuesta. Como es de

esperar, con relaciones intersectoriales la respuesta de todas las variables es mucho mayor. La

diferencia cuantitativa entre estos dos escenarios alerta sobre la conveniencia de modelos de

ciclos estándar para estudiar la respuesta de choques. También podemos apreciar en la figura

16 que si el choque es transitorio (ρ muy pequeño), el modelo con relaciones intersectoriales

es más persistente que el modelo sin relaciones intersectoriales.

Por su parte, la figura 4 compara el modelo de expectativas racionales (modelo base),

con aquel donde la acumulación de capital está basada en una regla de tipo Solow; es decir,

una regla en la cual la familia invierte una fracción (constante) de su ingreso disponible. En

esencia, este tipo de reglas son las impuestas en los modelos de equilibrio general aplicado

para general trayectorias dinámicas. La respuesta inicial del consumo con expectativas

racionales es mayor y como resultado, la propagación inter-temporal del choque (mediante la

inversión y su concomitante acumulación de capital) es mayor en el modelo con acumulación

a la Solow. La explicación radica en el grado de persistencia del choque (en el modelo

base ρ = 0,9). La teorı́a del Ingreso permanente implica que cambios permanentes de

ingreso tengan un fuerte impacto en el consumo y en consecuencia, un menor impacto en la

acumulación de capital contemporánea. El choque transitorio por su parte (figura 8) produce

una respuesta similar en el consumo y la inversión al momento del choque, no obstante, bajo

expectativas racionales la inversión se ajusta a fin de promover una transición suave del

consumo. Note también que la diferencia cuantitativa entre ambas formas de modelar la

regla de acumulación es mucho mayor cuando el choque es permanente. No queremos entrar

en el debate sobre la validez de las expectativas racionales, o alternativamente de reglas tipo

Solow, para determinar la acumulación de capital. El ejercicio sin embargo, permite tener

un rango de la respuesta de las variables de interés.

7 COMENTARIOS FINALES

7

20

Comentarios Finales

El modelo presentado en este trabajo (dinámico estocástico, pero con relaciones intersectoriales) permite establecer un ’puente’ entre ambos enfoques del equilibrio general; por una

parte mantiene la estructura básica de un MEGDE, y por otra, incorpora las relaciones intersectoriales al especificar la tecnologı́a productiva. Esto permite explorar dos estrategias

mediante las cuales analizar la proximidad entre ambos enfoques en un modelo anidado. En

primer lugar, al anular de la ecuación de Euler las expectativas y hacer depender el consumo

privado del ingreso corriente, es posible acercarnos al modelo computable estándar. Por otra

parte, al eliminar de la simulación las relaciones inter-industriales, es posible converger al

modelo dinámico estocástico estándar.

En términos generales, el entorno dinámico, aporta un marco conceptual que enriquece el

análisis de polı́ticas sectoriales, en relación al de los modelos estáticos, dando ası́ continuidad

a una agenda de investigación cuya importancia ha sido remarcada de forma reiterada (Kehoe

y Kehoe (1994), Kehoe y Serra-Puche (1986)). Futuras extensiones, del modelo aquı́ descrito

podrı́an entonces incluir el análisis de polı́ticas destinadas a la canalización del crédito,

subsidios agrı́colas, análisis de los controles de precios y/o el efecto de planes de estı́mulos a

la producción.

Referencias

Armington, Paul S. (1969) ‘A theory of demand for products distinguished by place of production.’

International Monetary Fund 16(1), 159–178

Basu, Susanto (1995) ‘Intermediate goods and business cycles: Implications for productivity and

welfare.’ American Economic Review 85(3), 512–31

Bovenberg, A. Lans y Lawrence H. Goulder (1991) ‘Introducing intertemporal and open economy

features in applied general equilibrium models.’ Springer Netherlands 139(2), 186–203

Carvalho, Vasco M. (2009) ‘Aggregate fluctuations and the network structure of intersectoral

trade.’ Technical Report, CREi and Universitat Pompeu Fabra

Chumacero, Rómulo A. y Klaus Schmidt-Hebbel (2004) ‘General equilibrium models: An overview.’

Working Papers Central Bank of Chile 307, Central Bank of Chile, December

Dixon, P. y B. R. Parmenter (1986) ‘Computable general equilibrium modeling for policy analysis

and forescasting.’ In ‘Handbook of computational economics, Vol. I.’ (Ed. H. M. Amman,

D. A. Kendrick y J. Rust.) chapter 1

Dixon, P.B. y M.T. Rimmer (2008) ‘Dynamic general equilibrium modeling for forecasting and

policy.’ Technical Report, Centre of policy studies. Monash University

Goulder, Lawrence H. y Lawrence H. Summers (1989) ‘Tax policy, asset prices, and growth : A

general equilibrium analysis.’ Journal of Public Economics 38(3), 265–296

Greenwood, Jeremy, Zvi Hercowitz y Gregory W Huffman (1988) ‘Investment, capacity utilization,

and the real business cycle.’ American Economic Review 78(3), 402–17

Heer, Burkhard y Alfred Maußner (2005) Dynamic General Equilibrium Modelling: Computational

Methods and Applications (Springer)

Johnson, Thomas (1985) ‘A continuous leontief dynamic input-output model.’ Regional Science

59(1), 177–188

Jorgenson, D.W. y P.J. Wilcoxen (1991) ‘Reducing us carbon dioxide emissions: The cost of

different goals.’ Harvard Institute of Economic Research Working Papers 1575, Harvard Institute of Economic Research

Judd, Kenneth L. y Felix Kubler (2000) ‘Computational methods for dynamics equilibria with

heterogenous agents.’ Kellog Graduate School of Management. Northwestern University.

Kehoe, Patrick J. y Timothy J. Kehoe (1994) ‘A primer on static applied general equilibrium

models.’ Quarterly Review (Spr), 2–16

21

REFERENCIAS

22

Kehoe, Timothy J. (1996) ‘Social accounting matrices and applied general equilibrium models.’

Working Papers 563, Federal Reserve Bank of Minneapolis

Kehoe, Timothy J. y Jaime Serra-Puche (1986) ‘A general equilibrium analysis of price controls

and subsidies on food in mexico.’ Journal of Development Economics 21(1), 65–87

Kemal, Dervis (1975) ‘Planning capital-labor substitution and intertemporal equilibrium with a

non-linear multi-sector growth model.’ European Economic Review 6(1), 77–96

Kendrick, David A (1972) ‘On the leontief dynamic inverse.’ The Quarterly Journal of Economics

86(4), 693–96

Kurz, Heinz D. y Neri Salvadori (2000) ‘The dynamic leontief model and the theory of endogenous

growth.’ Economic Systems Research 12(2), 255–265

Kydland, Finn E y Edward C Prescott (1982) ‘Time to build and aggregate fluctuations.’

Econometrica 50(6), 1345–70

Leontief, W (1970) ‘The dynamic inverse’ en contributions to input-output analisys.’ Technical

Report

Livesey, D. A. (1973) ‘The singularity problem in the dynamic input-ouput model.’ International

Journal of Systems Science 4(3), 437–40

Luenberger, David G. y Ami Arbel (1977) ‘Notes and comments singular dynamic leontief systems.’

The Econometric Society 45(4), 991–95

Mercenier, Jean y Sampaio de Souza (1994) ‘Structural adjustment and growth in a highly indebted

economy: Brazil.’ Technical Report

Shoven, John B y John Whalley (1984) ‘Applied general-equilibrium models of taxation

and international trade: An introduction and survey.’ Journal of Economic Literature

22(3), 1007–51

Szyld, Daniel B (1985) ‘Conditions for the existence of a balanced growth solution for the leontief

dynamic input-output model.’ Econometrica 53(6), 1411–19

Woods, J. E. (1985) ‘On dynamic analysis of a leontief model with fixed capital.’ The Journal of

the Australian Mathematical Society pp. 473–483

REFERENCIAS

Fuente

0.96

0.6

1.15

2.5

2.5

2.5

Kydland y Prescott (1982)

Greenwood, Hercowitz y Huffman (1988)

Calibrado

Calibrado

Calibrado

Calibrado

0.78

Pedauga-Sáez

1.25

Pedauga-Sáez

2

0.0722

0.0294

0.2870

0.6708

0.0129

0.0145

0.2171

0.7598

0.0086

0.0140

0.7252

0.2338

0.1958

Matriz

Matriz

Matriz

Matriz

Matriz

Matriz

Matriz

Matriz

Matriz

Matriz

Matriz

Matriz

Matriz

Calibrado

Insumo-Producto

Insumo-Producto

Insumo-Producto

Insumo-Producto

Insumo-Producto

Insumo-Producto

Insumo-Producto

Insumo-Producto

Insumo-Producto

Insumo-Producto

Insumo-Producto

Insumo-Producto

Insumo-Producto

A ANEXOS

Valor

Anexos

Factor de descuento (β)

Inverso de la elasticidad de la oferta de trabajo (θ)

Coeficiente de aversión al riesgo (γ)

Elasticidad de sustitución entre los bienes de inversión doméstica (η1 )

Elasticidad de sustitución entre los bienes de consumo domésticos (η2 )

Elasticidad de sustitución entre los bienes Importados (η3 )

Elasticidad de sustitución entre

entre los bienes de inversión domestica e importado (ηx )

Elasticidad de sustitución entre

entre los bienes de consumo doméstico e importado (η)

Elasticidad de sustitución entre

entre los bienes de exportación (ηe )

Sesgo al consumo doméstico (αc )

Sesgo al consumo del bien 1 (α1c )

Sesgo al consumo del bien 2 (α2c )

Sesgo al consumo del bien 3 (α3c )

Sesgo al consumo del bien 4 (α4c )

Sesgo a la inversión del bien 1 (α1x )

Sesgo a la inversión del bien 2 (α2x )

Sesgo a la inversión del bien 3 (α3x )

Sesgo a la inversión del bien 4 (α4x )

Sesgo a las exportaciones del bien 1 (α1e )

Sesgo a las exportaciones del bien 2 (α2e )

Sesgo a las exportaciones del bien 3 (α3e )

Sesgo al insumo importado en la tecnologı́a del bien de capital (αx )

A

Tabla 1: Valores de los Parámetros

Parámetro

Valor

Capital Share del sector 1 (α1 )

Capital Share del sector 2 (α2 )

Capital Share del sector 3 (α3 )

Tasa de depreciación (δ)

Barriles de Petróleos (B)

Fracción de los Ingresos Fiscales al sector 1 (γ1 )

Fracción de los Ingresos Fiscales al sector 2 (γ2 )

Fracción de los Ingresos Fiscales al sector 3 (γ3 )

Impuesto al valor agregado (τ )

0.4809

0.5778

0.3516

0.6535

96635

0

0

0

0

0,0966

0,1605

0,1030

0,0134

Coeficientes Técnicos para el insumo (ai,j )

am,1

am,2

Vectores de coeficientes técnicos para sector de importación

am,3

am,4

Vectores de coeficientes técnicos para el Trabajo y Capital

al,p

ak,p

0,0921

0,2320

0,1501

0,0086

Fuente

Matriz

Matriz

Matriz

Matriz

Matriz

0,0028

0,1081

0,1980

0,0148

0,0359

0,1515

0,0537

0,0698

0,4474

0,1292

0

0,0099

0,1075

0,2124

Insumo-Producto

Insumo-Producto

Insumo-Producto

Insumo-Producto

Insumo-Producto

Calibrado

Calibrado

Calibrado

Calibrado

Matriz Insumo-Producto

Matriz Insumo-Producto

Matriz Insumo-Producto

A ANEXOS

Tabla 1: Valores de los Parámetros

Parámetro

A ANEXOS

Tabla 2: Matriz de Insumo-Producto de Venezuela para 1997

(Miles de Bolivares)

UF (p*p)

Sector primario (Sp)

Sector secundario (Ss)

Sector terciario (St)

Sector petrolero (extracción y refinación) (Sp)

Importaciones (Import)

Remuneración de los asalariados + Ingreso mixto (RE)

Excedente de explotación, bruto (E)

Impuesto al Valor Agregado (IVA)

Total

FBKF: Formación Bruta de capital Fijo + Variación en Existencia.

CFH: Consumo Final de los Hogares.

Export: Exportaciones.

Sp

Ss

St

Sp

FBKF

CFH

Export

315.971 1.882.684

98.136

131.980

703.049

137.744

524.841 4.741.201 3.798.591

95.615 1.969.049 6.869.187 2.438.764

336.841 3.067.712 6.957.035 1.038.668 6.892.207 16.058.479

786.198

43.818

175.981

521.682 2.053.013

78.182

307.767 8.639.463

117.290 3.095.307 1.887.330

674.034 2.208.851 1.862.975

951.939 2.988.942 13.243.974 1.299.672

928.501 4.318.555 7.690.629 6.479.913

50.362

166.867

939.764

178.991

326.458 1.484.448

261.807

3.269.564 20.437.249 35.137.140 11.819.906 11.606.727 27.285.905 12.263.976

Total

3.269.564

20.437.249

35.137.140

11.819.906

9.845.787

18.484.527

19.417.598

3.408.696

A ANEXOS

Y1

Y2

0.4

0.2

0

10

20

Horizon

C

30

0.06

0.04

0.02

0

10

20

Horizon

L

30

30

0

40

10

−3

x 10

20

Horizon

w

30

0

10

20

Horizon

K

30

1

0

% desviation from SS

0.02

0

10

20

Horizon

r

30

10

20

Horizon

30

40

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

0.2

0.3

0.2

0.1

0.1

0.1

0.05

0

−0.05

30

0.4

0

40

% desviation from SS

2

20

Horizon

e

0.4

0.15

3

10

0.6

0

40

0.04

0

40

0

0.8

0

% desviation from SS

0

% desviation from SS

% desviation from SS

20

Horizon

x

0.02

0.06

0.02

% desviation from SS

10

0.05

−0.05

40

0.04

0

0

0.1

0.06

4

0.05

0.04

% desviation from SS

0.08

0

0.1

0.15

% desviation from SS

% desviation from SS

0.1

0

0.15

0

40

0.06

% desviation from SS

0.6

0

Y3

0.2

% desviation from SS

% desviation from SS

0.8

0

10

20

Horizon

Con Expectativas

30

40

0.08

0.06

0.04

0.02

0

Sin Expectativas

Figura 1: Shock permanente (ρ = 0,9) sobre el sector 1 (Z1).

A ANEXOS

Y1

Y2

0.4

0.2

0

10

20

Horizon

C

30

0.2

0.1

0

10

20

Horizon

L

30

10

20

Horizon

x

30

0.2

0.1

0

40

0.3

0.2

0.1

0

10

20

Horizon

w

30

0.4

0.2

0

0

10

20

Horizon

K

30

0.1

0.05

0

10

20

Horizon

r

30

0

10

20

Horizon

30

40

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

1

0.5

0.4

0.2

0.1

0

−0.1

30

1

0

40

% desviation from SS

% desviation from SS

0.005

20

Horizon

e

1.5

0.3

0.01

10

2

0

40

0.15

0

40

0

3

% desviation from SS

% desviation from SS

% desviation from SS

0

0.2

0.015

% desviation from SS

0.2

−0.2

40

0.4

0

0.4

0.3

% desviation from SS

0.3

0

0.6

0.6

% desviation from SS

% desviation from SS

0.4

0

0.8

0

40

0.4

% desviation from SS

0.6

0

Y3

1

% desviation from SS

% desviation from SS

0.8

0

10

20

Horizon

Con Expectativas

30

40

0.3

0.2

0.1

0

Sin Expectativas

Figura 2: Shock permanente (ρ = 0,9) sobre el sector 2 (Z2).

A ANEXOS

Y1

Y2

0.6

0.4

0.2

0

10

20

Horizon

C

30

0.5

0

10

20

Horizon

L

30

20

Horizon

x

30

0.5

0

40

0

10

20

Horizon

K

30

0.2

0

10

20

Horizon

w

30

0.6

0.4

0.2

0

40

0

10

20

Horizon

r

30

0

10

20

Horizon

30

40

0.5

0

−0.5

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

2

3

2

1

1.5

% desviation from SS

% desviation from SS

0.02

30

4

0

40

1

0.04

20

Horizon

e

4

% desviation from SS

0.4

10

6

0

40

0.8

0.6

0

8

0

% desviation from SS

% desviation from SS

10

0.5

−0.5

40

0.06

% desviation from SS

0

1

0.8

0

0.2

1

% desviation from SS

1

0

0.4

1.5

1.5

% desviation from SS

% desviation from SS

1.5

0

0.6

0

40

2

% desviation from SS

0.8

0

Y3

0.8

% desviation from SS

% desviation from SS

1

0

10

20

Horizon

Con Expectativas

30

40

1

0.5

0

Sin Expectativas

Figura 3: Shock permanente (ρ = 0,9) sobre el sector 3 (Z3).

A ANEXOS

Y1

Y2

0.4

0.2

0

10

20

Horizon

C

30

0.4

0.2

0

10

20

Horizon

L

30

20

Horizon

x

30

0

10

20

Horizon

K

30

0.1

0

10

20

Horizon

w

30

0.2

0.1

0

10

20

Horizon

r

30

0.005

0

10

20

Horizon

30

40

0.4

0.2

0

−0.2

20

Horizon

e

30

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

0

1

0

0.8

% desviation from SS

% desviation from SS

0.01

10

2

−1

40

0.6

0.015

0

2

0.3

0

40

0.1

−2

40

% desviation from SS

0.2

0.2

4

0.4

0.3

0.3

0

40

0

% desviation from SS

% desviation from SS

10

0.2

−0.2

40

0.02

% desviation from SS

0

0.4

0.4

0

0.1

% desviation from SS

0.6

0

0.2

0.6

% desviation from SS

% desviation from SS

0.8

0

0.3

0

40

0.4

% desviation from SS

0.6

0

Y3

0.4

% desviation from SS

% desviation from SS

0.8

0

10

20

Horizon

Con Expectativas

30

40

0.6

0.4

0.2

0

Sin Expectativas

Figura 4: Shock permanente (ρ = 0,9) sobre el sector petrolero (Pp).

A ANEXOS

Y1

Y2

0.4

0.2

0

10

20

Horizon

C

30

0.05

0

0.04

0.02

20

Horizon

L

30

0

10

x 10

20

Horizon

w

30

10

x 10

20

Horizon

K

30

1

10

20

Horizon

30

40

4

2

0

10

20

Horizon

r

30

30

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

0.2

0.1

0.15

0.1

0.05

0

40

0.08

0.1

0.05

0

−0.05

20

Horizon

e

0.2

0.15

2

10

0.3

0

40

6

0

40

3

0

0

−3

% desviation from SS

0

0

0.4

0

−0.05

40

% desviation from SS

% desviation from SS

0.01

40

0.05

8

−3

% desviation from SS

30

% desviation from SS

10

0.02

0

20

Horizon

x

% desviation from SS

0

0.04

4

10

0.1

0.06

0

0

0.02

% desviation from SS

% desviation from SS

% desviation from SS

0.1

0.03

0.15

0.06

0

0.15

40

0.08

0.04

% desviation from SS

0.6

0

Y3

0.2

% desviation from SS

% desviation from SS

0.8

0

10

20

Horizon

Con Expectativas

30

40

0.06

0.04

0.02

0

Sin Expectativas

Figura 5: Shock transitorio (ρ = 0,01) sobre el sector 1 (Z1).

A ANEXOS

Y1

Y2

0.4

0.2

0

10

20

Horizon

C

30

0.2

0.1

0

10

20

Horizon

L

30

10

20

Horizon

x

30

0.05

0

40

0.3

0.2

0.1

0

10

20

Horizon

w

30

0.4

0.2

0

0

10

20

Horizon

K

30

0.01

0

10

20

Horizon

r

30

0

10

20

Horizon

30

40

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

0.5

0.6

0.4

0.2

0.4

0.2

0.1

0

−0.1

30

1

0

40

% desviation from SS

% desviation from SS

0.005

20

Horizon

e

0.8

0.3

0.01

10

1.5

0

40

0.02

0

40

0

2

% desviation from SS

% desviation from SS

% desviation from SS

0

0.1

0.03

0.015

% desviation from SS

0.2

−0.2

40

0.4

0

0.4

0.15

% desviation from SS

0.3

0

0.6

0.6

% desviation from SS

% desviation from SS

0.4

0

0.8

0

40

0.2

% desviation from SS

0.6

0

Y3

1

% desviation from SS

% desviation from SS

0.8

0

10

20

Horizon

Con Expectativas

30

40

0.3

0.2

0.1

0

Sin Expectativas

Figura 6: Shock transitorio (ρ = 0,01) sobre el sector 2 (Z2).

A ANEXOS

Y1

Y2

0.2

0.1

0

10

20

Horizon

C

30

0.4

0.2

0

10

20

Horizon

L

30

20

Horizon

x

30

0.5

0

40

0.6

0.4

0.2

0

10

20

Horizon

w

30

0.5

0

0

10

20

Horizon

K

30

0.06

0.04

0.02

0

10

20

Horizon

r

30

0

10

20

Horizon

30

40

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

1.5

1

0.5

1

0.5

0

−0.5

30

1

0

40

% desviation from SS

% desviation from SS

0.02

20

Horizon

e

2

1

0.04

10

2

0

40

0.08

0

40

0

3

% desviation from SS

% desviation from SS

% desviation from SS

10

0.1

0.06

% desviation from SS

0

1

−0.5

40

0.8

0

0.2

1

% desviation from SS

0.6

0

0.4

1.5

1.5

% desviation from SS

% desviation from SS

0.8

0

0.6

0

40

2

% desviation from SS

0.3

0

Y3

0.8

% desviation from SS

% desviation from SS

0.4

0

10

20

Horizon

Con Expectativas

30

40

0.8

0.6

0.4

0.2

0

Sin Expectativas

Figura 7: Shock transitorio (ρ = 0,01) sobre el sector 3 (Z3).

A ANEXOS

Y1

Y2

0.06

0.04

0.02

0

10

20

Horizon

C

30

0.2

0.1

0

10

20

Horizon

L

30

20

Horizon

x

30

0.3

0.2

0.1

0

10

20

Horizon

w

30

0

0.005

0

10

20

Horizon

30

40

0

10

20

Horizon

K

30

−1

40

10

20

Horizon

e

30

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

0.5

0.04

0.02

0

10

20

Horizon

r

30

40

0

−0.5

0.4

0.2

0.1

0

−0.1

0

−0.5

% desviation from SS

% desviation from SS

0.01

0.1

0

0.3

0.015

0.2

0.5

0.2

0

40

0.3

0

40

% desviation from SS

% desviation from SS

% desviation from SS

10

0.06

0.02

% desviation from SS

0

0.4

−0.2

40

0.4

0

0.05

% desviation from SS

0.3

0

0.1

0.6

% desviation from SS

% desviation from SS

0.4

0

0.15

0

40

0.4

% desviation from SS

0.08

0

Y3

0.2

% desviation from SS

% desviation from SS

0.1

0

10

20

Horizon

Con Expectativas

30

40

0.3

0.2

0.1

0

Sin Expectativas

Figura 8: Shock transitorio (ρ = 0,01) sobre el sector petrolero (Pp).

A ANEXOS

Y1

Y2

1

0

10

20

Horizon

C

30

0.1

0.05

0

−0.05

40

0.05

0

20

Horizon

L

30

40

−0.02

% desviation from SS

0

0

10

−3

x 10

20

Horizon

w

30

10

x 10

20

Horizon

K

30

10

20

Horizon

30

40

0

0

10

20

Horizon

r

30

30

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

0.2

0.1

0.15

0.1

0.05

0

40

0.15

0.06

0.04

0.02

0

20

Horizon

e

0.2

0.08

0

10

0.3

0

40

5

−5

40

2

0

0

−3

10

0

0.4

0

% desviation from SS

% desviation from SS

−0.02

40

% desviation from SS

10

0.02

% desviation from SS

30

% desviation from SS

0

0.04

−2

20

Horizon

x

0.02

0.06

4

10

0

% desviation from SS

0.1

−0.02

0

0.02

0.04

% desviation from SS

% desviation from SS

0.15

−0.05

0.04

% desviation from SS

2

0

Y3

0.15

% desviation from SS

% desviation from SS

3

0

10

20

Horizon

Con Relaciones Intersectoriales

30

40

0.1

0.05

0

−0.05

Sin Relaciones intersectoriales

Figura 9: Shock permanente (ρ = 0,9) sobre el sector 1 (Z1).

A ANEXOS

Y1

Y2

0

0

10

20

Horizon

C

30

0.2

0

0

10

20

Horizon

L

30

20

Horizon

x

30

−0.1

−0.2

40

0

0

10

20

Horizon

K

30

0.2

0

0

10

20

Horizon

w

30

40

−0.02

0

10

20

Horizon

r

30

0

0

10

20

Horizon

30

40

0.6

0.4

0.2

0

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

2

1

0.6

% desviation from SS

% desviation from SS

0.01

30

2

0

40

0.8

0.02

20

Horizon

e

3

0

−0.04

10

4

0

40

% desviation from SS

0.4

0

6

0.02

% desviation from SS

% desviation from SS

10

0.1

0.03

% desviation from SS

0

0.2

−0.1

40

0.6

−0.01

0.5

0

% desviation from SS

0.4

−0.2

1

0.1

0.3

% desviation from SS

% desviation from SS

0.6

−0.2

1.5

0

40

0.2

% desviation from SS

0.5

−0.5

Y3

2

% desviation from SS

% desviation from SS

1

0

10

20

Horizon

Con Relaciones Intersectoriales

30

40

0.4

0.2

0

−0.2

Sin Relaciones Intersectoriales

Figura 10: Shock permanente (ρ = 0,9) sobre el sector 2 (Z2).

A ANEXOS

Y1

Y2

0

−0.2

0

10

20

Horizon

C

30

0

−0.5

40

0.5

0

0

10

20

Horizon

L

30

0

−1

40

0

10

20

Horizon

K

30

0

0

10

20

Horizon

w

30

40

0.05

0

−0.05

−0.1

0

10

20

Horizon

r

30

0

0

10

20

Horizon

30

40

1

0.5

0

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

3

2

1

1.5

% desviation from SS

% desviation from SS

0.05

30

2

0

40

1.5

0.1

20

Horizon

e

4

% desviation from SS

0.5

10

4

0

40

0.1

1

0

6

0

−0.2

40

% desviation from SS

% desviation from SS

30

0.2

0.15

% desviation from SS

20

Horizon

x

0.4

1.5

−0.05

10

1

% desviation from SS

1

−0.5

0

2

0.6

% desviation from SS

% desviation from SS

1.5

−0.5

3

% desviation from SS

0.2

−0.4

Y3

0.5

% desviation from SS

% desviation from SS

0.4

0

10

20

Horizon

Con Relaciones Intersectoriales

30

40

1

0.5

0

−0.5

Sin Relaciones Intersectoriales

Figura 11: Shock permanente (ρ = 0,9) sobre el sector 3 (Z3).

A ANEXOS

Y1

Y2

0.1

0.05

0

10

20

Horizon

C

30

0.4

0.2

0

10

20

Horizon

L

30

20

Horizon

x

30

0.3

0.2

0.1

0

10

20

Horizon

w

30

0

0

10

20

Horizon

K

30

0

10

20

Horizon

30

40

0.04

0.02

0

10

20

Horizon

r

30

10

20

Horizon

e

30

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

0

−1

0

−0.5

−1

40

0.8

0.4

0.2

0

−0.2

0

0.5

% desviation from SS

% desviation from SS

0.01

0.1

−2

40

0.6

0.02

0.2

1

0.2

0

40

0.3

0

40

% desviation from SS

% desviation from SS

% desviation from SS

10

0.06

0.03

% desviation from SS

0

0.4

−0.2

40

0.4

0

0.1

% desviation from SS

0.6

0

0.2

0.6

% desviation from SS

% desviation from SS

0.8

0

0.3

0

40

0.4

% desviation from SS

0.15

0

Y3

0.4

% desviation from SS

% desviation from SS

0.2

0

10

20

Horizon

Con Relaciones Intersectoriales

30

40

0.6

0.4

0.2

0

Sin Relaciones Intersectoriales

Figura 12: Shock permanente (ρ = 0,9) sobre el sector petrolero (Pp).

A ANEXOS

Y1

Y2

1

0

0

10

20

Horizon

C

30

0.05

0

0.02

0

20

Horizon

L

30

0

% desviation from SS

0

0

10

−3

x 10

20

Horizon

w

30

10

x 10

20

Horizon

K

30

10

20

Horizon

30

40

0

0

10

20

Horizon

r

30

30

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

0

0.1

0.05

0

−0.05

40

0.15

0.05

0

−0.05

20

Horizon

e

0.15

0.1

0

10

0.2

−0.2

40

5

−5

40

2

0

0

−3

10

0

0.4

0.05

−0.05

40

% desviation from SS

% desviation from SS

−0.02

40

% desviation from SS

10

0.02

% desviation from SS

30

% desviation from SS

0

0.04

−2

20

Horizon

x

0.1

0.06

4

10

0

% desviation from SS

0.04

−0.02

0

0.02

0.15

% desviation from SS

% desviation from SS

0.06

−0.02

0.1

−0.05

40

0.04

% desviation from SS

2

−1

Y3

0.15

% desviation from SS

% desviation from SS

3

0

10

20

Horizon

Con Relaciones Intersectoriales

30

40

0.1

0.05

0

−0.05

Sin Relaciones intersectoriales

Figura 13: Shock transitorio (ρ = 0,01) sobre el sector 1 (Z1).

A ANEXOS

Y1

Y2

0

0

10

20

Horizon

C

30

0.2

0

0

10

20

Horizon

L

30

30

−0.2

40

0.4

0.2

0

0

10

20

Horizon

w

30

40

0.1

0

0

10

20

Horizon

K

30

0.01

0

0

10

20

Horizon

r

30

0

0

10

20

Horizon

30

40

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

0

2

1

0

0.6

0.5

0

−0.5

30

2

−1

40

% desviation from SS

% desviation from SS

0.01

20

Horizon

e

3

1

0.02

10

4

−2

40

0.02

−0.01

0

6

% desviation from SS

% desviation from SS

% desviation from SS

20

Horizon

x

−0.1

0.03

0.03

% desviation from SS

10

0.2

−0.1

40

0.6

−0.01

0

0

% desviation from SS

0.4

−0.2

0

0.1

0.3

% desviation from SS

% desviation from SS

0.6

−0.2

1

−1

40

0.2

% desviation from SS

0.5

−0.5

Y3

2

% desviation from SS

% desviation from SS

1

0

10

20

Horizon

Con Relaciones Intersectoriales

30

40

0.4

0.2

0

−0.2

Sin Relaciones Intersectoriales

Figura 14: Shock transitorio (ρ = 0,01) sobre el sector 2 (Z2).

A ANEXOS

Y1

Y2

0

−0.2

0

10

20

Horizon

C

30

0.5

0

0

10

20

Horizon

L

30

1

0.5

0

0

10

20

Horizon

w

30

40

0

0

10

20

Horizon

K

30

0.05

0

0

10

20

Horizon

r

30

0

10

20

Horizon

30

40

20

Horizon

e

30

40

0

10

20

Horizon

s

30

40

0

10

20

Horizon

PIB

30

40

0

10

20

Horizon

30

40

2

0

2

0

1.5

0.5

0

−0.5

10

4

−2

40

% desviation from SS

0

0

4

0.1

% desviation from SS

0.05

0

−2

40

1

0.1

1

6

0.5

−0.05

2

−1

40

% desviation from SS

% desviation from SS

% desviation from SS

30

0.15

0.15

% desviation from SS

20

Horizon

x

1

−0.5

40

1.5

−0.05

10

% desviation from SS

1

−0.5

0

1.5

% desviation from SS

% desviation from SS

1.5

−0.5

0

−0.5

40

3

% desviation from SS

0.2

−0.4

Y3

0.5

% desviation from SS

% desviation from SS

0.4

0

10

20

Horizon

Con Relaciones Intersectoriales

30

40

1

0.5

0

−0.5

Sin Relaciones Intersectoriales

Figura 15: Shock transitorio (ρ = 0,01) sobre el sector 3 (Z3).

A ANEXOS