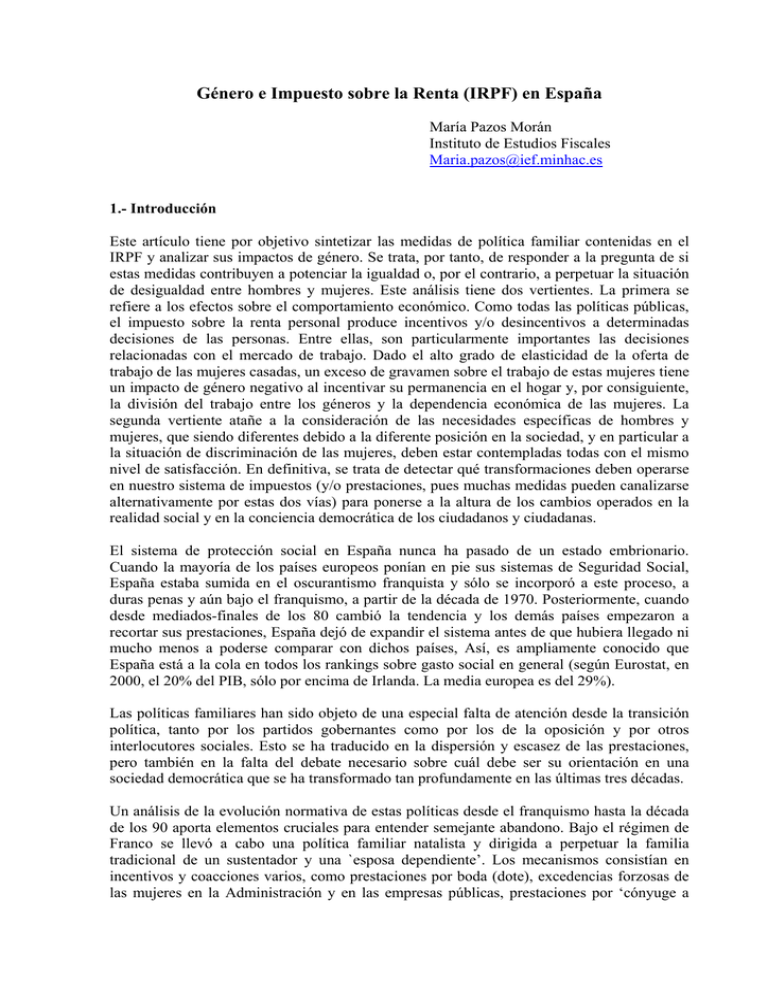

Género e Impuesto sobre la Renta (IRPF) en España

Anuncio