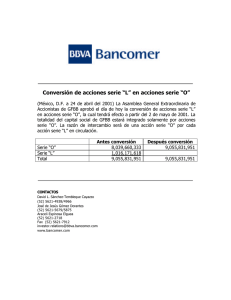

Enero – Diciembre 2015

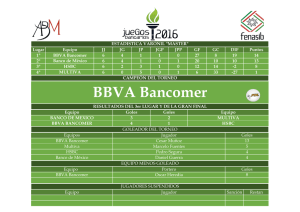

Anuncio