México y el Entorno Financiero Internacional en el Siglo XXI

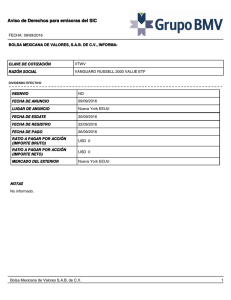

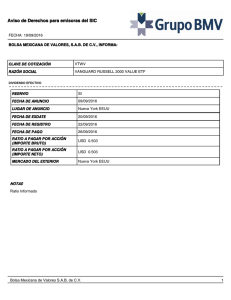

Anuncio

PONENCIA IMEF 2011 México y el Entorno Financiero Internacional en el Siglo XXI CAPÍTULO V Alternativas de inversión en el entorno global del siglo XXI Por: Juan Musi Amione Director General de Somoza Finamex Inversiones S. A. de C. V. Introducción El inversionista mexicano ha evolucionado substancialmente en los últimos 20 años; éste ha incrementado la participación en Sociedades de Inversión de Renta Fija y Renta variable, así como la sofisticación de instrumentos del Mercado de Derivados y los ETF’s. Los factores que han contribuido a esta evolución son muchos, pero quizás los más notables sean: El surgimiento de muchas compañías independientes –no pertenecientes a grupos financieros─ de fondos de inversión y el nacimiento de las Afores en 1997. La cultura financiera del mexicano sigue siendo pobre, incluidos países similares al nuestro como Argentina, Colombia, Brasil, Chile y Perú, de mayor plazo y, por ende, han tenido una mayor sofisticación. Estos inversionistas individuales están más dispuestos a tomar riesgos a cambio de mejores rendimientos incursionando en mercados accionarios, aun conociendo mercados alternativos como notas estructuradas y los instrumentos derivados financieros: forwards, futuros, opciones y swaps. Parte de este atraso en México se debe al tiempo en el que la banca fue propiedad del gobierno federal. Además de que los esfuerzos por cultivar a la gente eran nulos; la orientación por invertir en renta fija, a las tasas de interés de ese tiempo, no propiciaban la curiosidad de los inversionistas por conocer más y diferentes productos porque el premio de la renta fija, con un bajo perfil de riesgo, era extraordinario. También mucha de la aversión al riesgo se debe al famoso crack de la Bolsa Mexicana de Valores de 1987, en el que había demasiados participantes, muchos de ellos estaban ahí sin razón; al producirse el “crack bursátil”, se satanizó el Mercado accionario por muchos años dándole una connotación de “casino”; fue tan duro este golpe que, hasta el día de hoy, gente que vivió ese “crack” sigue sin invertir en acciones. Es importante resaltar cómo esta historia es un claro ejemplo de la falta de cultura financiera porque, como se demuestra en la gráfica 1, quienes hubieran permanecido incluso después del “crack”, hoy habrían tenido una recuperación y mucho más que eso, un rendimiento del 9,900%; cabe mencionar que esta ganancia no la habría dado ningún otro Mercado, ninguna otra divisa y tampoco ningún otro metal. Gráfica 1 Gráfica Histórica IPC. Diciembre 31, 1986-agosto 9, 2010 Rendimiento del IPC desde el crack de 1987 Es a partir de los años 90 que verdaderamente se hace un esfuerzo, por parte de la iniciativa privada, para cultivar financieramente a los inversionistas a través de las Sociedades de Inversión: Primero, porque se les daba cabida a los inversionistas individuales a tasas a las que no tendrían acceso ─valga la redundancia─ de manera individual y, por otro lado, porque se democratizaron las inversiones. No era necesario tener grandes cantidades de dinero para ingresar a rendimientos por arriba de la inflación, es decir, a rendimientos reales. A partir del resurgimiento de las Sociedades de Inversión, en los 90, porque estas fueron creadas en los 70, les tomó algo de tiempo ganarse la credibilidad de las personas. Las razones por las que había perdido confianza eran porque muchos de los Bonos y colocaciones de Deuda, que nadie compraba, se iban hacia las Sociedades de Inversión por decisión de los propios manejadores de esas Sociedades; que eran los mismos que dirigían los bancos. Otro motivo fue que en 1994, cuando se dio lugar a varios sucesos trágicos (Ejército Zapatista, los asesinatos de Colosio y Ruíz Massieu) las minusvalías y la falta de liquidez fueron muy importantes. Después de estos eventos, las cosas cambian favorablemente, se toma una serie de medidas para evitar conflictos de interés, se prohíben las compras de papel propio así como de las emisiones de terceros que hacían los bancos; se obliga a contratar a terceros, como calificadoras y valuadoras. A partir de estos importantes cambios, los Fondos de Inversión vuelven, en la segunda mitad de los 90, impulsados por compañías independientes; de la misma manera, distribuidoras independientes proponen modelos de arquitectura abierta (con la arquitectura abierta uno pueda acudir a una sola empresa y ahí mismo adquirir fondos propios y de la competencia, sin restricción). No sólo se empieza a crecer de manera importante en activos, sino que también se comienza a diversificar el universo de Fondos de Inversión, tanto en instrumentos de Deuda como en instrumentos de Renta Variable. 1. Desarrollo y crecimiento de las sociedades de inversión En la gráfica 2 se muestra la evolución y el crecimiento en activos de la industria, en tanto que en la gráfica 3 se observa el crecimiento en números de Sociedades de Inversión; en la gráfica 4 se ve el crecimiento de los participantes en estos productos. Ha sido relevante el crecimiento de la industria de Sociedades de Inversión; sin embargo no ha sido igualmente importante la evolución del inversionista. El mexicano sigue siendo un inversionista, por un lado, muy direccionado a productos de bajo riesgo y también con una orientación de muy corto plazo. Vale la pena ver cómo más del 90% del ahorro total del mexicano se mantiene en instrumentos de Deuda o de Renta Fija; y menos del 10% se invierte en Renta Variable. No se puede incrementar la participación de la Renta Variable en México si no se ve este Mercado a plazos más largos. Gráfica 2 Evolución y Crecimiento en Activos Netos de las Sociedades de Inversión Fuente: Asociación Mexicana de Intermediarios Bursátiles (AMIB) Gráfica 3 Evolución y Crecimiento en Número de Sociedades de Inversión (Renta Variable y Deuda) Fuente: Asociación Mexicana de Intermediarios Bursátiles (AMIB) Gráfica 4 Evolución y Crecimiento de Clientes de Sociedades de Inversión (Renta Variable y Deuda) Fuente: Asociación Mexicana de Intermediarios Bursátiles (AMIB) 2. Puntos focales En la gráfica 5 se muestra cómo esta relación se mantiene con una preferencia muy marcada hacia la Deuda y, por ende, hacia rendimientos más bajos. En este apartado vale la pena comentar la cantidad de fraudes realizados por empresas que no son vigiladas ni autorizadas por autoridades competentes, debido a lo cual muchos mexicanos son víctimas por ambición y por falta de cultura financiera; prometen muy altos rendimientos con muy bajo riesgo; otros tantos ofrecen inversiones en paraísos fiscales sin el amparo de las autoridades correspondientes y también aquellos que dicen o que prometen altos rendimientos a través del cambio de divisas, mejor conocido como FOREX. Algo que también ha sucedido es que al no progresar los modelos de arquitectura abierta, cada intermediario, ya sea de grupo financiero, casa de bolsa o sociedad de inversión independiente, ha ofrecido fondos muy similares, lo cual da como resultado que se repiten éstos en la industria. Un claro ejemplo es que prácticamente todas las Sociedades de Inversión tienen un fondo con liquidez diaria, uno con liquidez semanal, uno con liquidez trimestral y un fondo indizado. De progresar la arquitectura abierta, se podría reducir de manera muy importante el número de Sociedades de Inversión y solamente subsistir los mejores fondos de su clase, en lugar de tener tantos repetidos. Gráfica 5 Evolución y Crecimiento de Clientes de Sociedades de Inversión Fuente: Asociación Mexicana de Intermediarios Bursátiles (AMIB) En la gráfica 6 se muestra cuántas Sociedades de Renta Fija existen, cuántos Indizados y cuántos de Renta Variable. Otra parte sobresaliente de la evolución de este Mercado tiene que ver con los planes personales de retiro, que también ─a partir de Fondos exentos y aprovechando una bondad fiscal del artículo 176 de la Ley del Impuesto Sobre la Renta─ las aportaciones voluntarias al retiro pueden hacerse deducibles siempre y cuando éstas no rebasen el 10% del ingreso total anual, o bien cinco años de salario mínimo general. Tristemente, como ya se mencionaba, además de no existir una cultura del ahorro a largo plazo, el mexicano no es previsor y no ahorra para su retiro: menos del 1% de la población tiene un plan personal de retiro. Es importante mencionar que el estímulo fiscal es bueno (podría ser mejor), pero tanto el conocimiento de este tipo de productos, como la difusión del mismo, es mínima. Gráfica 6 Evolución y Crecimiento de Sociedades de Inversión Fuente: Asociación Mexicana de Intermediarios Bursátiles (AMIB) Como conclusión de este tema y aceptando la muy importante evolución y el favorable crecimiento de este sector, así como la mejora en la cultura financiera, el reto sigue siendo enorme. La mayoría de los recursos de los mexicanos continúa siendo invertida en instrumentos que, en muchos casos, no alcanzan ni la tasa de inflación. La gráfica 7 proyecta cuántos miles de millones de pesos hay en Fondos de Inversión, en el Sistema de Afores y en la Banca Tradicional. Otro reto muy importante es el de la arquitectura abierta. Este punto requiere de la participación activa e involucramiento de los principales actores del sector financiero, de manera que alguien pueda acudir a cualquier firma de inversión y adquirir los productos propios, así como los de la competencia. Esto permitiría tener una relación contractual con la institución favorita, sin el impedimento de elegir el producto preferido. Gráfica 7 Siefores y Captación Bancaria Fuente: Comisión Nacional del Sistema de Ahorro para el Retiro (Consar) y Banco de México (Banxico) La Banca Tradicional también ha avanzado positivamente para brindar mejores soluciones y alternativas de inversión a los mexicanos. Las Sociedades de Inversión de los bancos también han crecido, tanto en número de activos como en número de clientes; sin embargo al interior de la banca sigue existiendo un conflicto de interés para ofrecer este producto porque las comisiones cobradas en las Sociedades de Inversión, contra las cobradas en la captación tradicional, siguen siendo muy bajas. La banca respondió a la competencia que comenzó a representar el surgimiento de empresas de fondos de inversión y mejoró sustancialmente la calidad de sus productos, así como la fuerza de promoción. 3. Papel de la Banca Tradicional y de las Casas de Bolsa en el ahorro. La banca tuvo que empezar a ofrecer esos productos, que únicamente se vendían para ciertos nichos de mercado a partir de $10,000.00; así mismo, ha sabido aprovechar su infraestructura con el gran número de sucursales que posee para ofrecer estos productos. Por lo anterior, la banca comercial sigue siendo el jugador más importante en administración de activos y seguirá siendo, para las empresas independientes, el enemigo a vencer. Aunado a este esfuerzo por promover dichas sociedades de inversión, la banca comercial también desarrolló áreas especializadas para la captación, enfocando sus esfuerzos, según el segmento del mercado, a banca comercial, banca patrimonial o banca privada. Para definir fácilmente estos perfiles, se puede identificar como: Cliente de banca comercial, aquel que su capacidad de ahorro oscila entre los $100,000.00 y los $900,000.00. Típicamente, a estos clientes se les ofrecen productos de la banca tradicional como pagarés, certificados de depósito y sociedades de inversión. Cliente patrimonial. A este cliente se le ofrece un servicio personalizado y se identifica como aquel que tiene entre $1’000,000.00 hasta $10’000,000.00, al cual se le sugiere una diversificación entre Sociedades de Inversión, Mercado de Dinero y Mercado de Capitales. Cliente de banca privada. Aquel que tiene disponible un ahorro de $10’000,000.00 en adelante, el servicio también es personalizado; además de proponerle Fondos de Inversión, Mercado de Dinero y Mercado de Capitales, se le sugieren Notas Estructuradas, ETF’s, Futuros y Derivados. En la gráfica 8 se muestran los diferentes segmentos de Mercado en la banca tradicional. Gráfica 8 Composición de la captación total. Las Casas de Bolsa también han evolucionado de manera muy favorable; han buscado incrementar el número de inversionistas en el mercado accionario y, como se comentaba anteriormente, después del “crack” del ‘87 en donde había 390,611 clientes, actualmente se tienen 197,674 participantes. El desarrollo de este Mercado ha sido impulsado por los fondos de inversión y por las Afores (gráfica 9). Gráfica 9 Así mismo no hay que dejar de mencionar que este Mercado tuvo una transición importante, en donde se pasó de la viva voz a los sistemas electrónicos. El piso de remates dejó de funcionar como un Mercado, reitero, de viva voz, convirtiéndose en un centro de cómputo por el cual pasan millones de transacciones diarias. En la gráfica 10 se ilustra el crecimiento de este mercado accionario en volumen y su evolución en los últimos años. En la gráfica 11 está el número de empresas que cotizan en el Mercado y su desenvolvimiento en los últimos años. Por último, en la gráfica 12 se encuentra el incremento de valores listados en el SIC. Gráfico 10 Mercado Mexicano de Derivados Fuente: Mercado Mexicano de Derivados (MexDer) Gráfico 11 Empresas que cotizan en la Bolsa Gráfico 12 Sistema Internacional de Cotizaciones de la BMV El SIC es el Sistema Internacional de Cotizaciones, en el cual están listadas muchas empresas que cotizan en Mercados Internacionales, además de los ETF’s; es justamente en este índice en donde se ha mostrado mayor evolución, mayor incremento de empresas que cotizan en él, así como mayor volumen operado. El papel de las Casas de Bolsa ha sido trascendental porque son ellas quienes registran más empresas y más títulos en un Mercado que incrementa su volumen y su profundidad. En la gráfica 13 se compara la evolución del volumen del índice de precios y cotizaciones contra el volumen del Sistema Internacional de Cotizaciones(SIC). Gráfica 13 872 títulos están inscritos en el Mercado Global de la Bolsa Mexicana de Valores: • 377 acciones • 410 ETF’s • 125 títulos de deuda Los ETF’s significan Exchange Traded Funds; son acciones listadas en la Bolsa Mexicana de Valores a través del SIC. Lo que representan éstas, son índices de Bolsas de otros países del mundo, así como índices sectoriales; por último también hay ETF’s de Renta Fija. La mejor manera de explicarlos, es que cada título de ETF representa una canasta que en muchos casos replica, exactamente, lo que su título indique; en otros instrumentos de este tipo se agrupan empresas pertenecientes a un mismo sector y, en otros más, se pueden comprar paquetes de materias primas e incluso metales tales como el oro, la plata y el paladio. 4. ETF’s También ha surgido una nueva clase de ETF’s que invierten en instrumentos de deuda; aquí la clasificación es similar a la de las Sociedades de Inversión en donde se compra por tipo de instrumento gubernamental, bancario o privado, así como por plazo del mismo. Hoy existen en México más de 300 ETF’s listados y este Mercado también tiene un volumen de operación importante, el cual se muestra en la gráfica 14. Los ETF’s tienen muchas ventajas con respecto a los Fondos de Inversión y son muy similares en su estructura. Entre las ventajas principales se encuentran: los costos son menores, son accesibles a través de cualquier Casa de Bolsa y que tanto las compras como las ventas se llevan a cabo en tiempo real a la par que se ejecutan las operaciones de compra o venta. Gráfico 14 En el caso de los ETF’s de Renta Variable, el tratamiento fiscal de los mismos es idéntico a las de las acciones que cotizan en la Bolsa Mexicana de Valores, es decir, son exentos del impuesto sobre la renta a diferencia de los Fondos de Inversión, los cuales requieren de procesos de registro y de autorización de más tiempo. Los ETF’s se listan en la Bolsa Mexicana de Valores en tiempos muy cortos; la gran ventaja de éstos, es que actualmente en México se puede invertir virtualmente en cualquier Mercado mundial, con transparencia, bajo costo y liquidez. Hoy los principales compradores de ETF’s son los inversionistas institucionales, entre ellos: las Afores, Sociedades de Inversión, Fondos Privados de Pensiones, Aseguradoras, los clientes patrimoniales y las bancas privadas. La única desventaja de los ETF’s es que son para inversionistas individuales calificados, a quienes la ley define como “cualquier persona que ha mantenido inversiones iguales o mayores a 1.5 millones de UDIs promedio durante el año anterior, o que ha tenido ingresos brutos anuales iguales o mayores a 500,000 UDIs, durante los dos últimos años”. Esto, desde nuestra perspectiva, es un error, ya que el inversionista calificado no debiera ser clasificado por monto de inversión o poder adquisitivo, sino más bien por su nivel de conocimiento del Mercado, o bien, de cultura financiera. Otra gran bondad de los ETF’s, es que poseen tal variedad que cada título tiene una diversificación y al adquirir dos o más de ellos, ésta es total. Los derivados financieros iniciaron en 1972; los activos de referencia de éstos pueden ser títulos accionarios, de deuda, índices y tasas. Los principales derivados financieros son los futuros, los forwards, las opciones, los warrans y swaps. El mercado de futuros en México nace en 1983, pero en 1987 se suspende su cotización a raíz del “crack” bursátil; no es sino hasta 1994 que se vuelven a poner en operación cuando comienzan a ser opciones sobre acciones mexicanas en el piso de remates de Chicago y Nueva York, además de en las Bolsas de Londres y Luxemburgo. La Bolsa Mexicana de Valores fue quien financió el proyecto de crear la Bolsa de Derivados y Futuros que se denomina Mexder (Mercado Mexicano de Derivados SA de CV). El Indeval (Insituto de Depósito de Valores) tomó la responsabilidad de crear la Cámara de Compensación de Derivados que se conoce como ASIGNA. 5. Derivados y Futuros El volumen de operación de derivados también se ha incrementado año con año, como se puede observar en la gráfica 15. Los principales contratos de futuro o con mayor operación de México, son los de divisas sobre el dólar norteamericano y el euro; en materia bursátil el de mayor volumen es sobre el índice de precios y cotizaciones de la BMV, y en instrumentos de deuda se opera mucho la TIIE de 28 días, los CETES de 91 y los Bonos Gubernamentales de 3, 5, 10, 20 Y 30 años. Entre los principales contratos de opciones también se operan índices, acciones, ETF’s y divisas. Gráfica 15 Mercado Mexicano de Derivados Fuente: Mercado Mexicano de Derivados (MexDer) El Mercado de Derivados surge a partir de la necesidad que tenían las empresas de cubrir sus principales riesgos y permitirles proyectar, sin el riesgo de que sus principales materias primas se disparen y modifiquen dramáticamente sus estados financieros. Un gran volumen de operaciones obedece a este tipo de corporativos, que buscan cubrir sus riesgos pero también, en el presente, son utilizados como instrumentos alternativos de inversión para una diversificación. A pesar de esto, malas experiencias recientes de empresas que han distraído su objetivo principal o su objeto social y que han buscado especular con ellos, ha traído una connotación injusta de alto riesgo, la cual no procede. Hoy los inversionistas institucionales y los grandes manejadores de fondos llegan a utilizarlos como parte de una estrategia diversificada, buscando incrementar el rendimiento sin elevar el riesgo. Es común ver, en un portafolio de inversionistas institucionales o de banca privada, entre un 10 y máximo del 20% que incluyan forwards, futuros de tasa o tipo de cambio. Los inversionistas mexicanos en todos los segmentos hoy en día tienen todas las posibilidades para una diversificación, ya que no se requieren grandes capitales para lograr hacer un portafolio que contenga Deuda, Acciones, Opciones, etc. Actualmente el inversionista mexicano, de pequeña y mediana cuantía, ha encontrado en las sociedades de inversión un gran instrumento para el crecimiento de su patrimonio; además de que quien en la actualidad tiene un mayor nivel de cultura financiera, exige productos mejores y más competitivos. En el presente es muy común ver a un inversionista –de pequeños o medianos importes─ invertir en pesos, dólares, bolsas de México y otras bolsas del mundo, además de tener una orientación de mayor plazo; ya no es necesario abrir cuentas en dólares en el extranjero, ya que pensamos que las épocas de las grandes crisis sexenales no van a regresar; de igual forma, el mismo instrumento que se puede adquirir fuera de México, se puede comprar en nuestra nación. Ya no es necesario evadir impuestos en paraísos fiscales o simplemente evitarlos al no declarar. 6. Conclusiones Los grandes retos continúan siendo los siguientes: Mayor cultura financiera, orientación hacia renta variable, inversionistas de largo plazo, inversionistas que complementen su retiro y, por último, arquitectura abierta. a) Mayor cultura financiera. A pesar de que la evolución es clara y, como se ha visto en esta presentación, ha habido avances significativos, sigue habiendo demasiado dinero en cuentas de cheques tradicionales, con rendimientos inferiores a la inflación. También hay mucho dinero en sistemas informales de ahorro, tales como tandas e instituciones que defraudan a sus ahorradores. Es importante incrementar la cultura financiera para que el fraude y la charlatanería puedan ser evadidos, y que el inversionista mexicano sepa que a mayor rendimiento, mayor riesgo. Sigue habiendo mucha participación de extranjeros que ofrecen sus servicios en paraísos fiscales, así como empresas de FOREX que constantemente defraudan a sus inversionistas. b) Orientación hacia renta variable. Como pudimos observar a lo largo de esta presentación, el mexicano es sumamente conservador a la hora de tomar riesgos, lo que ha implicado dejar de ganar mucho dinero. La aversión al riesgo que se tiene en el caso de las acciones, tiene mucho que ver con el que no se entienda bien este Mercado y no se cumplan las tres reglas de oro que son necesarias para ser exitosos en este ámbito: Primera: Que el dinero a invertir sean excedentes, que no pertenezca al gasto corriente ni sea dinero que se utilizará en el corto plazo. Segunda: Que sea parte de una diversificación, no se debe invertir todo el dinero ─o el 100% de un portafolio─ en acciones. Tercera: Que se invierta en un horizonte de largo plazo. Los inversionistas deben invertir a un plazo de por lo menos tres años para ser considerado como largo plazo. c) Inversionistas de largo plazo. Como comentábamos en el punto anterior, el largo plazo va más allá de tres años; idealmente de siete años en adelante. Los inversionistas en países desarrollados así lo conciben, y por eso sus sistemas de pensiones y de retiro son tanto exitosos como eficientes. Pero la orientación de largo plazo no sólo tiene que ver con dejar madurar títulos accionarios, sino también está relacionada con metas de ahorro para el retiro y para la educación de los hijos. La gran mayoría de los inversionistas mexicanos no tienen un esquema de largo plazo que garantice la educación de sus hijos, o bien, que complemente su ahorro para el retiro. Es imprescindible tener ahorro complementario, aun contando con un Afore, pero también es indispensable para quienes no la tienen. d) Inversiones que complementan el retiro. En el presente existen esquemas muy atractivos que permiten el ahorro para el retiro, no sólo por su rendimiento sino también por sus beneficios fiscales. El artículo 176 de la Ley del Impuesto Sobre la Renta ofrece deducciones de hasta el 30% de lo aportado, limitado a 5 años de salario mínimo vigente. Esta ventaja fiscal también es muy poco conocida y ha sido muy mal aprovechada por los inversionistas mexicanos; hace falta mucha difusión de la misma, pero también mayor voluntad y organización por parte de los ahorradores para pensar en no tocar este dinero hasta después de los 65 años. Amén de lograr devoluciones importantes, año con año, este tipo de inversión está exenta del impuesto sobre la renta. Este producto debería ser promovido incluso por el gobierno federal, por ser un complemento al sistema de pensiones. También es cierto que el régimen fiscal es bueno, pero podría ser mucho mejor. e) Arquitectura abierta. Este rubro permitiría tener la posibilidad de adquirir un sinnúmero de productos o Sociedades de Inversión, a través de cualquier intermediario financiero, sin crear conflictos de interés. Este sistema admitiría una mejor selección y oferta de productos financieros al igual que un esquema de participación compartida sobre los ingresos en los márgenes financieros. Esto, a su vez, implicaría que ante la mejor oferta de producto, se podría permanecer con el asesor e institución de preferencia, sin la necesidad de estar migrando, porque actualmente la mayoría de las instituciones financiera distribuyen de forma exclusiva sus productos propietarios.