Análisis de Riesgos de la Industria Bancaria por País

Anuncio

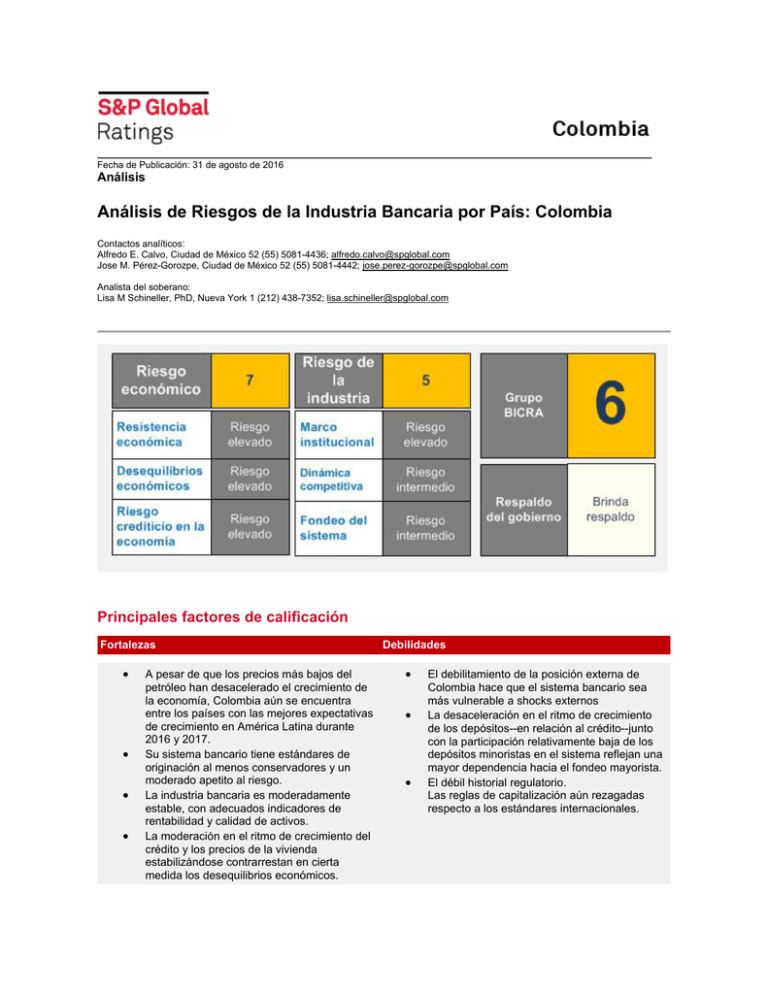

Fecha de Publicación: 31 de agosto de 2016 Análisis Análisis de Riesgos de la Industria Bancaria por País: Colombia Contactos analíticos: Alfredo E. Calvo, Ciudad de México 52 (55) 5081-4436; alfredo.calvo@spglobal.com Jose M. Pérez-Gorozpe, Ciudad de México 52 (55) 5081-4442; jose.perez-gorozpe@spglobal.com Analista del soberano: Lisa M Schineller, PhD, Nueva York 1 (212) 438-7352; lisa.schineller@spglobal.com Principales factores de calificación Fortalezas • • • • A pesar de que los precios más bajos del petróleo han desacelerado el crecimiento de la economía, Colombia aún se encuentra entre los países con las mejores expectativas de crecimiento en América Latina durante 2016 y 2017. Su sistema bancario tiene estándares de originación al menos conservadores y un moderado apetito al riesgo. La industria bancaria es moderadamente estable, con adecuados indicadores de rentabilidad y calidad de activos. La moderación en el ritmo de crecimiento del crédito y los precios de la vivienda estabilizándose contrarrestan en cierta medida los desequilibrios económicos. Debilidades • • • El debilitamiento de la posición externa de Colombia hace que el sistema bancario sea más vulnerable a shocks externos La desaceleración en el ritmo de crecimiento de los depósitos--en relación al crédito--junto con la participación relativamente baja de los depósitos minoristas en el sistema reflejan una mayor dependencia hacia el fondeo mayorista. El débil historial regulatorio. Las reglas de capitalización aún rezagadas respecto a los estándares internacionales. Fundamento S&P Global Ratings clasifica al sector bancario de la República de Colombia (moneda extranjera: BBB/Negativa/A-2; moneda local: BBB+/Negativa/A-2) en el grupo '6' de acuerdo con su Análisis de Riesgos de la Industria Bancaria por País (BICRA, por sus siglas en inglés). Otros países en el grupo '6' incluyen a Brasil, Guatemala, Italia, Turquía y Tailandia (vea la gráfica a continuación). Nuestros criterios para calificar bancos utilizan nuestras clasificaciones de riesgo económico y riesgo de la industria del BICRA para determinar el ancla de un banco, que es el punto de partida para asignar una calificación crediticia del emisor. El ancla para los bancos que solo operan en Colombia es 'bb+'. Nuestra evaluación de riesgo económico de Colombia refleja la desaceleración de su economía y el deterioro de la balanza comercial del país, lo cual se debe principalmente a los bajos precios del petróleo y del carbón. Consideramos que la posición de deuda externa y de pasivos del país continuará debilitándose en medio de la mayor dependencia de deuda durante los próximos dos años con el fin de financiar en parte el creciente déficit de cuenta corriente. Como resultado de esto, los mayores riesgos de desequilibrios económicos, en nuestra opinión, presionarían a las instituciones financieras colombianas. Por otra parte, los bajos niveles de ingreso de las familias (se proyecta que el PIB per cápita se mantenga por debajo de US$6,500 durante 2016 y 2017), junto con una expansión crediticia potencialmente rápida, podría elevar el riesgo crediticio en la economía. La depreciación del peso, la elevada inflación, el impacto de los bajos precios del petróleo en la economía local y las crecientes tasas de interés podrían aumentar la presión sobre la capacidad de ingresos de las familias. Dados los menores precios mundiales de las materias primas básicas, estimamos que el crecimiento del PIB de Colombia se desaceleró a 3.1% en 2015, y probablemente estará en 2.3% en 2016 y en 3.0% en 2017, nivel inferior al 4.5% de 2014. Consideramos que la desaceleración de la economía podría ser un lastre para el crecimiento del crédito local. En general, esperamos que la cartera total de crédito crezca entre 10% y 11% en 2016 y entre 12% y 13% para el cierre de 2017, en comparación con la tasa de crecimiento anual compuesta de 20% de los últimos seis años. El moderado apetito al riesgo y la ausencia de distorsiones en el sector bancario colombiano respaldan nuestra evaluación del riesgo de la industria. Los depósitos han mostrado ser estables incluso durante periodos de inestabilidad en los mercados; sin embargo, el crédito se está expandiendo más rápido que los depósitos totales en el sistema, y la participación de los depósitos minoristas como porcentaje del total de los depósitos sigue siendo baja (se estima que está por debajo de 30% de los depósitos totales). Lo último podría incrementar los riesgos del sistema debido a una mayor dependencia de las fuentes de fondeo mayoristas, que consideramos menos estables en tiempos de dificultades económicas y de mercado. Desde 2016, el banco central está centralizando todos los excedentes financieros de las entidades gubernamentales y los bancos comerciales han tenido que encontrar fuentes alternativas de fondeo para compensar la salida de esas fuentes baratas de recursos. Adicionalmente, las empresas relacionadas con el sector petrolero y las entidades cuyas materia primas están denominadas en moneda extranjera han estado expuestas a los menores precios del petróleo y a la significativa depreciación del peso frente al dólar. Esas entidades han tenido menores flujos de efectivo y recursos financieros para canalizar al sistema financiero en forma de depósitos. Con el fin de reemplazar esos fondos, los bancos han aprovechado el mercado local de deuda y capitales, el cual ha demostrado ser lo suficientemente amplio y profundo para permitirle a las entidades con grado de inversión y sin él acceder a fondos con vencimientos de mediano a largo plazo. Más aún, a pesar de los recientes cambios regulatorios para fortalecer la capitalización del sistema, todavía consideramos que existe margen para mejorar el marco regulatorio y su trayectoria. No obstante, la transparencia en el sistema financiero de Colombia es, en general, mayor que la de sus pares en la región. Tendencias del riesgo económico y de la industria La tendencia del riesgo económico se mantiene estable. Esto, debido a que la perspectiva negativa de Colombia refleja riesgos de que su que su posición externa podría deteriorarse aún más. Sin embargo, consideramos que nuestra evaluación de riesgo económico ya refleja una vulnerabilidad moderada respecto a desequilibrios en la cuenta corriente, lo que influye en las instituciones financieras. Además, consideramos que la resistencia económica de Colombia (niveles de ingreso, expectativas de crecimiento y diversidad económica) debería mantenerse estable durante los próximos 12 meses. La clasificación más alta de riesgo económica para el BICRA de Colombia ya captura un deterioro potencial para el riesgo de crédito, derivado de los crecientes desequilibrios económicos. La tendencia en el riesgo económico se mantiene estable. También consideramos estable la tendencia de riesgo de la industria en Colombia. En nuestra opinión, la moderación en la expansión crediticia observada durante los últimos 12 meses es una consecuencia de los prudentes estándares de originación ante las condiciones económicas desafiantes. Junto con la ausencia de distorsiones en el mercado, estos factores aliviarán la presión en términos de dinámicas competitivas. Aunque esperamos que el crédito se modere este año, los depósitos en el sistema crecerán probablemente a un ritmo aún menor. Este crecimiento, junto con la participación relativamente baja de depósitos minoristas en la industria bancaria, podría hacer más vulnerables a los bancos colombianos a los shocks externos que podrían exprimir los mercados de fondeo mayorista. Sin embargo, consideramos que el mercado de deuda y capitales de Colombia neutralizará el fondeo a nivel del sistema, ya que ha demostrado ser moderadamente amplio y profundo al proporcionar fondos de mediano a largo plazo a entidades con grado de inversión y de grado especulativo. Riesgo económico | 7 Los factores clave que respaldan nuestra evaluación de riesgo económico de Colombia son la desaceleración de la economía y el deterioro de la balanza comercial del país, lo cual responde principalmente a los bajos precios del petróleo y del carbón. Resistencia económica: Dados los menores precios de commodities a nivel mundial, se proyecta el crecimiento del PIB en 2.3% en 2016 Estructura y estabilidad económica. En 2015, el PIB de Colombia creció 3.1% —menor al de los últimos años—dado el menor crecimiento general de los sectores económicos. La construcción, los servicios financieros y el comercio lideraron el crecimiento, aunque la construcción creció más lentamente que en 2014. El sector de minería fue impactado por los menores precios de las materias primas internacionales (commodities) y una menor rentabilidad, aunque se recuperó del declive observado en 2014. El consumo, la inversión y el gasto gubernamental se desaceleraron. Para 2016, esperamos una mayor desaceleración de la economía, con un crecimiento de 2.3%; dado los bajos precios globales del petróleo. El ajuste monetario del banco central y las restricciones al gasto del gobierno impiden un crecimiento más fuerte. El gobierno anunció recortes adicionales al gasto público de $6 billones de pesos colombianos (COP) (0.7% del PIB) este año con el fin de cumplir con la meta de déficit de la regla fiscal de 3.6% del PIB. También prevemos un crecimiento más lento en el consumo privado así como a la inversión en 2016, lo que refleja mayores precios de importación, condiciones de crédito más ajustadas y un crecimiento modesto en los salarios reales. Sin embargo, también esperamos una recuperación modesta en el sector manufacturero dado que la refinería de Cartagena operaría a toda su capacidad, después de que comenzó a operar parcialmente en noviembre de 2015. El sector de refinación representa actualmente 12% de la industria manufacturera y, una vez que la refinería opere a toda su capacidad, debería contribuir al crecimiento del sector. Sin embargo, la competencia externa así como los altos costos locales limitarán su desempeño. Esperamos que la inversión en industrias extractivas siga bajando en 2016 debido al bajo precio de los commodities. Las estimaciones de precios de Standard & Poor’s suponen un precio de petróleo de US$40 por barril durante 2016 y de US$45 por barril en 2017. Además, no es probable que la producción de petróleo sobrepase su nivel actual de alrededor de un millón de barriles diarios, debido a que no se han logrado grandes descubrimiento y al impacto en la inversión dados los menores precios del petróleo. De hecho, es probable que la producción de petróleo baje porque alrededor del mundo las compañías petroleras, incluida Ecopetrol, están recortando costos. La inversión en infraestructura, conforme avance el programa 4G, así como el acuerdo de paz con las Fuerzas Armadas Revolucionarias de Colombia (FARC), deberían crear un ambiente de negocios más boyante durante los próximos años. Esperamos que el crecimiento repunte y promedie 3.5% anual entre 2017 y 2019. La inflación al cierre del año pasado se ubicó en 6.8%, muy por encima del objetivo del banco central de 3% con un margen de +/- 1%. El incremento en el nivel de precios generales derivó del fuerte impacto del fenómeno climatológico El Niño y su efecto en los precios de los alimentos. Además, la depreciación del peso colombiano aumentó los costos de importación y de los insumos industriales. A principios de 2016, la inflación siguió aumentado, y alcanzó 8.6% en junio. Esperamos una inflación anual promedio de 5.8% en 2016. Sin embargo, esperamos que se reduzca gradualmente en 20172018, a un promedio de 3.7% al cierre del año, a medida que se desacelere la depreciación del peso colombiano y que el impacto del reciente ajuste monetario haga efecto. El Banco de la República decidió aumentar la tasa de interés de referencia como respuesta a la elevada inflación. El banco central aumentó su tasa de política en una serie de movimientos que sumaron 125 puntos base entre septiembre y diciembre de 2015, y alcanzó 5.75% como respuesta al aumento repentino de la inflación. Este año, el banco ha aumentado seis veces las tasas, las cuales se ubicaron en 7.75%. El banco central ha reafirmado su compromiso para ajustar la tasa de política como sea necesario con el fin de mantener la inflación dentro del objetivo y para adherirse a los planes fiscales consistentes con el plan del marco fiscal de mediano plazo. Flexibilidad de la política macroeconómica. El marco de política fiscal del gobierno prioriza una regla de presupuesto estructural. El gobierno de Santos fortaleció aún más el marco de política fiscal de Colombia al aprobar leyes que aumentaron la base de ingresos, que redujeron los impuestos a la nómina, y que introdujeron una regla fiscal que establece un límite para el déficit estructural del gobierno central, que permite un gasto contracíclico limitado. La regla fiscal busca una reducción gradual en el déficit del gobierno central durante la próxima década, con un déficit estructural de 1% del PIB para 2022. La regla de déficit estructural está basada en dos aspectos clave: Crecimiento potencial del PIB y del precio del petróleo. Un grupo de expertos independientes determina estas variables. Adicionalmente, la inclusión del concepto de sostenibilidad fiscal en la Constitución podría limitar posibles impactos fiscales adversos de futuras sentencias de las cortes sobre el gasto gubernamental. El gobierno también implementó reformas sobre las regalías del sector de energía y de minería para los gobiernos locales, creando un fondo de estabilización que ahorra ingresos extraordinarios con el fin de reducir eventualmente la volatilidad del gasto público a nivel local. Una implementación apropiada de la reforma podría fortalecer la estabilidad económica y la flexibilidad fiscal durante los próximos años. Sin embargo, los ahorros acumulados en el fondo de estabilización desde su origen en 2012, siguen siendo bajos, de cerca de 1% del PIB. En 2015, el fondo creció unos US$570 millones, o 0.2% del PIB. El déficit fiscal de Colombia se incrementaría en 2016. En junio de 2015, el Ministerio de Hacienda presentó al congreso el marco fiscal de mediano plazo para 2016, que también sienta las bases para la política fiscal de los próximos 10 años. Este implicó una ampliación mayor del déficit, consistente con la opinión de corto plazo de que el crecimiento y los precios del petróleo se desviarían de las expectativas originales y de las tendencias de largo plazo (según lo estableció el comité de expertos). Incluyendo las revisiones subsecuentes, el objetivo del déficit fiscal del 2016 para el sector público no financiero es de 2.7% del PIB, con el objetivo de déficit del gobierno central de 3.6% del PIB, que es superior al 3.0% de 2015. La ampliación del déficit fue ocasionada por la caída de los precios del petróleo, más que por el crecimiento por debajo de potencial. De acuerdo con las estimaciones del gobierno, los ingresos del petróleo solo representarán alrededor del 1% de los ingresos totales del gobierno central en 2016, inferior al casi 20% (el reciente record histórico) de 2013. Para compensar las pérdidas, el gobierno espera cierto incremento en los ingresos fiscales, como resultado de los esfuerzos para reducir la evasión fiscal, pero el componente clave serían los recortes al presupuesto discrecional. En febrero, el gobierno anunció recortes presupuestales adicionales por COP6 billones (aproximadamente 0.7% del PIB). Esto está en línea con nuestro escenario base, que incorpora la capacidad y voluntad de recortar el gasto para cumplir con el objetivo fiscal del gobierno central este año. Lo que a su vez, es consistente con nuestra proyección de un déficit del gobierno general de un 3% del PIB en 2016. Después de 2016, suponemos que el gobierno reducirá el déficit en línea con los lineamientos de presupuesto estructural incluidos en el marco fiscal de mediano plazo. Esto, a pesar de que las presiones en el ingreso y gasto se presionarían. El acuerdo de paz debería implicar gastos adicionales. Además, el impuesto a las transacciones fiscales y el impuesto sobre el patrimonio expirarán al cierre de 2018. Por último, cualquier reevaluación de los precios estructurales del petróleo, dadas las tendencias mundiales, podría presionar aún más el ritmo de ajuste. Los dos puntos anteriores subrayan la importancia del diseño y aseguramiento de medidas de ajuste compensatorias. Si bien la reforma, particularmente del lado de los ingresos, se ha pospuesto en varias ocasiones dadas las diversas consideraciones políticas, Colombia ha incrementado en repetidas ocasiones los ingresos según sea necesario, ya sea cuando expiran impuestos, o para fondear mayores gastos de seguridad. Las medidas tributarias que el gobierno posiblemente pueda considerar, de acuerdo con la sugerencia de una comisión de expertos independientes, incluyen la reforma del impuesto al valor agregado además de los impuestos sobre la renta y corporativos. Nuestras proyecciones y calificaciones incorporan nuestro escenario base de que las medidas necesarias, ya sea en el gasto o en los ingresos, avanzarán, y el déficit del gobierno general se moderará a cerca de 2% del PIB hacia 2018. Riesgo político. Los partidos políticos están de acuerdo en políticas sólidas, a pesar de cierta polarización reciente. Colombia tiene un historial establecido de ejecución de políticas sólidas sin importar el partido político, con una firme tradición democrática. No ha incumplido en su deuda soberana, ni ha experimentado hiperinflación, a diferencia de muchos de sus pares latinoamericanos. Durante años, el poder se alternó entre los partidos liberal y conservador, hasta que el expresidente Álvaro Uribe reunió el apoyo de una coalición de varios partidos más pequeños. Él consolidó el apoyo entre figuras políticas (incluidos los anteriores partidos tradicionales) y de la población para enfrentar las condiciones adversas de seguridad de larga data, trabajó con Estados Unidos y el ‘Plan Colombia’ (un esfuerzo conjunto entre ambos gobiernos, con ayuda financiera y respaldo técnico de Estados Unidos) para combatir el tráfico de drogas y la violencia asociada a este. El presidente Santos, anterior ministro de Defensa del presidente Uribe y su protegido político, atrajo el apoyo inicial de estos partidos para fundar el Partido de la U. Posteriormente, Uribe fundó el Centro Democrático, que actualmente es el principal opositor del gobierno de Santos. En nuestra opinión, con las altas posibilidades de un acuerdo de paz, el conflicto interno con la guerrilla ya no restringe nuestra evaluación de efectividad institucional y de gobierno. La amenaza a la seguridad ha disminuido sustancialmente en los últimos años y no es probable que regrese de manera repentina. Un acuerdo de paz representaría un paso importante para reducir la violencia, pero los retos continúan. Una mayor y constante disminución de la violencia, que ha plagado a Colombia durante más de medio siglo, tendría muy probablemente un efecto económico positivo sustancial de largo plazo, que incluye un importante elemento social. Sin embargo, un acuerdo con las FARC no significaría necesariamente el final inmediato de los problemas de seguridad de Colombia. El gobierno y el otro movimiento guerrillero, el Ejército de Liberación Nacional (ELN), anunció el 30 de marzo los planes formales para iniciar negociaciones de un acuerdo de paz después de dos años de diálogos de acercamiento. El gobierno continuará enfrentando a las ‘bandas criminales’ (BACRIM, grupos criminales que se formaron tras la desmovilización de grupos de guerrilla derechista) y grupos de tráfico de drogas. El crimen organizado también ha extendido sus actividades al contrabando y a la minería ilegal de oro, lo cual presenta un desafío adicional para las fuerzas de seguridad de Colombia. Tabla 1. Resistencia económica (%) 2010 2011 2012 2013 2014 2015 2016P 2017P PIB nominal (miles de millones US$) 287 335 370 380 378 291 271 300 PIB per cápita (US$) 6456 7458 8126 8260 8117 6190 5697 6238 Crecimiento del PIB real (%) 4 6.6 4 4.9 4.3 3.1 2.3 3 Tasa inflacionaria (IPC) (%) 2.3 3.4 3.2 2 2.9 5 7.7 6 Cambio en deuda general del gobierno como % de PIB 3.8 2.4 0.5 2.8 5.4 6.6 5 3 Deuda neta general del gobierno como % de PIB 32.6 30.7 29.3 28.7 31.4 36 36.4 36.5 P—Proyectado. IPC—Índice de precios al consumidor Fuente: S&P Global Ratings. Desequilibrios económicos: Posición externa de Colombia cada vez más débil debido a la dependencia esperada de deuda durante 2016-2017 Fase expansiva. En nuestra opinión, la economía de Colombia está en una fase expansiva. El total de los créditos en el sistema bancario creció 14% en 2015 y, aunque esperamos un ritmo de crecimiento menor en 2016 (en torno a 10% - 11%), consideramos que el crecimiento de la cartera de crédito seguirá mostrando doble dígito. Consideramos que la economía colombiana está por desacelerarse nuevamente este año debido a las bajas de los precios mundiales del petróleo, que esperamos tengan un efecto más fuerte en la demanda interna en 2016. Colombia reportó un crecimiento del PIB real de 3.1% en 2015, el cual se debilitará a 2.3% en 2016, solo para repuntar a 3.0% en 2017. Para 2017, la expansión crediticia podría ser de aproximadamente 12% - 13%, considerando mejores expectativas de crecimiento económico y la implementación de proyectos de inversión asociados con el programa de infraestructura 4G del gobierno. Esperamos que el crédito al sector privado crezca 2% del PIB, en promedio, en los próximos dos años. El ritmo de crecimiento de crecimiento de los precios de las viviendas nuevas se están moderando—crecimiento anual real de 5.7% durante los últimos cinco años en promedio—y 6.3% en el caso de las viviendas usadas. En nuestra opinión, también refleja que el ritmo de crecimiento de los créditos hipotecarios se está moderando, el cual aumentó en 15.1% en 2015, el nivel más bajo observado en los últimos seis años. En 2015, los créditos corporativos y comerciales (que representaban 61% del total de la cartera, incluyendo los microcréditos) fueron el principal motor del crecimiento del crédito, ya que aumentaron en 15% respecto a 2014. Los créditos al consumo (que representan 27% del total de la cartera) mantuvieron su ritmo de crecimiento estable en 12%. Las hipotecas, que aún tienen una participación relativamente baja (12%), desaceleraron su crecimiento a 15% desde 17% en 2014 y 19% en 2013. Crecimiento del crédito en el sector privado. El crecimiento económico se moderó en 2015 a 3.1% desde 4.3% en 2014 y el crédito al sector privado como porcentaje del PIB aún es relativamente bajo en comparación con los de otros países; sin embargo, consideramos que una rápida expansión del crédito podría añadir riesgos al sistema financiero a medida que la deuda corporativa y personal aumenta. Si el crecimiento de la cartera rebasa nuestras expectativas podría aumentar los riesgos en el sistema financiero. Esperamos que el crecimiento del crédito se ubique entre 10% y 11% en 2016, con un repunte entre 12% y 13% en 2017. Nuestro escenario base refleja nuestra expectativa de una demanda interna más lenta debido a un consumo privado más débil, además de una inversión menor en obras públicas durante 2016. Sin embargo, la inversión actual bajo el financiamiento del Plan de Concesión 4G (como parte del ambicioso plan de infraestructura del gobierno) debería aparecer en los balances de los bancos en 2016. Para este año, esperamos un mayor dinamismo en la cartera de crédito hipotecaria respecto a los créditos comerciales y de consumo. En nuestra opinión, los bancos comerciales han mostrado un menor apetito por créditos de consumo en años recientes debido al creciente apalancamiento de los individuos. La penetración bancaria en Colombia también ha aumentado de manera constante, y esperamos que el crédito al sector privado se ubique entre 46% y 48% durante 2016 y 2017. Precios de los bienes raíces. Colombia publica datos adecuados respecto a los precios de la vivienda. Prepara y publica índices separados de precios de viviendas nuevas y usadas, además de los indicadores para las principales ciudades. Todos estos índices siguen tendencias similares; sin embargo, tomamos el índice de viviendas nuevas como nuestro indicador principal. En 2015, el índice colombiano de precios de viviendas nuevas reflejó un crecimiento sin cambio en términos reales, mientras que el de viviendas usadas aumentó en 8% en términos reales respecto a 2014. En el caso de las viviendas usadas, el índice muestra una tasa de crecimiento anual promedio de 6.28% durante los últimos cuatro años, mientras que para las nuevas viviendas, el índice cayó al margen de 5.72% desde la estimación de 7.14% de 2014. En nuestra opinión, estas tendencias reflejan una menor demanda ante las condiciones económicas desafiantes en el país (mayores costos de fondeo potenciales, actividad económica en desaceleración y una tasa inflacionaria relativamente alta). Las hipotecas en el sistema bancario están orientadas principalmente a las familias de ingresos medios y bajos. Estos créditos aumentaron en un 15% en términos nominales en 2015, por debajo del promedio de 18% para 2013 y 2014. Considerando la tendencia de los últimos tres años, este crecimiento podría seguir desacelerándose, y esperamos que se mantenga en torno a 14%-14.5% en los próximos dos años. En nuestra opinión, las adecuadas políticas de originación y los límites regulatorios del índice de valor de mercado (LTV, por sus siglas en inglés) de los créditos hipotecarios deberían seguir mitigando el riesgo. Precios en el mercado accionario. Las exposiciones del sistema bancario al mercado accionario local son moderadas, las tenencias locales de acciones representaron aproximadamente 2.5%-3% de los activos del sector bancario al 31 de diciembre de 2015. Los bancos tienen reglas específicas para la inversión de capital, en las que se prohíbe el intercambio activo o las posiciones especulativas de tales instrumentos. Balanza de la cuenta corriente y posiciones de deuda externa. La posición externa de Colombia es una vulnerabilidad moderada; por lo tanto, tiene un impacto en nuestra clasificación inicial de desequilibrios económicos. El déficit de la cuenta corriente aumento a 6.5% del PIB en 2015, desde 5.2% en 2014 y un promedio de 3.1% durante entre 2010 y 2013, lo cual refleja un deterioro significativo en la balanza comercial. El déficit comercial de Colombia en 2015 fue de US$14.0 billones (o 4.8% del PIB), más de tres veces que en 2014. El deterioro fue el resultado de una caída en las exportaciones de petróleo, las cuales bajaron cerca de 50%, así como menores exportaciones de carbón, las cuales cayeron más de 30% frente a 2014. Al mismo tiempo, otras exportaciones también cayeron en cerca de 10%, puesto que la depreciación del peso todavía no se ha traducido en un impacto positivo para las exportaciones. Los mayores déficits comerciales y de cuenta corriente como porcentaje del PIB también reflejaron el impacto de la significativa depreciación monetaria al PIB. La mayor dependencia hacia la deuda externa para financiar el mayor déficit de la cuenta corriente, en combinación con menores ingresos de la cuenta corriente entre 2015 y 2018, explican el deterioro de la posición externa de Colombia. Estimamos que la deuda externa neta en sentido estricto se ubicó en 77% de los ingresos de la cuenta corriente, por encima del 52% en 2014 y 42% en 2013. También esperamos que este deterioro continúe durante los próximos dos años, y que la deuda externa neta en sentido estricto se estabilice después de 2017, alrededor de 105% de los ingresos de la cuenta corriente. Las tenencias de no residentes siguieron creciendo, y totalizaron COP36,664 billones al final de 2015, un incremento de 23% frente a 2014. Sin embargo, en términos de dólares, bajaron a US$11.5 billones; esperamos que estos aumenten tanto en dólares como en pesos colombianos durante el periodo 2016-2018. Esperamos también que las necesidades de financiamiento externo bruto se mantengan ligeramente por debajo de 100% de la suma de ingresos de la cuenta corriente y las reservas utilizables de 2016 a 2018. Tabla 2. Desequilibrios económicos (%) 2010 2011 2012 2013 2014 2015 2016P 2017P Cambio anual en crédito interno al sector privado & NFPEs como % del PIB 3 2.2 2.7 2.1 3 3.4 0.2 1.5 Cambio anual en los precios de la vivienda residencial (real): nacional 14.9 5.8 8.7 8.5 5.6 0.1 2.1 3.8 Cambio anual en el índice de acciones (ajustado por inflación) 31.3 (21.7) 13 Balanza de la cuenta corriente como % del PIB (3.0) (2.9) (3.1) (3.2) (5.2) (6.5) (6.1) (5.1) Deuda externa neta como % del PIB 1.2 (0.7) (0.8) (1.7) 0.1 3.1 4.9 1.9 (13.2) (13.9) (31.5) NFPEs—empresas no financieras del sector público. P—proyección. Fuente: S&P Global Ratings Riesgo crediticio en la economía: Economía en desaceleración, crecimiento modesto en salarios reales, altos niveles de inflación y crecientes tasas crediticias están poniendo presión en la capacidad de endeudamiento de los hogares En nuestra opinión, los bancos colombianos afrontan un riesgo elevado debido a los bajos niveles de ingreso de las familias aunado al rápido crecimiento del crédito observado en años recientes. Sin embargo, el sistema bancario ha mantenido indicadores de calidad de activos sólidos y estables. A mayo de 2016, el índice de activos improductivos (cartera con vencimiento mayor a 90 días más activos adjudicados) se ubicó en un adecuado 2.0% (1.9% al cierre de 2014 y 2015), con una cobertura con reservas de 2.1x (2.2x al cierre de 2014 y 2015). Los activos improductivos aún se mantienen por debajo del nivel máximo de 2.7% que alcanzaron en 2009. Para el periodo de 2016 a 2017, las difíciles condiciones económicas en el país (el lento crecimiento de la economía, la alta inflación y la depreciación del peso colombiano) junto con la desaceleración en el crecimiento del crédito podrían deteriorar los indicadores de calidad de activos. También consideramos que los bajos precios del petróleo podrían contribuir a tal deterioro, no porque existiera una elevada exposición de los bancos al sector de petróleo y gas—de hecho, consideramos que la exposición de los bancos colombianos al sector de energía no representa un factor significativo en sus balances—sino debido al impacto negativo que tendría una mayor probabilidad de golpear el crecimiento económico del país y, por lo tanto, la demanda interna. Las pérdidas crediticias se ubicaron en 1.9% al cierre de 2015 y han promediado 1.5% en los últimos cinco años. Prevemos que las pérdidas crediticias respecto al total de la cartera en el sistema podrían mostrar un ligero deterioro en 2016 y 2017 respecto al de años recientes. Actualmente, estimamos que las pérdidas crediticias se ubicarán entre 2% y 2.5% de los créditos totales. Capacidad de endeudamiento y apalancamiento del sector privado. En nuestra opinión, los bancos comerciales colombianos aún tienen margen para crecer en los próximos años, considerando la todavía relativamente baja penetración bancaria en el país, que medimos como crédito al sector privado al PIB, y esperamos que este índice se ubique en torno a 48% en promedio durante 2016 y 2017. Sin embargo, esperamos que las estrategias de crecimiento de los bancos sigan moderándose durante los próximos dos años considerando los bajos ingresos de los hogares (se proyecta que el PIB per cápita se mantenga por debajo de US$6,500 durante 2016 y 2017, nivel muy bajo) y la presionada capacidad de deuda debido a un modesto crecimiento en los salarios reales. Los bancos también moderarán su crecimiento para aminorar el impacto de una desaceleración en la economía colombiana, incluso la elevada inflación—proyectada en 5.8% en 2016 y reduciéndose hacia un promedio de 3.7% anual durante 2017-2018—y la depreciación del peso colombiano (sobre 30% contra el dólar el año pasado). Además, las crecientes tasas crediticias también están presionando la capacidad de deuda de las familias. En nuestra opinión, es probable que estos factores sigan siendo las principales limitantes en nuestra evaluación de riesgo crediticio elevado de Colombia en los próximos dos años. Al 30 de junio de 2016, la deuda de los hogares en Colombia estaba compuesta por créditos al consumo (68%) e hipotecas (32%). La deuda de los hogares aumentó en 13% en 2015 y esperamos que crezca en torno al 12%-13% en 2016-2017. En 2015, el servicio de deuda de los hogares representó 22.2% de su ingreso total, lo que refleja niveles mayores de endeudamiento respecto a 2014 y 2013, cuando este índice se ubicó en 20.9% y 21.2%, respectivamente. Esta información proviene del Banco de la República (banco central colombiano) y CIFIN (Central de Información Financiera). El apalancamiento del sector corporativo se mantiene moderado, este representó 28.5% del PIB de Colombia al 31 de diciembre de 2015 (México 25%, Brasil 29%, Chile 122%, Perú 29% y Panamá 42%). Esperamos que este sector mantenga su nivel de apalancamiento moderado, ya que proyectamos que la deuda corporativa a PIB se mantendrá por debajo de 30% en 2016 y 2017. Estándares de originación y otorgamiento de crédito. Colombia tiene estándares de originación y otorgamiento de crédito moderadamente conservadores cuando menos, en nuestra opinión. Respecto al mercado hipotecario, que sigue siendo pequeño (aproximadamente 13% del total de los créditos en el sistema; el 93% está en manos del sistema bancario, el resto está titularizado), los índices de valor de mercado (LTV, por sus siglas en inglés) están regulados. Los bancos no pueden prestar más del 70% del precio de una vivienda (y 80% en caso de vivienda de interés social). A marzo de 2016, 70% de los créditos hipotecarios del sistema bancario colombiano eran para viviendas diferentes de interés social y 30% para vivienda de interés social. Más aún, las hipotecas vinculadas a la inflación han caído significativamente desde 2007. A abril de 2016, los créditos hipotecarios denominados en unidades de valor real (UVR, unidades que se ajustan de acuerdo con la inflación) representaban el 19.7% nivel menor que el 65.5% de 2007. En nuestra opinión, esto reduce el riesgo en el portafolio hipotecario, dadas las características de amortización negativa de los créditos denominados en UVRs. En nuestra opinión, las condiciones anémicas para las entidades relacionadas con el sector petrolero y aquellas expuestas a un peso cada vez más débil representan un riesgo para el sector bancario. Sin embargo, su exposición manejable a estas entidades es un factor atenuante. La exposición de los bancos colombianos al sector de petróleo y gas también es baja. Al 31 de diciembre de 2015 era de COP3,815 billones (equivalente a US$1,200 millones), alrededor de 1.8% de los créditos comerciales totales y 1.1% del total de créditos en el sistema. Este monto también es manejable en relación al capital total del sistema bancario, el cual representa un 5%. A marzo de 2016, los créditos al sector de la construcción--que podría ser vulnerable en medio de condiciones económicas desfavorables-representaron alrededor del 8% del total de créditos. En términos de concentraciones en un solo cliente, los 50 clientes principales en el sistema bancario representaban el 19% del total de los créditos comerciales y el 11% del total de los créditos al 31 de diciembre de 2015. La exposición del sistema bancario colombiano a los préstamos denominados en moneda extranjera es limitada, menos de 6% a junio de 2016. Otro factor que podría impedir que los indicadores de calidad de activos se deteriore significativamente ante difíciles condiciones económicas es la importante participación que tienen los créditos de nómina dentro de la cartera de consumo, 37% a abril de 2016. De hecho, este producto presenta el índice de cartera vencida más bajo (créditos con un vencimiento mayor de 90 días) de la cartera de consumo (1.35% vs. 2.44%). Cultura de pago y cumplimiento de la ley. La cultura de pago y el cumplimiento de la ley en Colombia son débiles, y generan un mayor peso en el riesgo crediticio, en nuestra opinión. Observamos que los indicadores de gobernabilidad del Banco Mundial para "el cumplimiento de la ley" y "control de corrupción" al cierre de 2014 seguían siendo débiles en un promedio de 0.37 negativo. Por otra parte, la corrupción sigue siendo un problema, ya que, de acuerdo con Transparencia Internacional (TI), el país clasifica en el lugar 83 de 168 en 2015, con lo que se compara desfavorablemente con muchos de sus pares de la región, como Chile (23), Costa Rica (40), El Salvador (72) y Brasil (76). Aunque Colombia se compara favorablemente con Perú (88), México (95) y Argentina (107), todavía está muy por detrás de los países desarrollados, como España (36). Consideramos que hay un margen de mejora en el marco jurídico de Colombia, en particular, en la capacidad de los acreedores para recuperar el colateral. Tabla 3. Riesgo crediticio en la economía (%) 2010 2011 2012 2013 2014 2015 2016P 2017P PIB per cápita (US$) 6,456 7,458 8,126 8,260 8,117 6,190 5,697 6,238 Crédito interno al sector privado & NFPEs como % del PIB 33.5 35.6 38.3 40.4 43.3 46.7 46.9 48.4 Deuda personal como % del PIB 12.7 13.7 15.0 16.0 17.1 18.3 18.6 19.3 Deuda de empresas como % del PIB 20.8 22.0 23.3 24.4 26.2 28.5 28.4 29.3 Activos improductivos como % de los préstamos totales (al cierre del año) 1.8 1.6 1.8 2.0 2.0 2.0 2.3 2.5 Préstamos en moneda extranjera (% de los préstamos totales) 5.6 6.5 6.3 6.1 6.8 6.8 6.0 6.0 NFPEs—empresas no financieras del sector público. P--Proyección. Fuente: S&P Global Ratings. Escenario base de pérdidas crediticias Esperamos que las pérdidas crediticias en los próximos 12 a 18 meses se mantengan entre 2% y 2.5% sobre los créditos totales, con base en los siguientes supuestos: • • • • • El crecimiento del PIB de Colombia se desacelerará a aproximadamente 2.3% en 2016 y repuntará a 3.0% en 2017, debajo del 4.3% en 2014 y 3.1% en 2015, debido a los menores precios de los commodities a nivel mundial. Consideramos que la exitosa implementación del ambicioso plan de infraestructura del gobierno debería impulsar las expectativas de crecimiento en los próximos años, lo que contrarrestaría potencialmente el impacto de los menores precios del petróleo. En nuestra opinión, la cartera vencida podría deteriorarse en 2016-2017 debido a las desafiantes condiciones económicas (economía en desaceleración, altos niveles inflacionarios y la depreciación del peso, entre otros factores) y los mayores niveles de endeudamiento de los hogares. La tasa de desempleo en crecimiento (proyectada en torno a 9.5% en 2016-2017) podría presionar la cartera vencida, también. Proyectamos que el crecimiento del crédito se modere en torno a 10%-11% en 2016 y en torno a 12%-13% en 2017. Consideramos que el mantenimiento de prudentes políticas de originación, junto con limitaciones regulatorias sobre los índices de LTV de los créditos hipotecarios y la importante participación de los créditos de nómina dentro del total de créditos minoristas (que representan un riesgo bajo respecto a otros créditos de consumo) deberían limitar en cierta medida un deterioro potencial en los indicadores de calidad de activos. Los riesgos clave que podrían presionar las estimaciones de pérdidas crediticias en nuestro escenario base son un marcado incremento en las tasas de interés y de desempleo. Estas podrían incrementar el riesgo de un aumento significativo en las pérdidas crediticias de los bancos. Tabla 4. Escenario base de pérdidas crediticias Porcentaje de créditos totales 2013 2014 2015 2016P 2017P 1.50 1.50 1.90 2.25 2.35 P--Proyectado. Fuente: S&P Global Ratings. Riesgo de la industria | 5 Los factores clave que respaldan nuestro riesgo de la industria de Colombia son su moderado apetito al riesgo y la ausencia de distorsiones en el mercado. La creciente dependencia del fondeo mayorista está compensada en cierto grado por su mercado de deuda y capitales que consideramos moderadamente amplio y profundo, que provee fondeo de mediano y largo plazo a los participantes del mercado. Marco institucional: Cumplimiento regulatorio razonable con estándares internacionales Regulación y supervisión bancaria. Evaluamos la regulación y supervisión bancaria de Colombia como intermedia, ya que, en general, están en línea con los estándares internacionales. La Superintendencia Financiera de Colombia (SFC) supervisa a los bancos, instituciones financieras no bancarias, aseguradoras, fondos de pensiones y de inversión, y corredores de bolsa. En este sentido, el país tiene una extensa cobertura y una supervisión bastante efectiva. El cumplimiento regulatorio con los estándares internacionales es razonable, pero consideramos que tiene oportunidades de mejora. Consideramos que la regulación y la supervisión han mejorado gradualmente desde la crisis financiera de finales de los 90 y continuará haciéndolo. Desde 1999, las autoridades han desarrollado aún más su régimen de resolución, estándares de originación, gobernabilidad, transparencia, liquidez e indicadores de capitalización. La capitalización sigue siendo el principal desafío regulatorio, pero esperamos que las modificaciones realizadas recientemente a la regulación fortalezcan la capitalización en el largo plazo. El índice actual de capitalización regulatoria de Colombia tiene muchas carencias referentes a la calidad de capital y de activos ponderados por riesgo. Colombia no tiene planes claros para implementar completamente las reglas de Basilea III. Sin embargo, el regulador colombiano cambió su definición de capital Tier 1 en 2012 con el fin de apegarse más a los estándares propuestos de Basilea III. Aun, una gran cantidad de intangibles e instrumentos subordinados mantendrán el contenido de capital de los bancos colombianos para evitar un impacto inmediato sobre los índices de capital básico Tier 1. Sin embargo, en el futuro, los intangibles – como el crédito mercantil– tendrán que cumplir con las nuevas reglas para que los órganos reguladores de Colombia los consideren como capital. Por consiguiente, la efectividad de estas nuevas reglas no será palpable durante muchos años. En 2014, el Ministerio de Finanzas modificó la ley respecto a los instrumentos que componen el capital regulatorio fundamental (core) para los bancos. Bajo la nueva ley, los instrumentos de capital híbrido (con capacidad para absorber pérdidas) se incluyen en los índices de capital, lo que está en línea con los estándares internacionales. De acuerdo con las reglas que entraron en vigor en agosto de 2013, el índice de suficiencia de capital mínimo regulatorio se ubicó en 4.5% para el capital básico o Tier 1 y en 9% para el capital técnico. Las autoridades publican un reporte mensual que sigue el índice de solvencia del sistema bancario y, a mayo de 2016, el índice de capitalización del sistema promedió 16.0% (mientras que el índice Tier 1 se mantuvo en 10.1%). Por otro lado, nuestro marco de capitalización ajustada por riesgo (RACF, por sus siglas en inglés) muestra que los principales bancos en Colombia se ubican dentro de los niveles de débil a moderado, y es uno de los más bajos entre sus pares regionales. Consideramos que esto deriva de una calidad de capital relativamente débil, con varios intangibles considerados como capital (por ejemplo, créditos mercantiles) y una diferencia en la forma de medir los activos ponderados por riesgo, incluyendo la ausencia de un cargo por riesgo operativo. Muchos de estos intangibles continuarán siendo reconocidos como capital, y no esperamos que Colombia implemente un cargo por riesgo operativo en el futuro cercano. Consideramos que el manejo de la liquidez de Colombia es sólido. Los reguladores dan seguimiento a la liquidez del sistema cada dos semanas a través de dos índices: el cálculo de una brecha de liquidez y un índice de los activos líquidos sobre los requerimientos de liquidez, que se miden en grupos de siete, 15, 30 y 90 días. Una brecha negativa en el grupo de siete o 30 días disparará de manera inmediata acciones regulatorias. La regulación colombiana también establece límites adecuados respecto a exposiciones a monedas extranjeras, transacciones con partes relacionadas y concentraciones en un solo cliente. Historial regulatorio. Nuestra evaluación como débil incorpora los eventos que causaron la crisis bancaria colombiana a finales de los 90 y la postura reactiva de las autoridades ante esta. En ese momento, varias instituciones financieras incumplieron y la mayoría de aquellas que sobrevivieron requirieron inyecciones de capital del gobierno. Las principales causas detrás de la crisis fueron la rápida expansión del crédito en los años anteriores a la crisis, los inadecuados estándares de originación– particularmente en el mercado hipotecario – y una burbuja del precio de vivienda. Durante los últimos años de la década de los 90, a nivel mundial hubo una la aversión al riesgo hacia los mercados emergentes, la cual se tradujo en fugas de capital. En respuesta, el banco central tomó medidas para defender la moneda local, y las tasas de interés repuntaron, lo que generó el deterioro severo de la calidad de activos y la caída de los precios de la vivienda. La consecuencia fue una realineación total del sistema financiero y varias reglas nuevas para evitar que volviera a suceder. Las autoridades han dado varios pasos hacia una regulación más preventiva y una supervisión activa. Consideramos que el régimen de resolución de Colombia es riguroso y que los detonadores para la intervención, o arreglos de administración especial, son adecuados y preventivos. Estos incluyen prácticas sospechosas de gobierno y déficits de liquidez y capitalización. Durante la desaceleración económica de 2008-2009, no hubo quiebras de bancos en el sistema financiero colombiano y las autoridades actuaron rápida y efectivamente para reforzar la liquidez a través de una flexibilización monetaria y la relajación de los requerimientos de reservas bancarias. Al mismo tiempo, Colombia tomó medidas para bajar el ritmo de crecimiento del crédito en segmentos riesgosos. Aunque la calidad de los activos se deterioró durante el ciclo económico adverso, se mantuvo en niveles manejables; los activos improductivos alcanzaron 2.7% y los castigos netos se ubicaron en 1.8%. Además, Colombia fortaleció los estándares de aprovisionamiento y los índices de liquidez después del ciclo económico adverso. Las autoridades también revisaron sus estándares de capitalización. Gobernabilidad y transparencia. Evaluamos la gobernabilidad y la transparencia como al menos adecuada. Colombia tiene adecuados controles y reglas para evitar prácticas sospechosas y fraudes potenciales. El incumplimiento a estas reglas podría conducir a la intervención regulatoria. En nuestra opinión, la transparencia del sistema financiero es fuerte y se compara favorablemente con otros sistemas financieros de la región. Todas las entidades reguladas deben proporcionar reportes mensuales, que incluyen estados financieros e información detallada de la calidad de activos. Más aún, el regulador reporta de manera periódica sobre otras variables importantes, como la liquidez, la concentración de la cartera, la cartera de tarjetas de crédito, las cosechas, la capitalización, la composición de la base de depósitos (minorista/mayorista) y exposiciones a moneda extranjera. Información sobre LTVs de las carteras hipotecarias, índices de precios para viviendas nuevas y usadas y niveles de deuda personal está disponible. La estandarización de las cuentas financieras es adecuada y, en 2015, las instituciones financieras reguladas adoptaron las Normas Internacionales de Información Financiera (IFRS, por sus siglas en inglés). Dinámica competitiva: Sin distorsiones significativas en el sistema bancario colombiano Apetito al riesgo. En nuestra opinión, el apetito al riesgo en la industria bancaria colombiana es moderado. Durante los últimos cinco años, la rentabilidad promedio de los bancos ha sido moderadamente más alta que la de los otros sectores económicos. Nuestra evaluación como moderada también considera la tasa de crecimiento anual compuesta (TCAC) de los créditos totales en el sistema bancario durante los últimos cuatro años, que se ubica en 15%. Por otro lado, la rentabilidad de los bancos colombianos está en línea con otros sistemas bancarios en la región: el retorno a capital (ROE, por sus siglas en inglés) promedio para los últimos tres años fue de 13%, comparado con el 18% promedio para Brasil, México y Panamá. Nuestra evaluación como moderada está mitigada parcialmente por una originación razonablemente conservadora, el uso limitado de titularizaciones y la ausencia de productos complejos o con mayor riesgo. Por ejemplo, los productos de bajo riesgo, como los préstamos de nómina, representaban 37% del total de créditos al consumo del sistema bancario a abril de 2016; la cartera vencida de los créditos de nómina se ubicó en 1.35% a abril de 2016, comparado con el 2.44% de la cartera al consumo en general. En nuestra opinión, las prácticas de compensación recompensan la adopción de un riesgo prudente y existe una probabilidad muy baja de que el sistema bancario incremente su apetito al riesgo u otros productos complejos en el futuro cercano. Además, nuestra evaluación moderada para el apetito al riesgo refleja el enfoque conservador del sistema bancario en términos de hipotecas. Los índices de LTV están regulados y los bancos no pueden prestar más del 70% de los precios de una vivienda (y 80% para las viviendas de interés social). A marzo de 2016, los LTVs para viviendas diferentes de interés social se ubicaron en 48.7%, mientras que para las de interés social se ubicaron en 59.5%. En nuestra opinión, la tendencia de moderación en la expansión crediticia observada durante los últimos 12 meses, como consecuencia de los prudentes estándares de originación ante las desafiantes condiciones económicas, también refleja un apetito moderado al riesgo en el sistema bancario de Colombia. Estabilidad de la industria. Evaluamos la industria bancaria de Colombia como al menos moderadamente estable. La participación de mercado de los bancos se ha mantenido razonablemente estable durante los últimos cinco años, después de la consolidación entre 2004 y 2007. El sistema bancario colombiano está conformado por 25 entidades, los cinco primero bancos mantenían alrededor del 60% del total de créditos y depósitos totales al 31 de mayo de 2016. La consolidación siguió a la crisis financiera de finales de la década de los 90, tras la quiebra de muchos bancos y la relativa debilidad de varias instituciones a partir de entonces. Los bancos estatales que fueron nacionalizados durante la crisis después fueron privatizados gradualmente y el mercado pasó por una consolidación adicional en 2004-2007, lo que redujo el número de instituciones a 16 desde 30 en 1997. La regulación en Colombia no presenta barreras de entrada significativas, en comparación con otros sistemas de la región. Sin embargo, la preponderancia de los bancos colombianos más grandes dificulta a los participantes pequeños y medianos ser competitivos – pero el sistema bancario de Colombia está atrayendo a participantes extranjeros. Por ejemplo, el banco Itau Unibanco Holding S.A. (BB/Negativa/B) ubicado en Brasil a través del acuerdo de fusión con Banco Itau Chile con CorpBanca, actualmente tiene presencia en Colombia. Itau Corpbanca está clasificado como la sexta institución financiera más grande de Colombia con una participación de mercado de 6% en términos de créditos y la quinta con una participación de mercado de 6.7% en términos de depósitos. En nuestra opinión, los nuevos participantes podrían incrementar la competencia entre los bancos locales. Además, consideramos que esto no debería debilitar la estabilidad de la industria, ya que los principales participantes están bien consolidados. No obstante, no descartamos la posibilidad de que entren nuevos participantes extranjeros al sistema a través de la adquisición de bancos pequeños o medianos, aunque esto no debería afectar la dinámica competitiva en el país o cambiar la composición actual del sistema bancario en términos de la participación de mercado. En los últimos años, grandes bancos colombianos como Bancolombia, Banco de Bogotá y Banco Davivienda, empezaron a expandirse hacia Centroamérica. Bancolombia fue el pionero con su adquisición del Banco Agrícola (B+/Estable/B), ubicado en El Salvador. Bancolombia incrementó recientemente su presencia en Centroamérica a través de la adquisición del banco HSBC Panamá y a través de su participación mayoritaria de 60% en el Grupo Financiero Agromercantil ubicado en Guatemala. El Banco de Bogotá adquirió BAC International Bank Inc. (BBB-/Negativa/A-3), uno de los conglomerados financieros más grandes en Centroamérica, con operaciones en Costa Rica, El Salvador, Guatemala, Honduras, Nicaragua y Panamá. Más recientemente, el Banco de Bogotá incrementó su presencia en Centroamérica a través de las adquisiciones del Banco Reformador ubicado en Guatemala y BBVA Panamá. En 2012, el Banco Davivienda, S.A., el tercer banco más grande en Colombia (por activos) adquirió las subsidiarias de HSBC en Costa Rica, El Salvador y Honduras. El Banco GNB Sudameris (no calificado) de Colombia también está buscando diversificarse geográficamente, pero busca crecer en Sudamérica a través de la adquisición de subsidiarias de HSBC en Colombia, Paraguay y Perú. Los bancos colombianos han tenido éxito en su expansión, en nuestra opinión, y es probable que estas entidades consoliden sus adquisiciones de manera conservadora como lo han hecho en el pasado. Bancolombia y el Banco de Bogotá aprovecharon las bajas tasas de interés para financiar sus recientes compras. Sin embargo, las tasas de interés están sujetas a cambio, y consideramos que es poco probable que haya adquisiciones adicionales durante los siguientes 12 a 24 meses si aumentan las tasas, especialmente si los bancos se enfocan en consolidar las recientes adquisiciones. Distorsiones en el mercado. Consideramos que no existen distorsiones relevantes en el sistema financiero colombiano. Solo existe un banco comercial propiedad del gobierno, que tiene una participación de mercado de 3% por total de créditos. Hasta el momento, este banco no se ha involucrado en prácticas agresivas de fijación de precios de productos o en estándares de originación de mayor riesgo. Aún más, el gobierno no ha utilizado al banco como herramienta de política pública. Existen otras instituciones financieras propiedad del gobierno, pero son principalmente bancos de desarrollo y bancos de segundo piso. Las autoridades colombianas han establecido límites sobre las tasas de interés para ciertos créditos (Tasa de Usura). Hasta ahora, estos techos tienen un efecto limitado sobre el crédito, debido a que las tasas máximas se fijaron relativamente altas. En nuestra opinión, los límites en las tasas de interés son efectivos para las tarjetas de crédito y el otorgamiento de microcréditos. Por lo tanto, la originación está ajustada al riesgo para que corresponda a estas tasas, lo que limita la expansión crediticia entre estos productos. Consideramos que estos topes controlan el riesgo, en lugar de crear distorsiones importantes en el mercado. No esperamos que el gobierno incremente su participación en el sistema. Consideramos que los incentivos para tal escenario son muy limitados, ya que la penetración bancaria ha ido aumentando gradualmente, junto con prácticas sanas de originación y tasas de interés adecuadas sobre los créditos. A mayo de 2016, los cinco bancos principales de Colombia controlaban aproximadamente 60% del mercado de depósitos. Excepto por BBVA Colombia, S.A., que controla una participación del 10.5%, los cinco bancos principales de Colombia son de propiedad local. Los siguientes cinco bancos más grandes controlan aproximadamente 21.8% del mercado; dos de estas entidades pertenecen a controladoras extranjeras. La participación de mercado entre los 10 bancos principales en Colombia se ha mantenido bastante estable desde la consolidación en 2004-2007. La competencia de las instituciones financieras no bancarias (IFNBs) es moderada en Colombia y todas las entidades están sujetas a regulación. Estas entidades incluyen uniones de crédito y compañías financieras (principalmente empresas de arrendamiento financiero). Estas entidades están dentro del alcance del superintendente bancario; por lo tanto, deben cumplir con los estándares de elaboración de reportes similares a los de los bancos. Tomando en cuenta el tamaño de estas compañías, consideramos que no presentan una amenaza competitiva para los bancos y que no causarán distorsiones significativas en el mercado. Tabla 5. Dinámica competitiva (%) 2010 2011 2012 2013 2014 2015 2016P 2017P Retorno a capital de bancos locales 16.7 16.4 14.7 12.8 13.1 14.4 12.0 Retorno a capital del sector de empresas 10.2 11.3 12.4 12.0 12.0 12.0 Retorno a activos promedio en todo el sistema para el sector bancario 2.4 2.3 2.1 1.9 1.6 1.9 1.9 1.9 Margen financiero neto a activos productivos promedio para el sector bancario 5.6 5.4 5.5 5.5 5.3 5.1 5.0 5.0 Participación de mercado de los tres bancos principales 42.4 42.7 44.3 44.6 46.4 48.8 47.0 Participación de mercado de los bancos propiedad del gobierno y bancos sin 3.8 fines de lucro Participación de mercado de instituciones no bancarias en el total de activos de todo el sistema 12.0 47.0 3.4 3.3 3.4 3.3 3.1 3.0 2.9 10.0 7.5 8.8 8.6 8.6 8.2 8.5 8.5 P--Proyección. Fuente: S&P Global Ratings. Fondeo del sistema: Creciente dependencia de las fuentes de fondeo mayorista internas compensada en cierto grado por el mercado local de deuda y capitales, ya que provee financiamiento de mediano a largo plazo Durante los últimos 12 meses hemos señalado las debilidades potenciales de fondeo para el sistema bancario colombiano debido a la mayor dependencia de fuentes de financiamiento mayoristas, lo cual se refleja en depósitos altamente concentrados en comparación con sus pares regionales. Sin embargo, el continuo desarrollo y la profundización del mercado local de deuda y capitales deberían proveer mayor capacidad para que el sector privado busque localmente fondeo estable de largo plazo en caso de perturbaciones en los mercados externos. En nuestra opinión, el mercado de deuda local es un factor mitigante en términos de riesgo de fondeo. Depósitos de clientes. El fondeo del sistema bancario en Colombia ha estado respaldado por una base estable de depósitos de clientes, incluso durante la crisis mundial de 2008-2009 y la crisis financiera interna de 1999-2001. Sin embargo, el crecimiento de los créditos del sistema financiero colombiano—el cual ha venido desacelerándose—es más rápido que el crecimiento total de depósitos, y la participación relativamente baja de los depósitos minoristas, reflejan una mayor dependencia de las fuentes de fondeo mayorista. Consideramos que dicho fondeo es menos estable durante los tiempos de dificultades económicas y de mercado. Esta situación se hizo más evidente después del cierre de 2015, cuando el banco central comenzó a centralizar los superávits financieros de todas las entidades del gobierno y los bancos comerciales debieron buscar fuentes alternas de financiamiento para compensar la salida de tales recursos baratos. En tal sentido, esperamos que los depósitos de los clientes locales (considerando 100% de los depósitos minoristas y 50% de los depósitos de empresas) representen menos de 60% del total de la cartera de crédito en el sistema, mientras que la deuda externa neta a créditos locales representaría alrededor de 1.7% durante los próximos dos años, muy por debajo del 10%. Durante 2016, el sistema bancario colombiano ha tenido desafíos importantes en términos de fondeo. En primer lugar, desde el 1 de enero de 2016, el gobierno transfirió los superávits de liquidez de las entidades públicas que habían sido depositados en bancos comerciales colombianos al banco central, el cual centralizará tales recursos en la Cuenta única nacional en adelante. Este es un cambio estructural importante para la dinámica de fondeo, que redujo los recursos de fondeo estable para los bancos comerciales. Además, las corporaciones colombianas relacionadas con el sector petrolero y las entidades cuya principal materia prima está denominada en moneda extranjera han estado expuestas a los bajos precios del petróleo y a la significativa depreciación del peso colombiano frente al dólar. En este sentido, tales entidades han tenido menores entradas de efectivo y recursos financieros para canalizar al sistema financiero en forma de depósitos. En consecuencia, actualmente existe una mayor competencia en la captación de depósitos que ha derivado en mayores costos de fondeo. Además, el banco central aumentó su tasa de política en una serie de movimientos, con los que totalizó 125 puntos base (bps) entre septiembre y diciembre de 2015, a 5.75%, en respuesta a la creciente inflación. Este año, el banco ha aumentado siete veces sus tasas a 7.75%. Estas alzas también aumentan los costos de fondeo de los bancos comerciales. En nuestra opinión, el crecimiento cada vez más lento de los depósitos totales en el sistema bancario colombiano—reflejado en crecientes índices de créditos a depósitos, y por lo tanto en la creciente dependencia del fondeo mayorista—y la participación relativamente limitada de los depósitos minoristas dentro de los depósitos totales en la industria hace a los bancos más vulnerables a los shocks externos que podrían exprimir los mercados de fondeo mayorista. Sin embargo, el desarrollo constante de los mercados locales de capitales, que actualmente son una fuente alterna de fondeo para las instituciones financieras, podría compensar en cierto grado este efecto. Fondeo del exterior. El fondeo neto del exterior del sector bancario es bajo, con un promedio de 2.38% de los créditos totales internos durante los dos años pasados, y esperamos que este indicador se ubique en torno a 2% durante los próximos dos años. En nuestra opinión, la baja dependencia actual en el fondeo del exterior refleja la adecuada estabilidad de los depósitos y una limitada cartera de crédito en moneda extranjera (menos de 6% del total de créditos al 30 de junio de 2016), dados los límites regulatorios. La deuda externa neta del sector bancario bajó en 2015 respecto a 2013 y 2014, debido a que en esos años dos bancos comerciales adquirieron entidades extranjeras (en Guatemala y Panamá) y financiaron tales adquisiciones a través de fondeo externo, aprovechando los costos de fondeo relativamente bajos en los mercados extranjeros de deuda en ese momento. La deuda externa bruta del sistema financiero colombiano alcanzó US$12,700 millones, un moderado 9% de los pasivos totales del sistema en 2015. En nuestra opinión, esta cifra caerá gradualmente durante los siguientes dos años mientras esperamos que disminuya el apetito por las adquisiciones debido a menos oportunidades atractivas en el extranjero y tomando en cuenta los crecientes costos de fondeo en los mercados extranjeros de deuda. Mercados locales de deuda y capitales. En nuestra opinión, la disponibilidad o la ausencia de un mercado local de deuda y capitales en buen funcionamiento puede hacer una significativa diferencia para las posibilidades de financiamiento del sector bancario. En términos de estabilidad relativa, el fondeo proveniente del mercado local de deuda y capitales es más estable que el fondeo del exterior, pero menos estable que los depósitos de los clientes. El mercado de deuda y capitales de Colombia está evolucionando, y actualmente lo clasificamos como moderadamente amplio y profundo. Consideramos que el continuo desarrollo y profundización del mercado local de deuda y capitales del país debería proporcionar una mayor capacidad de buscar fondeo localmente al gobierno y al sector privado en caso de distorsiones en los mercados externos. Consideramos que el mercado local de deuda y capitales representa una fuente alterna de fondeo para las instituciones financieras y empresas al proporcionarles financiamiento de mediano (de tres a cinco años) a largo plazo (más de siete años) y constituye un factor atenuante en términos de riesgo de fondeo. En consecuencia, revisamos nuestra tendencia de riesgo de la industria a estable de negativa. Aunque el mercado local es relativamente pequeño (menos de 10% del PIB), es activo en la emisión de deuda de grado de inversión y, hasta cierto punto, de deuda de grado especulativo para el sector privado. Teniendo en cuenta las necesidades del programa de infraestructura 4G (el cual requerirá recursos de largo plazo), esperamos que los bancos estén más activos en el mercado, orientados hacia fondos de mediano a largo plazo. De las emisiones realizadas durante el primer semestre de 2016, 23% estuvieron entre cuatro y nueve años, 32% fueron hasta 10 años, 24% fueron superiores a 10 años; el 22% restante fueron de uno a tres años. En ese sentido, consideramos que el mercado local de deuda y capitales contribuiría de manera importante para que los bancos comerciales incrementen su participación de fuentes de fondeo estables (mediante recursos financieros de mediano a largo plazo) para afrontar sus necesidades futuras de fondeo estable. Los fondos de pensiones colombianos y las entidades fiduciarias locales administran grandes montos de recursos que los colocan como los inversionistas más importantes en el mercado local de deuda y capitales. Al 31 de diciembre de 2015, los fondos de pensiones administraban alrededor de COP194 billones, mientras que las entidades fiduciarias mantuvieron alrededor de COP357 billones, lo que representó alrededor de 24% y 45% del PIB de Colombia en 2015, respectivamente. En nuestra opinión, considerando los grandes montos que estos inversionistas institucionales manejan, aún hay un gran margen para realizar aún más emisiones de instituciones financieras y empresas en los próximos años. Rol del gobierno. Consideramos el rol del gobierno en el sistema de fondeo como fuerte. El gobierno tiene un largo historial de proporcionar liquidez al mercado ante condiciones estresantes. Colombia tiene un régimen de resolución bien definido y el banco central funciona como un acreedor de último recurso. El país tiene también una entidad de seguros de depósitos, Fondo de Garantía de Instituciones Financieras (FOGAFIN) y seguros que cubren hasta COP20 millones de pesos colombianos (aproximadamente US$7,000) por depositante, por institución. Esta institución también forma parte de la red de seguridad de los bancos y tiene un rol significativo en los variados mecanismos de resolución del país. Tabla 6. Fondeo del sistema (%) 2010 2011 2012 2013 2014 2015 2016P 2017P Depósitos de clientes locales en todo el sistema/créditos locales de todo el sistema 60.2 58.4 60.1 61.4 59.1 58.0 59.2 59.4 Deuda externa neta del sector bancario/créditos locales de todo el sistema 0.8 1.6 Créditos locales de todo el sistema/Activos locales consolidados de todo el sistema 67.4 67.8 68.3 67.0 68.1 68.6 66.8 66.2 Bonos y CPs en circulación emitidos por el sector privado en los mercados locales/PIB 6.8 7.4 2.1 1.7 6.8 6.9 2.9 7.1 2.8 7.3 2.0 7.5 1.8 7.4 P--proyectado. Fuente: S&P Global Ratings. Calificaciones de pares de BICRA El resumen de las clasificaciones muestra que los pares más cercanos del sistema bancario colombiano son Brasil, Guatemala e Italia. Evaluamos a estos países con una clasificación de riesgo económico de ‘6’ y de riesgo de la industria de ‘5’, lo que se traduce en el grupo ‘6’ de BICRA (vea la Tabla 7). También incorporamos a Tailandia y Turquía como pares adicionales, estos países tienen riesgos económicos similares, con algunas divergencias en el riesgo de la industria. La mayoría de los pares de Colombia comparte bajos niveles de ingreso per cápita, lo que limita sus evaluaciones de riesgo económico. Tabla 7. Clasificaciones de pares de BICRA Colombia Brasil Guatemala Italia Turquía Tailandia Grupo BICRA 6 6 6 6 6 6 Clasificación de riesgo económico 7 7 7 7 6 7 Clasificación de riesgo de la industria 5 5 5 5 6 4 Brinda respaldo Brinda respaldo Incierto Brinda respaldo Respaldo importante Clasificación del soberano para respaldar Brinda a los bancos respaldo Fuente: S&P Global Ratings. Respaldo del gobierno Clasificamos al gobierno de Colombia como uno que brinda respaldo al sistema bancario. Consideramos que el gobierno respaldará a los bancos con importancia sistémica durante periodos de estrés. Colombia ha definido varios mecanismos de resolución que incluyen fusiones, transferencias de activos y pasivos, disolución progresiva, capitalización parcial y nacionalización. Tabla 8. Cinco instituciones financieras más grandes de Colombia, por activos (al 31 de diciembre de 2015) Activos (millones de COP)* Importancia sistémica Bancolombia, S. A. y Compañías Subordinadas 116,533,024 Elevada Banco de Bogotá S.A. y Subsidiarias 76,677,492 Elevada Banco Davivienda S.A. 63,102,687 Elevada BBVA Colombia 50,183,849 NC Banco de Occidente 33,078,788 NC *Fuente: Superintendencia Financiera de Colombia. NC—no calificado. Criterios y Artículos Relacionados Criterios • • • Bancos: Metodología y supuestos de calificación, 9 de noviembre de 2011. Metodología y supuestos para el Análisis de Riesgos de la Industria Bancaria por País (BICRA), 9 de noviembre de 2011. Sovereign Government Rating Methodology And Assumptions, 24 de junio de 2013. Artículos Relacionados • • • • • • • Banking Industry Country Risk Assessment Update: August 2016, 10 de agosto de 2016. Condiciones crediticias: Débil economía de Brasil y volatilidad mundial empañan perspectivas crediticias de América Latina, 8 de julio de 2016. Para los bancos colombianos ¿de qué tamaño es la amenaza del sector de petróleo y gas?, 25 de abril de 2016. Financiar el ambicioso programa de infraestructura de Colombia podría presentar riesgos y oportunidades para los bancos, 1 de febrero de 2016. Republic of Colombia, 31 de marzo de 2016. S&P To Publish Economic And Industry Risk Trends For Banks, 12 de marzo de 2013. Analytical Linkages Between Sovereign And Bank Ratings, 6 de diciembre de 2011. Copyright © 2016 por Standard & Poor’s Financial Services LLC. Todos los derechos reservados. Ningún contenido (incluyendo calificaciones, análisis e información crediticia relacionada, valuaciones, modelos, software u otra aplicación o resultado derivado del mismo) o cualquier parte aquí indicada (Contenido) puede ser modificada, revertida, reproducida o distribuida en forma alguna y/o por medio alguno, ni almacenada en una base de datos o sistema de recuperación de información, sin permiso previo por escrito de Standard & Poor’s Financial Services LLC o sus filiales (conjuntamente denominadas S&P). El Contenido no debe usarse para ningún propósito ilegal o no autorizado. S&P y todos sus proveedores así como sus directivos, funcionarios, accionistas, empleados o agentes (en general las Partes S&P) no garantizan la exactitud, integridad, oportunidad o disponibilidad del Contenido. Las Partes S&P no son responsables de errores u omisiones (por negligencia o cualquier otra causa), independientemente de su causa, de los resultados obtenidos a partir del uso del Contenido o de la seguridad o mantenimiento de cualquier información ingresada por el usuario. El Contenido se ofrece sobre una base “como está”. LAS PARTES S&P DENIEGAN TODAS Y CUALESQUIER GARANTÍAS EXPLÍCITAS O IMPLÍCITAS, INCLUYENDO, PERO SIN LIMITACIÓN DE, CUALESQUIER GARANTÍA DE COMERCIALIZACIÓN O ADECUACIÓN PARA UN PROPÓSITO O USO EN PARTICULAR, DE AUSENCIA DE DEFECTOS, DE ERRORES O DEFECTOS EN EL SOFTWARE, DE INTERRUPCIÓN EN EL FUNCIONAMIENTO DEL CONTENIDO O DE OPERACIÓN DEL CONTENIDO CON CUALQUIER CONFIGURACIÓN DE SOFTWARE O HARDWARE. En ningún caso, las Partes S&P serán sujetos de demanda por terceros derivada de daños, costos, gastos, comisiones legales o pérdidas (incluyendo, sin limitación, pérdidas de ingresos o de ganancias y costos de oportunidad o pérdidas causadas por negligencia) directos, indirectos, incidentales, punitivos, compensatorios, ejemplares, especiales o consecuenciales en conexión con cualesquier uso del Contenido incluso si se advirtió de la posibilidad de tales daños. Los análisis crediticios relacionados y otros, incluyendo las calificaciones, y las declaraciones en el Contenido, son opiniones a la fecha en que se expresan y no declaraciones de hecho. Las opiniones, análisis y decisiones de reconocimiento de calificaciones (como tal término se describe más abajo) de S&P no constituyen recomendaciones para comprar, retener o vender ningún instrumento o para tomar decisión de inversión alguna, y no se refieren a la conveniencia de ningún instrumento o título-valor. S&P no asume obligación para actualizar el Contenido tras su publicación en cualquier forma o formato. No debe dependerse del Contenido y éste no es sustituto de la capacidad, juicio y experiencia del usuario, de su administración, empleados, asesores y/o clientes al realizar inversiones y tomar otras decisiones de negocio. S&P no actúa como fiduciario o asesor de inversiones excepto donde esté registrado como tal. Aunque S&P ha obtenido información de fuentes que considera confiables, no realiza labores de auditoría ni asume la tarea de revisión o verificación independiente de la información que recibe. En la medida en que las autoridades regulatorias permitan a una agencia calificadora reconocer en una jurisdicción una calificación emitida en otra jurisdicción para fines regulatorios determinados, S&P se reserva el derecho de asignar, retirar o suspender tal reconocimiento en cualquier momento y a su sola discreción. Las Partes S&P no asumen obligación alguna derivada de la asignación, retiro o suspensión de un reconocimiento así como cualquier responsabilidad por cualesquiera daños que se aleguen como derivados en relación a ello. S&P mantiene algunas actividades de sus unidades de negocios independientes entre sí a fin de preservar la independencia y objetividad de sus respectivas actividades. Como resultado de ello, algunas unidades de negocio de S&P podrían tener información que no está disponible a otras de sus unidades de negocios. S&P ha establecido políticas y procedimientos para mantener la confidencialidad de la información no pública recibida en conexión con cada uno de los procesos analíticos. S&P recibe un honorario por sus servicios de calificación y por sus análisis, el cual es pagado normalmente por los emisores de los títulos o por suscriptores de los mismos o por los deudores. S&P se reserva el derecho de diseminar sus opiniones y análisis. Las calificaciones y análisis públicos de S&P están disponibles en sus sitios web www.standardandpoors.com, www.standardandpoors.com.mx, www.standardandpoors.com.ar, www.standardandpoors.clwww.standardandpoors.com.br (gratuitos) y en www.ratingdirect.com y www.globalcreditportal.com (por suscripción) y pueden distribuirse por otros medios, incluyendo las publicaciones de S&P y por redistribuidores externos. Información adicional sobre los honorarios por servicios de calificación está disponible en www.standardandpoors.com/usratingsfees.