Sector Juguetes - 2009

Anuncio

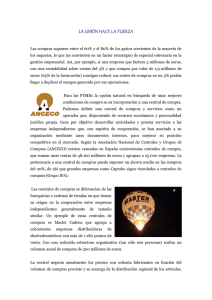

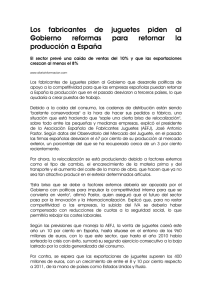

04.- INFORME DEL SECTOR JUGUETES-2009 1.- DEFINICIÓN DEL SECTOR. 1.1.- El sector comprende arancelariamente las siguientes posiciones estadísticas: 9503 los demás juguetes; modelos reducidos y modelos similares para entretenimiento, incluso animados; rompecabezas de cualquier clase. 9505 artículos para fiesta, carnaval u otras diversiones, incluso los de magia y otras diversiones. Además se añaden: 9504.40 Naipes. 9504.90.10 Circuitos eléctricos de coches de juegos de competición. 95.04.90.90 Los demás (partes de circuitos eléctricos, pistas, escobillas, etc.) 9506.62.90 pelotas y balones de fantasía. 9506.70.30 patines de ruedas. 9506.70.90 partes y accesorios. Desde finales de 2006, las posiciones estadísticas 9501, 9502 y 9503 (DOCE 31.10.2006) se han refundido en la 9503, por lo que se prevé para ejercicios posteriores pérdida de información estadística que afecta especialmente al sector juguetero español (dado que algunas de las partidas refundidas son de entre las principales del sector). 2.- PANORAMA GENERAL DE LA EVOLUCIÓN DEL COMERCIO MUNDIAL El comercio mundial de mercancías (exportaciones más importaciones) alcanzó el pasado año unas estimaciones por valor de 25.108 miles de millones de dólares EE.UU. En 2009 el volumen de las exportaciones de mercancías descendió en todos los países y regiones. En los Estados Unidos (—13,9%), la Unión Europea (27) (—14,8%) y el Japón ( 24,9 %) el descenso fue mayor que el promedio mundial del —12,2%, mientras que los descensos menos pronunciados se registraron en las regiones exportadoras de petróleo de Oriente Medio (—4,9%), África (—5,6%) y América Central y del Sur (—5,7%). Las exportaciones también disminuyeron en Asia (— 11,1%) y China (—10,5%), aunque algo menos que el promedio mundial. En el caso de las importaciones sucedió lo contrario, ya que disminuyeron más en las regiones exportadoras de petróleo: la Comunidad de Estados Independientes (CEI) (—20,2%) y América Central y 1 del Sur (—16,5%). Entre los demás países, el descenso fue mayor que el promedio mundial en los Estados Unidos (—16,5%) y la Unión Europea (—14,5%), mientras que en el Japón (—12,8%) fue casi igual. 3.- EVOLUCIÓN DEL SECTOR. 3.1.- Introducción. El sector del Juguete para poder sobrevivir en el mercado tiene que cambiar de una actividad basada en los recursos dirigida por la industria, a una actividad basada en el conocimiento, dirigida por el mercado. No significa centrarse únicamente en el diseño, sino poder dominar también todo el proceso y el ciclo de vida del producto. Se debe añadir valor a cada fase, a pesar de la incomodidad y tensiones que supone toda adaptación a nuevos cambios. Estamos en una etapa de profundas transformaciones estructurales que afectan fundamentalmente a la industria en general. La actividad de la industria del Juguete no es la excepción. Por un lado la industria ha tenido que enfrentarse a la invasión de productos de los países asiáticos en su propio mercado y por otro esos mismos productos dificultan la penetración en nuevos mercados. En la nueva situación, caracterizada por la apertura de los mercados las empresas que producen bienes en los que la mano de obra es una parte sustancial del coste de producción, tienen que decidir si deslocalizan o no toda o parte de la producción o utilizan un suministrador local. Todo ello con el objeto de servir al cliente al mejor precio y calidad posibles. 2 Hay que valorar negativamente que el crecimiento de los costes laborales en España sea superior al de la mayoría de los países de la UE. En los últimos seis años, el coste-medio horario creció a un promedio anual del 4,4%, frente al 2,8% en la zona euro y el 3,2% en el conjunto de la Unión europea. Esta situación que viene produciéndose en los últimos años, agrava el deterioro de la competitividad exterior de la economía española. En España la fortaleza de la demanda interna ha tenido como contrapartida una creciente dependencia de la producción nacional. 3.2.- El Sector en 2009 Si comparamos los datos del año 2009 con los datos de hace diez años es de destacar que el valor de la producción prácticamente no ha variado, y el de la exportación solo aumentó el 9,47%, mientras que el valor de la importación subió un 61,21 % y el déficit de la balanza comercial presenta un considerable incremento del 179,7 %. El valor estimado de la producción para el 2009 según datos facilitados por AEFJ (Asociación Española de Fabricantes de Juguetes), fue de 954 millones de euros, lo que representa un retroceso del 17,12% respecto al año anterior. La exportación del sector ha alcanzado los 363,98 millones de euros, lo que supone una disminución del 7,12% respecto al 2008. La importación, por valor de 770,05 millones de euros, representa una reducción del 19,91% respecto al año anterior. El saldo comercial sigue siendo deficitario, hasta alcanzar los 406,07 millones de euros, lo que supone mejorar el déficit respecto al año anterior. No obstante, el hecho de que las exportaciones se hayan reducido en menor porcentaje que las importaciones, sigue dando esperanza de futuro al sector. En cuanto al consumo aparente alcanzó un valor de 1.360,07 millones de euros, rompiendo la tendencia alcista creciente de los últimos ocho años. Datos como la tasa de natalidad o la valorización del producto juguete (especialmente el juguete tradicional) son elementos que han afectado a la evolución del sector. Sectores como el juguete que tienen que hacer frente a la libre competencia internacional, tanto en los mercados exteriores como en el interior, ven como sus márgenes de beneficio se reducen y tienen que soportar cada vez una mayor penetración en el mercado interior. Estos factores se han visto potenciados por la fortaleza del euro frente al dólar. 3 4.- PRINCIPALES INDICADORES ECONÓMICOS GRÁFICO.- 1 PRINCIPALES MAGNITUDES EN 2009 1.400 1.200 1.000 Millones de Euros 800 872,67 1.039,84 1.022 952,60 745,26 775,31 705,24 600 400 629,01 985 750,74 793,39 686,01 1.151 1.036 954,00 979 977 1.000,03 961,43 871,21912,63 770,05 491,74 477,67 429,15 426,60 425,44 377,97 375,31 369,92355,65388,12391,89 363,98 327,03332,49 200 0 -200 -400 -600 1.998-99,57 1.999-145,18 2.000 2.001 2.002 2.003 2.004 2.005 2.006 2.007 2.008 2.009 -203,57-194,27 -321,59 -327,27 -406,07 -418,08 -501,29 -556,98 -611,91-569,54 -800 Fuentes: Departamento de Aduanas e II.EE. Los indicadores económicos que aparecen en el informe han sido actualizados y las series corresponden a cifras definitivas hasta el año 2008, siendo provisionales los datos correspondientes al año 2009. 4 5.- PR0DUCCIÓN. 5.1. España. El valor estimado de la producción de la industria juguetera se sitúa en torno a los 954 millones de euros. Se ha reducido en 197 millones respecto a 2008, en que alcanzó su máximo histórico. Al igual que en otros países, en España existe un movimiento creciente de concentración (p.ej. fusión por absorción de Famosa a FEBER, Picó-Smoby Iberia, etc…), para hacer frente a la competencia exterior. El cuadro siguiente, muestra la evolución del valor de la producción en los últimos años. Como dato positivo hay que destacar que la productividad de la industria juguetera mantiene una evolución positiva con leves aumentos tanto en términos de ventas por empleado (207 euro/empleado), como en elevación del valor añadido por empleado. La subcontratación de procesos supone de media el 26% del total facturado por las empresas jugueteras. Producción y comercialización son las actividades más subcontratadas, seguidas de lejos por I+D o servicios administrativos. La demanda interna absorbe el 43,38% de la producción y el restante 56,62%, se destina a la demanda externa. 5 5.2.- Resto del Mundo. China es el primer productor y exportador mundial de juguetes por valor estimado de 16.000 millones de euros, con una cuota de alrededor del 67% y concentra la investigación, desarrollo e innovación del sector como consecuencia de que debido a los altos costes de producción doméstica de otros países, muchas de las empresas del sector han optado por la deslocalización de su producción hacia China. La retirada de la producción en China desde el 2008 de ciertos juguetes fundamentalmente por defecto de diseño y los incrementos de precio debidos a la nueva legislación laboral, ha minorado el ritmo de crecimiento de la industria juguetera china en favor de países como España, con productos de mayores estándares de calidad. China a pesar de tener una población de alrededor de 1.340 millones de habitantes, destina casi el 85% de su producción a la exportación. Sigue produciendo aún a precios sin competencia debido a una mano de obra cuyas condiciones laborales son precarias y en muchos casos, desde la óptica occidental duras. El tamaño de su mercado potencial es muy importante debido a que existen cerca de 300 millones de niños menores de 14 años, pero el gasto en consumo de juguetes, apenas es de 10 euros niño/año, similar al del 2007. Sus importaciones alcanzaron un valor de 528 millones de euros. Dado el importante número de consumidores de este país y el rapidísimo desarrollo que está experimentando, de manera especial en las zonas urbanas, habrá que tenerlo en consideración como mercado a medio y largo plazo. Alemania. Este país con una producción de alrededor de 1.430 millones de euros ocupa el segundo puesto, supone una cuota de alrededor del 6%. A pesar de la existencia de un clima económico poco favorable en este país, el sector de los juguetes ha mantenido las cifras de ventas totales en relación al 2008. Los juguetes tradicionales siguen siendo muy apreciados en Alemania, prueba de ello es el aumento del 0,6% en las ventas de estos juguetes, que fueron los preferidos en las compras navideñas. Debido a las “normas de ahorro” establecidas por el gobierno alemán, estaba previsto un descenso en la compra de juguetes para este año, sin embargo, finalmente la compra de juguetes quedó excluida de este ahorro favoreciendo el mantenimiento del consumo. Los principales fabricantes de juguetes alemanes tienen un alto porcentaje de su facturación dedicada a la exportación, siendo su presencia muy importante en los países de su área de influencia, como son los países de Europa del Este y Rusia. Estados Unidos: La producción doméstica de Estados Unidos, sigue rondando los 1.400 millones de euros (descontando los videojuegos), siendo el tamaño del mercado de unos 20.640 millones de euros en 2009, frente a los 20.440 millones de euros en 2008, lo que supone un descenso de 200 millones de euros, lo que da una idea de la importancia del mismo. Este país importó juguetes por valor de alrededor de 14.000 millones de euros. EE.UU. es el mayor mercado para el juguete, se estima en un 45% su cuota del mercado mundial. El consumo de juguetes niño/año es de los más altos del mundo, (solo superado por Australia), alcanzando en el año 2007 un gasto aproximado de unos 304 euros. 6 Las mayores multinacionales del sector juguetero como Mattel y Hasbro pertenecen a los EEUU., pero la producción de estas empresas se lleva a cabo principalmente en el Lejano Oriente, (principalmente en China). Brasil, con una producción de unos 835 millones de euros, supone una cuota de alrededor del 3,5%. Francia: El mercado francés ocupa un puesto destacado en mercado del juguete tradicional en Europa. Este país produce por valor de unos 480 millones de euros. Su mercado continúa con su tendencia alcista, hay que tener en cuenta el aumento de la población infantil, dado que su tasa de natalidad se sitúa entre las más altas de Europa. Hay que aclarar que en Francia existen varias multinacionales que tienen diversificada su producción en varios países del mundo (como es el caso de las multinacionales SMOBY, MAJORETTE, etc.) Los hipermercados, tiendas especializadas y tiendas de descuento, dominan el 80% del mercado francés. Este alto grado de concentración dificulta enormemente la introducción de empresas extranjeras, debido a las condiciones tan exigentes que imponen estos centros para la distribución y venta de los juguetes. La gran concentración de los canales de distribución supone una importante barrera de entrada para los fabricantes españoles. Japón: Este país es un gran mercado, con un consumo estimado de 3.900 millones de euros, pero muy difícil para la penetración de productos extranjeros. Entre sus hábitos de consumo destacan los videojuegos, fundamentalmente debido a que están instaladas en Japón las grandes multinacionales fabricantes de este producto. Los videojuegos acaparan un tercio del mercado de juguetes japonés. Las principales empresas productoras se caracterizan por fabricar productos de un alto nivel tecnológico y de innovación, tales como: BANDAI, TOMY, NINTENDO, SONY y SEGA. Taiwán. Debido a los altos costes de producción domésticos, los fabricantes nacionales han optado por la deslocalización de su producción hacia China continental y países del Sudeste Asiático. La estrategia pasa por el desarrollo e innovación de los productos aprovechando que Taiwán es fuerte en comunicaciones y productos electrónicos. Los compradores extranjeros siguen yendo a Taiwán en busca de juegos y juguetes de alta calidad, si bien muchos de los contenedores son enviados directamente desde las fábricas que tienen en China 6.- CONSUMO. El consumo aparente a caído el 20,95% respecto a 2008, alcanzando un valor de 1.360,07 millones de euros (360,49 millones de euros menos que el año anterior) y confirmando las previsiones para el ejercicio 2009. Esta disminución del consumo rompe la tendencia alcista del 7 período 2002-2008. La recesión económica sobrevenida a partir del segundo semestre del año 2008, supuso una reducción del consumo en general, además el juguete se ve afectado por la baja tasa de natalidad. De hecho, el consumo anual de las familias bajó en un 20%. El mantenimiento de las ventas fue posible a pesar del esfuerzo de las firmas que apenas subieron los precios el 1,34%, y del incremento de la población infantil entre 0 y 14 años debido a la inmigración. Se produjo un menor gasto por niño año que se situó en 2009 en 170,83 euros/niño. Por termino medio se adquirieron 10,7 juguetes por niño frente a los 11,3 de 2008. En el año 2009, el índice de penetración (importaciones/consumo aparente), fue del 56,62%, lo que supone que el consumo interno se ha cubierto con 0,74 puntos menos de productos de importación que en el año anterior. El consumo se caracteriza por una elevada estacionalidad. En mes y medio (diciembre y primera quincena de enero), es cuando se registra entre el 70 y el 80 por ciento del consumo, siendo en ese período, cuando el juguete se vende más caro. El resto del año suele consumirse más el juguete importado y de menor precio. Hay líneas de productos que alcanzan un 80% de estacionalidad (p.ej. aprendizaje / investigación), mientras que otras como outdoor (deportes/aire libre) tienen una estacionalidad mucho menor (alrededor del 40%) En la parte de la demanda que es cubierta por productos nacionales, los principales productos corresponden a líneas de infantil/preescolar, muñecas (ambos con aprox. 15% ventas en valor), juegos y puzzles (aprox. 10%), vehículos (10%) y líneas “outdoor” (6%). Destacar que esta tendencia al crecimiento de las líneas de productos precitadas se produce también en el resto de países de la UE. 8 El volumen importado de los productos anteriormente mencionados se mantiene en términos similares a los del año anterior (210 millones de euros). Según denuncia la Asociación Española de Fabricantes de Juguetes (AEFJ), China ha seguido invadiendo el mercado de juguetes de bajo precio y además sus productos en ocasiones no cumplen con las normas de seguridad españolas y europeas (lo que sí se les exige a los fabricantes nacionales, a la hora de colocar los productos en el mercado). Los precios medios del sector juguete en España se mantuvieron o bajaron ligeramente, mientras que el IPC aumentó un 2,4% en el periodo Enero 2009-Diciembre 2009. No obstante lo cual, existen algunas líneas de productos como el juguete artístico cuya variación ha sido paralela al IPC. Los fabricantes cada vez se esfuerzan más por adaptarse (diseño, originalidad, …..) a un mercado cada vez más competitivo, con juguetes de importación a precio notoriamente más bajo y con un despliegue millonario de inversión en campañas de publicidad. La comercialización continúa concentrándose en las grandes superficies y también en las grandes empresas especializadas. En los últimos años esto suponía la progresiva desaparición de parte de la distribución tradicional, arrastrando a pequeños comerciantes y sobre todo a mayoristas, lo que terminaba perjudicando también al fabricante, que debía negociar descuentos y sistemas de financiación, debido al retraso del pago de las mercancías para conseguir mayores beneficios por parte de las grandes superficies. No obstante, los minoristas están empezando a tomar protagonismo gracias a las agrupaciones de compra, que aumentan el poder de negociación de la distribución y a las dificultades que están poniendo algunas Comunidades Autónomas a la instalación de nuevas grandes superficies. Pero la tendencia general es el crecimiento de la gran superficie. - Principales países consumidores. El principal mercado de consumo es EEUU, a continuación le sigue Asia y Europa. Europa representa el 28% del consumo mundial de juguetes (incluidos video juegos), siendo su principal mercado el del Reino Unido con 3.400 millones de US$ de consumo, seguido muy de cerca de Alemania (3.000 millones) y Francia (3.250 millones). En el mercado Iberoamericano destaca un año más Brasil como principal consumidor con 2.572 millones de US$. Finalmente, cabe mencionar a la R.P. China como país en constante crecimiento, con un consumo en el año 2004 de 3.224 millones. 9 7.- COMERCIO EXTERIOR 7.1.- Exportación. En 2009 se exportaron juguetes por valor de 363,98 millones de euros, 27,89 millones de euros menos que en el año anterior. Las exportaciones de juguetes suponen el 2,66% del valor de nuestras exportaciones totales que en 2008 ascendieron a 13.661,50 millones de euros. 10 La Unión Europea-27 es con gran diferencia el principal destino de los juguetes nacionales por valor de 303,51 millones de euros, (con una reducción por valor de 10,68 millones de euros respecto al 2008), supone el 83,39% de la exportación total. Es de destacar que solo Portugal absorbe 1/3 de la exportación española a la U.E. GRÁFICO.- 2 PRINCIPALES DESTINOS EN 2009 363,98 Total mundo 303,51 Millones de Euros UE (25) (27) Estados Unidos 7,05 Bélgica 7,35 Grecia 7,43 Andorra 7,88 México 10,66 Países Bajos 11,25 20,72 Reino Unido 31,6 Alemania 34,07 Italia 66,31 Francia 104,28 Portugal 0 50 100 Fuentes: Departamento de Aduanas e IIEE. 150 200 250 300 350 400 Cifras: Millones de Euros El primer lugar de destino de nuestras exportaciones lo ocupa Portugal. El valor de las exportaciones aumentó en 1,31 millones de euros respecto al año anterior. Este país absorbe el 28,65% de la exportación. Francia se sitúa en el segundo lugar, las exportaciones disminuyeron en 3,36 millones de euros respecto al anterior año y supone una cuota del 18,22%. El tercer lugar lo ocupa Italia, el valor de las exportaciones subió en 6,76 millones de euros respecto al 2008. Representa el 9,36% de la exportación total. El cuarto lugar de destino lo ocupa Alemania, creciendo en 2,03 millones de euros. Este país absorbe el 8,68% de la exportación total. Reino Unido ocupa el quinto lugar de destino con un descenso del valor exportado de 2,32 millones de euros respecto al año anterior. Este país acoge el 5,69% de la exportación. México continúa situándose en el sexto lugar y supone el 3,09% del total de la exportación. 11 El séptimo lugar lo ocupan Países Bajos, supone un 2,93% de las exportaciones. Sólo entre los cinco primeros países de destino suponen una cifra de negocios de 256,98 millones de euros, lo que representa más de las dos terceras partes del valor total exportado por el sector. La propensión a exportar (Exportación/Producción) fue del 38,15%, lo que supone 4,10 puntos más que en 2008. En los siguientes cuadros se muestra el valor de la exportación de las principales partidas a nivel mundial y a los países de la zona U.E. Como podemos observar en los Cuadros 7 y 8 el valor de las exportaciones de la partida arancelaria 9503 representa tanto a nivel mundial como de la UE en torno a las tres cuartas partes del valor de las exportaciones de juguetes. Por CCAA, la Comunidad Valenciana mantiene el primer puesto en cuanto a Comunidades exportadoras, habiéndose reducido sus ventas cerca del 10%, alcanzando un valor superior a los 140 millones de euros. 12 La provincia de Alicante es la líder en este ámbito comercial con 87,8 millones, seguida de Barcelona con 83,5 millones. Además, la provincia que acoge el valle del juguete ha vuelto a registrar, según los datos que se disponen del presente año, una balanza comercial positiva, con un superávit de 9,4 millones de euros, seguida de Navarra, y Álava. Por otra parte, Madrid y Barcelona son las principales provincias con saldo comercial negativo. Hay que tener en cuenta que los datos de exportación con los que se realiza este informe son los facilitados por la Dirección General de Aduanas e Impuestos Especiales, y son los que constan que se realizan directamente desde el territorio nacional, por lo que no se contabilizan las exportaciones realizadas por empresas españolas desde los países en los que la industria juguetera ha deslocalizado las producciones fundamentalmente en los países asiáticos y más concretamente desde China, debido a unos menores costes de mano de obra, seguridad y menores controles de seguridad y medioambientales. 7.2.- Importación. En 2009 se importaron juguetes por valor de 770,05 millones de euros, 191,38 millones de euros menos que el año anterior. Las importaciones se han visto frenadas, por el retraimiento de la demanda y por el encarecimiento de los costes de la mano de obra y materias primas así como por los controles se seguridad y calidad particularmente en China, que conserva el primer puesto entre los países suministradores. También se han visto reducidas las importaciones de Francia, Estados Unidos y Hong Kong. Los datos estadísticos de la evolución de la importación durante los últimos años y de los países de procedencia, se pueden apreciar en los cuadros 9 y 10. 13 La importación de juguetes supone en valor el 4,32% del valor de la importación total (17.732,70 millones de euros). GRÁFICO.- 3 ORIGEN DE LA IMPORTACIÓN EN 2009 770,05 Total mundo 485,26 China 231,62 Millones de Euros UE (25) (27) 85,60 Alemania Francia 30,38 Países Bajos 28,93 Italia 26,46 Reino Unido 19,72 Rep.Checa 12,06 Hong-Kong 9,86 Portugal 9,75 Indonesia 7,25 0 100 200 300 400 Fuentes: Departamento de Aduanas e IIEE. 14 500 600 700 800 900 La R.P. China es el origen del 63,02% de las importaciones, con una reducción considerable por importe de 97,11 millones de euros respecto al 2008. Después de China, las principales zonas y países suministradores en orden de importancia son: De la Unión Europea-27 proceden productos por valor de 231,62 millones de euros, (72,11 millones de euros menos que en 2008), lo que supone el 30,08% de cuota. A continuación Alemania con un descenso de 68,81 millones sobre el año 2008 y una cuota del 11,12%. Le siguen Francia con una reducción 6,52 millones de euros sobre el año anterior y una cuota del 3,95%; Países Bajos con un aumento de 0,31millones de euros y una cuota del 3,76%; Italia (3,44%); Reino Unido (2,56%); Republica Checa (1,57); Hong-Kong (1,28) y Portugal (1,27%). La actividad de importación y comercialización de juguetes, está bastante extendida en España, realizándola principalmente pequeños importadores, aunque también intervienen algunos de mayor tamaño como los grandes almacenes y las tiendas especializadas. Los fabricantes también importan, sobre todo productos semielaborados, ya que el coste de la mano de obra sigue siendo un componente importante del coste juguetero. Es de señalar que casi todas las multinacionales del sector tienen fábrica en China, siendo un ejemplo español, el caso de FAMOSA. El valor de las importaciones de la partida arancelaria 9503, representa tanto a nivel mundial como de la UE unos dos tercios del valor de las importaciones. El valor de las importaciones representa el 56,62% del consumo interno. 15 7.3.- Balanza Comercial. El tradicional déficit de la Balanza Comercial del sector, alcanzó 406,07 millones de euros, lo que supone una disminución de 163,47 millones de euros respecto al año anterior en que alcanzó un máximo histórico. En este ejercicio, el déficit comercial presenta un descenso del 28,70% respecto al año anterior. Como resultado de que las exportaciones del sector disminuyen un 7,12%, mientras que las importaciones lo hacen en el 19,91%. En el conjunto del año 2009, las exportaciones del sector disminuyen un 7,12%, mientras que las importaciones los hacen en el 19,91%. El déficit de la balanza comercial de juguetes representa el 0,81% del déficit total, que en este ejercicio alcanzó un saldo de -50.182,5 millones de euros. 16 La tasa de cobertura (% X/M x 100) ha pasando de un 34,05% en 2008 a 38,15% en 2009 mejorando en 3,10 puntos. GRÁFICO. 4 EVOLUCIÓN DE LA BALANZA COMERCIAL 0 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 -100 Millones de Euros -95,03 -200 -300 -99,57 -145,18 -203,57 -194,27 -321,59 -327,27 -400 -406,07 -418,08 -500 -501,29 -556,98 -600 -569,54 -611,91 -700 Fuentes: Departamento de Aduanas e II.EE. Con la Unión Europea, el sector presenta un superávit en la balanza comercial de 71,89 millones de euros, frente a los 10,76 millones de euros en 2008. De los países de la UE cabe destacar el saldo comercial positivo con Portugal y Francia y de la zona americana con México. Por el contrario, la balanza es desfavorable principalmente con China, Alemania, Países Bajos, Hong-Kong, Tailandia, Indonesia y Vietnam. 17 En el siguiente cuadro se muestran con detalle los saldos de las diferentes partidas arancelarias a nivel mundial. La partida 9503 representa el 75,29% del déficit, seguida de la partida 95049090. En el siguiente cuadro se muestran con detalle los saldos de las diferentes partidas arancelarias a nivel Unión Europea – 27. 8.- ESTRUCTURA DEL SECTOR. 8.1.- Empresas y Empleados En España existen 218 compañías jugueteras que emplean directamente a más de 5.000 trabajadores (entre fijos e eventuales) y se estima que alrededor de unos 27.000 indirectos. El grueso de la industria española del juguete está concentrado en la Comunidad Valenciana, donde 18 se da empleo a un 48,1% de la mano de obra empleada en el sector. Desde esa comunidad se exporta el 60% del total del sector. En Cataluña trabajan alrededor del 26,9% de los empleados. Para el futuro la mayor esperanza consiste en que los juguetes que se fabrican en España son de calidad y tienen a su favor diseño, entretenimiento y valor pedagógico como bazas para poder competir en los mercados internacionales. La globalización de los mercados está afectando a este sector con una tendencia a incrementar el tamaño de las unidades de producción y multilocalizarlas. El principal grupo empresarial español es el GRUPO FAMOSA, otros grandes grupos son MOLTÓ, INJUSA, COLOMA Y PASTOR, TECNITOYS JUEGUETES SA. En España están ubicadas empresas multinacionales como Zapf, Playmobil, Hasbro, Clementoni, Giochi o Mattel. 8.2- Principales empresas exportadores del sector juguetero: - FAMOSA, (Fábricas Agrupadas de Muñecas de Onil SA). EOLO SPORT SA CEFA TOYS SA EDUCA BORRAS SA INJUSA (Industria Juguetera SA) MOLTO y Cía.SA COLOMA Y PASTOR SA DISET SA MINILAND SA FALCA 9. - AEFJ. La Asociación Española de Fabricantes de Juguetes (AEFJ), fundada en 1.967, es la organización que agrupa a las empresas del sector, y está reconocida por la Secretaría de Estado de Comercio, como entidad colaboradora desde el año 1989. En relación con la competitividad del sector, AEFJ señala los siguientes puntos fuertes y débiles: 9.1.-Puntos fuertes: - Curva de experiencia: se notan las inversiones en tecnología de años precedentes, lo cual se suma a la acumulación de la experiencia produciendo efectos sinérgicos. 19 - Capacidad logística del subsector auxiliar. Especialización del mismo. (En la mayoría de los países de nuestro entorno, sólo quedan importadores, por lo que la única industria juguetera europea que se mantiene es, en términos generales, la industria española). - Por un lado posibilidad de potenciar el diseño y la originalidad y por otro, la búsqueda constante de la calidad y seguridad del juguete español. - El esfuerzo innovador de la industria juguetera es una constante, su catálogo se renueva cada año en un 60% entre productos nuevos y renovados. - Ofertar productos con valores pedagógicos y didácticos, pues existe un cambio en la percepción de los consumidores al considerar el juego y el juguete como elemento indispensable para el desarrollo infantil. - La industria ha hecho de la seguridad un factor clave para su competitividad y espera que la industria juguetera española siga siendo un referente en juguete seguro y productos comprometidos con el respeto del medio ambiente, lo que sitúa al sector español en ventaja para ofrecer al mercado productos con el compromiso de dichas normas, mejor que los productores de países asiáticos, principalmente de China. - Penetración progresiva del juguete español, en los países que importan de China ante la falta de seguridad de sus productos. - Bajas barreras de entrada al mercado. - Importante cuota de mercado en España –en leve aumento- superior a la comparativa de otros países. - Capacidad de arrastre de las empresas líderes: algunos fabricantes han empezado a producir en el exterior, pero la mayoría de los negocios con los países extranjeros se hacen a través de Joint Ventures. - Existencia de consorcios y otro tipo de figuras de agrupación empresarial especialmente en materia de exportación / ventas intracomunitarias, de tal manera que se crean economías de costes. - Precio razonablemente competitivo. - Costes laborales inferiores a la media europea, aunque esta ventaja competitiva ya casi no existe. - Los importadores y establecimiento de medio mundo tuvieron que retirar en 2008 millones de sus productos de las tiendas por los escándalos de los juguetes de origen chinos tóxicos (15%) o con defectos de fabricación debido a errores de diseño (85%), lo que puede ser aprovechado por los suministradores empresarios. - Aumento del establecimiento de estrategias de marketing y marcas. 20 9.2.-Puntos débiles: - Estructura sectorial fragmentada. - Presencia todavía poco significativa en los mercados europeos, salvo Francia. - Elevada estacionalidad de las ventas. - Insuficiente nivel de creación. - Guerra de novedades con ciclos de vida cortos. - Incidencia creciente de la oferta de productos sustitutivos. - Bajo poder de negociación con la distribución, concentrada en pocas manos y particularmente significativa en determinados países. -Baja natalidad (si bien la inmigración, principalmente, ha mejorado los números de esta partida, con un repunte), que incide en el consumo del producto español. -La percepción del juguete como un producto “no básico”, de manera que en ciclos económicos de recesión, puede verse afectado más que otro tipo de productos. - Los empresarios del sector también han señalado que los escándalos por juguetes chinos tóxicos o con defectos de fabricación aparecidos el pasado año también perjudicaron a la industria juguetera nacional. - Escasa capacidad financiera, a pesar de las inyecciones de las administraciones. - La previsión del descenso de la demanda provocará la reducción de riesgo comercial. 21 10.- PRINCIPALES FERIAS DEL SECTOR EN 2009. 11.- BARRERAS AL COMERCIO. 11.1.- Argelia. Prohibición, por razones de seguridad de la importación de pistolas de juguete. Necesidad de autorización previa por razones de salud pública para la importación de juguetes que contengan pinturas o sets de química para niños. 11.2.- Argentina. Hay disposiciones aduaneras que obligan a realizar inspecciones de preembarque en origen. El certificado de origen debe ser legalizado por el consulado argentino en origen. Establece un sistema arbitrario para la valoración en aduana, que permite que cuando la factura no supera unos valores de referencia que no son públicos o por cualquier otra razón sospechosa de estar infravalorada, los derechos se calcular sobre este valor de referencia. Si el importador quiere defender sus intereses debe demostrar que el valor de la factura es real y aportar garantía. La resolución de este expediente puede durar de 65 a 250 días, soportando los costes el importador. 11.3.- Bahrain. Los clientes indican la necesidad de contar con certificados técnicos de productos con una antigüedad de 1 año. 11.4.- Brasil. 22 - Elevados aranceles que dificultan el acceso a los productos. Coste Brasil. -Desde la publicación de la orden 326, de 24/8/2007, los ensayos no son aceptados si se efectuan en laboratorios extranjeros o brasileños no acreditados por INMETRO. Asimismo, los ensayos se han de realizar lote a lote. 11.5.- Canadá. Medidas de protección a los niños del peligro que presenten ciertos juguetes 11.6.- Colombia. Prohíbe la fabricación, importación, distribución, venta y uso de juguetes bélicos. 11.7.- Ecuador. Nuevos recargos arancelarios en base a las medidas transitorias que dificultan la entrada de la mayoría de las partidas del sector juguetero en el país. 11.8.- Estados Unidos. Entrada en vigor de la nueva normativa sobre seguridad de los juguetes. 11.9.- Francia. Debido a las fuertes presiones y severas sanciones que habitualmente imponen las autoridades locales, los principales clientes franceses obligan a nuestros fabricantes a pasar los controles que certifican el cumplimiento de toda la normativa de seguridad en laboratorios franceses por ellos designados (a pesar de haber pasado ya los productos los correspondientes controles en los laboratorios del Instituto Tecnológico del Juguete). 11.10.- México. En el año anterior la normativa cambió exigiendo un certificado sanitario, de difícil conciliación con la normativa española. Se ha solventado mediante la presentación de los análisis de conformidad con la directiva de seguridad de los juguetes (EN71) emitidos por laboratorio reconocido (p.ej. AIJU, SGS, Intertek..) 11.11.- Polonia. Necesidad de certificación de los juguetes para niños de hasta 1 año. La primera certificación ha de obtenerse en el Departamento de Pruebas del Instituto de la Madre y del Niño. La segunda certificación ha de obtenerse en el Instituto Nacional de Certificaciones. Los juguetes destinados a niños mayores de 1 año no necesitan estas certificaciones, son suficientes las expedidas por la AIJU que acrediten el cumplimiento de la EN-71 (Norma Europea). 11.12.- Qatar. Los clientes indican la necesidad de contar con certificados técnicos de productos con una antigüedad de 1 año. 11.13.- Reino Unido. Los clientes británicos no admiten certificados del AIJU (Asociación de Investigación de las Industrias del Juguete, Conexas y Afines) de más de 2 años de antigüedad. 11.14.- República Dominicana. En este país existe una legislación muy parcial en materia de comercio y distribuidores. Hace que muy frecuentemente las empresas extranjeras tengan que abonar fuertes indemnizaciones a la terminación de los contratos. 23 11.15.- Rumania. Prohibición total de importación de juguetes de segunda mano, destinados a niños menores de tres años. Obligatoriedad de etiquetar en el idioma del país y alto coste del transporte. Tipo impositivo muy reducido (5%) para los beneficios procedente de la actividad exportadora. Esto actúa como un subsidio a la exportación. 11.16.- Unión Europea. En lo que respecta a la UE, la divergencia de opiniones sobre la utilización del PVC en los juguetes, está llevando a diferentes situaciones en los diferentes EEMM. Así, por ejemplo, ya se han prohibido todos los juguetes que contengan este plastificante para niños menores de tres años en Bélgica (no sólo los destinados, a ser llevados a la boca), desmarcándose de las medidas cautelares que recomienda la Comisión. 11.17.- Uruguay. Problemas aduanales de carácter no arancelario, al hilo de lo indicado en Brasil. Asimismo, el que dicho país no sea signatario del Convenio de La Haya sobre supresión de legalizaciones mediante el empleo y reconocimiento mutuo de Apostillas, si bien no es técnicamente una BNA, dificulta las transacciones con dicho país. 11.18.- Venezuela. Las normas de certificación se aplican con más rigor a los productos importados que a los venezolanos. 12.- MEDIDAS A TOMAR. - Mejorar las carencias existentes en distribución e impulsar la cooperación empresarial como pilar básico de la estrategia para asegurar la competitividad de la industria. En este sentido, se pretende incrementar la presencia del producto Toys From Spain en la plaza en la cual se negocia un 70% de la industria juguetera mundial, cual es Hong Kong, mediante la creación de un Showroom permanente para las empresas del sector. - Cambio de mentalidad empresarial y estrategia comercial fomentando la creación de marcas y mejora en la capacidad y redes comerciales en el exterior. - Ajustar la producción a la reducción de la demanda y por otro, adecuar su oferta y ampliar el rango de productos a un menor precio, con productos algo más baratos para el consumidor, sin dejar de cumplir con las normas de seguridad y calidad. - Agrupación frente a la concentración de la oferta, con creación de grupos exportadores / empresas al objeto de disminuir el coste medio del transporte, completar catálogos y ofrecer un mejor servicio a los clientes internacionales. 24 - Incremento en tecnología, innovación y formación a la que no se valora suficientemente, así como en búsqueda de nuevas materias primas. (p.ej. hay empresas que ya han iniciado pruebas para la producción de juguetes ecológicos totalmente biodegradables). - Seguir destacando con lanzamiento de nuevos diseños de productos de mayor calidad y hacer de la seguridad un factor clave para la competitividad y poder reforzar las ventas. - Mejora en la capacidad y redes comerciales en el exterior. - Marketing en los principales países destino de nuestro producto, que es necesario reforzar: anuncios en los catálogos finalistas de los clientes principales, televisión, corners, etc.. se han mostrado como acciones útiles. Esto podría ser especialmente interesante en países como EEUU, Francia, Alemania o México, en los cuales la disminución de juguete asiático podría compensarse con un crecimiento del juguete español. - Dotar a las empresas de una información más ágil sobre las tendencias y gustos cambiantes del consumidor. - Incrementar la cuota de mercado en los países de la UE (especialmente Francia, Alemania y UK, donde la crisis del juguete asiático puede servir de incentivo para la compra del producto español). - Dar a conocer nuestros productos y empresas en mercados emergentes de cara a que intermediarios y consumidores finales los tengan en cuenta cuando el poder adquisitivo de estos últimos sea el adecuado. - Exigir a los importadores que se responsabilicen de los productos que distribuyen en el mercado y que cumplan con la normativa de las comisiones técnicas de Sanidad y Consumo. - Fomentar la creación de marcas propias que permitan incluso llegar a poder licenciar. -Desarrollo de estrategias para vencer la estacionalidad del sector. En países como Japón o Alemania se está incrementando la promoción mediante la potenciación del Día del Niño. En EEUU se está promoviendo un plan con el fin de potenciar el juego abuelo-nieto, etc…. - Posicionarse en el centro del negocio mundial: si se ha hablado de la cooperación empresarial como pilar básico de la estrategia para asegurar la competitividad actual de nuestra industria, este esfuerzo se ha de realizar principalmente en Hong Kong, dado que es esta la plaza en la cual se concentra más de la mitad del negocio mundial del juguete. 13.- EXPECTATIVAS DE LA INDUSTRIA DEL JUGUETE PARA EL AÑO 2010. Estamos atravesamos una situación difícil que se inició en 2007, pero lo es para todos los sectores de la economía nacional, especialmente los bienes de consumo. El juguete no es la excepción. 25 Por otro lado, existe un factor de incertidumbre acerca de la repercusión global que pueda tener el alarmismo acerca del juguete, puesto que, si por un lado puede provocar cierto rechazo del producto juguete (p.ej.en detrimento de otros productos de consumo para la infancia), por otro lado se ha detectado un incremento de los pedidos a fabricantes españoles por parte de importadores y cadenas, especialmente europeas y norteamericanas, en detrimento de aquellos pedidos que se hacían habitualmente a China. Esta incertidumbre se acentúa en atención a la estacionalidad de las ventas del producto. Es muy importante para este sector como se presente la reactivación económica en Europa durante 2010, ya que esta zona es destino de más de las cuatro quintas partes de nuestras exportaciones. La competencia China ya no aparece como una amenaza tan fuerte como en años anteriores que invadía el mercado con productos de muy bajo precio debido a sus reducidos costes, su laxa regulación laboral, de seguridad y medioambiental. Recientemente durante el año pasado se retiraron muchos juguetes procedentes de este país, lo que demuestra que los controles para evitar el acceso al mercado de estos juguetes, empezaron a ser eficientes. Hay otros factores, como la revalorización del yuan o el aumento del salario mínimo, que han agravado y acelerado el declive. En resumen, las previsiones del sector para el 2010 son optimistas y esperan que las ventas registren un ligero crecimiento del 2%.El año anterior la crisis había afectado con dureza a buena parte de los fabricantes, que vieron mermados sus beneficios -------------------- xXx ------------------- SUBDIRECCIÓN GENERAL DECOMEX DE PRODUCTOS INDUSTRIALES 04.- INFORME: SECTOR JUGUETES 2.009 INDICE 1.- Definición del Sector. 2.- Panorama General de la evolución del Comercio Mundial 3.- Evolución del Sector 4.- Principales Indicadores Económicos 5.- Producción. 6.- Consumo. 7.- Comercio Exterior: 7.1.- Exportación. 26 7.2.- Importación. 7.3.- Balanza Comercial. 8.- Estructura del Sector. 9.- AEFJ. 10.- Principales Ferias del Sector. 11.- Barreras al Comercio. 12.- Medidas a tomar. 13.- Expectativas de la Industria del Calzado para el año 2010 . Bibliografía: - Departamento de Aduanas e II.EE -Mº de Economía y Hacienda. Instituto Nacional de Estadística. –Mº de Economía y Hacienda. Instituto de Comercio Exterior. – Mº de Industria, Turismo y Comercio. Subdirección General de Análisis Estratégico de la Distribución Comercial –Mº de Industria, Turismo y Comercio-. Banco de España. Asociación Española de Fabricantes de Juguetes. Revistas especializadas. 27