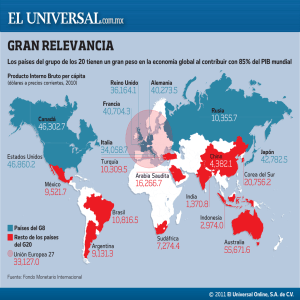

Indonesia: Mercado de componentes de Automoción

Anuncio