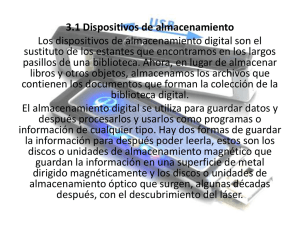

impacto del sector fonografico en la economia

Anuncio