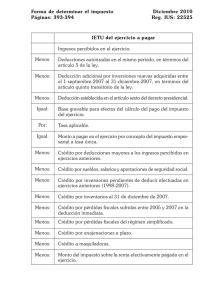

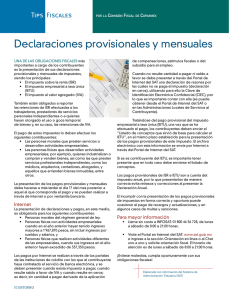

capitulo 1 los impuestos en mexico

Anuncio