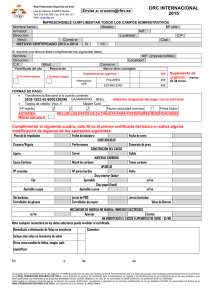

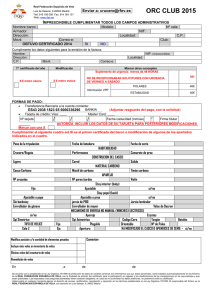

JCCT - G-8FX

Anuncio