PERSONA O ENTIDAD CONSULTANTE

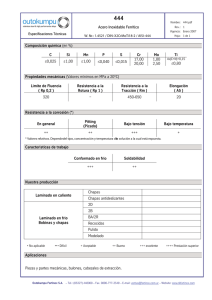

Anuncio

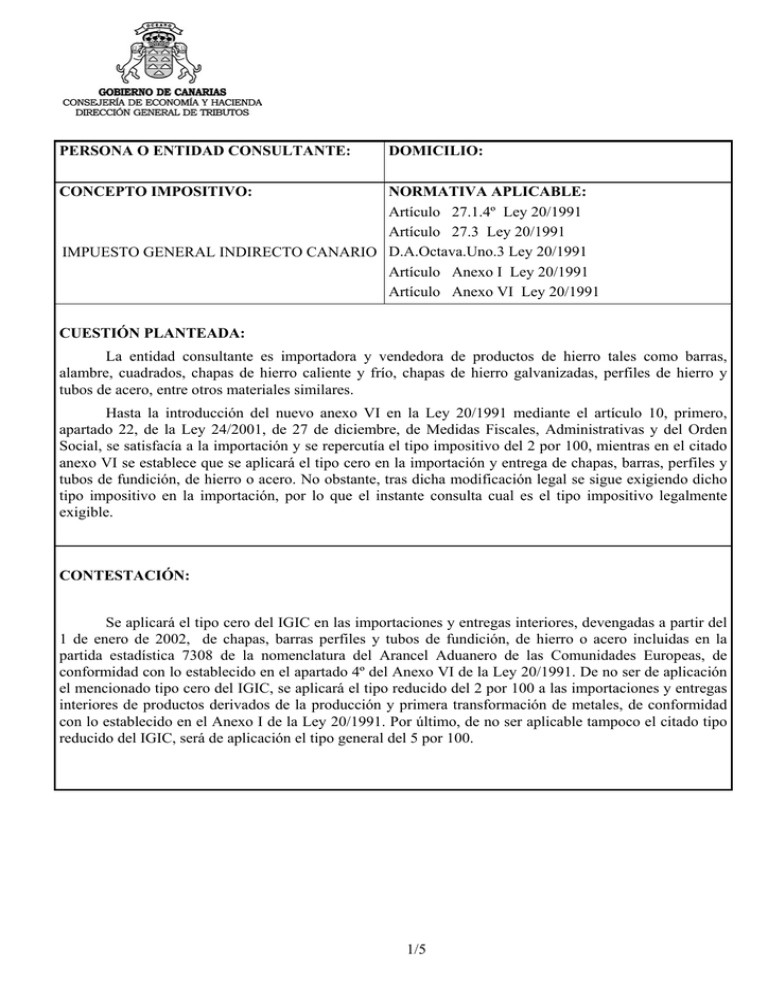

PERSONA O ENTIDAD CONSULTANTE: DOMICILIO: NORMATIVA APLICABLE: Artículo 27.1.4º Ley 20/1991 Artículo 27.3 Ley 20/1991 IMPUESTO GENERAL INDIRECTO CANARIO D.A.Octava.Uno.3 Ley 20/1991 Artículo Anexo I Ley 20/1991 Artículo Anexo VI Ley 20/1991 CONCEPTO IMPOSITIVO: CUESTIÓN PLANTEADA: La entidad consultante es importadora y vendedora de productos de hierro tales como barras, alambre, cuadrados, chapas de hierro caliente y frío, chapas de hierro galvanizadas, perfiles de hierro y tubos de acero, entre otros materiales similares. Hasta la introducción del nuevo anexo VI en la Ley 20/1991 mediante el artículo 10, primero, apartado 22, de la Ley 24/2001, de 27 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social, se satisfacía a la importación y se repercutía el tipo impositivo del 2 por 100, mientras en el citado anexo VI se establece que se aplicará el tipo cero en la importación y entrega de chapas, barras, perfiles y tubos de fundición, de hierro o acero. No obstante, tras dicha modificación legal se sigue exigiendo dicho tipo impositivo en la importación, por lo que el instante consulta cual es el tipo impositivo legalmente exigible. CONTESTACIÓN: Se aplicará el tipo cero del IGIC en las importaciones y entregas interiores, devengadas a partir del 1 de enero de 2002, de chapas, barras perfiles y tubos de fundición, de hierro o acero incluidas en la partida estadística 7308 de la nomenclatura del Arancel Aduanero de las Comunidades Europeas, de conformidad con lo establecido en el apartado 4º del Anexo VI de la Ley 20/1991. De no ser de aplicación el mencionado tipo cero del IGIC, se aplicará el tipo reducido del 2 por 100 a las importaciones y entregas interiores de productos derivados de la producción y primera transformación de metales, de conformidad con lo establecido en el Anexo I de la Ley 20/1991. Por último, de no ser aplicable tampoco el citado tipo reducido del IGIC, será de aplicación el tipo general del 5 por 100. 1/5 Visto escrito, presentado en esta Consejería, en el que se formula consulta tributaria en relación al Impuesto General Indirecto Canario (IGIC), esta Dirección General de Tributos, en uso de la atribución conferida en la Disposición Adicional Décima Tres de la Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del Régimen Económico Fiscal de Canarias (en adelante, Ley 20/1991), en relación con el artículo 24.4 e), del Decreto 338/1995, de 12 de diciembre, por el que se aprueba el Reglamento Orgánico de la Consejería de Economía y Hacienda, emite la siguiente contestación: PRIMERO: La entidad consultante es importadora y vendedora de productos de hierro tales como barras, alambre, cuadrados, chapas de hierro caliente y frío, chapas de hierro galvanizadas, perfiles de hierro y tubos de acero, entre otros materiales similares. Hasta la introducción del nuevo anexo VI en la Ley 20/1991 mediante el artículo 10, primero, apartado 22, de la Ley 24/2001, de 27 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social, se satisfacía a la importación y se repercutía el tipo impositivo del 2 por 100, mientras en el citado anexo VI se establece que se aplicará el tipo cero en la importación y entrega de chapas, barras, perfiles y tubos de fundición, de hierro o acero. No obstante, tras dicha modificación legal se sigue exigiendo dicho tipo impositivo en la importación, por lo que el instante consulta cual es el tipo impositivo legalmente exigible. SEGUNDO: La Resolución de 15 de enero de 2002, por la que se establecen los límites en la aplicación del Impuesto General Indirecto Canario del tipo cero y otros tipos a la entrega e importación de los productos previstos en el anexo VI de la Ley 20/1991, de 7 de junio, así como en la aplicación del tipo cero a la entrega e importación de agua y otros bienes directamente relacionados con la captación, producción y distribución de agua (BOCA nº 11, de 25.01.02) dispone que la aplicación del tipo impositivo cero del IGIC a que se refiere el anexo VI de la Ley 20/1991, respecto a las chapas, barras perfiles y tubos de fundición, de hierro o acero se aplicará a los productos incluidos en la partida 7308 de la nomenclatura del Arancel Aduanero de las Comunidades Europeas. Igualmente se aplicará el tipo cero del IGIC, respecto a las Construcciones y partes de construcciones de fundición, de hierro o acero, excepto las construcciones de prefabricadas para invernaderos, a los productos incluidos en la citada partida 7308. La partida 7308. Construcciones y sus partes (por ejemplo, puentes y sus partes, compuertas de esclusas, torres, castilletes, pilares, columnas, armazones para techumbre, techados, puertas y ventanas y sus marcos, contramarcos y umbrales, cortinas de cierre, barandillas) de fundición, hierro o acero (excepto las construcciones prefabricadas de la partida 94.06); chapas, barras, perfiles, tubos y similares, de fundición, hierro o acero, preparados para la construcción contiene las siguientes Notas Explicativas en el Arancel Aduanero Comunitario: “La presente partida comprende esencialmente lo que se ha convenido en llamar construcciones metálicas, incluso incompletas, y las partes de construcciones. Las construcciones de la presente partida se caracterizan por el hecho de que una vez llevadas a pie de obra, quedan en principio fijas. Estos productos se hacen generalmente con chapa, fleje, barras, tubos, perfiles diversos de hierro o de acero o de elementos de hierro forjado o de fundición moldeada, taladrados, ajustados o acoplados, con remaches o pernos o por soldadura autógena o eléctrica, a veces en combinación con artículos comprendidos en otra parte, tales como telas, enrejados y chapas o bandas extendidas en la partida 73.14. Se consideran igualmente parte de una construcción, las abrazaderas y otros dispositivos especiales diseñados para ensamblar los elementos de construcción tubulares u otros. Estas abrazaderas y demás dispositivos suelen tener zonas con perforaciones roscadas en las 2/5 que se introducen durante el montaje los tornillos de sujeción que sirven para fijarlos a los elementos de construcción. Independientemente de las manufacturas enumeradas en el texto de la propia partida, ésta comprende principalmente: Las torres para la extracción en pozos de minas; los puntales o codales ajustables o telescópicos, los puntales tubulares, las vigas extensibles de encofrado, los andamiajes tubulares y material similar; las escolleras, espigones y malecones para puertos; las superestructuras de faros; los mástiles, batayolas, escotillas, etc., de navíos; las puertas rodantes; los mástiles de telegrafía; las verjas de tumbas; los cerramientos de jardines, terrenos de juego y similares; los cajones para horticultura; o floricultura; las estanterías de grandes dimensiones para montar y fijar permanentemente en tiendas, talleres, depósitos y otroslugares de almacenado de mercancías; los establos y pesebres, etc.; las barreras de seguridad para las autopistas, fabricadas con chapa o perfiles. Se clasifican igualmente aquí todos los elementos, tales como productos laminados planos, planos universales , barras, perfiles, tubos, etc., que tengan trabajos (taladrados, curvados, entalladuras, principalmente) que le confieran el carácter de elementos de construcción. Esta partida comprende, finalmente, el hierro llamado torcido formado por dos o más barras laminadas retorcidas en conjunto y que se utilizan generalmente como armadura para el hormigón armado o pretensado. Se excluyen de la presente partida: a) Las tablestacas hechas con elementos ensamblados (p. 73.01) . b) Los paneles de encofrado destinados a moldear el hormigón, que tengan el carácter de moldes (p. 84.80) . c) Los ensamblados metálicos que constituyan manifiestamente partes u órganos de máquinas (Sección XVI) . d) Los ensamblados metálicos de la Sección XVII , tales como el material fijo para vías férreas y los aparatos de señalización (p. 86.08), los chasis de locomotoras y de automóviles (capítulos 86 y 87) y las construcciones metálicas (capítulo 89). e) Las estanterías amovibles y los anaqueles (p. 94.03). (N. E. de subpartida) 7308.90.59 Los demás En esta subpartida se incluyen, por ejemplo, los paneles múltiples formados por una capa intermedia aislante, entre un paramento de chapa con nervaduras (subp. 7216.90.91) y un paramento de un tipo de chapa distinto de la anterior. Mercancías que se clasifican en esta partida según Reglamentos Comunitarios Chapas de acero. Se trata de chapas de acero de 8,30 m a 15,10 m de longitud, de un metro de anchura y de un espesor variable de una extremidad a otra. Considerando que aunque obtenidas por simple laminado, debido a su espesor variable y a sus dimensiones especificadas, estos productos son reconocibles como chapas preparadas para ser utilizadas en la construcción de un puente, por lo que no pueden clasificarse en la partida 73.13, sino en la 73.21, en aplicación de la Regla General 3 a) para la interpretación de la Nomenclatura. 3/5 P. N. C. — 7308.10.00 Mercancías que se clasifican en esta partida según criterios del C. C. A. Perfiles de longitud indeterminada obtenidos por plegado en frío de flejes de hierro o de acero, que llevan en toda su longitud perforaciones cuya forma y disposición están especialmente estudiadas para permitir la fijación de los perfiles a las paredes, tabiques, techos, etc., o de elementos tales como canalizaciones eléctricas u otras, cajas de conexión, etc., a los propios perfiles. Perfiles de sección en forma aproximada de omega con ranuras en el fondo o base repartidas irregularmente y algo salientes para permitir el paso de flejes de anclaje, que se usan, embebidas en el hormigón de suelos, techos o paredes, para sujetar por medio de tornillos especiales, diversos materiales tales como máquinas, vías férreas, caminos de rodadura, monocarriles, puentes rodantes, canalizaciones, etc. Perfiles obtenidos en frío en máquinas de rodillos a partir de chapas o flejes galvanizados, de 0,75 mm a 1 mm de espesor, que llevan en las paredes laterales, dispuestas oblicuamente, marcas lineales en hueco realizadas por embutición con posterioridad a la obtención de los perfiles, presentados en elementos de una longitud que puede llegar a 10 m y de anchura entre 0,30 m y 1 m, utilizados en la construcción (moldeado de bovedillas, principalmente). Perfiles angulares perforados preparados para la construcción de ensamblados metálicos, tales como casilleros, estanterías, muebles, escaleras, andamios, estructuras, etc., presentados aisladamente o en juegos: 1.º) Que constituyan artículos que, sin montar o desmontados, no sean asimilables al artículo montado: De acero. 2.º) Que constituyan artículos que, sin montar o desmontados, sean asimilables al artículo montado (régimen del artículo montado). Véase también el criterio 7610.90/ 1. Rejillas de hierro constituidas por un marco de perfiles en E, barras portantes de 2 mm a 5 mm de grueso y de 20 mm a 50 mm de anchura, y barras de reparto, utilizadas como elementos de construcción para peldaños de escalera, cubiertas de suelos, etc. Tableros de construcción prefabricados con la cara exterior de chapa de acero y la interior de chapa de acero, de amianto- cemento, de yeso, etc., con interposición entre ambas materias aislantes diversas (cartón bituminoso, materias plásticas alveolares, lana mineral, mica o vermiculita expandidas, fibras de madera, etc.). P. N. C. — 7308.90” Asimismo, el Anexo I de la Ley 20/1991, establece que será de aplicación el tipo impositivo reducido del 2 por 100 del IGIC a las entregas e importaciones, entre otros bienes, de los derivados de la “producción y primera transformación de metales, sin perjuicio de lo dispuesto en el número 1 del Anexo VI de la Ley 20/1991.” Por último, de no se aplicable el tipo impositivo cero o reducido, se aplicará el tipo general del 5 por 100 establecido en el artículo 27.1.4º en conjunción con al Disposición Adicional Octava. Uno.3 de la Ley 20/1991. Respecto del momento de la aplicación de los citados tipos impositivos, el artículo 27.3 de la Ley 20/1991 establece que “el tipo impositivo aplicable a cada operación será el vigente en el 4/5 momento del devengo.” El nuevo anexo VI de la Ley 20/1991 introducido en la Ley 20/1991 ha entrado en vigor el 1 de enero de 2002. En definitiva, es criterio de este Centro Directivo que se aplicará el tipo cero del IGIC en las importaciones y entregas interiores, devengadas a partir del 1 de enero de 2002, de chapas, barras perfiles y tubos de fundición, de hierro o acero incluidas en la partida estadística 7308 de la nomenclatura del Arancel Aduanero de las Comunidades Europeas, de conformidad con lo establecido en el apartado 4º del Anexo VI de la Ley 20/1991. De no ser de aplicación el mencionado tipo cero del IGIC, se aplicará el tipo reducido del 2 por 100 a las importaciones y entregas interiores de productos derivados de la producción y primera transformación de metales, de conformidad con lo establecido en el Anexo I de la Ley 20/1991. Por último, de no ser aplicable tampoco el citado tipo reducido del IGIC, será de aplicación el tipo general del 5 por 100. Lo que, de conformidad con lo establecido en la Disposición Adicional Décima, número tres, de la Ley 20/1991, y con el alcance previsto en el artículo 107 de la Ley General Tributaria, le comunico para su conocimiento y demás efectos. Las Palmas de Gran Canaria, a 11 de febrero de 2002 EL DIRECTOR GENERAL DE TRIBUTOS Fdo. José María Vázquez González 5/5