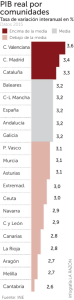

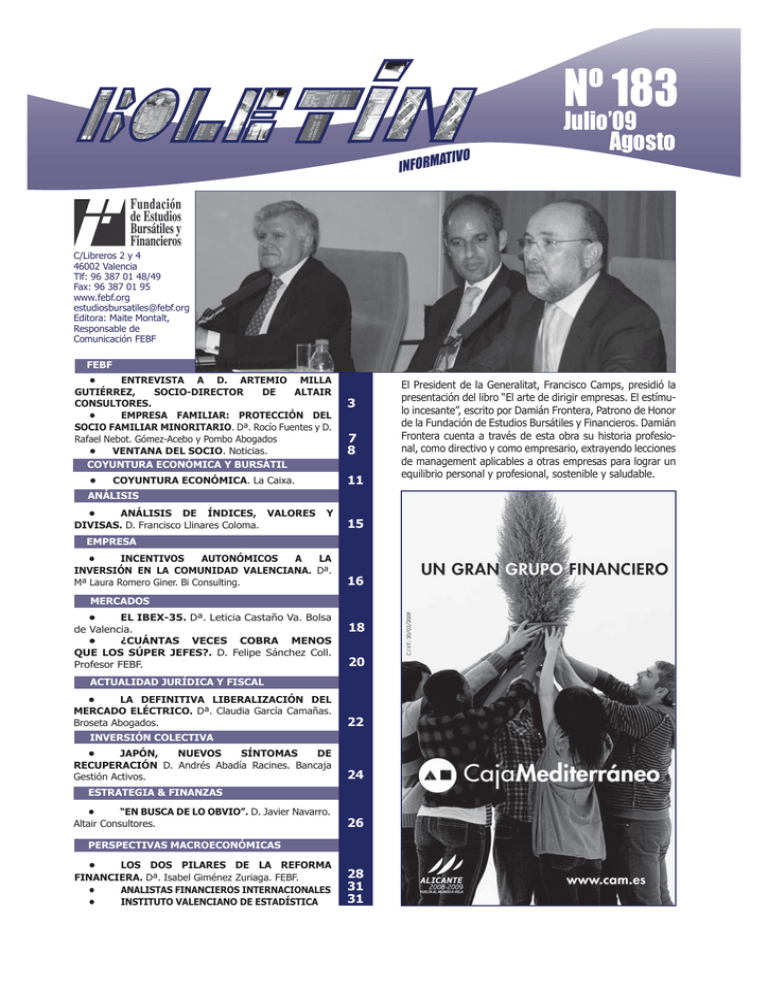

Empresa Familiar - Fundación de Estudios Bursátiles y Financieros

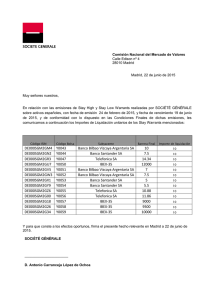

Anuncio